Мировые финансовые кризисы

Содержание:

- Предпосылки к развитию или кратко о сути

- Основные причины кризиса

- История мировых финансовых кризисов

- Кризис в Соединенных Штатах

- Перепроизводство доллара

- Какие страны больше всего пострадали в период мирового экономического кризиса

- Чего можно ожидать в России? Кризис денег обесценивания в России 2021

- Великая депрессия 1929–1941 гг.

- Фазы экономического цикла

- Экономическая ситуация в России: краткая история текущего кризиса

- Откуда берётся мировой экономический кризис?

Предпосылки к развитию или кратко о сути

В 20-х годах прошлого столетия США достигла максимального на тот момент рассвета и встала на путь непрерывного прогресса. В этот период благосостояние среднего класса американцев началось расти. На товарном рынке стал постепенно наблюдаться кризис перепроизводства. Помимо этого на бирже было замечены случаи мошенничества с ценными бумагами.

Основные крупные предприятия страны усиленно стали выпускать акции и продавать подставным компаниям, которые существовали только на бумаге. А с 1921 – 1929 гг для реализации многочисленных проектов банки стали выдавать большое количество займов, но чрезмерное предложение на рынке кредитования привело к резкому снижению ставок, что впоследствии стало причиной кризиса в банковском секторе. Все эти махинации привели к образованию огромного мыльного пузыря на бирже и в банковской сфере, который лопнул в 1929 году.

Основные причины кризиса

Многие экономисты сходятся во мнении, что одной из главных причин начала мирового кризиса является господство монополий в экономике. Однако дело не только в этом. Двадцатые годы прошлого столетия стали временем стабилизации мировой экономики. Это привело к резкому росту централизации капитала, а затем и усилению мощи корпоративного бизнеса.

Одновременно с этим государственное регулирование слабеет. В 20-х годах ярко проявились слабые стороны капитализма:

- падение темпов роста производства в традиционных отраслях экономики;

- производственный аппарат был недогружен;

- высокий уровень безработицы;

- кризис перепроизводства.

Все это привело к накоплению факторов перепроизводства во всех отраслях, тесно связанных со слабым потреблением. Так как доходы распределялись неравномерно, широкие массы населения обладали низкой покупательской способностью. Это совершенно не соответствовало возможностям производства мировой экономики.

Основные группы общества оказались ограничены в возможностях производственного инвестирования. В результате основные капиталовложения направлялись не на перевооружение производства, а в спекулятивные операции на бирже.

Кроме этого, после Первой мировой войны были разрушены традиционные экономические связи. В 20-х годах Соединенные Штаты стали главным кредитором в мире, а европейские державы оказались в финансовой зависимости

В послевоенное время крайне важно было нормализовать международную торговлю и обеспечить доступ товаров из Европы на рынок Америки

Однако на практике наблюдалось усиление протекционизма во внешнеторговой деятельности, и страны Старого Света не могли выплачивать долг США. Англия и Франция пытались решить проблему с помощью репарационных выплат от Германии. Однако разоренная войной страна не обладала достаточной финансовой мощью, а предоставлять ей свободу в международной торговле конкуренты не собирались.

История мировых финансовых кризисов

В мире было множество кризисных ситуаций, и можно даже найти точки соприкосновения между ними. Отмечу, экономическая ситуация в России сегодня, в частности, со слов экспертов Высшей школы экономики, пока что не критическая, и поэтому не нужно поддаваться панике. Проводя инвестиционный форум «Россия зовет», ТОП-менеджеры государства заявляют, что «экономика вильнула», но при этом есть шансы на ее поддержание, поскольку строгий локдаун вводить не будут.

Первым кризисом, по мнению историков денег и финансов, можно считать ситуацию в Римской империи в 88 до н.э. По другой из версий первым глобальным называют кризис в Англии в 1982 году, когда были затронуты несколько сфер промышленности, а последствия коснулись Франции и США.

Предлагаю детально остановить внимание на самых больших кризисных ситуациях в мире. Самые большие мировые кризисы и их последствия

Самые большие мировые кризисы и их последствия

| Страна | Год | Последствия |

|---|---|---|

| Экономический кризис | 1900-1903 | Рост производства увеличился в 3 раза, а торговля сократилась на 75% |

| «Ножницы цен» | 1923 | Рост цен за последние 10 лет до 276% |

| «Великая депрессия» | 1929-1939 | Падение цен до 60%, активизация иммиграции |

| Нефтяной кризис | 1973 | Рост цен за баррель с 3 до 12 долларов, эмбарго на продажу нефти странам, которые поддерживали Израиль |

| Азиатский финансовый кризис | 1997-1998 | Конфликт с МВФ, который поддерживал «азиатских тигров», выделение 40 млрд. долларов помощи |

| Финансовый кризис в России | 1998 | Ослабление рубля и технический дефолт |

| Мировой кризис | 2008-2011 | В 2009 году мировой ВВП после Второй мировой войны показал минус, падание торговли до 20% |

| Коронавирусная рецессия | Ожидаются; текущие потери свыше 5 млрд. долларов |

Сегодня, когда кризисная ситуация коснулась каждого, возникает вполне логичный вопрос: что происходит с национальной валютой, сбережениями и что делать, чтобы не потерять, а приумножить. Первое условие — не паниковать, а детально изучить текущее положение, прогнозы экспертов на будущее. Второе — разработать антикризисный план действия и изучить, какие бизнесы растут в кризис. С учетом «пандемического настроения» не потеряют популярности:

- аптеки;

- службы доставки;

- такси, сервисы по аренде автомобилей;

- производство товаров первой необходимости;

- продажа товаров через интернет.

Показательно, что одним из вариантов быстрого выхода из кризиса 2008 года было туристическое направление и создание мини-гостиниц, хостелов.

Еще один аспект — решить, что лучше покупать в момент наступления мирового экономического кризиса, а от чего лучше отказаться. Думаю, что уже практически все (если не все) поняли — массово покупать на полках супермаркетов туалетную бумагу и продукты питания на года вперед — не самая надежная и эффективная инвестиция. Кстати, 2 ноября строгий карантин введен во Франции, и местные жители отмечают, что в супермаркетах нет такого безумия, как до этого — все товары в наличии, а людей крайне мало. Итак, я рекомендую покупать:

- иностранную валюту, но не сразу после скачка;

- криптомонеты, дождавшись коррекции;

- недвижимость, особенно выбрав среди вариантов, когда продавцу сильно и быстро нужны деньги;

- то, что покупали до этого — нормальные и качественные продукты питания, лекарства;

- курсы, которые позволят получить новые, актуальные навыки.

Не рекомендуется открывать кредитные карты, даже на условиях повышенных бонусов и кэшбека, тратиться на приобретение автомобиля, изобилие одежды и обуви.

Кризисные ситуации влияют на все: падает индекс Nasdaq, за привычные 1000 рублей или 100 долларов можно купить намного меньше, чем раньше, а многие компании, в частности малый бизнес, просто закрываются, как на старте, так и после нескольких лет работы. Сегодня экономика России шаткая, в том числе, на фоне валютного кризиса 2015-2016 годов, но нас убеждают, что страна сумеет продержаться до тех пор, пока Covid-19 не отступит полноценно, в что хочется верить. Остается пожелать всем, как можно реже становиться участником или свидетелем финансового кризиса и стабильно наращивать капитал.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Кризис в Соединенных Штатах

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

Цены на нефть во время развития мирового кризиса 2008 года

Перепроизводство доллара

Некоторые специалисты выделяют одну главную причину экономической дестабилизации 2008. Кризис, по их мнению, образовался вследствие перепроизводства американского доллара. Ситуация разрослась до огромных масштабов, потому что доллар является мировой валютой. До семьдесят первого года двадцатого века доллар был обеспечен золотым запасом Соединенных Штатов. После того, как подобная связь между валютой и драгоценным металлом перестала существовать, доллар перестали печатать в неограниченных количествах.

Причина массовости кризисных явлений заключается еще и в том, что покупательная способность национальной американской валюты обеспечивается не только внутренним валовым продуктом самих Соединенных Штатов, но и аналогичным показателем других государств. Но даже в том случае, если финансовый сектор державы напрямую зависит от доллара, страна не имеет никакого влияния на объем эмиссии валюты. Даже само правительство США не имеет контроля над этим процессом. Единственной структурой, которая обладает таким правом, является Федеральная Резервная система США. Эта организация носит еще название Центральный Банк Соединенных Штатов. Она представляет собой совокупность из двадцати частных банков. Их объединяет одно направление деятельности, которое заключается в печати долларов. После того как прервалась связь между валютой и золотом, произошел рост объемов массы мировых денег. Он во много раз превысил объем фактической товарной массы в мире. Такая ситуация являлась хорошим плюсом для двух субъектов – руководителей структурных элементов Федеральной Резервной системы США и самих государств.

Огромное количество финансов уходило на выдачу кредитов по сниженным требованиям к заемщикам. Как правило, целью таких займов было приобретение недвижимости. Подобное предложение было очень привлекательным для людей, так как оно предоставляло массу возможностей при минимальном заработке. Единственным обязательством была работа на погашение, а срок кредита растягивался на тридцать лет. Оплачивать подобную программу можно было только за счет необеспеченной эмиссии доллара. Центральный банк Соединенных Штатов заранее предполагал, что не все средства будут возвращены. Можно сделать вывод, что правительство осознанно осуществляло данный процесс, зная, что в какой-то момент наступит обрушение доллара. То есть перепроизводство мировой валюты является одной из причин того, что образовался глобальный кризис 2008-го.

Какие страны больше всего пострадали в период мирового экономического кризиса

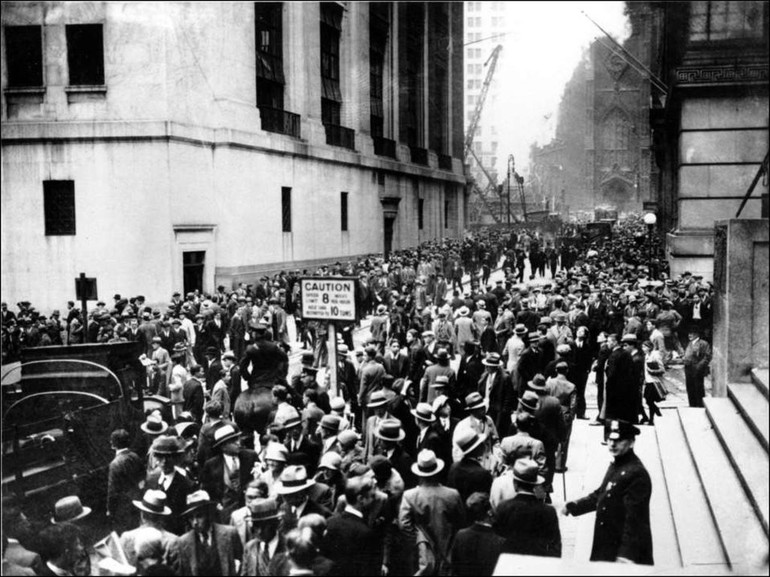

Итак, первый удар пришелся на США – 25 октября 1929 года на нью-йоркской фондовой бирже произошел полный обвал акций. После этого проявления кризиса стали нарастать, как снежный ком: за кризисные годы закрылось более пяти тысяч банков, объемы промышленного производства и производства сельскохозяйственной продукции сократились почти на треть, демографическое положение тоже было плачевным – прирост населения прекратился. Эти годы вошли в историю под названием “Великая депрессия”.

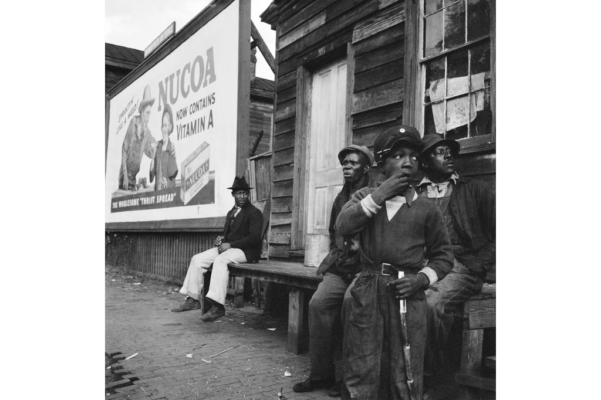

Сильнее всего от Великой депрессии пострадали афроамериканцы, так как их сокращали с рабочих мест в первую очередь.

Рис. 1. Афроамериканский рабочий.

Сильно пострадала от кризиса экономики и Германия – как и у Америки, у этой страны не было колоний, куда можно было сбывать излишки товара. В 1932 году, на который пришелся пик мирового кризиса, ее промышленность упала на 54%, а безработица составила 44%.

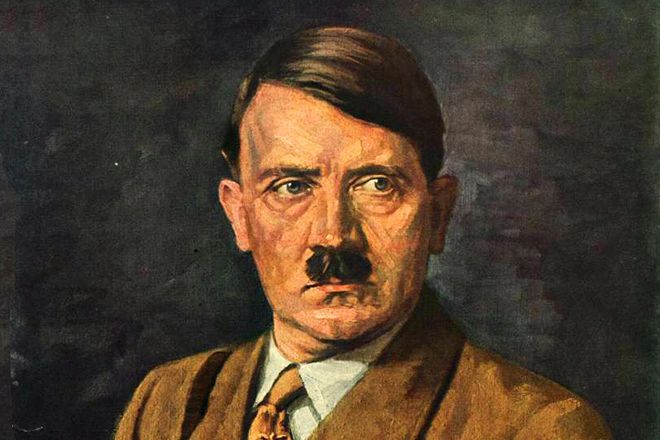

Именно на фоне кризисных явлений в экономике в политике и общественной жизни немцев усилилось влияние национал-социалистической партии под руководством Адольфа Гитлера, который впоследствии развязал Вторую мировую войну.

Рис. 2. Адольф Гитлер.

Другие мировые державы – Англия, Франция, Италия и Япония – пострадали от кризиса меньше, но все же удар по их экономике был нанесен существенный.

Все государства вынуждены были искать свои пути выхода в данной ситуации, в основном они заключались в усилении влияния государства на экономику и регулировании финансовых институтов.

Чего можно ожидать в России? Кризис денег обесценивания в России 2021

Российские власти в лице Максима Орешкина – министра экономического развития страны, заявили, что кризис будет и в нашем государстве, и к нему пора начинать готовиться. Многие удивились этому, ведь спрос на энергоресурсы предположительно останется высоким в любом случае, а именно они – основа бюджета РФ. Однако, в 2021 году следует ожидать несколько другой проблемы – кризиса обесценивания денег в России.

Сейчас наблюдается чрезвычайно высокий уровень закредитованности населения, причем с использованием услуг МФО, предлагающих наименее выгодные финансовые инструменты. Пока что ситуацию удается держать под контролем, но это окажется невозможным, если начнутся всемирные финансовые колебания – российская фин. система является необъемлемой частью мировой, и неизбежно рухнет вслед за ней.

Великая депрессия 1929–1941 гг.

События Великой депрессии в США спровоцировали биржевые спекуляции ценными бумагами и растущее потребление со стороны населения. Только за короткий промежуток времени с 1928 по 1929 гг. стоимость ценных бумаг выросла на 40%, объемы торговли увеличились в 2,5 раза — с 2 млн. до 5 млн. акций в день. Никого не смущали столь резкие темпы роста котировок, все рассчитывали на гигантские прибыли в будущем.

Образовавшийся пузырь лопнул 24 октября 1929 года, когда фондовый промышленный индекс Доу-Джонса понизился до значения 381,17. Неожиданное снижение породило панику на рынке, держатели акций начали избавляться от ранее приобретенных ценных бумаг. Только за 1 день было продано 12,9 млн. акций, биржевой индекс упал еще на 11%. Этот день вошел в мировую историю как «черный четверг».

За «черным четвергом» наступила «черная пятница», затем последовали «черный понедельник» и «черный вторник». За этот короткий промежуток времени было продано около 30 млн. ценных бумаг. Тысячи инвесторов разорились, их потери оценивались более чем в 30 млрд. долларов.

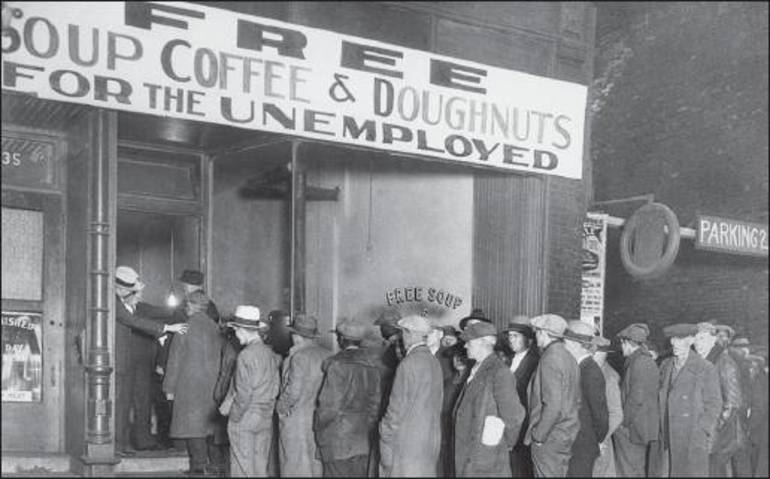

Разорение акционеров повлекло за собой закрытие банков, предоставлявших кредит на приобретение ценных бумаг. Финансовые учреждения вынуждены были признаться в своей несостоятельности, объявляли себя банкротами. Предприятия, лишенные возможности получить кредит, не смогли нормально функционировать дальше и также вынуждены были закрыться. В стране катастрофическими темпами росла безработица.

Темпы экономического роста США снизились на 31% за первые несколько лет Великой депрессии. Сильно пострадала промышленность и сельское хозяйство: цены на фермерскую продукцию упали на 53%, спад производства составил почти 50%.

Восстанавливаться от потрясений американская экономика начала лишь после прихода к власти президента Франклина Рузвельта весной 1933 года. Его политика «сильной руки» принесла ощутимые плоды, депрессия уступила место подъему. Окончательно выйти из кризиса Соединенным Штатам удалось лишь после Второй мировой войны.

От кризиса в Америке пострадали и страны Западной Европы, сильнее всех – Великобритания и Германия. За несколько лет до случившегося краха в Нью-Йорке Великобритания вернула английскому фунту его довоенный номинал. В результате национальная валюта стала переоцененной, собственный экспорт подорожал и потерял конкурентоспособность.

Для поддержания своей денежной единицы Великобритания вынуждена была взять кредит в США. После событий «черного четверга» разразившийся кризис шагнул за океан: сначала накрыл Великобританию, а оттуда распространился в другие государства Европы, едва оправившиеся после тяжелых событий Первой мировой войны.

Фазы экономического цикла

Любой из указанных типов экономического кризиса наступает после нарушения равновесия, то есть сбалансированности между потребительским спросом и производством. В этом случае наблюдается предсказуемая цикличность, когда период роста сменяется спадом или отсутствием развития. Это так называемые фазы экономического цикла, в которые включены:

- спад, для которого характерно перепроизводство, накопление складских остатков, падение спроса на капитал и инвестиции, рост безработицы;

- депрессия, при которой наблюдается рост безработицы, появляется возможность скопить капитал для дальнейшего развития, происходит процесс переформатирования или реструктуризации экономики;

- подъем, который несет с собой сокращение числа безработных, рост спроса на потребительские товары и инвестиции;

- бум, когда вновь происходит перенасыщение производственных мощностей, так называемый инфляционный разрыв.

Экономическая ситуация в России: краткая история текущего кризиса

На нынешнее положение нашей страны воздействие оказывают происходящие геополитические события. Началом экономического кризиса можно считать присоединение к РФ Крымского полуострова.

Из-за обстановки в Донецкой и Луганской областях США и Западная Европа с 2014 года ввели различные антироссийские санкции, что существенно ухудшило положение в индустрии и финансах.

Состояние усугубилось снижением стоимости нефти. Осенью 2016 года её цена стабилизировалась и прекратилось падение рубля. Сейчас можно говорить о постепенном выходе нашего государства из экономического кризиса.

Чем такие проблемы грозят обычному гражданину

Как известно, перемены в экономике отражаются на уровне жизни граждан. В социальной сфере происходят следующие неблагоприятные события:

- снижается оплата труда;

- вследствие роста цен падает платёжеспособность населения, людям приходится во многом себе отказывать;

- растёт число увольнений, возникают трудности в поиске новой работы;

- ограничиваются возможности в получении медицинской помощи или образования;

- может ухудшаться ассортимент на прилавках;

- растёт социальная напряжённость, появляется недоверие к властям.

Откуда берётся мировой экономический кризис?

Многие люди не понимают, что становится причиной мирового экономического кризиса. Ответ на вопрос довольно прост в формулировке, но куда более сложен в понимании. Фактически, современный кризис наступит из-за перекредитованности. То есть из-за невозможности платить по кредитам организациями и частными лицами. Почему все одновременно перестают платить кредиты, и как это приводит к мирового кризису?

Проще всего понять принцип возникновения кризиса на примере. А для наглядности представим, что мы с вами занимаемся изготовлением гвоздей:

- Мы открыли бизнес на этапе экономического роста. Наши гвозди активно раскупают, дела идут хорошо. Мы стабильно заказываем материал для гвоздей, то есть металл. Мы так же платим зарплаты работникам, кредиты банкам, налоги государству. А так как спрос растет, то еще и берем дополнительный кредит для наращивания объема производства. Конечно, раз есть спрос, то и появляются конкуренты. Но рынок большой и конкуренты не влияют на ваш бизнес, весь спрос превышает предложение. Тем временем, ваши поставщики металла тоже видят увеличения спроса и берут кредит на увеличение объемов своего производства.

- В определенный момент мы понимаем, что конкуренция растет, и наши гвозди уже не продаются так хорошо. Мы либо должны опустить цены, либо снизить объемы производства. И то и другое приведет к потере прибыли. В итоге мы решаем планомерно что-то одно, а может быть даже и то, и другое.

- Прибыль снижается, бизнес находился на грани рентабельности: наши доходы и расходы примерно равны. А любое изменение может привести к тому, что расходы начнут превышать доходы. То есть мы не сможем погашать кредитные обязательства, выплачивать заработные платы и т.д. Тем временем, пока вы думали, на складах скопились нераспроданные и никому не нужные гвозди. Ведь в магазине ваш товар берут неохотно и то по сниженной стоимости.

- Проходит ещё время и мы понимаем, что у нас начала ощущаться нехватка оборотного капитала. Ведь доходов не хватает на покрытие всех расходов. Нужно выдавать зарплаты, а на счете не хватает средств. Оплачивать материалы тоже нечем. Мы либо берем ещё больший кредит, либо распродаем дешево имеющийся товар. Например, отдаем оптовику большую партию по бросовой цене. Так или иначе, все это временные меры.

- Рано или поздно денег все равно не хватит. Что имеем в итоге – мы должны банку, поставщикам, работникам. В итоге поставщик металла не получил оплату от нас и у него тоже упал оборот средств. К тому же образовался избыток металла на складах. А в результате сокращения часть ваших работников потеряли работу. А кто-то из них из-за этого приостановил стройку дачи, тем самым снизив спрос на гвозди.

- В итоге поставщик металла так же ощутил нехватку заказов, ведь спрос на гвозди упал, а за ним упал спрос и на металл. Ему так же нечем платить зарплаты и оплачивать кредит. В итоге он тоже испытывает такие же проблемы, что приводит к увольнению части работников. На рынке труда большое количество персонала и поэтому человеческий труд постепенно обесценивается.

- Все эти перемены в том числе затронули и банк, который больше не получает платежи по кредитам от части организаций. Более того, работники закрывшихся фирм так же не в состоянии платить по своим кредитам. В итоге банк так же терпит убытки, то есть стагнирует.

- Дефицит денег в конечном счете ощущают все: работники, государства, предприниматели. В итоге часть предприятий закрывается, а сильнейшие их них держатся на плаву в надежде пережить кризис.

В итоге все происходит по цепочке: у людей нет денег и они перестают покупать. Снижение покупательской способности ведет к уменьшению рабочих мест, снижению объемов производства. И так все сферы начинают тянуться одна за другой. В итоге волна кризиса накрывает весь мир.

У человека нет денег и он не покупает недвижимость. Спад продаж недвижимости влечет за собой спад строительства. Спад строительства ведет к увеличению безработицы среди строителей, а так же спаду спроса на материалы для строительство: лес, бетон, металл и т.д. Все эти сферы тоже начинаются стагнировать, сокращать количество наемных рабочих и все замыкается. В итоге у люди теряют работу, у банк – деньги, а фирмы заказы.