Почему банки отказывают в кредите и что делать

Содержание:

- Почему банки отказывают в получении займа?

- Другие причины отказа

- Почему отказывают при идеальной кредитной истории?

- Как исправить кредитную историю?

- 12 базовых причин отказа в кредите

- 9 причин, почему банки отказывают в выдаче кредита

- Почему отказывают в кредите

- Дадут ли ипотеку, если есть непогашенные кредиты?

- Банки с самым высоким процентом одобрения заявок

- Где взять кредит с плохой кредитной историей точно не получится

- Профессия и работодатель

Почему банки отказывают в получении займа?

Банк без объяснений может отклонить заявку на кредит и сотрудники финансового учреждения не смогут порекомендовать что-либо для исправления ситуации, поскольку обычно принятие решения «завязано» не на конкретных людях на местах, а на скоринговой программе оценки, которая автоматически определяет шансы на выдачу займа.

Причинами отказа в выдаче кредита в банке могут быть:

Причинами отказа в выдаче кредита в банке могут быть:

- нехватка баллов по косвенным критериям отбора при скоринге – финансовые учреждения относятся к различным категориям заемщиков по-разному, например, главе семейства дадут в долг охотней, а некоторые профессии находятся в зоне риска;

- ошибки при заполнении анкеты, неправильно введенные данные сотрудником банка в скоринговую систему, неверно записанный контактный телефон, по которому не удалось связаться с родственниками или работодателем заявителя – небольшая опечатка может лишить шансов на получение кредита;

- несовпадение сведений в анкете-заявлении информации, известной банку, или недостоверная информация и поддельные документы, например, явно завышенная зарплата и фальшивая справка с работы;

- несоответствие требованиям – возрастному цензу, месту регистрации, опыту трудоустройства, размеру заработной платы, которые устанавливает кредитор в качестве ориентиров при принятии решения;

- испорченная кредитная история или избыточная долговая нагрузка на момент подачи заявки – учитываются долги не только по займам, но и обязательства по судебным решениям и договорам поручительства.

Сотрудник, принимающий заявление от потенциального клиента, также может повлиять на отказ в кредите, отметив непрезентабельный внешний вид заявителя, его алкогольное опьянение, сопровождение подозрительными личностями и неадекватное поведение. Но чаще решение выносит беспристрастный компьютер на основании введенных в него исходных данных, характеризующих заемщика.

Так как же взять кредит, чтобы не отказали? С целью получить кредит без отказа нужно не пытаться обмануть кредитора или скрыть от его сотрудников часть информации о себе (служба безопасности использует разные источники и потому может вычислить сведения о клиенте), а также внимательно проверять все те данные, которые предоставляются вами на рассмотрение.

Тщательный подбор продуктов и изучение их условий позволит избежать отказа из-за несоответствия характеристик клиента запросам банка. А вот с исправлением истории взаимодействия с финансовыми учреждениями и восстановлением своей репутации придется потрудиться.

Другие причины отказа

Почему отказывают в выдаче кредита? С таким вопросом сталкивается абсолютно каждый человек, обратившийся за ссудой, но получивший отказ. Всё дело в том, что помимо основных причин, обозначенных выше, существует большое множество других критериев, которым нужно соответствовать для успешного получения займа.

В каких случаях банк не выдает кредиты? Ниже будут представлены прочие причины, по которым могут отказать в выдаче заёмных средств.

В процессе подачи заявки были указаны недостоверные данные или предоставлены поддельные документы

Важно, чтобы вся информация, которая указывается в анкете-заявке, была полностью правдивой. Также нельзя пытаться использовать подложные документы — за это можно понести уголовную ответственность.

Отсутствует постоянная регистрация в регионе, где планируется получение кредита.

Место работы заёмщика, относящееся к повышенной категории риска (сотрудники Министерства обороны РФ, МЧС, МВД).

Отсутствует стационарный рабочий либо домашний номер телефона.

Оформление мобильного номера, указанного в анкете, было произведено не на заёмщика.

Отсутствует высшее образование

Далеко не основополагающий фактор, однако принимается во внимание некоторыми банками.

Супруг или супруга заёмщика не имеет официального трудоустройства при наличии в семье 3 и более маленьких детей.

Наличие судимости.

У близкого родственника клиента плохая кредитная история.

Заёмщик уклоняется от выплаты алиментов либо имеет большое количество неоплаченных штрафов в ГИБДД.

Отсутствует военный билет или приписное с пометкой об отсрочке (для мужчин).

Наличие у заёмщика какого-либо психического заболевания.

Отсутствует какая-либо собственность (авто, квартира, дом, земельный участок и прочее).

Заёмщик либо работает на ИП, либо является собственником бизнеса.

Непрезентабельный внешний вид, пребывание в алкогольном или наркотическом опьянении, подозрительное поведение при беседе с банковским служащим.

Банковская ошибка

К примеру, заёмщик погасил кредит, но банк не внёс соответствующие изменения в договор

Как результат — испорченная КИ.

Почему отказывают при идеальной кредитной истории?

Этот вопрос также из серии, почему Сбербанк отказал в кредите зарплатному клиенту. У обеих ситуаций есть родство: клиент по всем параметрам должен был получить ссуду, но он ее не получил вопреки всем своим ожиданиям. Помимо стандартных и очевидных причин вроде недостаточного дохода, неподходящего возраста и т.д. следует учитывать и другие распространенные причины отказа:

- Предоставление недостоверных и/или подложных сведений и тем более документов. Будьте внимательны, когда заполняете заявку — вы можете допустить ошибку случайно, но банк подумает, будто вы допустили ее намеренно;

- Мужчинам отказывают при отсутствии военного билета;

- Внешний вид, опрятность, наличие заболеваний также играют значительную роль;

- Частая смена работы и, как следствие, маленький стаж на последнем рабочем месте;

- Опасный вид деятельности у заемщика — пожарные, спасатели, шахтеры и т.д.;

- Частое закрытие кредитов в досрочном порядке — указывает, что клиент желал улучшить свою кредитную историю. Это значит, ему есть, что скрывать. Даже если это не так, банк не может быть уверен, что вся прогнозируемая прибыль будет получена при заключении кредитного договора с этим заемщиком;

- Судимость в прошлом;

- Подозрительная или неточная цель получения кредита;

- Закрытые или инициированные дела о банкротстве;

- Подозрительно высокий доход клиента — зачем человеку с доходом в 100 000 рублей обращаться за ссудой в размере 15 000 рублей? Значит, либо доход ненастоящий, либо у клиента с высокой долей вероятности имеются не самые честные намерения;

- Чрезмерная долговая нагрузка. Если у клиента открыто несколько кредитных карт и/или потребительских займов, высока вероятность, что в новом кредите ему откажут.

Все эти причины возможны даже в том случае, если у клиента наблюдается отличная кредитная история. Пока причина отказа сохраняется, скорее всего человек не получит новый займ.

Как исправить кредитную историю?

В досье каждого заемщика отображаются сведения о его текущих и прошлых обязательствах. Препятствием для получения очередной суммы средств могут стать:

- непогашенные долги (в том числе и одобренные лимиты по кредитным картам, даже если они не используются);

- неисполненные судебные решения о выплате средств (долги по алиментам, штрафам, проблемы с налоговой службой);

- просрочки по прежним обязательствам – кредит был погашен позже из-за нарушения графика.

Если по ошибке вам приписали чужой долг или не сделали отметку о возврате какого-то займа, то это легко исправить, обратившись в соответствующее БКИ с документами, подтверждающими отсутствие задолженности.

При подготовке к обращению за ипотекой или другим значимым займом, следует снизить свою долговую нагрузку, отображаемую в досье – по возможности вернуть все мелкие займы, уплатить штрафы и компенсации, заблокировать ненужные кредитки, переоформить договоры поручительства.

При подготовке к обращению за ипотекой или другим значимым займом, следует снизить свою долговую нагрузку, отображаемую в досье – по возможности вернуть все мелкие займы, уплатить штрафы и компенсации, заблокировать ненужные кредитки, переоформить договоры поручительства.

Сложнее исправить испорченную репутацию при наличии просрочек в кредитной истории

Для банка важно, чтобы текущее финансовое положение заемщика было стабильным, поэтому кредитора интересуют только последние записи в досье. Вам потребуется «перекрыть» свои прежние прегрешения положительными отметками о своевременно погашенных займах

Для этого стоит взять и вернуть небольшой кредит, лучше не один, а 2-3 подряд. Тогда в досье за последний год у вас будет отражаться отличная картина и ваш портрет в глазах банка будет исправлен.

Но пока проблемы с репутацией еще существуют, нужно постараться найти те продукты, которые будут выданы даже при наличии испорченной кредитной истории. Итак, где можно взять деньги в кредит без отказа с плохой кредитной историей, пусть и маленькую сумму?

12 базовых причин отказа в кредите

- Возраст потенциального заемщика. Большинство банков требуют, чтобы клиент был совершеннолетним. Это обусловлено тем, что молодые люди, не достигшие 18 лет, обычно не имеют постоянного места работы, а значит, не могут гарантировать стабильность выплат. Кредиторы с настороженностью относится к пенсионерам, старше 60 лет, так как имеется риск невозврата денег из-за ухудшения здоровья или гибели заемщика.

- Плохая кредитная история. Данная причина считается одной из самых главных, если заемщик ранее не выполнял обязательства по кредитам, то он автоматически переходит в категорию граждан, имеющих высокую вероятность невозврата взятых средств. Стоит отметить, что кроме просрочки выплат банк учитывает соблюдение условий договора.

- Отсутствие кредитной истории. Если гражданин впервые берёт кредит, то служба безопасности банка проводит серьезную проверку личности. Ведь никто не может достоверно сказать, как отнесется возможный заемщик к будущим выплатам. Если же обратившийся за кредитом гражданин обладает слишком положительной историей, то банк может отказать в выдаче займа, так как ему невыгодны клиенты, способные досрочно погасить долг, с них нельзя получить большую прибыль.

- Слишком крупная сумма. Банки всегда анализирует информацию об официальных доходах, по правилам ежемесячный платёж должен составлять не больше 40% финансовых средств, получаемых заемщиком. Если желаемая сумма будет выше установленных процентов, то велика вероятность получить отказ. Обычно в таком случае банки предлагают оформить в кредит сумму поменьше.

- Отсутствие гарантий. Каждая кредитная организация хочет быть уверенной, что в случае чего она получит свои деньги назад, поэтому от граждан часто просят залог или оформление поручительства. Если клиент может предоставить гарантии, то, скорее всего, кредит будет одобрен, но если у него нет никакой собственности или других материальных благ в кредите откажут.

- Предоставление ложной информации и поддельная документация. Факты мошенничества с документами и сведениями очень легко проверяются службой безопасности банка. Если обман раскроется, то мошеннику будет отказано в выдаче средств, и он может попасть под уголовную ответственность за подделку.

- Другие кредиты или высокая долговая нагрузка. Банковские организации часто ставят ограничения на число кредитов, которые может взять клиент. Если за гражданином числится больше трех займов с регулярными платежами, то новый кредит ему никто не даст. Аналогичная ситуация с кредитными картами, банки рассматривают их как полноценные займы.

- Работа на индивидуального предпринимателя. Считается, что малый бизнес не надежен и подвержен колебаниям, следовательно, заявители, работающие на ИП, попадают в группу риска заемщиков, которые могут в любой момент потерять основной источник заработка.

- Отсутствие городского номера телефона. Хотя сейчас большинство людей перешли на сотовую связь, наличие стационарного рабочего или домашнего телефон будет существенным плюсом при одобрении кредита. Некоторые банки ставят это обязательным условием, гарантирующим занятость.

- Наличие судимости. Отказы кредитных организаций в выдаче денежных средств из-за погашенной судимости – нередкое явление. Служба безопасности тщательно проверяет наличие правонарушений вплоть до состава преступления.

- Место работы. Трудоустройство считается приоритетным фактором для принятия положительного решения по кредиту, но не вся работа одинаково хороша. Например, банк откажет в займе, если заемщик работает на сезонных заработках и не имеет стабильный доход.

- Непонятная цель кредитования. Многие банки активно рекламируют «кредиты на любые цели», однако в действительности получить деньги на всё, что угодно нельзя. Например, не стоит указывать в качестве причины погашение действующего кредита или открытие бизнеса, для этих целей есть свои предложения с другой документацией.

9 причин, почему банки отказывают в выдаче кредита

Главные причины отказа банка в оформлении ссуды:

Главные причины отказа банка в оформлении ссуды:

- Непрохождение банковского скоринга. У банков имеется разработанная система оценки потенциального клиента – скоринг. Если клиент не соответствует каким-то параметрам, система может «забраковать» его кандидатуру и отказать в получении кредитных средств. У каждого банка свой набор параметров, который является секретным, поэтому клиенты, зачастую, понятия не имеют, почему произошел отказ.

- Неудовлетворение условиям выбранной кредитной программы. Например, у заемщика не подходящий возраст, отсутствует нужная сумма первоначального взноса и др.

- Наличие просрочки платежей по действующим кредитным обязательствам.

- Наличие судимости (в настоящем или прошлом).

- Наличие у заемщика одновременно нескольких кредитных обязательств. Если претендент на получение кредита еще не рассчитался с предыдущими ссудами, он может не пройти проверку банка и получить отказ. Для получения кредита, необходимо погасить хотя бы часть имеющихся обязательств, и тогда можно рассчитывать на положительный ответ кредитного менеджера.

- Обращение потенциального заемщика одновременно в несколько банков и получение отказа в большинстве из них.

- Неадекватный внешний вид заемщика (запах алкоголя, неопрятная одежда и др.).

- Очень высокий уровень доходов, который провоцирует подозрение у сотрудников банка. В таком случае, банк не понимает, для чего человек обращается за кредитом.

- Внесение в графы заявки заведомо ложной информации. Если во время заполнения анкеты указать неверную информацию (даже, случайно), это может спровоцировать отказ в выдаче кредита, а также занесение клиента в черный список.

Почему отказывают в кредите

Причины отказа в кредите в банке условно можно разделить на стандартные и «нестандартные». Первые зависят от самого заемщика, его кредитного поведения в прошлом, текущего финансового и картерного положения, и поддаются влиянию, вторые не зависят, и на первый взгляд могут даже казаться случайными. На них заемщик повлиять никак не может. Давайте начнем со стандартных причин отказа в выдаче кредита.

- Наличие просроченных платежей и другой негативной информации в кредитной истории. Если вы уже, прямо сейчас, не платите по кредиту в другом банке, новый ни за что не одобрит вам кредит. Или у вас был опыт больших просрочек недавно, в кредите также откажут. Даже если вы успешно закрыли тот кредит, нужно время, чтобы просрочки 30, 60 или 90 дней и больше перестали влиять на решение о выдаче нового кредита.

- Высокая долговая нагрузка. Новый кредит – это новые обязательства. Если прежние уже требуют от вас предельного напряжения, и вы отдаете по кредитам 40-50-60% вашего дохода, новый займ не оформят. Вам просто не из чего его отдавать. Ведь еще нужно на что-то жить, платить за квартиру, покупать продукты и одежду.

- У вас маленький доход или вы не можете подтвердить источник дохода. Тут все просто. Чтобы бы уверенным в возврате кредита, банк должен видеть, что вы имеете стабильный и достаточно высокий для обслуживания займа доход. Не обладаете им или не можете подтвердить документально – это может стать причиной отказа в предоставлении кредита.

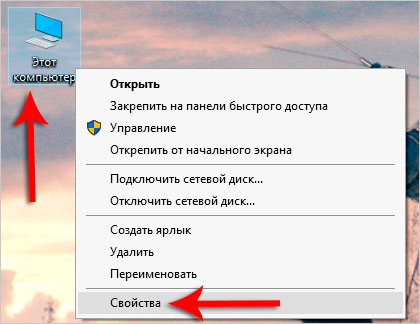

- Сведения о работодателе. Также стабильность вашего дохода зависит от стабильной работы компании, в которой вы трудоустроены. Ее при обращении в банк проверяют ничуть не меньше вас самих. Если выяснится, что компания убыточная, или «подозрительная», или до ее представителей не смогут дозвониться, в кредите могут отказать.

Также по кредиту могут отказать, если вы сделали слишком много попыток получить кредит за последнее время или если допустили ошибку при заполнении банковской анкеты.

К «нестандартным» причинам отказа по кредиту можно отнести случаи, когда вы не подходите банку по «требованиям к заемщику». Когда он принимает внутреннее решение о том, что хочет работать с одной группой заемщиков, и не хочет с другой, в которую попали и вы. Ни почему особенно. Исходя из своего опыта.

Или когда банк перестает кредитовать заемщиков, занятый в целой отрасли. Это, как правило, бывает продиктовано конъюнктурой момента, факторами развития национальной или даже мировой экономики.

И так далее. Можно даже просто проживать на той же улице, где у банка живет много проблемных клиентов и не получить кредит только по тому, что написано в графе «Регистрация» в паспорте.

Дадут ли ипотеку, если есть непогашенные кредиты?

Непогашенный кредит выдаче ипотеки не препятствует. У клиента должен быть стабильный доход, позволяющий осуществлять ежемесячные выплаты. Расчет суммы производится исходя из максимальных возможностей заемщика. При выдаче ипотеки учитывается совокупный доход семьи, сумма расходов, наличие несовершеннолетних детей или иных лиц на иждивении заемщика, проживание в съемной квартире. Учитываются и неофициальные источники дохода – подработка, наличие сельского хозяйства. В любом случае, сумма ежемесячных платежей не должна превышать половины семейного дохода.

Оформить ипотеку будет несложно, если следовать рекомендациям:

- Обратиться в банк, где у вас уже имеется хорошая кредитная история или к банкам-партнерам. Велики шансы, что постоянному клиенту банк предоставит более выгодные условия.

- Не скрывать информацию о наличии кредитных обязательств.

- Провести рефинансирование имеющихся кредитов, если их несколько.

Банки с самым высоким процентом одобрения заявок

Многие заемщики не понимают, почему им отказывают в займе. Часто можно услышать: у меня хорошая зарплата, а кредит не дают. Поэтому лучше уточнить данную информацию, прежде чем идти в другой банк. Это позволит лучше подготовиться к подаче заявки и успешно пройти собеседование с менеджером.

Тем, кого волнует вопрос, где взять денег, необходимо поискать банки с минимальными требованиями или обратиться в МФО. Банковские организации выдают более крупные ссуды под небольшой процент. Поэтому стоит попытаться оформить кредит в банке. Это проще сделать, если нет долгов, а кредитный рейтинг выше среднего.

ОТП Банк

ОТП Банк принадлежит к числу тех кредиторов, которые практически не отказывают клиентам. Фирма осуществляет кредитование до 4 миллионов рублей под 10,5% годовых. Взяв такой заем, погасить долг необходимо в течение семи лет.

Срок возврата займа составляет 5 лет. Чаще всего одобрение банка приходит на суммы в размере около 1 миллиона рублей. Поэтому в поисках, где взять кредит, обратиться в Восточный банк будет правильным решением.

Совкомбанк

Когда не дают займ в МФО, можно оформить заявку в Совкомбанк. Компания предлагает несколько кредитов наличными. В рамках пакета «Супер плюс» есть возможность займа до 1 миллиона рублей. Совкомбанк готов кредитовать заемщиков от 20 до 85 лет с официальным местом работы и стажем больше четырех месяцев. Также важным условием является постоянная прописка на территории России и проживание не далее 70 км от ближайшего представительства Совкомбанка.

В отличие от компаний, которые не выдают деньги клиентам с плохой КИ, Совкомбанк достаточно лоялен к этому показателю. Поэтому даже заемщики с низким рейтингом могут оформить кредитование. Процент по кредиту достаточно лояльный. МФО, дающие ссуды по одному лишь паспорту, предлагают услуги намного дороже.

Хоум Кредит Банк

В поисках, где взять деньги, стоит обратиться в Хоум Кредит Банк. Он специализируется не только на микрозаймах, но и выдает долгосрочные кредиты. Максимальный лимит составляет 1 миллион рублей под 9,9%. Организация принимает онлайн-заявки, которые рассматриваются моментально. Получение денежных средств возможно в день заполнения анкеты на карту без визита в отделение. Кредитная история и поступление платежей видны в личном кабинете, это очень удобно для клиентов, которые погашают долг через интернет.

Ренессанс Кредит Банк

Как взять кредит под низкий процент, знают сотрудники Ренессанс Кредит Банка. Здесь предлагают займы наличными до 700 000 рублей со ставкой от 9,9%. Когда деньги нужны очень срочно, можно отправить заявку через интернет. Также есть возможность заполнения анкеты в отделении. Отказаться выдать кредит банк может лишь из-за неплатежеспособности клиента. Среди преимуществ кредитования в Ренессанс Кредит — возможность пропуска платежа, перенос даты внесения оплаты, а также сокращение ежемесячного взноса.

Сравнительная таблица банков

Если не нашли, где взять деньги в долг, воспользуйтесь нашей таблицей. Здесь собраны лучшие предложения по кредитованию от экспертов финансового рынка. Они точно подскажут, какие банки наиболее лояльны к анкетам заемщика и кто из кредиторов предлагает самые дешевые займы. В таблице также указаны сроки, за которые необходимо вернуть полученный кредит.

| Название банка | Сумма кредита | Процентная ставка | Срок погашения | Особенности |

| ОТП Банк | От 15 000 до 4 000 000 ₽ | От 10,5% в год | До 7 лет | Решение за 15 минут |

| Восточный Банк | От 80 000 до 3 000 000 ₽ | От 9,9% в год | До 5 лет | Выдача денег в день обращения |

| Совкомбанк | От 5 000 до

1 000 000 ₽ |

От 11,9% в год | До 15 лет | Обязательно наличие справки о доходах |

| Хоум Кредит Банк | От 10 000 до

1 000 000 ₽ |

От 9,9% в год | До 5 лет | Оформление займа по паспорту |

| Ренессанс Кредит Банк | От 30 000 до 700 000 ₽ | От 9,9% в год | До 5 лет | Возможность перенести или уменьшить плановый платеж |

Где взять кредит с плохой кредитной историей точно не получится

Разумеется, хочется получить кредит в такой банковской организации, в которой не только не откажут, но и предложат наиболее заманчивые условия кредитования. Однако человек, имеющий плохую кредитную историю, может не тратить свое время на поиски подобных предложений. Для него список банков, дающих кредит с плохой кредитной историей, ограничен, т.к. не каждое учреждение пойдет на рискованную сделку с клиентом, за которым замечено нарушение платежной дисциплины.

Ряд банковских структур наотрез отказывается работать с гражданами, обладающими испорченной КИ. Это:

- Сбербанк;

- ВТБ;

- СКБ-Банк;

- Бинбанк;

- Альфа-Банк;

- Русский Стандарт;

- УБРиР и др.

Альтернативные варианты

Незначительное количество лояльных банков, и даже отказ, поступивший от них, не должны расстраивать человека, т.к. у него есть выбор: обратиться в МФО, к частным лицам, кредитным брокерам. В микрофинансовых организациях у «проблемного» заемщика есть все шансы на получение займа и даже без процентов. Они закрывают глаза на плохую кредитную историю и низкий КР.

Однако их помощь обходится дороже, величина кредитных средств чаще всего не превышает 30000 руб., но встречаются и те, которые занимают 10000, 50000, 100000 руб. МФО начисляют кредит и утром, и даже ночью. У них можно оформить микрозайм по паспорту, предлагаются несколько способов взять деньги в долг: на карту, через платежные системы (Контакт, Золотая Корона), на электронный кошелек (Яндекс.Деньги, Киви), наличными в офисе.

Среди надежных выделяют: Е-заем, еКапусту, Кредито24, МигКредит, МаниМен, Займер, БыстроДеньги и др. Онлайн-заявка на получение займа оформляется быстро. Для этого нужно:

- на сайте учреждения выбрать соответствующий раздел;

- указать контактную информацию;

- подтвердить оформление, верифицировать карту (при выборе этого способа получения займа);

- забрать деньги.

Есть нюансы, на которые стоит обратить внимание:

- указывать нужно только собственные данные;

- минимальный возраст заемщика — 18 лет (займы больше 100 тысяч рублей предоставляются людям с плохой кредитной историей от 21 года);

- необходимо иметь постоянную работу и доход.

Менее выгодным, но эффективным способом взять средства взаймы является обращение к частным лицам. Они обычно дают деньги в долг под расписку. Но плата за их услуги будет очень большой. Если вы ориентированы исключительно на банковскую ссуду, вас выручат кредитные брокеры.

Они оказывают помощь в получении кредита даже при условии плохой КИ, отсутствии официальной работы. Но среди них часто попадаются мошенники, требующие аванса. Поэтому будьте осторожны, соглашайтесь на сотрудничество с теми посредниками, которые могут подтвердить свой профессионализм соответствующими документами, и берут плату по результатам дела. Не забывайте вовремя погашать задолженность.

Профессия и работодатель

Пословам директора по развитию продуктов Объединённого кредитного бюро Александра Ахломова, представителям некоторых профессий банки реже одобряют кредиты. Это может быть связано с нестабильностью уровня дохода, например, когда сотрудник получает процент от продаж, или с низким уровнем финансовой грамотности. Если банк засомневается в финансовой стабильности работодателя, это также снижает шансы на получение кредита.

Что делать?

Работа в крупной компании и «белый» доход повышают ваши шансы, даже если ваша профессия считается не самой стабильной. Кстати, кредит проще получить в том банке, на карту которого вам переводят зарплату. И ставка, скорее всего, будет ниже.