Кредиты в москве

Содержание:

- Что такое потребительский кредит

- Где можно взять кредит?

- Особые потребительские кредиты

- Рефинансирование кредита (перекредитование)

- Формы кредита

- Страхование

- Можно ли взять кредит наличными?

- Вопросы и ответы

- Кредитные кооперативы

- Как оформить заявку на потребительский кредит?

- Как выбрать выгодные условия: рекомендации

- Зачем нужен кредит?

- Как подобрать потребительский кредит?

- Рефинансирование и перекредитование потребительских кредитов

- Заключение

Что такое потребительский кредит

Определение понятия есть в Федеральном законе “О потребительском кредите (займе)”, в экономических и финансовых словарях, но я дам его простыми словами.

Классификация потребительских кредитов:

По срокам:

- краткосрочный (до 1 года),

- долгосрочный (свыше 1 года).

Максимальный срок потребительского кредитования сегодня в России – 7 лет.

По обеспечению:

- необеспеченный,

- обеспеченный.

В качестве обеспечения могут быть залог, поручительство, страхование, гарантии. Это нормальное требование финансово-кредитной организации. Ни один банк не станет вкладывать деньги в проекты, пока не обезопасит себя от риска невозврата и не обеспечит себе достойную доходность. Для него таким проектом является заемщик и проектом довольно рискованным.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Не готовы давать гарантии возврата долга? Получите отказ банка или высокие проценты.

По целевому направлению:

- целевой (на образование, лечение, ремонт, приобретение туристической путевки),

- нецелевой.

По виду кредитора кредит может быть от:

- банка, микрофинансовой организации,

- торговой организации,

- предприятия – работодателя заемщика,

- небанковских организаций (ломбарды, кассы взаимопомощи),

- частных лиц.

В зависимости от категории граждан-получателей:

- для пенсионеров,

- для госслужащих,

- для бюджетников,

- для владельцев подсобных хозяйств и т. д.

Где можно взять кредит?

Сегодня для того, чтобы оформить кредит наличными, не нужно ездить в банковские офисы и стоять в очередях. Все коммерческие банки Москвы на кредит потребительский подать заявку предлагают дистанционно – это экономит не только время клиента, но и разгружает офисы от потока потребителей.

Мы рекомендуем оформлять онлайн кредит в Москве по ряду причин:

- Вы сэкономите время – заполнение анкеты отнимет не больше 15 минут, ответ банка поступит в кратчайший срок – от 5 минут до 2 часов.

- Вы сэкономите деньги – банк поощряет самостоятельное оформление заявки снижением процентной ставки.

- Вы сами выбираете параметры кредита – срок, ежемесячный платеж, сумму.

- Вы решаете – нужна ли вам страховка. Онлайн никто не навязывает доп. услуги.

- У вас есть альтернатива выбора – в какой банк обратиться, и чье предложение выбрать. Вы не ограничены перечнем программ и условиями банка, в офис которого приходите оформлять кредит наличкой.

Особые потребительские кредиты

Изучение предложений от финансовых организаций по потребительскому кредитованию не отличаются оригинальностью. Посмотрите таблицу выше. Названия практически одинаковые. Но встречаются довольно интересные предложения.

Например:

Льготный кредит на освоение дальневосточного гектара от Почта Банка.

Выдается на срок до 5 лет, максимальная сумма – 600 000 руб., льготная ставка – 8,5 и 10 %. На эти деньги предлагается приобрести товары и услуги, полезные для освоения полученного гектара земли (строительные материалы, удобрения, сельскохозяйственный инвентарь, теплицы и др.) Но сделать это вы должны только в сети магазинов-партнеров банка.

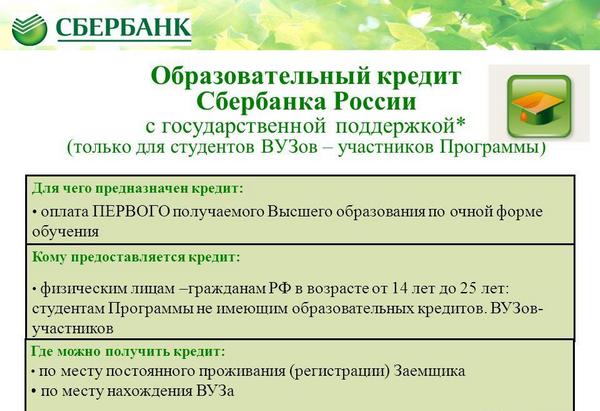

Кредит физическим лицам на ведение подсобного хозяйства (Сбербанк России).

Сумма – до 1 500 000 руб. под 17 % годовых сроком на 5 лет. Требуется поручительство физического лица и подтверждение, что вы являетесь владельцем подсобного хозяйства.

Более подробная информация есть в статье про потребительское кредитование в Сбербанке России.

Для госслужащих и бюджетников от Промсвязьбанка.

Ставка от 10,4 %. Максимальная сумма – 3 000 000 руб. без обеспечения на срок до 7 лет. Из документов только паспорт и справка о доходах.

Рефинансирование кредита (перекредитование)

Если вы уже начали изучать информацию на сайтах банков, то, наверное, видели такой вид услуг, как рефинансирование кредита. Что это такое?

Представьте ситуацию, что у вас на руках уже есть один или несколько кредитов, взятые в разное время и на условиях, которые сегодня нельзя признать выгодными. Что можно сделать в такой ситуации, чтобы положение с выплатами не усугублялось с каждым месяцем все больше и больше? Рефинансировать, т. е. взять кредит на лучших условиях и погасить за счет него имеющуюся задолженность.

Банки предлагают перекредитовать до 5 кредитов, в том числе и кредитные карты. Ставки по потребительскому кредитованию уменьшаются с каждый годом, поэтому кому-то такая услуга может оказаться выгодной.

Формы кредита

В зависимости от размера процентной ставки можно выделить кредиты с положительной процентной ставкой, беспроцентные кредиты (процентная ставка равна нулю) и кредиты с отрицательной процентной ставкой.

В зависимости от вещественной формы ссуженной стоимости выделяют товарную, денежную и смешанную формы кредита.

Товарная форма кредита предполагает передачу во временное пользование конкретной вещи, определённой родовыми признаками. Данная форма исторически существовала до появления денежных отношений. Эквивалентом для обмена являлись отдельные товары (меха́, скот, зерно и пр.), а кредиторами были субъекты, обладавшие излишками предметов. Возвращать надлежало аналогичное имущество с оговоренным или естественным (для скота, зерна, птицы) приращением. В современных условиях товарной формой кредита является поставка товаров с отсрочкой оплаты (обычно от производителя в адрес торговой организации), продажа в рассрочку, аренда (прокат) имущества, лизинг оборудования, товарная ссуда или заём, некоторые варианты ответственного хранения. В ряде случаев возвращать надлежит то же самое или аналогичное имущество с дополнительной оплатой или без таковой. Если возвращать надлежит денежный эквивалент товара, полученного в кредит, то получается смешанная форма кредита.

Денежная форма кредита предполагает передачу во временное пользование оговоренного количества денег. Денежная форма является преобладающей в современных условиях экономики. Данная форма кредита активно используется всеми субъектами экономических отношений (государством, предприятиями, отдельными гражданами) как внутри страны, так и во внешнем экономическом обороте. В денежной форме кредита нет эквивалентного товарно-денежного обмена, а есть передача стоимости во временное пользование с условием возврата через определённое время и, как правило, с уплатой процентов за пользование ей.

Смешанная форма кредита возникает в том случае, когда кредит был предоставлен в форме товара, а возвращён деньгами или наоборот — предоставлен деньгами, а возвращён в виде товара. Последний вариант часто используется в международных расчётах, когда за полученные денежные ссуды расчёт производится поставками товаров. Во внутренней экономике продажа товаров в рассрочку сопровождается постепенным возвращением кредита в денежной форме.

Страхование

Но банк имеет право при отказе от страховки увеличить процентную ставку. То есть кредит изначально можно оформить без страхования, но нужно быть готовым к поднятию процентной ставки.

Что означает быть положительным заемщиком, и какие показатели учитываются?

Рассмотрим это определение на примере:

- Иметь положительную кредитную историю. То есть вы уже пользовались кредитами и займами, у вас не было просрочек, вы всегда вовремя рассчитывались по обязательствам.

- У вас нет открытых исполнительных производств по алиментам, принудительным взысканиям.

- Вы не проходили процедуру банкротства, и не списывали просроченные обязательства.

- Вы официально трудоустроены, и ваш доход составляет хотя бы 30-40 тыс. рублей ежемесячно. Это подтверждается документами: справкой 2-НДФЛ, банковскими выписками. На последнем месте работы вы трудитесь не меньше полугода.

- Вы женаты (замужем), возможно, у вас есть 1-2 детей.

- Ваш возраст составляет 25-50 лет.

- У вас есть кое-какое имущество, зарегистрированное в Росреестре — автомобиль, земельный участок, жилая недвижимость.

- Ваша кредитная нагрузка не выходит «за берега». Банки обязаны рассчитывать показатель долговой нагрузки — ПДН заемщиков. То есть вы не набрали кредитов в других банках, и вполне способны рассчитываться по текущему: вы будете платить меньше 50% своего личного или семейного бюджета.

Потребительские кредиты оформляются массово, это основной источник дохода для розничных банков

Взять потребительский кредит можно везде, если вы подходите под критерии среднестатистического клиента: у вас есть работа, стабильный доход, положительная кредитная история

Важно внимательно изучить условия кредитования, чтобы не столкнуться с неприятными сюрпризами.

Что предлагают банки: способы выдачи, характеристики кредитов и публичная оферта

Каждый банк в 21 столетии обзавелся собственным сайтом, где публикуется актуальная информация о новостях, о достижениях, а также условия кредитования и вкладов.

Ниже мы предлагаем рассмотреть таблицу сравнения условий потребительского кредитования в различных банках.

| Суммы займов | Сроки | Годовые ставки в % | Как долго принимается решение | Различные возможности | |

|---|---|---|---|---|---|

| Газпромбанк | 300 тыс.-5 млн. рублей | 1,1-7 лет | 5-7,9% | До 5 дней | Скидка за страхование, можно бесплатно рассчитаться раньше срока |

| Россельхозбанк | 30 тыс.-5 млн. рублей | 1,1-5 лет | 5,7-9,7% | До 3 дней | Скидки за оформление страховки |

| Ситибанк | 100 тыс.-5 млн. рублей | 1-5 лет | 6,5%-16,9% | До 5 дней | Не замечено |

| ВТБ | 50 тыс.-5 млн. рублей | 6 месяцев-7 лет | 5%-20% | До 3 дней | Скидка за страхование |

| Хоум Кредит (ХКФБ) | 10 тыс.-3 млн. рублей | 36-84 месяца | 7,9% | До 1 дня | Решение принимается онлайн |

Какой банк лучше выбрать для автокредита, а какой — для ипотеки? Закажите звонок юриста

Существуют отдельные программы кредитования для «избранных» категорий заемщиков. Ниже мы представляем три примера таких предложений:

- Кредит от Почта Банка. Предоставляется заемщикам, которые будут работать на дальневосточном гектаре земельного надела.

Условия:

- процентная ставка — 8,5-10%;

- максимальный лимит кредита — 600 тыс. рублей;

- это целевой кредит, и он выдается специально под закупку материалов, инструментов, спецтехники для обработки земли — на эксплуатационные расходы, связанные с облагораживанием участка;

- закупки непременно проводятся в магазинах-партнерах банка.

- Кредитование физических лиц, которые будут вести подсобное хозяйство, от Сбербанка.

Условия следующие:

- до 1,5 млрд. рублей;

- 17% годовых;

- сроки кредита — 60 месяцев;

- нужен поручитель;

- нужны документальные свидетельства о владении подсобным хозяйством.

- Кредитование госслужащих и сотрудников бюджетных организаций от Промсвязьбанка.

Условия следующие:

- ставки по кредитам составляют от 10,4%;

- верхний предел суммы — 3 млн. рублей;

- сроки — до 7 лет;

- обеспечение не требуется;

- нужен только паспорт и справка о доходах.

Потребительское кредитование — это животрепещущая тема. Кредитами пользуется больше 50% трудоспособного населения, поэтому поиск привлекательных ставок и различных бонусов для постоянных клиентов банков выступает регулярным развлечением.

Можно ли взять кредит наличными?

Сегодня используются два основных варианта получения заемных средств по потребительскому кредиту. Первый из них предполагает зачисление денег на карту, уже имеющуюся у клиента или специально по этому поводу изготовленную. Этот способ пользуется в последнее время все большей популярностью, что объясняется его удобством и безопасностью для заемщика.

Второй вариант предусматривает получение наличных средств непосредственно в кассе банка. Он еще недавно был самым востребованным, однако, сегодня применяется все реже. Это объясняется несколькими причинами: комиссией за обналичивание, которая установлена во многих банках, и неудобством ношения с собой большой суммы денег.

Вопросы и ответы

Как использовать кредитный калькулятор?

Введите сумму, срок погашения и ставку в кредитный калькулятор — сразу получите график платежей и общую стоимость кредитного продукта.

Какая самая низкая процентная ставка на сегодняшний день?

Минимальная ставка, которую предлагают в текущем году банки в Пушкино, составляет 3,9%. Чтобы увидеть, как этот показатель повлияет на сумму ежемесячной выплаты по кредиту, вы можете использовать онлайн-калькулятор Выберу.ру. Нажмите «Подробнее» в карточке интересующей вас программы. Задайте в меню на странице нужные параметры. Нажмите «Рассчитать кредит» — сервис произведет вычисления с учетом действующего процента переплаты. Если полученные расчеты вам не подходят, перейдите к другому продукту, всего их на данный момент 322.

Как подать заявку?

Если вы планируете взять кредит, который вас заинтересовал, узнайте решение банка онлайн. Для этого нажмите «Подать заявку» во вкладке нужного вам продукта.

В онлайн-форме анкеты потребуется указать следующие данные:

- ФИО заемщика;

- контактный телефон и имейл;

- наличие трудоустройства постоянного дохода;

- уровень ежемесячного заработка.

Также выберите, каким способом вы планируете получить деньги: на счет, карту или наличными. Ответ вам сообщит менеджер банка. Если решение будет положительным, согласуйте время визита в офис и перечень документов, которые потребуются, чтобы оформить и взять кредит.

Как получить выгодные условия кредитования?

Сопоставьте уровень процентной ставки и другие условия программ различных организаций, чтобы выбрать лучший вариант целевого или потребительского займа. С помощью сервиса нашего портала вы можете определить выгодную программу быстро и без усилий. Используйте систему фильтров и задайте нужные вам сумму, валюту и срок погашения займа. Нажмите «Подобрать кредит», чтобы на странице остались только те предложения, которые соответствуют вашему запросу.

Вы можете выбрать сортировку банковских продуктов по следующим критериям:

- сумме займа;

- процентной ставке;

- названию финансовой организации.

Используйте кнопки быстрого поиска, чтобы отсортировать кредиты по какому-то определенному признаку: необходимости обеспечения, возможность получить целевой или потребительский заем, наличными, программы для клиентов с плохой кредитной историей.

Кроме того, вы можете расположить банки по их надежности – выберите вкладку топ-10, 20, 50 или 100 финансовых организаций. Чтобы увидеть все фильтры, нажмите «Условия кредита».

Как я узнаю одобрили мне кредит или нет?

О результатах рассмотрения заявления на кредит онлайн сообщает сотрудник банка в телефонном звонке. Если вы не смогли ответить на звонок, вам позвонят еще раз в другое время, а также продублируют сообщение в СМС и в письме на электронную почту.

В какой банк я могу обратиться за кредитом?

Многие крупные банки России предоставляют услуги онлайн-заявки на кредит

Однако всем заемщикам важно найти выгодный заем. В этом поможет Выберу.ру

Чтобы найти все кредиты, которые можно оформить через интернет, в верхней части страницы нужно выбрать пункт «Возможность онлайн-заявки». Система автоматически выведет все соответствующие предложения.

Кредитные кооперативы

Если вы вступили в КПК, и вам потребовалась ссуда, достаточно представить:

- заявление;

- паспортные данные.

В анкете или в заявлении придется указать, чем вы занимаетесь, какой у вас доход, но принципиального значения это не имеет.

Какие еще требования предъявляют к потенциальным заемщикам, в особенности, если речь идет о крупных суммах займа?

Семейное положение и количество детей. Банки предпочитают заемщиков с 1-2 детьми, по сравнению с многодетными семьями. Логика понятна: такие семьи обычно обеспечены, родители зарабатывают достаточно для обслуживания займов.

Также уважением пользуются бездетные пары, если оба члена семьи работают. С настороженностью кредиторы относятся к мамам в декрете — им доверия мало, поскольку женщина в этот период полноценно работать не может.

Часто у нее возникают непредвиденные форс-мажоры, и поэтому своевременно обслуживать кредит она не в состоянии.

Трудоустройство. Сейчас кредит можно получить, даже если вы не устроены официально, но банки не доверят вам крупные суммы при таком раскладе. Поэтому, если вы нацелились на ипотеку, сначала позаботьтесь о «белом» доходе.

Наличие имущества. Если вы оформляете крупную сумму — от 500 тыс

рублей, то обратите внимание на кредиты с обеспечением. Их предлагают под небольшие процентные ставки

В ряде банков наличие обеспечения при крупном кредитовании выступает обязательным условием.

Что лучше предложить банку в обеспечение — ценные бумаги или гараж? Закажите звонок юриста

Процентная ставка, страхование и другие риски при оформлении персонального кредита

Если вам потребовался кредит, в первую очередь определите персональные приемлемые условия:

- сколько вы готовы платить ежемесячно без ущерба бюджету;

- на какой период вы готовы взять кредит;

- сколько вы готовы переплатить.

И уже на основании этих условий можно искать подходящую программу потребительского кредитования.

Здесь перечисляются несколько моментов, которые следует учитывать.

Как оформить заявку на потребительский кредит?

До недавнего времени для оформления займа на потребительские нужды требовалось обязательное посещение банка или торговой точки. При этом процедура заполнения и подачи необходимых документов была достаточно быстрой и простой, что не удивительно, учитывая высокий уровень конкуренции в этом сегменте рынка. Клиент попросту не стал бы работать с банком, предъявляющим завышенные требования или медленно оформляющим нужные для получения денежных средств бумаги.

Можно ли оформить заявку онлайн?

Однако, в последние 3-4 года все большее количество заявок на потребительские кредиты подается по интернету в режиме онлайн. Это объясняется не только удобством подобной процедуры для клиента, но и серьезным ростом объемов интернет торговли. В результате покупка того или иного товара может практически полностью происходить в сети: начиная от его выбора, продолжая подачей онлайн заявки и получением кредита, и заканчивая выполнением оплаты и последующим заказом доставки товара.

Как выбрать выгодные условия: рекомендации

- Заранее изучите предложение от кредитной организации. Перед этим просмотрите различные программы от разных кредиторов. Если не хотите один за другим открывать сайты банков, можете воспользоваться нашими статьями, в которых мы собираем лучшие кредиты. К примеру, список хороших предложений по потребительскому кредитованию можно посмотреть тут.

Лучше обращаться в тот банк, в котором у вас открыт счет для начисления зарплаты. пособий или пенсии, либо вклад. Для своих клиентов условия обычно выгоднее, предусмотрены различные скидки и бонусы. Кроме того, выдача ссуды производится только по паспорту, так как банк самостоятельно может отследить все движения по счету.

Возможно, эти статьи также будут вам интересны:

Также хорошим вариантом станет обращение в то учреждение, в котором вы ранее брали кредит, и, более того, успешно по нему рассчитались. В этом случае также возможно понижение ставки.

Снизить процент поможет предоставление разнообразных документов, подтверждающих материальное благополучие. Чем их больше, тем лучше, выше шансы на получение одобрения. Еще несколько способов того, как расположить к себе кредитора, представлено здесь.

Бюджетникам, молодежи и пенсионерам лучше поискать специальные программы. К примеру, в этой статье вы найдете лучшие предложения для пожилых людей. Ставки по таким кредитным продуктам обычно ниже, так как ориентированы на людей с небольшим доходом.

Обратите внимание на требование заключения договора страхования, так как эта услуга обычно делает кредит дороже. Исключение составляют ситуации, когда банки повышают ставку при отказе от полиса. Посмотрите на примеры расчетов ежемесячного платежа в ВТБ. Видно, что при наличии страхования взнос ниже, а сам кредит дешевле.

- Уточните такие моменты, как размер комиссии за выдачу ссуды, нужны ли поручители или залог.

- После того, как кредитор выбран, можно приступать к заполнению заявки. Это можно сделать в офисе банка или онлайн. Второй вариант выгоднее, обычно такой способ оформления предполагает скидку к ставке в 1%. Таким путем финансовые организации стремятся разгрузить свои офисы и облегчить работу сотрудников. Для заемщиков также есть свои преимущества – возможность в спокойной и комфортной обстановке, не спеша и продуманно заполнить анкету.

- Не стоит выбирать слишком короткий срок кредита с максимальным ежемесячным взносом, даже если доход позволяет. В случае возникновения непредвиденных жизненных трудностей и различных форс-мажорных ситуаций могут появиться просрочки, что приведет к ухудшению кредитной истории. КИ очень важна для каждого гражданина, который активно пользуется услугами банков или планирует это делать в будущем, больше об этом говорим тут. Оптимальная продолжительность займа – 3-5 лет.

- Если есть возможность, желательно погасить задолженность досрочно. При этом кредитор произведет перерасчет, а заемщик оплатит проценты только за фактическое пользование заемными средствами. О том, как быстрее рассчитаться по кредитам, говорим в этой статье.

Среди всего разнообразия предложений заемщик выбирает оптимальный для себя вариант. Кому-то удобно предоставить минимальный пакет документов и быстро получить ссуду, а кто-то лучше потратит время на сбор всевозможных бумаг, но получит более низкую ставку.

|

До 3 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 9.9 % До 5 лет |

До 5 млн руб.От 11.9 %До 5 лет |

Зачем нужен кредит?

Потребительский кредит является неотъемлемой частью жизни для россиян, которые не могут позволить себе потратить крупную сумму «за раз». Это мы с вами, кому хочется обладать современной техникой, делать качественный ремонт, отдыхать, учиться – но на все планы банально не хватает доходов.

К потребительским кредитам относятся: кредиты наличными, кредитные карты и карты рассрочки, товарные кредиты и банковские займы в формате «экспресс».

Характеристики потребительских кредитов:

- Потреб. Кредит (POS – кредит) – предоставляется только банками и кредитными потребительскими кооперативами.

- POS кредит – это продукт для кредитования физических лиц, не имеющих отношения к бизнесу (для бизнеса банки предлагают отдельную линейку).

- Погашение такого кредита осуществляется по схеме «аннуитет» — равными ежемесячными платежами.

- Срок стандартного потребительского кредита – от 1 до 60 месяцев (в редких случаях – до 84 мес.).

- Доступно оформление без поручительства, без залога, и без справки 2-НДФЛ.

Получить кредит наличными вы сможете по кредитным программам, представленным на нашем сервисе. Мы собрали самые удобные предложения от банков, готовых предложить низкую процентную ставку на POS кредиты.

Как подобрать потребительский кредит?

Наш сервис поможет выбрать, в каком банке легко взять кредит наличными по наиболее важным для вас критериям:

- Максимальный лимит кредитования

- Процентная ставка

- Срок кредитования

- Список документов, необходимых для оформления

- Требования к заёмщику (возраст, стаж)

Банки, выдающие кредит на потребительские нужды, устанавливают собственные требования и условия. Новые банки Москвы, выдающие кредиты, готовы сотрудничать с клиентами с 18 лет, а банки «со стажем» на практике убеждены, что только заёмщики старше 21 года способны добросовестно исполнять обязательства кредитного договора.

Различаются и лимиты – максимальный кредит на потребительские нужды без справок и поручителей редко превышает сумму в 1 млн. рублей. Нижний порог кредитования также ограничен – взять небольшой кредит реально на сумму от 20-30 тысяч рублей.

Сроки кредитования в большинстве организаций стандартные – до 60 месяцев.

Перечень документов для кредита — паспорт РФ, любой второй документ на выбор: снилс, ИНН, водительское удостоверение, загран. паспорт. Справки с работы не нужны для экспресс программ. Стандартные же банковские кредиты физическим лицам доступны только с подтверждением дохода.

Оценив все критерии банковских предложений, вы сможете найти на нашем сервисе оптимально подходящие кредиты физическим лицам в г. Москва и регионах.

Рефинансирование и перекредитование потребительских кредитов

Большое количество потребительских кредитов, выданных до наступления очередного кризиса, привело к тому, что достаточно часто сегодня за одним заемщиком числится сразу несколько ссуд, выплаты по которым составляют серьезную долю его дохода. Естественно, данная ситуация привела к тому, что заметно вырос уровень неплатежей и просрочек. В результате крайне популярными и востребованными в последнее время на рынке банковскими услугами стали рефинансирование и перекредитование потребительских займов.

Целью подобных действий выступает стремление заемщика получить кредит на новых, более выгодных условиях, средства которого направляются на выплату старых потребительских займов. Следствием рефинансирования выступает снижение финансовой нагрузки на заемщика и восстановление его платежеспособности. Услуги рефинансирования предоставляют сегодня практически все серьезные банки, включая Сбербанк, Россельхозбанк, ВТБ 24 и т.д.

Потребительский кредит без поручителей и справок

Достаточно большое количество банков предлагает возможность оформить потребительский займ без предоставления справок о доходе или оформления договоров поручительства. К числу подобных кредитных организаций относятся Банк Тинькофф, ОТП-Банк, Совкомбанк и т.д. Однако, необходимо понимать, что отсутствие обеспечения приводит к серьезным ограничениям по сумме займа и увеличению процентной ставки.

Заключение

Приняли решение оформить потребительский кредит? Не торопитесь, подумайте еще раз. Обсудите этот ответственный шаг со своей семьей. Рекомендую проанализировать свои доходы и прикинуть, сколько процентов от них вы будете отдавать на погашение.

На каждом сайте есть кредитный калькулятор, поэтому еще до похода в банк вы можете посмотреть свои ежемесячные платежи. А может быть лучше накопить?

Если решение принято, то рекомендую познакомиться с критериями выбора банка с оптимальными условиями по кредиту. И только взвесив все плюсы и минусы кредитования, решиться на этот шаг.