Кредитная карта 110 дней райффайзенбанк

Содержание:

- Условия пользования

- Виды кредитных карт

- Виды кредитных карт Райффайзенбанка

- Austrian Airlines MasterCard World

- Лучшие кредитные карты от Райффайзенбанка

- Рефинансирование от Райффайзен Банка

- Дебетовая карта Visa #всёсразу

- Плюсы и минусы кредитной карты «110 дней» без % от Райффайзенбанка

- Условия оформления и льготный период по карте

- Тарифы и условия по кредитке «110 дней» без % от Райффайзенбанка

- Условия для индивидуальных предпринимателей и собственников бизнеса

- Как активировать карту?

- Описание кредитных карт от Райффайзенбанк

Условия пользования

Подробнее сделаю обзор по условиям пользования кредиткой Райффайзенбанка: как работает льготный период (есть нюансы), можно ли увеличить лимит, а также рассмотрим способы погашения задолженности.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Как работает льготный период

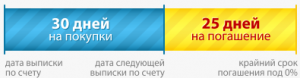

Льготный период – это время, в течение которого заемщик может пользоваться деньгами банка и не платить ему за это. Если беспроцентный срок закончился, а клиент не погасил долг, начинается начисление процентов, как по обычному кредиту.

Есть еще один важный параметр, о котором необходимо помнить, – это минимальный платеж, т. е. сумма, которую заемщик обязан вносить ежемесячно в счет погашения. У Райффайзенбанка он составляет до 4 % от размера долга.

Как работает льготный период по карте “110 дней”:

- После первой покупки с использованием кредитки открывается беспроцентный срок кредитования длиной в 110 дней.

- Банк выделяет внутри основного периода еще 3 промежуточных длиной в 1 месяц. По умолчанию, с 7-го по 7-е число каждого месяца. Клиент может изменить раз в год эти даты.

- В конце каждого промежуточного срока заемщик получает выписку по кредитке с размером минимального платежа, который надо внести в течение следующих 20 дней.

- В конце третьего промежуточного срока клиент получает финальную выписку, где отражен остаток задолженности. Если он полностью ее погасит, то банк не начислит процентов и возобновит кредитный лимит на новый срок.

Стандартная схема работы беспроцентного периода:

Если клиент полностью погасил долг раньше 110-дневного срока, то лимит возобновляется с момента новой покупки с использованием карты.

Если клиент вносил только минимальные платежи, но не погасил полностью весь долг в конце льготного срока, то банк начислит проценты на все расходные операции.

Внимание! Проценты не начисляются при одновременном выполнении следующих условий:

- своевременная оплата минимальных платежей в течение всех платежных периодов, на которые распространяется льготный срок кредитования;

- полное погашение задолженности на дату выписки до окончания последнего платежного периода, на который распространяется льготный срок кредитования.

Если в отчетном периоде не был оплачен минимальный платеж, то все операции по карте, совершенные в течение этого времени, не относятся к льготным.

Как увеличить кредитный лимит

Кредитный лимит – это максимальная сумма, на которую может рассчитывать заемщик при использовании кредитной карты. Устанавливает его банк на основе анализа информации, которую получил от клиента, из других источников, в том числе бюро кредитных историй.

Далеко не все банки рассматривают просьбы заемщиков о повышении лимита. Например, в Тинькофф Банке это автоматически делает робот.

Райффайзенбанк, кроме самостоятельного пересмотра максимально доступной по карте суммы через 6 месяцев, принимает заявление от клиента на повышение лимита в любом отделении. Для этого надо подготовить справку 2-НДФЛ и по форме банка, заверенную на месте работы. Недопущение просрочек в течение последних 6 месяцев тоже является обязательным условием.

Способы погашения задолженности

Банк дает 7 способов погашения задолженности:

- Мобильное приложение “Райффайзен-Онлайн” или интернет-банк.

- Банкоматы Райффайзенбанка.

- Банкоматы Росбанка, МКБ, банка “Открытие” и Газпромбанка.

- Салоны “Билайн”, Kari, “Связной”.

- Терминалы Qiwi.

- Отделения Райффайзенбанка.

- Сервис “Золотая корона”.

Первые 5 вариантов – бесплатные. В отделении банка без комиссии внести деньги в счет погашения кредита можно только от 10 000 ₽. Если меньше, то за операцию придется заплатить 100 ₽.

Обратите внимание, что при переводе с карты другого банка через мобильное приложение или интернет-банк может взиматься комиссия за операцию. Есть ограничения по платежам:

- максимум 150 000 ₽ за один перевод;

- в день не более 300 000 ₽, в неделю не более 500 000 ₽, в месяц не более 600 000 ₽.

При оплате через терминалы МКБ и Росбанка (партнеры Райффайзенбанка):

- до 3 операций в день и не более 45 000 ₽;

- до 10 операций в неделю и не более 300 000 ₽;

- до 15 операций в месяц и не более 450 000 ₽.

Виды кредитных карт

| Карта | Основные преимущества |

|---|---|

| «110 дней» | Беспроцентный льготный период до 110 дней, бесплатное обслуживание карты. Выдача по паспорту, без справок о доходах. |

| #всёсразу | Бесплатная доставка, до 52 дней без процентов, до 5% кэшбэка на все покупки по карте. |

| Наличная карта | Снятие наличных без комиссии, бесплатное обслуживание Райффайзен-онлайн. |

| Travel Rewards | Кредитный лимит — до 600 тыс. руб., возврат милями: 1 миля = 30 потраченных рублей. |

| Austrian Airlines | Бесплатное страхование, возврат милями: 1 миля = 60 потраченных рублей. |

| Gold Package | Бесплатное страхование, до 52 дней без процентов. |

| Travel Rewards Premium | Специально выделенная телефонная линия «Premium Line» 24/7, бесплатная услуга «Консьерж-Премиум». |

| Austrian Airlines Black Edition | Бесплатное страхование, обслуживание Райффайзен-онлайн и уведомления об операциях. |

Можно посмотреть подробный обзор одной из карт — «110 дней».

Виды кредитных карт Райффайзенбанка

Банк предлагает большой ассортимент кредиток, каждая из которых наделена определенными особенностями и преимуществами. В назначении процентных ставок и тарифов зарплатные и премиальные клиенты могут рассчитывать на лояльные условия пользования.

Все сразу

За каждые 50 рублей расходов начисляется 1 балл. В действующем ассортименте это единственная кредитная карта, накопления по которой можно обменять на деньги. Доступно также приобретение сертификатов у партнеров (Озон, РЖД, С7, Яндекс.Такси, Фонд «Старость в радость»).

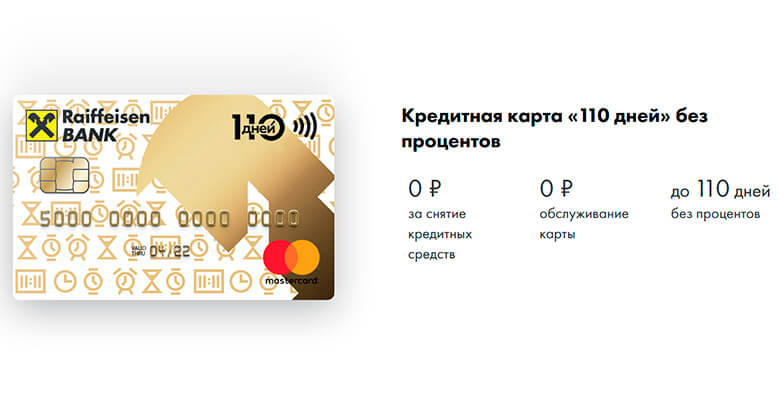

110 дней без процентов

Имеет увеличенный вдвое срок льготного периода по сравнению с остальными вариантами. Не требует подключения пакета услуг и может обслуживаться бесплатно.

Карта Наличная

Главная особенность — снятие денег без комиссии. Однако, эта операция не входит в перечень льготных, и процент на сумму снятия будет начисляться по тарифу.

Программ лояльности платежный инструмент не имеет, льготный период стандартный, а стоимость умеренная — 890 рублей в год.

MasterCard Gold Package

Открывается в рамках Золотого пакета услуг, в тариф которого включено: выпуск до 5 бесплатных платежных инструментов, выдача наличных за границей в экстренном порядке без комиссии, бесплатная страховка для выезда за границу (для семьи). В отличие от аналогичной расчетной карты, не обладает программой лояльности.

Visa Travel Rewards

Работает с программой для путешественников. По условиям пользования, держателю будет начислять 1 миля за каждые 30 руб. расхода. Баллами можно рассчитываться за туристические услуги (билеты, трансфер, страховку) на портале iGlobe.ru.

Выпускается в видах Gold и Premium. Для последней необходим премиальный пакет услуг, по тарифу которого положены: бесплатное страхование, Priority Pass, Консъерж-сервис, приоритетное обслуживание и др.

Austrian Airlines MasterCard

Выпускается категорий Worl или Black Edition. Предусматривает начисление миль: по 1 за потраченные 50 рублей, до 10 000 – при оплате определенных рейсов. Поскольку выдается только премиальным клиентам, процентные ставки лояльнее, чем у собратьев.

По условиям пользования кредитной картой Райффайзенбанка Austrian Airlines, милями можно оплатить перелеты одноименной компании, увеличить класс обслуживания пассажира, расплатиться за премиальные билеты или обменять на подарки на Miles & More.

Austrian Airlines MasterCard World

Это кредитная карта для путешественников с возможностью накапливать мили за оплату услуг компаний, участвующих в программе Miles&More. До 10 000 миль начисляется за перелет Москва-Вена-Нью-Йорк, до 2000 — за рейс Москва-Вена с Austrian Airlines и 1 миля — за каждые 50 р., потраченные по карте. Накопленными баллами можно оплачивать услуги во всех организациях, участвующих в программе.

| Процентная ставка | от 29% |

| Грейс-период | до 52 дней |

| Льготный срок при снятии наличных | есть |

| Максимальная сумма на карте | до 600 тыс. р. |

| Кэшбэк | до 15% |

| Бонусные программы | Miles&More |

| Использование бесплатно | нет, 2990 р. |

| Бесконтактные платежи | да |

| Для поездок | мили |

| Выдача без пакета документов | нет |

| Обналичивание в банкоматах другого банка | да |

Преимущества:

- Бесплатные СМС-уведомления.

- Возможность повысить уровень сервиса в процессе перелета.

- Возможность приобретать премиальные билеты от Star Alliance за накопленные бонусы .

Лучшие кредитные карты от Райффайзенбанка

Банковскую карточку можно получить разу же по приходе в отделение, что очень удобно. Если клиент приходит не впервые и у него уже есть счет или заработная плата через банк, то оформление не занимает более 10 минут. Кредитку можно оформить и онлайн, а забрать просто в отделении. Теперь поговорим о видах и отличиях каждой кредитки.

Все сразу

Оформить кредитную карту Все сразу можно уже на официальном сайте банка онлайн. С помощью этого банковского продукта можно получать до 5% кешбэка на все покупки через пластик. К тому же беспроцентный период для погашения кредитных средств длится целых 52 дня.

Обслуживание пластикового продукта составляет 1490 рублей в год. Оформить ее можно онлайн только по паспорту с бесплатной доставкой домой. Кредитный лимит по кредитке составляет до 600 тысяч рублей. В магазинах-партнерах банка можно получать еще и до 30% скидки на товары и услуги.

110 дней без процентов

Кредитная карта Райффайзенбанка 110 дней без процентов выдается бесплатно с возможностью оформления онлайн только по паспорту. Такие простые условия получения далеко не единственный бонус этого пластикового продукта: бесплатно можно снимать наличные в любых банкоматах, как и за обслуживание карты не берут комиссионный сбор. Зарплатным клиентам кредитную карту в Райффайзенбанке выдают в подарок.

Срок беспроцентного пользования кредиткой до 110 дней, вместе с кредитными средствами на ней можно сохранять и собственный депозит. С первого дня подписания кредитного договора возможно досрочное погашение занимаемой суммы. Платежная система мастеркард предоставляет скидки на авиабилеты, различные услуги и дарит держателям данной кредитки дополнительные бонусы.

Наличная карта

Наличную кредитную карту Райффайзенбанка можно получить для того, чтобы бесплатно снимать наличные и расплачиваться ими по своему усмотрению. За обслуживание кредитной карты Райффайзен банка платят 890 рублей в год или пользуются ею бесплатно, если клиент получает в банке заработную плату.

Процентная ставка для льготных операций от 29%, а от партнеров банка скидка на покупки по карте до 30%. Валюта кредитки возможна только в рублях, в доступе клиента для беспроцентного снятия наличных более 21 тысячи банкоматов сети. Подключенный онлайн-банкинг к карточке бесплатный, через него можно отслеживать средства, оплачивать коммунальные услуги, покупки и т.д.

Travel Rewards

Для заядлых путешественников нет более выгодного предложения, чем кредитный пластик Travel Rewards. Начисляемые за траты по кредитке бонусы можно обменивать на авиабилеты более чем 380 компаний. Условия пользования кредиткой Travel Rewards очень простые: за каждые 30 рублей трат по карте клиент получает 1 милю на бонусный счет.

Для выплат кредитных средств есть беспроцентный период погашения до 52 дней. Условия выдачи кредитного лимита достигают 600 тысяч рублей. Кроме трат на билеты, бонусы можно использовать для бронирования проживания, заказа железнодорожного билета или проката автомобиля, а также для страховки или трансфера.

Сравнительная таблица

Пользование кредитками может стать настоящей проблемой, если изначально выбрать не те условия или пакет услуг по пластику. Взять в пользование средства банка можно быстро, но вот поиск подходящей кредитки по всем параметрам может занять еще много времени. Если его у клиента нет, лучше доверить поиск карты специализированным аналитическим сервисам, где есть полные сравнительные материалы по всем банковским продуктам.

На нашем сайте клиент спокойно может быстро сориентироваться в сроках, процентных ставках и других моментах по таблице и выбрать действительно подходящую кредитку для получения.

| Наименование карты | Кредитный лимит | % ставки | Период беспроц. погашения | Стоимость обслуживания |

| Все сразу | 600 000 ₽ | от 29% | до 52 дней | 1490 ₽ |

| 110 дней без процентов | 600 000 ₽ | от 29% | до 110 дней | Бесплатно |

| Наличная карта | 600 000 ₽ | от 29% | до 52 дней | 890 ₽ |

| Travel Rewards | 600 000 ₽ | от 29% | до 52 дней | 2990 ₽ |

Рефинансирование от Райффайзен Банка

В Райффайзенбанке можно рефинансировать текущие кредиты. Ставка зависит от суммы кредитования, региона проживания клиента и наличия страховки. Застрахованным клиентам предлагаются условия рефинансирования, аналогичные условиям потребительского кредитования в отношении процентных ставок:

| Ставка | Москва, МО, Питер | Регионы |

|---|---|---|

| 12,99-13,99% | 90 — 499 тысяч рублей | 90 — 249 тысяч рублей |

| 11,99-12,99% | 500 — 999 тысяч рублей | 250 — 499 тысяч рублей |

| 10,99-11,99% | 1 млн – 1,499 млн рублей | 500 — 749 тысяч рублей |

| 8,99-10,99% | 1,5 млн – 2 млн рублей | 750 тысяч – 1 млн рублей |

Срок погашения кредита – от 13 месяцев до 5 лет.

Дебетовая карта Visa #всёсразу

Условия:

- кэшбэк – до 1000 баллов в месяц:

- для новых клиентов 1 балл = 50 рублей в течение года, затем – 1 балл = 100 рублей;

- для текущих клиентов 1 балл = 100 рублей с момента получения карты.

Начисление кэшбэка затрагивает такие категории: супермаркеты, АЗС, путешествия, техника, транспорт, одежда.

Соотношение обмена баллов на деньги следующее:

- кэшбэк 5%: 20 тысяч баллов = 50 тысяч рублей;

- кэшбэк 2%: 4 тысячи баллов = 4 тысячи рублей;

- кэшбэк 1,2%: 1000 баллов = 600 рублей;

- кэшбэк 1%: 500 баллов = 250 рублей.

За некоторые виды операций кэшбэк не начисляется:

- снятие/внесение наличных;

- денежные переводы;

- погашение кредита;

- оплата за страховку и брокерские сделки.

Есть возможность открыть накопительный счет «На каждый день». Он будет приносить доход до 5,5% годовых.

Внимание! Если оставить заявку на карту до 30 ноября, то ее дальнейшее обслуживание на весь срок действия останется бесплатным. Курьер доставить карту до адреса клиента бесплатно

Курьер доставить карту до адреса клиента бесплатно.

Плюсы и минусы кредитной карты «110 дней» без % от Райффайзенбанка

Кредитная карта Райффайзенбанка около года назад появилась на волне новых продуктов с длинным льготным периодом. Она создана для того, чтобы человек мог дольше пользоваться денежными средствами, расплачиваясь только минимальными суммами.

| Достоинства | Недостатки |

|---|---|

|

|

В целом эта кредитная карта приглянется тем, кому не хватает обычного льготного периода для комфортного использования банковских денег. Конечно, продукт за счет высокой процентной ставки не подходит для долгого кредитования. Однако при правильном использовании даже из карты без кэшбека можно вытянуть определенную выгоду.

Условия оформления и льготный период по карте

К условиям для оформления кредитной карты «Все сразу» относятся:

- Карту могут оформить новые клиенты;

- Клиенты, которые получают заработную плату в Райффайзенбанке;

- Сотрудники компаний, которые заключили договор с банком на предоставление льготных условий кредитования.

Для каждой из категорий клиентов, банк предъявляет свои требования. Например, «новый клиент» должен отвечать следующим условиям:

- Гражданство РФ;

- Возраст клиента не должен быть менее 25 лет, но и не более 55 лет для женщин, и 60 лет для мужчин;

- Минимальный стаж работы должен быть не менее 6-ти месяцев;

- Размер минимального дохода, который клиент получает на руки, должен составлять не менее 25 000 рублей;

- Наличие рабочего телефона. Причем он должен быть стационарным;

- Наличие постоянной прописки, и постоянного места работы на территории присутствия отделения Райффайзенбанка.

К остальным категориям клиентов условия оформления карт могут отличаться.

Как описывалось выше проценты по кредитной карте так же могут быть различными, и зависят от того к какой категории относится обратившийся клиент. Их диапазон весьма широк, и составляет от 29 до 39% годовых.

Что касается льготного периода, то согласно условиям банка, он составляет срок до 50 дней.

Если банк принимает положительное решение, то получить карту клиент может двумя способами:

- Обратиться в офис банка лично;

- Получить через курьерскую службу.

Стоит отметить, что услуга курьера не является бесплатной. Если необходимо доставить карту по территории РФ, то стоимость услуги составит 390 рублей за один конверт.

Возможна доставка и за пределы РФ. В таком случае стоимость услуги будет составлять 1000 рублей за один конверт.

Закрыть карту возможно только после погашения всей задолженности по предоставленному кредиту. Для этого необходимо явиться в отделение банка, представить документ, удостоверяющий личность, написать заявление.

Тарифы и условия по кредитке «110 дней» без % от Райффайзенбанка

Карта представляет собой стандартный кредитный продукт с неплохим лимитом до 600 000 рублей и бесплатным обслуживанием при условии оформления по акции «Бесплатная кредитная карта с льготным периодом 110 дней». К слову, акция уже неоднократно продлевалась Райффайзенбанком, так что велика вероятность, что и в апреле она также будет действовать.

Стоимость обслуживания кредитки – 150 рублей в месяц за пределами периода акции. И при условии, что в течение месяца не было потрачено хотя бы 8000 рублей. Дополнительная карта обойдется в 500 рублей за полный год. При оформлении карты на первые два месяца дарится услуга SMS-информирования. Потом за нее нужно будет платить по 60 рублей в месяц за основную и 45 рублей за дополнительную карту.

Наличные с кредитки снимать можно бесплатно, если сделать это в рамках акции. В этом случае операции попадают в льготный период. По окончании акции снятие наличных не будет попадать в льготный период и станет облагаться комиссией 3%+300 рублей за одну операцию в банкоматах Райффайзенбанка или его партнеров. Аналогичная комиссия предусмотрена за квази-кэш операции и переводы с карты на карту. А вот за получение налички в любых других банкоматах придется заплатить 3,9%+390 рублей. В сутки можно снимать до 60% кредитного лимита. То есть полностью обналичить карту можно за два дня. За экстренное получение денежных средств за границей платить не придется. Однако предусмотрена комиссия за конвертацию валюты в размере 1,65%.

Тип кредитки – MasterCard Gold. Поэтому при ее оформлении вы также получаете доступ к ряду услуг для путешественников – скидки 10% на отели, 35% на аренду автомобилей и 20% на экскурсии и развлечения. Кроме того, периодически платежная система устраивает акции – например, в списке специальных предложений можно выбрать скидку на заказы в Яндекс.Еде или 10% на билеты определенной авиакомпании.

При оформлении кредитного договора учитывайте, что вы получите неэмбоссированную (то есть неименную) карту. Курьер может ее доставить буквально на следующий день.

Особенности процентной ставки

Райффайзенбанк предпочитает делить всех заёмщиков на шесть категорий и предлагать некоторым отличающиеся процентные ставки на льготные (то есть подпадающие в льготный период) операции. Есть три градации ставки:

- Заёмщики категорий 1, 3 и 4 получают стандартную процентную ставку в промежутке от 29 до 29,5% годовых. К ним относятся люди, предоставившие документы, подтверждающие доход, сотрудники организаций-партнеров и зарплатные клиенты.

- Заёмщики категории 5 имеют право на сниженную процентную ставку от 19 до 29%. К ним относятся клиенты, которые получили индивидуальное предложение от банка.

- Заёмщики категории 6 получают фиксированные 29,5%. Это люди, которые оформили кредитку в дополнение к одобренному потребительскому кредиту.

Кроме того, на нельготные операции (то есть снятие наличных, перевод денег или квази-кэш операции) действует ставка 49%.

Критерии для клиента

Чтобы получить кредитную карту «110 дней», необходимо соответствовать довольно четким и, как может показаться, жёстким критериям банка:

- Гражданство РФ;

- Постоянная регистрация в одном из регионов РФ;

- Постоянное место работы на территории РФ;

- Возраст – от 23 лет для обычных клиентов и от 21 для зарплатных, но не выше 67 лет на момент окончания действия договора;

- Стаж на последнем месте работы – как минимум 3 месяца;

- Доход после вычитания НДФЛ не менее 25 000 рублей (Москва и Санкт-Петербург), в других регионах – не менее 15 000 рублей.

Кроме того, придется предоставить рабочий телефон либо номер отдела кадров или бухгалтерии на своем постоянном месте работы.

Зато из обязательных документов на получение кредитной карты – только паспорт. Дополнительные документы для подтверждения дохода не обязательны, но пригодятся, если вы хотите повысить шанс на одобрение. Можно предоставить справку 2-НДФЛ, ПТС, загранпаспорт с отметкой о выезде заграницу в течение последнего года либо выписку из ПФР для пенсионеров.

Зарплатные клиенты могут не предоставлять дополнительные документы.

Условия для индивидуальных предпринимателей и собственников бизнеса

Возможность оформления «Наличной карты» с кредитным лимитом есть и у индивидуальных предпринимателей. В данном случае для подтверждения дохода следует предоставить любой из альтернативных документов, включающих в себя:

- документ, подтверждающий наличие автомобиля в собственности (копию паспорта транспортного средства, либо свидетельства о его регистрации);

- копию заграничного паспорта, в котором присутствует виза или штамп о пересечении границы;

- документ о перечислении денежных средств в ПИФ в размере 100 000 рублей и более.

Помимо этого, подтверждением платежеспособности клиента может послужить открытие депозитного счета в сумме не менее 100 000 рублей на период от трех месяцев.

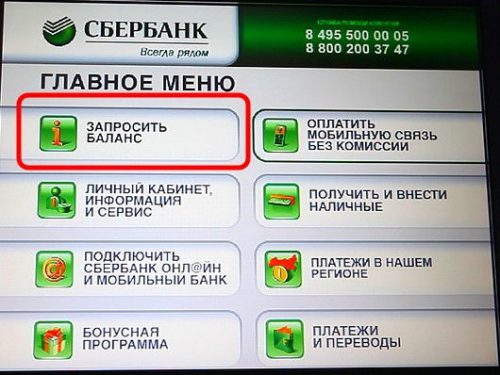

Как активировать карту?

Сначала может показаться, что активировать карточку — непростое занятие. На самом деле все просто, и вся процедура состоит из двух этапов. Сначала нужно зайти в интернет, открыть сайт Райффайзенбанка и найти там раздел «Активация кредитных карт» (https://www.raiffeisen.ru/retail/remote_service/activation_card_form/). Введите там данные пластика: номер, срок действия и CVV-код на обороте.

Затем нужно произвести какую-либо операцию с картой и с вводом пин-кода. Проще всего — вставить карточку в банкомат, ввести код и посмотреть баланс. Все, это уже считается активацией пластика.

Описание кредитных карт от Райффайзенбанк

Райффайзенбанк предлагает своим клиентам широкий выбор кредитных карт. В таблице указаны некоторые из них.

| Наименование кредитной карты | Описание | Дополнение |

|---|---|---|

| «Наличная карта» | Процентная ставка от 29%. Льготный период до 50 дней.

Выдача карты в день обращения. Годовое обслуживание – 890 Снятие наличных средств без комиссии. СМС-Банк. |

Предоставляются уникальные условия страхования.

Стоимость годового обслуживания дополнительной карты – 500 |

| «Покупки в плюс» | Процентная ставка от 29%. Льготный период до 50 дней.

Выдача карты в день обращения. СМС-Банк. |

Если траты в месяц составляют 8000 руб и более, то обслуживание по карте бесплатное.При отсутствии операций ежемесячная комиссия за расчеты по карте — 80 руб.Предоставляются уникальные условия страхования. Годовое обслуживание дополнительной карты – 500 рублей. |

| Золотая кредитная карта «Travel Rewards»

— Карта для путешествий. |

Процентная ставка от 29%. Льготный период до 50 дней.

Кредитный лимит до 600 000 рублей РФ. Моментальная выдача карты в день обращения. Смс- банк – бесплатно. Выдача наличных за рубежом – бесплатно. Годовое обслуживание – 2990 руб. |

Программа страхования направлена на защиту не только держателя карты, но и лица, сопровождающего его во время путешествия. Сумма премии составляет 50 000 EUR.Участие в программе «Скидки для Вас!», предоставляющих различные привилегии.Годовое обслуживание для дополнительной карты – 500 руб. в год. |

Принимая во внимание отзывы клиентов банка, можно сделать вывод, что кредитные карты Райффайзенбанка не сильно отличаются от своих конкурентов. К тому же банк предъявляет огромные требования к заемщику

Однако некоторыми преимуществами продукты все-таки обладают. К сожалению, оценить их все достоинства можно, только если тратить большие суммы денег.