Когда и как рассчитывать и платить транспортный налог

Содержание:

- Транспортный налог на грузовые автомобили

- Шаг 1. Узнать налог на машину

- Транспортный налог по регионам

- Шаг 3. Проверьте правильность расчета транспортного налога

- Куда идут деньги?

- Как платить налог в случае угона ТС

- Расчет транспортного налога на автомобиль 2021 год

- Налоговое уведомление

- Расчет авансовых платежей по транспортному налогу

- Производство расчётов

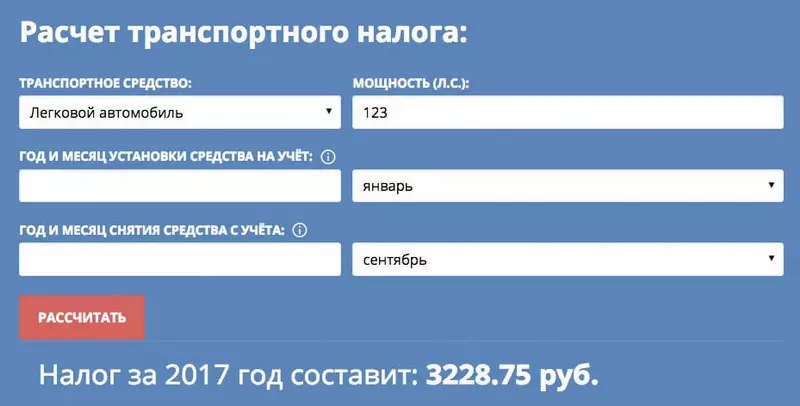

- Налоговый Калькулятор транспортного налога 2020, 2021

- Правила подсчетов

Транспортный налог на грузовые автомобили

Порядок расчета суммы по налогу за транспорт для владельцев грузовиков не отличается от аналогичной процедуры для рядовых автовладельцев. Произвести вычисления можно вручную или с помощью специальных онлайн-калькуляторов.

Существует определенная особенность, связанная с регламентом внесения средств. Тема порядка внесения средств по транспортному налогу для владельцев грузовых авто требует отдельного рассмотрения. Так, например, можно будет подробнее ознакомиться с тем, кто из собственников грузовиков не должен вносить средства по ТН.

Таблица тарифов транспортного налога по регионам на грузовые автомобили:

| Регион | Ставка руб. за 1 л.с. | 0-100 л.с. | 100-150 л.с. | 150-200 л.с. | 200-250 л.с. | 251-более л.с. |

|---|---|---|---|---|---|

| Республика Адыгея | 15 | 25 | 40 | 60 | 80 |

| Республика Башкортостан | 25 | 40 | 50 | 65 | 85 |

| Республика Бурятия(возраст авто):до 5 лет;от 5 до 10;от 10 лет | 16,7;15,1;13,7 | 33,4;30,2;27,5 | 38,9;35,2;32 | 44,4;40,3;36,6 | 59,5-61,2; 53,2-55,4; 48,1-50,4 |

| Республика Алтай | 15 | 20 | 25 | 30 | 40 |

| Республика Дагестан | 14 | 20 | 27 | 40 | 50 |

| Республика Ингушетия | 5 | 8 | 10 | 13 | 15 |

| Кабардино-Балкарская Республика | 7 | 15 | 20 | 25 | 35 |

| Республика Калмыкия | 20 | 27 | 38 | 60 | 71 |

| Карачаево-Черкесская Республика | 10 | 16 | 20 | 30 | 50 |

| Республика Карелия | 25 | 40 | 50 | 65 | 85 |

| Республика Коми | 20 | 30 | 50 | 65 | 85 |

| Республика Марий Эл | 25 | 40 | 50 | 65 | 85 |

| Республика Мордовия | 25 | 40 | 50 | 65 | 85 |

| Республика Саха (Якутия) | 25 | 40 | 50 | 65 | 85 |

| Республика Северная Осетия — Алания | 10 | 16 | 20 | 27 | 37 |

| Республика Татарстан (Татарстан) | 25 | 40 | 50 | 65 | 85 |

| Республика Тыва | 6 | 12 | 15 | 25 | 45 |

| Удмуртская Республика | 25 | 40 | 50 | 55 | 85 |

| Республика Хакасия | 15 | 25 | 33 | 45 | 85 |

| Чеченская Республика | 9 | 15 | 19 | 26 | 34 |

| Чувашская Республика | 25 | 40 | 50 | 65 | 85 |

| Алтайский край | 25 | 40 | 50 | 65 | 85 |

| Краснодарский край | 15 | 30 | 50 | 60 | 80 |

| Красноярский край | 15 | 26 | 33 | 58 | 85 |

| Приморский край:до 3 лет;3 — 10 лет;> 10 лет | 25;18;9,6 | 40;32,5;13 | 50;42;28 | 65;45;30 | 75;60;45 |

| Ставропольский край | 10 | 20 | 25 | 30 | 50 |

| Хабаровский край | 25 | 40 | 50 | 62 | 67 |

| Амурская область | 15 | 24 | 30 | 65 | 85 |

| Архангельская область | 25 | 40 | 50 | 65 | 85 |

| Астраханская область | 14 | 32 | 40 | 52 | 68 |

| Белгородская область | 25 | 40 | 50 | 65 | 85 |

| Брянская область | 15 | 20 | 40 | 50 | 60 |

| Владимирская область | 25 | 40 | 50 | 60 | 80 |

| Волгоградская область | 16 | 32 | 50 | 63 | 75 |

| Вологодская область | 25 | 40 | 50 | 65 | 85 |

| Воронежская область | 25 | 40 | 50 | 65 | 85 |

| Ивановская область | 20 | 22 | 25 | 43 | 55 |

| Иркутская область | 15 | 25 | 35 | 50 | 85 |

| Калининградская область | 25 | 40 | 50 | 65 | 85 |

| Калужская область | 11 | 18 | 24 | 34 | 50 |

| Камчатский край | 23 | 40 | 50 | 65 | 85 |

| Кемеровская область | 25 | 40 | 50 | 65 | 85 |

| Кировская область | 25 | 40 | 50 | 65 | 85 |

| Костромская область | 25 | 40 | 50 | 65 | 81 |

| Курганская область | 25 | 40 | 50 | 65 | 85 |

| Курская область | 25 | 40 | 50 | 65 | 85 |

| Ленинградская область | 25 | 40 | 50 | 65 | <3 лет:85;3 — 5 лет:65;>5 лет:45 |

| Липецкая область | 25 | 40 | 50 | 65 | 85 |

| Магаданская область | 25 | 40 | 50 | 65 | 68 |

| Московская область | 20 | 25 | 33 | 45 | 58 |

| Мурманская область | 12 | 19 | 24 | 24 | 24 |

| Нижегородская область | 22,5 | 36 | 45 | 58,5 | 76,5 |

| Новгородская область | 25 | 40 | 50 | 65 | 85 |

| Новосибирская область:до 5 лет;от 5 до 10 лет;свыше 10 лет | 25 | 40 | 50 | 65 | 85 |

| Омская область | 20 | 30 | 40 | 50 | 60 |

| Оренбургская область | 25 | 40 | 50 | 65 | 85 |

| Орловская область | 25 | 40 | 50 | 65 | 85 |

| Пензенская область | 25 | 40 | 50 | 65 | 85 |

| Пермский край | 25 | 40 | 48 | 58 | 58 |

| Псковская область | 25 | 40 | 50 | 65 | 85 |

| Ростовская область | 15 | 25 | 30 | 35 | 55 |

| Рязанская область | 23 | 32 | 40 | 60 | 85 |

| Самарская область | 24 | 40 | 50 | 65 | 85 |

| Саратовская область | 22 | 37 | 50 | 65 | 85 |

| Сахалинская область | 25 | 40 | 50 | 65 | 85 |

| Свердловская область | 7,3 | 11,7 | 14,7 | 19,1 | 56,2 |

| Смоленская область | 20 | 31 | 39 | 47 | 52 |

| Тамбовская область | 25 | 40 | 50 | 65 | 85 |

| Тверская область | 25 | 40 | 50 | 65 | 85 |

| Томская область | 20 | 30 | 40 | 55 | 70 |

| Тульская область | 25 | 40 | 50 | 65 | 85 |

| Тюменская область | 25 | 40 | 50 | 65 | 85 |

| Ульяновская область | 25 | 40 | 45 | 65 | 85 |

| Челябинская область | 25 | 40 | 50 | 65 | 85 |

| Забайкальский край | 13 | 19 | 26 | 32 | 52 |

| Ярославская область | 25 | 38 | 46 | 60 | 73 |

| Москва | 15 | 26 | 38 | 55 | 70 |

| Санкт-Петербург | 25 | 40 | 50 | 55 | <3 лет:45;3 — 5 лет:65;≥5 лет:85 |

| Еврейская автономная область | >0,5 тонн:13;0,5 — 1,5 тонн:17,4;≥1,5 тонн:18 | >130 л.с.:20;130-150 л.с.:40 | 50 | 65 | 85 |

| Ненецкий автономный округ | 15 | 24 | 30 | 45 | 60 |

| Ханты-Мансийский автономный округ (Югра) | 20 | 40 | 50 | 65 | 85 |

| Чукотский автономный округ | 5 | 8 | 10 | 13 | 17 |

| Ямало-Ненецкий автономный округ | 25 | 40 | 50 | 65 | 85 |

| Республика Крым | 12 | 20 | 25 | 30 | 40 |

| Севастополь | 5 | 8 | 10 | 13 | 17 |

Шаг 1. Узнать налог на машину

Сделать это можно двумя способами.

По ИНН на сайте Автоналоги. На главной странице сервиса вы увидите окно с двумя полями — ИНН и адрес электронной почты. Введите и нажмите кнопку «Проверить налоги». Если задолженность есть, сервис покажет точную сумму налога и отдел ФНС, и куда звонить, если появятся вопросы.

Оплатить лучше все до копейки. Иначе налоговая начислит пени, и приставы спишут долг с банковского счета

Оплатить лучше все до копейки. Иначе налоговая начислит пени, и приставы спишут долг с банковского счета

В личном кабинете налогоплательщика на сайте ФНС. На главной странице выберите раздел для физических лиц. Войдите с помощью Госуслуг. Если нет учетной записи на Госуслугах, впишите ИНН и придумайте пароль. Система покажет, есть ли задолженность.

Транспортный налог по регионам

- 01Адыгея респ.

- 02Башкортостан респ.

- 03Бурятия респ.

- 04Алтай респ.

- 05Дагестан респ.

- 06Ингушетия респ.

- 07Кабардино-Балкарская респ.

- 08Калмыкия респ.

- 09Карачаево-Черкесская респ.

- 10Карелия респ.

- 11Коми респ.

- 12Марий Эл респ.

- 13Мордовия респ.

- 14Саха (Якутия) респ.

- 15Северная Осетия респ.

- 16Татарстан респ.

- 17Тыва респ.

- 18Удмуртская респ.

- 19Хакасия респ.

- 21Чувашская респ.

- 22Алтайский край

- 23Краснодарский край

- 24Красноярский край

- 25Приморский край

- 26Ставропольский край

- 27Хабаровский край

- 28Амурская обл.

- 29Архангельская обл.

- 30Астраханская обл.

- 31Белгородская обл.

- 32Брянская обл.

- 33Владимирская обл.

- 34Волгоградская обл.

- 35Вологодская обл.

- 36Воронежская обл.

- 37Ивановская обл.

- 38Иркутская обл.

- 39Калининградская обл.

- 40Калужская обл.

- 41Камчатский край

- 42Кемеровская обл.

- 43Кировская обл.

- 44Костромская обл.

- 45Курганская обл.

- 46Курская обл.

- 47Ленинградская обл.

- 48Липецкая обл.

- 49Магаданская обл.

- 50Московская обл.

- 51Мурманская обл.

- 52Нижегородская обл.

- 53Новгородская обл.

- 54Новосибирская обл.

- 55Омская обл.

- 56Оренбургская обл.

- 57Орловская обл.

- 58Пензенская обл.

- 59Пермский край

- 60Псковская обл.

- 61Ростовская обл.

- 62Рязанская обл.

- 63Самарская обл.

- 64Саратовская обл.

- 65Сахалинская обл.

- 66Свердловская обл.

- 67Смоленская обл.

- 68Тамбовская обл.

- 69Тверская обл.

- 70Томская обл.

- 71Тульская обл.

- 72Тюменская обл.

- 73Ульяновская обл.

- 74Челябинская обл.

- 75Забайкальский край

- 76Ярославская обл.

- 77Москва г.

- 78Санкт-Петербург г.

- 79Еврейская автономной обл.

- 82Крым респ.

- 83Ненецкий АО

- 86Ханты-Мансийский АО — Югра

- 87Чукотский АО

- 89Ямало-Ненецкий АО

- 92Севастополь г.

- 95Чеченская респ.

Шаг 3. Проверьте правильность расчета транспортного налога

Чтобы проверить правильность расчета суммы транспортного налога, сравните данные о ТС в налоговом уведомлении с данными технических, регистрационных и правоподтверждающих документов на ТС (ПТС, свидетельства о регистрации, свидетельства о праве собственности и др.).

Налоговая ставка сравнивается с установленной законом субъекта РФ ставкой. Эти составляющие перемножаются, и результат сверяется с величиной транспортного налога, указанной в налоговом уведомлении.

Пример. Расчет транспортного налога

Рассчитаем налог на принадлежащий гражданину автомобиль, который зарегистрирован в ГИБДД г. Москвы.

Исходные данные:

1. Мощность двигателя — 140 л. с.

2. Собственник — один.

4. Поставлен на учет 05.10.2016 (значит, был зарегистрирован три полных месяца из 12).

5. Автомобиль выпущен в 2016 г., его стоимость — 4 млн руб., включен в перечень легковых автомобилей средней стоимостью от 3 млн руб. до 5 млн руб.

Примечание. Проверить правильность расчета транспортного налога можно также с помощью электронного сервиса «Калькулятор транспортного налога физических лиц» на официальном сайте ФНС России.

Связанные ситуации

Что делать, если налоговый орган неправильно рассчитал налог? Узнать →

Какие льготы предусмотрены по транспортному налогу? Узнать →

Куда идут деньги?

Многих автовладельцев, исправно оплачивающих налог, волнует вопрос, на что именно идут деньги. Как правило, средства направляются администрацией на ремонтно-восстановительные работы на дорогах, на их обслуживание и строительство.

Распределение средств, поступающих в государственную казну от автовладельцев, регламентируется 56 статьей Бюджетного Кодекса. По всей стране действует более 80 ставок

Согласно данному кодексу, все средства направляются в бюджет субъекта. То есть, если владелец машины зарегистрирован в Калужской области, деньги будут поступать в бюджет этого региона, даже если на самом деле человек проживает в Москве.

Размер такой ставки каждый субъект определяет самостоятельно, при этом ставки могут отличаться в десятки раз. Подобная свобода действий имеет определенную логику. Ведь состояние дорог, их сервис, ремонт и обслуживание зачастую зависят от таких факторов, как географическое положение, количество населения и т.д.

Федеральным законодательством для каждого региона определена своя собственная ставка:

- для машины мощностью до 100 л/с максимальная ставка не может быть больше 25 рублей за 1 единицу;

- для машины мощностью от 100 до 150 л/с ставка не может превышать 35 рублей за одну единицу.

Не секрет, что сумма такой налоговой ставки сказывается на семейном бюджете автовладельцев по всей территории России по-разному. Максимальный сбор приходится оплачивать владельцам машин, зарегистрированным в Ленинградской, Сахалинской области, в Санкт-Петербурге и республиках Татарстан, Башкортостан. Наиболее свободно себя чувствуют жители Оренбургской и Смоленской области, Чеченской республики и Ханты-Мансийского автономного округа. В Ханты-Мансийске, например, и Ненецком округе от оплаты сбора вообще освобождаются все машины мощностью до 150 л/с.

Как платить налог в случае угона ТС

Законодательством Российской Федерации установлено, что налогоплательщиком является гражданин, на которого официально оформлено транспортное средство. Но как быть, если машину угнали, ведь даже после угона авто значится за автовладельцем?

Государственную пошлину не нужно платить за средство передвижения, которое находится в угоне, ведь такие авто налогом не облагаются. Чтобы налог не платить, необходимо в органах внутренних дел РФ получить справку установленного образца о том, что автомобиль украден. В налоговой инспекции могут потребовать предоставить для подтверждения оригинал, а также дополнительно копию документа. Затем налоговая служба отправит запрос в министерство внутренних дел РФ, чтобы оттуда пришло подтверждение о факте угона Вашего имущества.

Если все-таки Ваш автомобиль был похищен, а налоговое извещение об уплате сбора все равно пришло, то владелец должен выполнить следующие процедуры, чтобы избавить себя от уплаты:

- Обратиться в госорганы внутренних дел своего района и написать заявление о факте кражи имущества. На этом основании, сотрудники возбудят криминальное разбирательство по факту угона автотранспорта.

- Взять справку у сотрудников МВД о возбуждении дела или о факте похищения имущества.

- Автовладелец может написать просьбу о приостановлении регистрации автотранспорта, а служащие государственной автоинспекции в течение десяти рабочих суток направят в налоговую службу уведомление об этом.

- В налоговую организацию отнести справку, если необходимо, то написать заявление о перерасчете госпошлины.

Расчет транспортного налога на автомобиль 2021 год

Рассчитать налог за год:

Регион:

Алтайский КрайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская АОЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский КрайКрымКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий АОНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский КрайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика Марий ЭлРеспублика МордовияРеспублика СахаРеспублика Северная Осетия — АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский КрайХанты-Мансийская АОЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский АОЯмало-Ненецкий АОЯрославская область

АвтобусыГидроциклыАвтомобили легковыеГрузовые автомобилиСнегоходы, мотосаниМотоциклы и мотороллерыНесамоходные (буксируемые) судаЯхты и другие парусно — моторные судаСамолеты, имеющие реактивные двигателиСамолеты, вертолеты и иные воздушные суда, имеющие двигателиКатера, моторные лодки и другие водные транспортные средстваДругие водные и воздушные транспортные средства, не имеющие двигателейДругие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

Мощность транспортного средства:

кВт

ЛС

Рассчитать за период:

Сумма транспортного налога к уплате: руб.

Понравился калькулятор?

Забери к себе!

На основании 28-й главы второй части Налогового кодекса РФ транспортный налог обязаны платить физические и юридические лица, являющиеся собственниками следующих транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства, зарегистрированные в соответствии с законодательством РФ.

Произвести расчет налога на авто за 2021 год, который вы оплатите в 2022 г., вы можете воспользовавшись нашим калькулятором. Кроме того, вы можете и самостоятельно рассчитать налог на авто. Выберите здесь свой регион и с помощью таблиц со ставками транспортного налога рассчитайте сумму.

НЕ подлежат налогообложению, транспортные средства:

- весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

- автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

- промысловые морские и речные суда;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона документом, выдаваемым уполномоченным органом.

Собственник транспортного средства обязан уплатить налог, даже если оно не эксплуатируется или находится в ремонте. Чтобы избавиться от этой обязанности, необходимо снять транспортное средство с государственной регистрации.

Сопутствующие разделы:Визуальный шинный калькуляторРастаможка авто калькулятор

Налоговое уведомление

Бланк извещения направляется к лицу, на которое оформлено транспортное имущество, не позднее чем за месяц до истечения срока внесения оплаты. В этом документе предоставляется информация о транспортном средстве, сроке оплаты сбора, сумма сбора, а также данные налогоплательщика.

Бланк с уведомлением о транспортном сборе передается лично в руки физлицу или его представителю под расписку, также оно может быть направлено почтой заказным письмом или в электронном виде другими способами. По истечении шести суток с того момента, как письмо с уведомлением пришло, оно автоматически считается полученным.

В бланке транспортного сбора содержится следующая информация:

- Сумма всех налогов по транспортным средствам, которые записаны на автовладельца, записанная в таблице;

- Перерасчет налогового сбора за прошлые годы в табличном виде.

Гражданин, который получает извещение, чтобы не допустить недоразумений, должен проверить все данные по расчету:

- корректность сроков регистрации средства передвижения;

- сколько именно средств указано в бланке, соответствует ли это действительности;

- корректность налоговой базы, из которой были взяты данные для проведения расчета.

Что делать если налогового уведомления не поступало?

Если уведомление о транспортном сборе не поступало к вам на адрес прописки, а также нет электронного извещения, то необходимо самолично проявить инициативу. Автовладелец должен выполнить следующие простые действия:

- на сайте ФНС составить обращение с просьбой разрешить ему посетить ведомство в определенный день и в строго назначенный час;

- посетить учреждение налоговой службы по месту регистрации;

- погасить налоговый сбор на основании выданного в отделении бланка.

Если извещение направлено было по месту прописки, а не по месту проживания автолюбителя, то это может означать, что в ведомстве не уведомлены о том, что ваше место проживания сменилось. Необходимо своевременно уведомить налоговую организацию о смене места жительства, сделать запрос на новое уведомление на фактический адрес проживания с признанием прежнего выданного бланка недействительным.

Как поступить если налог в уведомлении рассчитан не верно?

Сравнительно часто обычные граждане сталкиваются с рядом неточностей в извещении о госпошлине. Для того, чтобы исправить ситуацию, необходимо сделать перерасчет суммы налога, такая процедура может привести как к уменьшению, так и к увеличению итоговой суммы.

В следующих случаях допускается провести перерасчет:

- Транспортное средство было похищено, что привело к заведению уголовного дела по факту кражи, о чем уведомляет справка установленного образца из государственной автоинспекции.

- Владелец имущества сменил место жительства.

- Был оформлен договор купли-продажи, и автотранспорт был продан другому гражданину в отчетный период, а информация об этом не поступила в соответствующие органы своевременно.

- Налоговая служба совершила ошибку (технические проблемы или человеческий фактор).

Если Вы обнаружили ошибки в бланке о транспортном сборе, то проделайте следующие процедуры:

- Отправьте заполненную форму обратной связи, прикрепленную к уведомлению, в региональное отделение ФНС.

- Ждите ответа в течение недели с момента отправки в ведомство, там должны произвести перерасчет и направить извещение на ваш фактический адрес проживания исправленный вариант.

Если автовладелец заплатил сверх необходимого, то у него есть два варианта: эту сумму могут перевести в счет оплаты сбора в следующем периоде или же полноценная сумма будет возвращена гражданскому лицу или организации. Чтобы таких неприятностей в будущем избежать необходимо тщательно проверять все сведения.

Расчет авансовых платежей по транспортному налогу

Кто должен совершать авансовые платежи по ТН?

Налогоплательщики-физ. лица не рассчитывают налог на свой автомобиль (за них это делает налоговая) и не совершают по нему авансовые платежи. Что касается юридических лиц, то они должны производить расчет автоналога и авансовых выплат самостоятельно и отражать эти расчеты в налоговой декларации.

Так как субъекты РФ вправе самостоятельно устанавливать порядок оплаты ТН для организаций, обязанность совершать авансовые выплаты существует не во всех регионах. К примеру, в Москве нет системы авансовых платежей по транспортному налогу и юр. лица уплачивают его единожды в год. А вот в Московской области и в Санкт-Петербурге организации обязаны совершать периодические платежи трижды в год (по завершении I, II и III кварталов).

По какой формуле вычисляются авансовые выплаты по дорожному налогу?

Согласно п. 2.1 ст. 362 НК РФ формула для расчета аванса транспортного налога выглядит так:

Аванс= ¼ х (Мощность в л.с.) х (Налоговая ставка) х (Коэффициент для легковых авто стоимостью от 3.000.000 руб.) х (Кол-во месяцев владения ТС за год/12).

Где посмотреть повышающий коэффициент для авто?

Если авто стоит более 3.000.000руб., в формулу расчета стоимости ТН для физ. и юр. лиц добавляется повышающий коэффициент. Коэффициенты роскошных машин смотрите ниже:

| Стоимость машины | Сколько лет прошло с года выпуска | Повышающий коэффициент |

|---|---|---|

| 3 — 5 млн руб. | 2 — 3 года | 1,1 |

| 3 — 5 млн руб. | 1 — 2 года | 1,3 |

| 3 — 5 млн руб. | менее 1 года | 1,5 |

| 5 — 10 млн руб. | менее 5 лет | 2 |

| более 15 млн руб. | менее 20 лет | 3 |

Как самостоятельно вычислить сумму аванса по налогу?

Чтобы наглядно посмотреть, как вычислить размер авансовых платежей вручную, давайте рассмотрим пример расчета стоимости транспортного налога на ТС по формуле для BMW M2 Купе. Предположим, что с года выпуска авто прошло менее 2 лет, мощность двигателя составляет 370 л.с., а организация-собственник находится в Московской области.

Определяем необходимые данные:

-

Мощность = 370 л.с.;

-

Налоговая ставка = 150 руб.;

Налоговая ставка определяет стоимость одной лошадиной силы для транспортного налога. В разных регионах РФ она может отличаться, поэтому мы должны проверить, какая ставка в Московской области. Сделать это можно здесь.

Коэффициент = 1,3;

Находим автомобиль в перечне Минпромторга. Средняя стоимость BMW M2 Купе подпадает под категорию от 3 до 5 млн руб. Смотрим по таблице выше коэффициент для авто данной стоимости, с выпуска которого не прошло 2 лет.

Количество месяцев владения ТС за год =1.

Если автомобиль был зарегистрирован на вас целый год, то этот показатель равен единице, т.е. не учитывается. Правила расчета автоналога за неполный год смотрите здесь.

Подставляем числа в формулу ¼ х (Мощность) х (Налоговая ставка) х (Повышающий коэффициент) х (Кол-во месяцев владения ТС за год).

Получаем, что один авансовый платеж составит ¼ х 370 х 150 х 1,3 х 1 = 18038 руб. Соответственно всего за год придется заплатить 72150 руб. налога.

Как рассчитать авансовый платеж по онлайн-калькулятору?

Несколько проще вычислить стоимость периодических платежей по калькулятору. Как правильно рассчитать сумму авансового платежа по налогу на транспортное средство с помощью онлайн-калькулятора:

-

Перейдите на калькулятор вашего региона;

-

Выберите тип ТС, посмотрите по документам мощность авто и введите данные в соответствующую строку;

-

Если вы купили/продали авто в этом году, укажите дату в специальную форму;

-

Нажмите на «Рассчитать»;

-

Если автомобиль стоит дороже 3 млн руб., умножьте результат на повышающий коэффициент;

-

Полученную сумму разделите на 4.

Несмотря на то что пользоваться онлайн-калькулятором для расчета автоналога намного удобней, чем считать его самостоятельно, следует иметь в виду, что он не всегда может выдать точный результат. Поэтому такие серьезные расчеты, как авансовые платежи, лучше проводить вручную.

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

Налоговый Калькулятор транспортного налога 2020, 2021

Расчет приблизительный, поэтому Вы можете использовать его только для справки. Сумма налога, рассчитанного калькулятором транспортного налога на налог ру округлена до целых рублей. (До 50 копеек – отбрасывается, свыше 50 копеек – округляется до рубля).

В расчете не учтены налоговые льготы, на которые вы, возможно, имеете право.

Ознакомиться со списком федеральных льгот и льгот вашего региона вы можете, изучив эти документы:

- Глава 28 Налогового кодекса РФ

- Законы вашего региона, в котором зарегистрировано ваше транспортное средство (как найти их, см. выше).

Не забудьте, что граждане и ИП должны уплачивать транспортный налог только на основании уведомлений. Которые ежегодно рассылают налоговые инспекции. Кроме суммы в уведомлении будет указана и крайняя дата уплаты налога, а также расчет транспортного налога. В котором указан налоговый период, марка транспортного средства. Государственный регистрационный номер, налоговая база-мощность в лошадиных силах, доля в праве собственности, ставка транспортного налога. Количество месяцев владения и итоговая сумма налога на автомобиль.

Обращаем Ваше внимание, что расчет транспортного налога с помощью калькулятора ФНС носит ознакомительный характер. Поскольку транспортный налог относится к налогам, исчисляемым налоговой инспекцией

ФНС России необходимо осуществлять оплату транспортного налога после получения налогового уведомления. Налоговое уведомление направляется не позднее 30 дней до наступления срока уплаты.

Сроки оплаты транспортного налога для юридических лиц и ООО

Для расчета транспортного налога:

- выберите свой регион (он слева на экране калькулятора);

- год начисления налога;

- вид транспортного средства;

- мощность двигателя;

- льготу, если есть.

Если автомобиль, транспортное средство, стоимостью от 3 млн. рублей, то необходимо будет указать еще:

Если у Вас стоимость ТС меньше 3 млн. руб, но ничего не указывайте!

- Марку ТС

- Модель автомобиля

- Год выпуска

Калькулятор транспортного налога

Правила подсчетов

Мы будем говорить про такое транспортное средство как автомобиль. Да, рассчитать ставку иногда нужно на катер, на грузовик или на трактор. Кстати, напишите насчет грузового автомобиля, если у кого есть опыт оплаты налогов за него. Сколько стоит и какие есть особенности.

Сумма налога всегда зависит от двух ключевых факторов. Это мощность мотора, то есть количество лошадиных сил, и регион, где вы живете. Есть такое понятие как повышающий коэффициент. Но о нем чуть позже.

Как в 2017, так и в 2018 году действуют официальные ставки, которые определяются налоговым кодексом нашей страны.

Вот такая незамысловатая таблица ставок на автомобиль действует согласно налоговому кодексу. Приведем простой пример. У вас есть машина мощностью 125 л.с. Тогда вы попадаете в группу по 3,5 р. за 1 л.с. А потому налог составит 437,5 рублей.

Все сведения об уплате заносятся в налоговую базу. Потому не стоит затягивать с оплатой. Расчет ведется по году, если вы владеете авто более 1 года. Если машина в вашей собственности меньше 12 месяцев, тогда расчет делается помесячно. Сколько за квартал, к примеру, набежит, столько и заплатите.

Региональные ставки

Казалось бы, все просто. Взял количество лошадок, умножил на ставку, и все. Потому многие уверены, что в Москве платят столько же, сколько в Волоколамске или где-то на Забайкалье.

Но это не так. Существует такая поправка в законодательстве, согласно которой каждый регион на свое усмотрение имеет право увеличивать или же повышать стандартные ставки.

Существуют отдельные регионы, где за машину до 150 л.с. платить не нужно. А есть и те, где даже за 100 л.с. приходится платить по ставке в 25 рублей за одну лошадку. Это актуально для Башкортостана, Вологодской, Сахалинской области и Пермского края. При этом самые невысокие ставки действуют на Чукотке, в Коми, Красноярском крае, Калининградской области и пр. Вы удивитесь, но там автомобилисты платят по 5-6 рублей за одну лошадку.

Дорогие автомобили

Если у вас дорогая машина, рассчитывать на льготы вряд ли приходится. Дорогостоящие авто попадают уже под действие повышающего налогового коэффициента на роскошь. На сайте Минпромторга есть список, куда входят все машины, которые в настоящий момент считаются роскошными, скажем так. И этот список регулярно меняется, дополняется все новыми и новыми моделями.Только в 2018 году перечень увеличился в полтора раза по сравнению с 2018 годом. Виной тому курс рубля и увеличенная цена на машины.

Суммарно в списках присутствует почти 280 моделей:

То есть чем старше ваша дорогая машина, тем меньше за нее придется платить. Постепенно некогда люксовые авто выпадают из списка, поскольку модели стареют, и их рыночная стоимость падает.