Топ-10 самых прибыльных акций в россии 2021

Содержание:

- Недооцененные акции

- Акции крупных российских компаний

- Что покупать

- АФК «Система»

- Как заработать на акциях российских компаний

- Приобретение акций для регулярного получения дохода

- Brookfield Property REIT Inc.

- «Магнит»

- Какие акции купить, чтобы гарантированно получить доход в 2019–2020

- Сроки выплат дивидендов

- Как искать самые дешевые акции

- Самые недооцененные российские акции 2020

Недооцененные акции

Акции считаются недооцененными, если их рыночная стоимость ниже той, которую они должны иметь согласно данным фундаментального анализа (справедливая стоимость) или мнению экспертов (оптимальная стоимость). Бумаги могут иметь заниженную цену по ряду причин. Например, из-за малого спроса на продукцию ввиду ее непопулярности на рынке или нестабильной доходной истории предприятия.

Рано или поздно акции недооцененных компаний подрастают до нужной стоимости, поэтому инвестор может продать их с многократной прибылью. Наибольший потенциал роста имеют молодые компании на рынке. Но при покупке их акций надо тщательно проанализировать причины, по которым они оказались недооцененными. Если компания имеет непомерно большую долговую нагрузку или фундаментальные проблемы в управлении, то низкая цена активов постепенно станет справедливой и инвестору заработать не удастся.

Выгодно покупать акции и вкладывать деньги в недооцененные предприятия потому, что в перспективе они способны принести инвестору больше прибыли, чем обычные и даже наиболее успешные корпорации. Главное – это найти бумаги с заниженной стоимостью и купить их в момент крайнего спада.

Для поиска недооцененных активов используют приемы фундаментального анализа и теорию Бенджамина Грэма. Это позволяет уже на начальном этапе определить, какие компании достойны внимания, а какие являются бесперспективными. В фундаментальном анализе используют несколько мультипликаторов. Ни один из них сам по себе не способен дать объективную оценку, но в совокупности они помогают отыскать действительно перспективные активы.

Выбор акций для инвестирования по классической схеме с применением коэффициента Грэма осуществляется в такой последовательности:

- Отбор компаний, подходящих по мультипликаторам.

- Расчет самого коэффициента.

- Сравнение выбранных активов.

Грэм в своей книге «Разумный инвестор» предлагает оценивать компанию с помощью следующих мультипликаторов:

- Р/В – показывает недооцененность компании относительно стоимости ее активов. Чтобы рассчитать его, надо рыночную цену акции разделить на балансовую стоимость активов. Значение должно быть меньше 0,75.

- P/S – показывает доходность компании. Его значение можно найти, разделив стоимость акции на выручку, приходящуюся на одну бумагу. Этот коэффициент должен быть меньше 0,5.

- P/CF – соотношение рыночной стоимости одной акции и объема оборотных средств должно превышать 0,1. Это означает, что у компании достаточно ликвидных активов и она способна удовлетворять требования кредиторов.

- Соотношение задолженности и капитализации должно быть меньше 0,1. Если у компании много долгов, то инвестору связываться с ней не стоит.

Кроме того, инвестору надо следить за среднесуточным объемом торгов – он должен как минимум в 100 раз превосходить сумму планируемой покупки. В противном случае инвестору достанутся не самые перспективные акции, а неликвидные активы, которые вряд ли удастся в будущем продать по выгодной цене.

После предварительного выбора недооцененных бумаг можно переходить к расчету коэффициента Грэма. Для этого надо из стоимости активов компании вычесть долги и полученное значение разделить на количество эмитированных акций. Результат представляет собой стоимость чистых текущих активов – NCAV (Net Current Asset Value).

Коэффициент Грэма сам по себе ни о чем не говорит, кроме того что отрицательное значение свидетельствует об убыточной деятельности компании. Чтобы понять, недооценена или переоценена акция, надо найти соотношение ее рыночной стоимости и коэффициента. Приобретение ценной бумаги считается целесообразным, если ее стоимость составляет примерно 2/3 (66,7%) от значения коэффициента Грэма. Некоторые инвесторы допускают соотношение в диапазоне 50–80%, но для минимизации рисков лучше все-таки принимать 60–70%.

Чтобы быстро найти самые недооцененные акции российских компаний, можно использовать скринеры – специальные интернет-сервисы для подбора эмитентов по заданным критериям. Например, TradingView. Загрузив его, достаточно задать необходимые параметры, чтобы система сама подобрала нужные бумаги. Их затем можно быстро отсортировать с помощью различных фильтров.

Если акций окажется больше, чем нужно, следует провести новый отбор, используя более жесткие настройки. Если же эмитентов недостаточно, то каждый из параметров надо ослабить на 10%. Помимо указанного скринера, существует еще множество других – Market In Out Technical Stock Screener (marketinout.com), Finviz Free Stock Screener (finviz.com) и пр.

Акции крупных российских компаний

Динамика акций Газпрома совпадает с динамикой курса рубля — их стоимость стабильно снижается в долларовом эквиваленте. И в первую очередь это происходит из-за высокой степени политизированности компании. Стоимость её акций тесно связана с курсом национальной валюты и зависит от общей политической обстановки, хотя объёмы добычи и выручка «Газпрома» достаточно высоки.

В 2021 году планируется достройка Северного потока 2, что положительно скажется на цене акций, которые стабилизируются в долларовом значении.

Ценные бумаги Сбербанка стабильно растут на 15%-20% в год. И 2021 не станет исключением, так как «Сбербанк» отыгрывает своё практически всегда. И не забываем о большом количестве купленных компаний, стартапов — это целая инфраструктура, среда.

За последние несколько лет стоимость и масштаб данной компании значительно увеличились, и её положение на российском и европейском рынках упрочились, что и является залогом надёжности вложений в её акции.

Акции Лукойл также считаются одними из наиболее прибыльных на российском фондовом рынке — их стоимость за последний год выросла почти на 50%. И данная динамика сохраняется уже несколько лет.

Аэрофлот — в период карантина упал, но с возобновлением перевозок — снова будет расти

Поэтому важно найти правильную точку входа

Акции Роснефти в 2021 году ожидает умеренный рост, связанный, прежде всего, с колебаниями цен на углеводороды и продукты нефтепереработки. Стабильность роста стоимости ценных бумаг обеспечит так же программа обратного выкупа акций, продлённая до 2021 года, подразумевающая выкуп 3% ценных бумаг.

Акции «Роснефти» привлекательны размером дивидендов — они определены на уровне в 50% от общей чистой прибыли компании, что является достаточно высоким показателем.

Что покупать

1. Татнефть (привилегированные акции)

Ожидаемая доходность:12%

Сколько стоит 1 акция: 673,2 ₽

Почему покупать

По словам эксперта по фондовому рынку «БКС Брокер» Дмитрия Пучкарева, Татнефть последние годы стабильно платит дивиденды по привилегированным акциям. По его прогнозу, по итогам 2019 года выплаты могут остаться примерно на уровне 84,9 ₽ на акцию, а дивидендная доходность в таком случае способна превысить 12%.

2. Газпром

Ожидаемая доходность: 8,5–15%

Сколько стоит 1 акция: 262,42 ₽

Почему покупать

Есть три причины купить акции Газпрома, считает ведущий аналитик отдела анализа финансовых рынков «Кит Финанс» Дмитрий Баженов.

1. Главная причина: 28 ноября компания должна принять новую дивидендную политику. Согласно ей, Газпром перейдёт на выплату 50% от чистой прибыли по стандарту отчётности МСФО в течение 3 лет.

2. Уже к декабрю 2019 года компания должна запустить поставки топлива в Китай. Это произойдёт благодаря наполнению газом газопровода «Сила Сибири».

3. Дания выдала разрешение на строительство газопровода «Северный Поток-2» по территории своей страны. Это укоротит маршрут прокладки газопровода и снимает риск затягивания строительства.

Всё это приведёт к росту дивидендной доходности до 8,5%, считает Баженов. Ведущий аналитик «Открытие Брокер» Андрей Кочетков более оптимистичен в прогнозах. По его мнению, планы довести выплату дивидендов до 50% от прибыли способны в перспективе 1–3 лет увеличить дивиденды до 30–35 ₽ на акцию, чтопри текущей цене означает доходность около 12–15%.

3. Норильский никель

Ожидаемая доходность: 9–12%

Сколько стоит 1 акция: 17 760 ₽

Почему покупать

Продукты, которые производит «Норильский никель», в этим году растут в цене. С начала года платина подорожала более чем на 17,1%, палладий — на 42%, а никель — на 52% из-за превышения спроса над предложением. Ещё больше никель может подорожать из-за возможного запрета Индонезией на экспорт никелевой руды. Там производится около 10% от всего никеля в мире. Благодаря этому дивидендная доходность составит 10,2%, прогнозирует Дмитрий Баженов.

Дмитрий Пучкарев считает, что бумаги Норникеля по итогам всего 2019 года могут обеспечить инвесторам 1700–2100 ₽ на акцию или от 9% до 12% дивидендной доходности.

4. ЛСР

Ожидаемая доходность: 10,5%

Сколько стоит 1 акция: 762,4 ₽

Почему покупать

Строительная компания ЛСР стабильно платит каждый год ровно по 78 ₽ на каждую акцию. Это почти как облигация, считает эксперт-аналитик «Финам» Алексей Калачев. По его подсчётам, основанным на отчётности компаний за первое полугодие и 9 месяцев 2019 года, дивидендная доходность акций ЛСР составит 10,5%.

5. Детский мир

Ожидаемая доходность: 9,1–10,1%

Сколько стоит 1 акция: 99,9 ₽

Почему покупать

6. МТС

Ожидаемая доходность: 9,6%

Сколько стоит 1 акция: 302,5 ₽

Почему покупать

Во-вторых, 21 марта 2019 года компания приняла новую дивидендную политику на 2019–2021 годы и планирует выплачивать не менее 28 ₽ на акцию в год. Таким образом, можно получить текущую дивидендную доходность, равную 9,6%.

7. Сбербанк (привилегированные акции)

Ожидаемая доходность: 8,5%

Сколько стоит 1 акция: 219,75 ₽

Почему покупать

Сбербанк также успешно развивает новые направления бизнеса. За последний месяц группа:

- зарегистрировала Сбер.Авто — сервис по продаже автомобилей;

- запустила краудлендинговую площадку;

- объявила о планах с 2020 года продавать в своих отделениях кофе.

По прогнозам Дмитрия Баженова, в итоге доходность по привилегированным акциям составит 8,5%.

АФК «Система»

- Доходность за год: +92,2%.

- Отрасль: инвестиции.

- Факторы роста: разработка вакцины от коронавируса «Спутник-V» дочерней компанией АФК «Системы» «Биннофарм». Возврат к полноценной дивидендной политике. Выход на биржу компании OZON, частью которой владеет «Система».

АФК «Система» – инвестиционная компания, которая вкладывает деньги в российскую экономику: телекоммуникации, электронную коммерцию, недвижимость, гостиничный бизнес, сельское хозяйство, производство, электроэнергетику и биотехнологии.

Владеет контрольными пакетами акций сотового оператора «МТС», лесопромышленного холдинга Segezha Group, сети лечебных клиник «Медси», холдинга в области оборонных и микроэлектронных решений «РТИ», сельскохозяйственного агрохолдинга «СТЕПЬ» и других крупных компаний.

Как заработать на акциях российских компаний

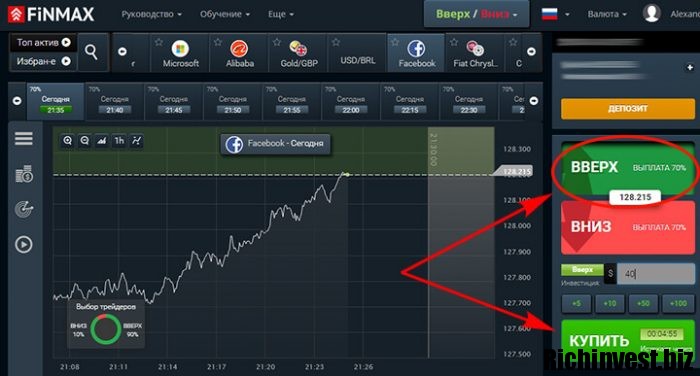

Чтобы заработать на акциях, изначально нужно определится, вы готовы действительно покупать акции компаний или же будете работать на ставках, то есть в сфере бинарных опционов. Поскольку второй вариант считается более доступным в плане денег, большинство изначально выбирают его.

Что касается технического анализа, его задействовать также предстоит, но рекомендуется изучить тактики и индикаторы, которые лучше всего способны работать с акциями

Задача трейдера максимально точно спрогнозировать сторону направленности курса инструмента, здесь не важно, сколько пунктов пройдет цена, главное спрогнозировать направленность

В целом торговля акциями подходит для более опытных инвесторов, новичкам лучше отдать предпочтение валютным парам. Поскольку фундаментальный анализ требует опыта, умения анализировать много информации и делать выводы из большого пласта данных.

Приобретение акций для регулярного получения дохода

Выплата распределенной прибыли держателям дивидендных акций проводится денежными средствами или в форме дополнительного выпуска акций. Перед инвестированием в ценные активы учитываются несколько моментов:

- долгосрочная экономическая картина страны;

- возможность реинвестирования будущих дивидендов;

- подводные камни приобретения бумаг в обстановке нестабильного рынка.

Вложение денег в дивидендные акции подразумевает определенные достоинства и недостатки, основные из которых приведены ниже.

Плюсы инвестирования в дивидендные акции

Среди преимуществ в этом случае эксперты выделяют ряд основных:

- Пассивный доход. Распространенная причина выбора акций в качестве инструмента инвестирования состоит в возможности создания стабильного денежного потока.

- Реинвестирование. Решение вложить деньги, полученные в качестве дивидендной выплаты, в покупку дополнительных ценных бумаг позволяет постепенно нарастить объем инвестиционного дохода предпринимателя. Приобретение активов одного эмитента обеспечивает увеличение доли в его компании.

- Прогнозируемость. Несмотря на то что точный размер выплат предугадать невозможно, при выборе инвестиций в дивидендные бумаги используют проверенные инструменты: историю выплат дивидендов эмитентом, политику компании, экономическую отчетность и аналитику рынка.

- Рост дивидендов. Изначально вложенный капитал со временем приносит держателю бумаг все большую доходность, ведь эмитенты периодически проводят увеличение размера дивидендов. Компании, распределяющие часть прибыли среди акционеров на протяжении нескольких лет подряд, называются дивидендными аристократами или королями.

Акции с прибавкой даже небольшого процента доходности на выходе долгосрочного инвестирования способны принести значительный прирост капитала. В качестве доказательства приводится сравнение инвестиции со сроком 5 лет под разный процент дивидендной доходности при условии реинвестирования полученного дохода.

Пример. Инвестор ежегодно вкладывает в дивидендные акции 100 000 руб. Срок инвестиции составляет 5 лет. В первом случае дивидендная доходность — 10 %, во втором увеличена до 11 %.

Рассчитаем размер капитала, ожидаемого в конце.

№ 1. Вариант с 10 %.

1-ый год — 100 000 * 10 % = 110 000 руб.

2-ой год — (110 000 + 100 000) * 10 % = 231 000 руб.

3-ий год — (231 000 + 100 000) * 10 % = 364 100 руб.

4-ий год — (364 100 + 100 000) * 10 % = 510 510 руб.

5-ий год — (510 510 + 100 000) * 10 % = 671 561 руб.

№ 2. Вариант с добавлением доходности до 11 %.

1-ый год — 100 000 * 11 % = 111 000 руб.

2-ой год — (111 000 + 100 000) * 11 % = 234 210 руб.

3-ий год — (234 210 + 100 000) * 11 % = 370 973 руб.

4-ий год — (370 973 + 100 000) * 11 % = 522 780 руб.

5-ий год — (522 780 + 100 000) * 11 % = 691 286 руб.

Итого разница двух инвестиций составляет 691 286 — 671 561 = 19 725 руб.

Минусы инвестирования в дивидендные акции

В противовес достоинствам инвестиции в дивиденды характеризуются и некоторыми минусами:

- Необязательность выплат. Компании вправе отменить распределение прибыли между акционерами, что негативно отражается на инвестиционном портфеле. Без выплаченных дивидендов предприниматель не может провести реинвестирование свободного капитала, что существенно замечается при длительном сроке вложения.

- Высокий риск. Фирмы с высокими дивидендами привлекают инвесторов. Большое количество желающих приобрести эти активы стимулирует рост котировок, которые, в свою очередь, снижают дивидендную доходность бумаги. Организация с высокими дивидендными активами и без спроса на них, вероятно, имеет некоторые внутренние сложности, что порой отражается на отмене выплат.

- Налоговые и комиссионные затраты. Инвестор с полученного дивидендного дохода обязан уплачивать налоговые взносы. Процентная ставка зависит от статуса лица — резидент или нерезидент. Вычеты в этом случае не предусмотрены. Кроме этого, при планировании инвестиций в акции учитывается комиссия брокера, установленная в соответствии с его тарифами.

Brookfield Property REIT Inc.

Brookfield Property REIT является дочерней компанией Brookfield Property Partners LP (BPY). Дочерняя компания работает как инвестиционный фонд недвижимости (REIT), призванный предоставить инвесторам экономический эквивалент своего материнского предприятия.

Brookfield — это диверсифицированная глобальная компания по недвижимости с портфелем, который включает 2000 активов в 30 странах. Компания владеет и управляет большим портфелем офисных, розничных, многоквартирных, промышленных, гостиничных, студенческих и промышленных жилых домов. Она нацелена на получение долгосрочной прибыли на собственный капитал в размере 12-15%.

«Магнит»

Перейти в карточку компании

«Магнит» – одна из ведущих розничных сетей в России по продаже продуктов. В магазины компании каждый день приходят около 13 млн человек.

Факторы роста:

Преимущество «Магнита» – самый широкий географический охват в РФ среди других продуктовых сетей и развитая логистическая структура. У компании 21 тысяча магазинов по всей стране, 38 распределительных центров, 4800 грузовиков, своё производство зелени, овощей и грибов.

Компания хочет развивать цифровое направление – заказ продуктов онлайн и доставку на дом. В тестовом режиме «Магнит» запустил завод по выращиванию грибов шиитаке, где процессом управляет искусственный интеллект.

В 2020 году «Магнит» занял новые торговые площади и расширил плотность продаж из-за ухода с рынка компаний, которые не пережили кризис.

«Магнит» присоединился к Глобальному договору ООН – международное корпоративное соглашение об устойчивом развитии. Это увеличит лояльность покупателей к бренду. Теперь компания обязана соблюдать принципы в области трудовых прав и прав человека, борьбы с коррупцией и защиты окружающей среды. По этой инициативе она хочет уменьшить расходы воды и энергии на 25%, объём органических отходов – на 50%, а упаковку для своей торговой марки делать многоразовой и перерабатываемой.

Какие акции купить, чтобы гарантированно получить доход в 2019–2020

Рассмотрю различные подходы для формирования портфеля инвестирования в недооцененные российские акции в среднесрочном горизонте на будущий год.

ТОП недооцененных российских компаний с потенциалом роста

Для подбора акций рекомендую воспользоваться аналитическим сервисом ИК Доход. Находится в открытом доступе.

Для оценки недооцененных российских компаний с ожидаемым ростом цены акции используем стратегию Value. Общий рейтинг (столбик Strategy) — суммирование баллов по показателям «Рост» и «P/E».

Последний — оценка рыночной стоимости, 10 — самые недорогие и недооцененные российские акции, 1 — наоборот. Соответственно высший балл получают максимально недооцененные. То, что нас интересует как база.

«Рост» — ожидания от среднего роста дохода в ближайшие 4 года. 10 максимальный балл, самые быстрый ожидаемый рост у недооцененных бумаг.

Индикаторы имеют значение по восходящей оценке 0–10, стратегии 0–20.

В этой методике не учитываются дивидендные выплаты и другие фундаментальные показатели (p/bv, ev/ebit и др.). Они используются при оценке в других стратегиях, показанных в соседних столбцах.

Дополнительные пояснения по индикаторам (данные ИК Доход).

Внешнеторговые предприятия

Эти компании пересекаются с другими секторам. Смотрим ниже и выделяем интересующие нас недооцененные российские АО — Газпром нефть, Русал, Русагро.

Ритейл

Рейтинг лучших недооцененных российских компаний с максимальным размером дивидендов

Используя сервис ИК Доход, я выделил 6 российских фишек с максимальными дивидендами и недооцененными акциями. При этом учитывая два параметра. Первый —DSI, коэффициент регулярности выплат за последние 7 лет.

Ниже значения 0,6–0,7 рассматривать не рекомендую. Второй индикатор p/e (отфильтровано по значению 7 и выше), общая оценка по стратегии Value.

В первую очередь интересны три голубые фишки российского рынка — Сбербанк, ВТБ, Газпром. Во вторую очередь — Газпром нефть.

Перечень лучших отечественных компаний, проводящих buyback

В списке российские компании, в процессе обратного выкупа акций на октябрь 2019 года:

- Лукойл. Летом 2019 досрочно завершилась первая программа по обратному выкупу. 1.10.2019 была объявлена новая до конца декабря 2022 г. Объем $3 млрд. Инструменты buyback — обыкновенные акции компании и АДР. Выкуп производится из 50% доли свободного денежного потока при цене нефти выше $50 после выплаты дивидендов.

- Роснефть. Программа выкупа $2 млрд. с открытого рынка объявлена летом 2018 года. Срок — до конца 2020 года. В планах покупка не более 340 млн. шт. В результате средний free-float снизится с 11 до 8%.

- МТС. Старт программы в июле 2018 года. Длительность два года. Объем 30 млрд. руб. Выкуп на открытом российском рынке.

- Сафмар. Начало программы buyback в ноябре 2018 г. Объем до 6 млрд. руб.

- ТМК. $30 млрд. до конца текущего года.

- АФК Система. Программа объявлена в сентябре 2019 г., длительность — до июля 2020 года. Подразумевает выкуп с рынка 300 миллионов акций компании на сумму $3 млрд. Стоимость акций может возрасти до 15 руб./шт.

К октябрю завершили выкуп российские Лента, Яндекс, Новатэк, Магнит.

Сроки выплат дивидендов

После собрания акционеров публикуется информация, в которой находятся сроки выплаты дивидендов по ценным бумагам. Как правило, срок выплаты – до 45 дней со дня закрытия реестра.

Ниже представлен дивидендный календарь за 2019 год.

Вы можете посмотреть отчеты за все года, начиная с 1994.

Даты закрытия реестров, даты отсечки

Дата закрытия реестра или, как еще называют, дата отсечки – это день, когда проводится сверка действующих акционеров организации с целью дальнейших выплат дивидендов. Компания заранее предупреждает об этом, чтобы люди успели купить дивидендные акции в этом году.

Если инвестор не успел купить дивидендные акции до оговоренного дня, он автоматически исключается из числа лиц, которым начисляются выплаты.

Ниже представлен календарь предстоящих отсечек на сентябрь и октябрь 2019 года.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Самые недооцененные российские акции 2020

Акции ТГК-1 (TGKA)

ПАО «Территориальная генерирующая компания №1» – производитель тепло и электроэнергии в России. Сфера его деятельности простирается на Северо-Западный регион. Он владеет 52 электростанциями, расположенными в Санкт-Петербурге, Мурманской, Ленинградской области, Республике Карелия. 19 из них работают в зоне Полярного круга. Объем производственных активов «Территориальной генерирующей компании №1» таков, что 60% из них составляют гидроэлектростанции (40 из 52 станций). Они генерируют порядка 3000 МВт электроэнергии. Остальные теплоэлектростанции, работающие на экологическом газовом топливе, обеспечивают тепловой энергией Апатиты, Мурманск, Кировск, Петрозаводск, Санкт-Петербург.

Свободные ценные бумаги ТГК-1 (18,76%) обращаются на столичной фондовой бирже и имеют тенденцию роста (+0,75%). 51,79% их является собственностью «Газпром энергохолдинга», 29,45% – финской государственной энергетической компании Fortum Corporation. Компания работает и на экспорт, заключая контракты с финляндскими и норвежскими фирмами. К концу 2019г. были введены в эксплуатацию новые электрические мощности, порядка 1745 МВт. Чистая прибыль за прошедший год составила 9,49 млрд. руб., а капитализация достигла 97 млрд. руб.

По итогам работы на 30.06.2020г. выработка электроэнергии через ТЭЦ снизилась на 11,8%, а по ГЭС увеличилась на 17,8% в сравнении с аналогичным периодом 2019г. Итоги работы за 6 мес. 2020 года показали выручку в 47 млрд. руб., что на 10,3% меньше по сравнению с 2019г. на фоне аномально теплой зимы. При этом чистая прибыль снизилась более существенно – на 27,4% за счет роста постоянных затрат и износа и амортизации. Однако это не помешало компании погасить часть краткосрочных займов и сократить соотношение чистого долга к EBITDA с 0,73 до 0,24, укрепив финансовую устойчивость.

Фундаментальные показатели:

- P/E = 6,57 говорит о том, что инвестиции в компанию окупятся за 6,5 лет,

- P/S = 0,43 свидетельствует о недооцененности акций компании в среднесрочной перспективе,

- ROE = 4,89%,

- ROA = 3,08%,

- ROI = 3,64%.

ТГК-1 стабильно платит дивиденды с 2010г. Последние из них были выплачены в июле с доходностью 8,25%.

Акции ТГК-1 прогноз

С технической точки зрения акции TGKA торгуются ниже скользящих средних, что также говорит о недооцененности со стороны инвесторов.

По мнению аналитиков Газпромбанка прогнозная цена акций составляет 0,014002 руб. за акцию, т.е. потенциал роста составляет 32%.

Акции Обувь России прогноз

ПАО «Обувь России» – сеть производителей и продавцов обуви в России, включающая крупные обувные фабрики, супермаркеты и магазины, расположенные по всей стране. 44% ценных бумаг «Обувь России» принадлежит Антону Титову — генеральному директору. Остальная часть торгуется на Московской бирже. За прошлый год обувная фирма заработала 13,7 млрд. рублей. Она развивает и продвигает на отечественном и международном рынке 5 основных торговых марок:

- Пешеход,

- Emilia Estra,

- Lisette,

- Rossita,

- Westfalika.

Показатель доходности EBITDA в прошлом году составил 3583 млн. руб., что на 728 млн. рублей больше, чем в 2018 году. Основные производственные площадки «Обувь России» расположены в Новосибирской области, как и головной офис.

По итогам работы в 1-ом полугодии 2020г. выручка компании снизилась на 1 420 млн. руб. или 26,37% по сравнению с 2019г. Средний прирост по выручке за последние 5 лет +12,42% ежегодно. Выйти в чистую прибыль с такими показателями не получилось, как результат компанией получен убыток в 305,69 млн. руб. По большей части это связано с карантином, когда компания не могла полноценно работать, но зарплату нужно было платить. В связи с этим пропорционально выручке снизилась себестоимость, но выросли расходы на зарплату и социальные отчисления, амортизацию и складские расходы. Со снятием карантинных мер ситуация должна постепенно прийти в норму.

Фундаментальные показатели:

- P/E = 3,24,

- P/S = 0,35,

- ROE = 7,77%,

- ROA = 3,93%,

- ROI = 5,66%.

По фундаментальному анализу акции Обувь России привлекательны для инвесторов за счет быстрой окупаемости и хорошей рентабельности.

По техническому анализу акции торгуются вблизи уровня поддержки на 30,2 руб. в ожидании хороших данных по отчету за 9 мес. 2020г.