10 лайфхаков для владельцев карты tinkoff black от тинькофф банка

Содержание:

- Мобильное приложение – одно из лучших

- Переводы и пополнения

- Полный обзор дебетовой карты «Tinkoff Black»

- Преимущества карты

- Можно открыть счёт в 30 валютах и выгодно их обменивать

- Как открыть счёт в другой валюте

- 6. Может быть комиссия при снятии наличных за границей

- 7. Можно открыть бесплатную карту для близких

- 8. Можно также поделиться счётом

- 9. Но лучше для членов семьи выбрать отдельную карту

- 10. Можно получить металлическую карту

- Какие бывают тарифы у кредитной карты Тинькофф Платинум

- Снятие наличных

- Как правильно пользоваться Тинькофф Блэк

- Именная или нет?

- Со скольки лет выдается?

- Как узнать расчетный период по карте?

- Партнерская программа «Пригласить друга»

- Виртуальная карта Тинькофф

- Что лучше Виза, Мастеркард или МИР?

- Как отключить оповещение об операциях?

- Как узнать ПИН-код?

- Способы проверить баланс

- Как можно заработать на Tinkoff Black?

- Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

- Зарплатная карта Тинькофф БЛЭК

- Примеры рекламных роликов

- Что такое «Cash Back»?

- Условия и тарифы карты

- Оформление и доставка карты

- Как пользоваться картой Tinkoff Black

- Выводы

Мобильное приложение – одно из лучших

Вот тут без всякой рекламы можно честно признать – приложение Tinkoff удалось. И сами владельцы признают, что это едва ли не ключевое преимущество.

- Запоминает все карты – даже их других банков

- Удобные шаблоны

- Простая настройка лимитов

- Регистрация на «ГосУслугах» прямо через приложение

- Отправка денег по сгенерированному QR-коду

- Простая смена ПИН-кода

- Онлайн-заказ справки об остатке по счету (например, для получения визы)

- Оплата ЖКХ без комиссий

- Бронирование столиков в ресторанах (более 7000 заведений на выбор)

- Переводы средств по номеру телефона даже на счета в других банках

- Создание виртуальной карты, чтобы забыть о пластике вообщеЧат-робот, позволяющий обрабатывать до 15% сообщений вообще без привлечения менеджера (например, уезжая за границу, можно предупредить об этом бота, что финансовые операции за рубежом не посчитали подозрительными)

Переводы и пополнения

Все банковские переводы бесплатны.

Это еще один очевидный плюс, если вспомнить, какое число банков взымают комиссии чуть ли не за любые платежи, кроме переводов на внутренние счета.

На другую карту без комиссии получится перевести не более 20.000 рублей в месяц. За отправку больше суммы придется отдать 1,5%.

А вот с пополнением все хитрее.

- Пополнение Тинькофф Блэк через сервисы Tinkoff происходит без комиссии.

- «Бесплатно» можно пополниться и через партнеров банка («Евросеть», «Связной» и т.д. Но сумма ограничена 150.000 р. Сверх лимита придется отдать 2% от суммы.

Через «чужие» банкоматы пополнение, увы, вообще невозможно. Остается пользоваться мобильными приложениями или ждать, пока автоматы Tinkoff станут более распространенными.

Полный обзор дебетовой карты «Tinkoff Black»

Блэк карта получила свое признание у пользователей благодаря своим уникальным возможностям.

| Тарифы карты | Описание |

|---|---|

| Получение карты | В среднем занимает от 1 до 2-х дней по всей территории РФ |

| В какой валюте можно открыть | Карта открывается в трех валютах – рубли, доллары и евро |

| Сколько стоит обслуживание | Обслуживание бесплатное при соблюдении условий – если у клиента имеется вклад или кредит в Тинькофф банке; если остаток на конец расчетного периода составляет не менее 30 000 р, 1000 долл., 1000 евро. В других случаях обслуживание стоит в месяц – 99 р, 1 долл., 1 евро. |

| Вознаграждение банка | 5% от каждой покупке по выбранным категориям, 1% за любые другие траты, от 3-30 % по специальным предложениям банка. |

| Начисление % на остаток денежных средств по карте | 7% годовых начисляется, если оплата покупки превысила 3000 р., 0,1% в валюте при оплате покупки на любую сумму. |

| Переводы на счета | Внешние переводы с рублевой карты — бесплатно, с валютных – 15 долл, или 15 евро., переводы внутри банка бесплатные. |

| Снятие наличных | До установленного лимита — бесплатно. Свыше 150 000 р – 2% мин.90р., свыше 5000 долл., и 5000 евро – 2% мин 3 долл., 3 евро. |

| Переводы на карту другого банка | Услуга доступна только для рублевой карты. До 20 000 руб – бесплатно, свыше – 1,5% от суммы перевода, но не менее 30 руб. |

| Пополнение | Бесплатно |

| Интернет-банк, мобильный банк | Бесплатно |

| СМС – банк | 39 руб. в месяц |

Как видно из представленной информации тарифы по обслуживанию карты весьма приемлемы, что делает данный продукт весьма конкурентноспособным.

Преимущества карты

Используя карту, владельцы отмечают целый ряд достоинств:

- бесплатные операции пополнения, снятия, перечислений при выполнении условий банка;

- стабильный доход в 3,5%;

- бесплатное обслуживание;

- повышенный кэшбэк до 30%;

- удобное бесплатное приложение для самостоятельных операций онлайн;

- возможность хранить, снимать, получать небольшой доход от сбережений в валюте.

До недавнего времени к минусам сотрудничества с Тинькофф банком относили отсутствие родных банкоматов, однако проблема решена за счет установки собственных устройств самообслуживания и широко развитой партнерской сети.

Можно открыть счёт в 30 валютах и выгодно их обменивать

Каждая карта Tinkoff Black может стать мультивалютной, то есть быть привязанной к нескольким валютам. Это бесплатно. Владелец карты может, например, открыть счёт в американских долларах, евро, фунтах стерлингов, грузинских лари, турецких лирах и т. д. Карту можно привязать к любой валюте и быстро изменить её при необходимости.

Счёт в иностранной валюте можно пополнить с рублёвого счёта. Курс при этом будет приближен к биржевому. Именно поэтому самый выгодный курс будет с понедельника по пятницу с 10:00 до 18:30, когда работает Московская биржа. В другое время он может быть выше.

Как открыть счёт в другой валюте

В приложении банка нажмите «+», который располагается рядом с изображением карты, а затем выберите опцию «Открыть счёт в новой валюте».

Платить с валютного счёта выгодно в стране, где обращается купленная вами валюта. Например, счётом с евро — в Европе. Если платить с рублёвого счёта за рубежом, есть риск переплатить из-за конвертации.

Не забывайте переключать валютный счёт. Если ваша карта привязана к долларовому счёту, а вы оплатите покупки в «Пятёрочке», то потеряете часть суммы на конвертации из долларов в рубли.

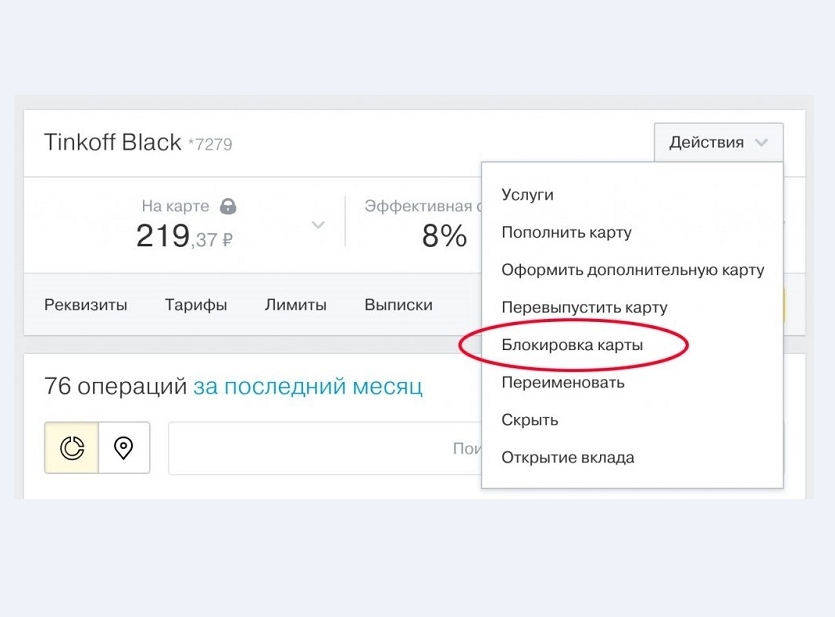

Для привязки карты к другому валютному счёту нужно нажать на изображение карты в приложении, выбрать опцию «Действия», затем — нажать «Связать с другим счётом».

6. Может быть комиссия при снятии наличных за границей

Избежать комиссии помогут такие советы:

-

выбирайте банкоматы крупных и известных банков;

-

если банкомат предупреждает о комиссии, то попробуйте найти другой;

7. Можно открыть бесплатную карту для близких

Если вы хотите предоставить доступ к своему банковскому счёту близким (например, супруге, детям или родителям), то можете бесплатно выпустить им дополнительную карту. Для этого нужно нажать на кнопку «Открыть новый продукт» в приложении Тинькофф Банка. Потребуются паспортные данные человека, которому вы открываете карту.

8. Можно также поделиться счётом

Вы можете предоставить доступ к счёту карты Tinkoff Black любому человеку, который также является клиентом Тинькофф Банка. Сделать это можно при нажатии значка «шестерёнка» в правом верхнем углу экрана. Затем в меню выбираете опцию «Предоставить доступ к счёту». Потом нужно указать имя и фамилию человека, которому вы хотите дать доступ. Выберите тип доступа: полный или частичный (видеть только баланс). Далее вы сможете установить лимиты на расход и снятие денег с вашего счёта. После подтверждения СМС другой человек получит доступ к вашему счёту, если примет это предложение.

Так к счёту можно подключить до пяти человек.

9. Но лучше для членов семьи выбрать отдельную карту

Ещё одна карта Tinkoff Black позволит:

-

Больше зарабатывать на кэшбэке. Если вам не предложили нужные категории повышенного кэшбэка, то есть вероятность, что это произойдёт с близким человеком. Тогда такие покупки выгодно оплачивать его картой.

-

Получать процент на остаток с больших сумм. Если на вашей карте больше 300 тысяч ₽, то процент на остаток будет начисляться только на сумму до 300 тысяч ₽ (при условии трат от 3000 ₽ в месяц). На всё, что больше — нет. Например, на вашей карте лежит 500 тысяч ₽. Банк начислит процент на остаток только на 300 тысяч ₽, оставшиеся 200 тысяч ₽ не будут приносить доход. Их выгодно перевести на другую карту для получения процентов.

-

Больше переводить без комиссий. По карте Tinkoff Black можно бесплатно переводить каждый месяц до 20 тысяч ₽ по номеру карты в любой банк. Если у ваших близких есть ещё одна карта, то можете пользоваться ей — тогда лимит составит уже 40 тысяч ₽ в месяц.

10. Можно получить металлическую карту

У Тинькова есть второй вариант карты Tinkoff Black для богатых людей, который называется Tinkoff Black Metal. Её отличие от простой «чёрной» карты в:

-

кэшбэке до 30 тысяч ₽ в месяц (у обычной карты — 3 тысячи ₽);

-

5% (4% с 22 мая 2020 года) на любой остаток (у обычной — до 300 тысяч ₽);

-

переводах на карты другого банка до 50 тысяч ₽ в месяц (у обычной — до 20 тысяч ₽);

-

туристической страховке на пять человек с покрытием до 100 тысяч долларов (у обычной нет такой опции).

Стоимость обслуживания — 1990 ₽ в месяц (23 880 ₽ в год). Но за карту не нужно платить, если тратить по ней от 200 тысяч ₽ в месяц или хранить на счетах в Тинькофф Банке от 3 миллионов ₽.

Тарифы актуальны на 19 мая 2020 года. Они могут измениться в любое время. При написании статьи мы не сотрудничали с Тинькофф Банком.

Какие бывают тарифы у кредитной карты Тинькофф Платинум

В банке Тинькофф есть несколько десятков тарифов по кредитным картам Platinum. Какой дадут тариф — нельзя узнать заранее. При получении карты раньше давали листок с тарифом (без указания кредитного лимита, это отдельный параметр, меняется независимо от тарифа), и можно было, показав паспорт курьеру (представителю банка), его изучить, до подписывания заявления-анкеты. Теперь даже листок не дают, надо смотреть в приложении.

У тарифов них в основном отличаются:

- процентные ставки на покупки — 12—29,9% годовых

- процентная ставка на снятые наличные и переводы — 30—49,9% годовых

- комиссия за снятие наличных может отличаться от стандартных 290р + 2.9%

Заказывая кредитную карту, мы никогда не знаем, какой тариф назначит банк. Списка тарифов в свободном доступе — не существует, но сами тарифы лежат в PDF-файлах на сайте Тинькофф банка, но закрыты от индексации поисковыми системами в файле https://static.tinkoff.ru/robots.txt . Вот некоторые тарифы по кредитным картам

- ТП 14.13 — ставки 15%/30%, нал — 390р до 100к, 2%+390р — более 100к в расчетный период

- ТП 6.7 — тариф с бесплатным обслуживанием, часто про него читал, но близко не видел.

Начинающим пользователям кредитных продуктов, у кого короткая кредитная история, а то и есть пятна в ней, назначают тарифы с самыми высокими ставками — 49.9% на снятие наличных + комиссия — это совершенно небюджетно.

Тариф с бесплатным обслуживанием

В природе существует тариф 6.7 с бесплатным обслуживанием:

Но увы, тарифы по кредитным картам с бесплатным обслуживанием просто так не дают. Конечно, можно попросить в чате сменить тариф, вдруг прокатит.

Если вам действительно критичны эти 590р в год, можно пойти на крайние меры — закрыть долг по карте и написать в чат что хотите закрыть карту. Её сразу не закроют, возьмут паузу до завтра, и на следующий день позвонят из банка. Вежливый специалист поинтересуется, что вас не устраивает, тут ему можно прямо намекнуть, что вам не нравится платить за обслуживание :). В некоторых случаях могут отменить эти 590 рублей, и не только на следующий год, а и до конца срока действия карты.

Снятие наличных

Сразу, с 2010 года меня очень привлекла функция бесплатного снятия наличных с черной карты Тинькофф, тем более что изначально я ее получал как карту к вкладу, и у нее была всего одна функция — снять вклад по его окончании. Вот скриншот с сайта tcsbank.ru 2010-го года:

Разумеется, ни о какой комиссии не могло быть и речи, иначе кто бы понес в дистанционный банк без офисов и без банкоматов свои деньги, поэтому Тинькофф и сделал снятие без комиссии. Тем более, что своя сеть банкоматов сначала и не планировалась (первый банкомат Тинькофф появился в Москве только в июле 2017 года). Итого, как и в 2010 году, снятие суммы от 3000 рублей в любом банкомате любого банка остается бесплатным, но есть ограничения. С одной стороны, есть тарифные лимиты: в сторонних банкоматах тарифный лимит — 100000 рублей в месяц (расчетный период). Еще 500000 можно снять в банкоматах Tinkoff, которых становится всё больше. Посмотреть тарифные лимиты можно в разделе, который относится к счету карты (общий для всех выпущенных дебетовых карт Black, включая дополнительные):

Какая часть лимита уже потрачена, тоже видно в личном кабинете. Рекомендуется проверять данные лимиты каждый раз перед крупной операцией снятия наличных, заглядывая в личный кабинет Тинькофф или мобильное приложение. Кроме того, может появляться дополнительный лимит льготного снятия, если заканчивается вклад, в размере окончательной суммы вклада, упавшего на карту. Т.е. как и всегда, со снятием вклада в банкомате нет проблем. Но есть нюанс, см. ниже.

Кроме лимитов по счету, есть лимиты по каждой карте, но они уже не тарифные, а жесткие — расходный лимит в календарный месяц и суточный лимит на снятие наличных. Например, суточный лимит по карте на снятие наличных по умолчанию выставляется равным 100000 рублей в сутки.

Кроме лимита на снятие наличных есть общий лимит на все расходные операции по данной карте в месяц (календарный), его можно использовать в целях безопасности.

Нюансы со снятием наличных и приравненных к ним операциям

- Есть операции, «приравненные к снятию наличных«, еще их банк называет «операции в других кредитных организациях». Например, это «стягивание» денег с карты Tinkoff Black в личном кабинете другого кредитного учреждения — банки: Открытие, Хоумкредит, сервисы банков МКБ, КЕБ, карты Кукуруза, Билайн и т.п. Т.е. при таких операциях «стягивания» тратится тарифный лимит в 100000 рублей на снятие наличных в «чужих» банкоматах. Пожалуй, это единственный подвох карты Блэк. Остальные 2 нюанса на подвох уже не тянут.

- Еще один нюанс заключается в учете момента операции, важна не дата снятия наличных, а дата обработки операции. Если вы сняли наличные в последний день расчетного периода, то операция обработается уже в следующем расчетном периоде (это будет видно в выписке по карте), при этом потратится тарифный лимит не текущего, а следующего расчетного периода, т.е. нужно внимательно смотреть, КОГДА вы снимаете наличные.

- И последний нюанс связан с дополнительным лимитом льготного снятия (ДЛС) при окончании вклада. Если вы хотите и снять наличные, и отправить переводом какие-то деньги, то лучше ничего не переводить, пока не обработалась операция по снятию наличных. Дело в том, что перевод уменьшает дополнительный лимит льготного снятия, и когда дойдет дело до обработки операции снятия наличных, может оказаться, что лимит ДЛС вы уже обнулили, тогда вы легко можете превысить тарифное ограничение на снятие наличных, и банк начислит комиссию (2% с превышения, но не менее 90 рублей).

Как правильно пользоваться Тинькофф Блэк

Дебетовая Тинькофф Блэк имеет ряд особенностей и правила использования. Наиболее ключевые моменты детально описаны ниже по тексту.

Именная или нет?

На каждую карту Тинькофф Блэк наносится имя ее держателя. Отсюда следует вывод, что платежные средства такого типа именные.

Со скольки лет выдается?

Карты такого формата выдаются лицам в возрасте от 14 лет. В этом случае до достижения совершеннолетия плату за обслуживание не нужно будет вносить.

Как узнать расчетный период по карте?

Расчетный период – это количество дней прошедших со дня формирования одной выписки до создания следующей.

Узнать расчетный период по карте Тинькофф Блэк можно следующими способами:

- Написать в чат «Расчетный период» – Тинькофф бот укажет дату начала нового отчетного периода.

- В мобильном приложении последовательно перейти в следующие разделы: «Главная» – «Детали счета» – «Выписки». Интересующую информацию можно будет посмотреть в последней строчке «Баланс на дату».

Партнерская программа «Пригласить друга»

«Пригласи друга» – это специальная акция, позволяющая получать дополнительный доход, привлекая друзей и знакомых в Тинькофф Банк.

Она работает по следующей схеме:

- клиент банка предоставляет своему другу (родственнику, знакомому и т.д.) ссылку на оформление одного из продуктов банка,

- если указанное лицо пройдет по этой ссылке, подаст заявку и оформит тот или иной продукт, то клиент получает за это от банка вознаграждение.

Виртуальная карта Тинькофф

Клиентам также предоставляется возможность оформить виртуальную карту Тинькофф. Она является аналогом пластиковой. Может использоваться в следующих целях:

- для обеспечения основной,

- для совершения покупок в интернете,

- для бронирования номеров отелям, билетом в авиакомпаниях и т.д.

Что лучше Виза, Мастеркард или МИР?

Среди представленного перечня наиболее предпочтительным вариантом будет оформление карты Виза или Мастеркард (особенно для лиц регулярно посещающих другие страны). Несмотря на то, что карта МИР ничем не уступает указанным платежным средствам, главный минус заключается в том, что не во всех странах ее принимают.

Как отключить оповещение об операциях?

В Тинькофф отключить оповещения об операциях можно следующими способами:

- в мобильном приложении («Услуги» – «Оповещения об операциях»),

- в личном кабинете («Настройки» – «Оповещения об операциях»),

- через службы поддержки – можно написать в чат или позвонить в банк.

Как узнать ПИН-код?

В случае, если пользователь забыл свой ПИН-код от карты Тинькофф Блэк, то узнать его не получится. Однако в этом случае потерянный пароль можно изменить на новый в личном кабинете или мобильном приложении (Разделы: «Действия» – «Управлять ПИН-кодом»/«ПИН-код»).

Способы проверить баланс

Проверить баланс по карте можно следующими способами:

- в мобильном приложении,

- по телефону, позвонив в службу поддержки банка,

- в личном кабинете,

- при помощи банкомата.

Как можно заработать на Tinkoff Black?

Владельцы Tinkoff Black могут заработать на ней следующими способами:

- начисление процента на остаток по счету,

- получение кэшбэка,

- участие в программе «Приведи друга».

Овердрафт «Тинькофф Блэк»: как подключить и каковы условия пользования?

Держатели Тинькофф Блэк могут оформить овердрафт. Он представляет собой краткосрочный кредит. Выдается на следующих условиях:

- максимальный лимит 90 000 рублей,

- отсутствие комиссии при совершении расходов на сумму менее 3000 рублей,

- плата за пользование овердрафтом (при превышении лимита) составляет от 19 до 59 рублей в день.

Овердрафт можно подключить в личном кабинете («Действия» – «Подключить овердрафт») или в мобильном приложении (шестеренка в правом верхнем углу, а затем кнопка «Подключить овердрафт»).

Зарплатная карта Тинькофф БЛЭК

Своим корпоративным клиентам Tinkoff Black предоставляет возможность оформления зарплатной карты. В этом случае оплату труда работникам можно перечислять на карты такого типа.

Основные бонусы зарплатной Tinkoff Black:

- отсутствие комиссии за снятие наличных,

- начисление до 3,5% на остаток по счету,

- отсутствие комиссии за обслуживание,

- кэшбэк до 30%.

Примеры рекламных роликов

Тинькофф Банк активно рекламирует и продвигает свои продукты. В качестве примера можно привести некоторые рекламные ролики Тинькофф Блэк:

Что такое «Cash Back»?

Кэшбэк означает «деньги обратно». Согласно имеющимся условиям, при расчете за покупки по карте, банк возвращает часть денег снова на счет в качестве вознаграждения.

Что касается карты «Tinkoff Black», то банк обещает, что если держатель карты в течение месяца рассчитывается картой за покупки, то в день формирования выписки, на счет клиента будет возвращена часть денег в соответствии с условиями.

Размер Cash Back по карте составляет:

- За любые покупки – 1%;

- В условиях повышенного Кэшбэка – 5%;

- За покупки в рамках специальных предложений – от 3 до 30 %.

Возврат денег на карту производится и благодаря тому, что банк начисляет определенный % на хранящиеся деньги на карте. Однако для выполнения этого условия держателю необходимо рассчитаться картой за покупку от 3000 р.

Если на карте хранится сумма до 300 000 р., то на остаток может быть начислено до 7% годовых. Свыше 300 000 р., сумма начисленных процентов составит 3%.

Условия и тарифы карты

Дебетовая карта «Тинькофф Банк» выдается любому гражданину РФ, достигшему 14-летнего возраста. Для этого необходимо заполнить заявку на сайте финансовой организации. После этого с вами свяжется менеджер и назначит время и дату встречи с сотрудником банка. Карта выпускается в платежных системах Visa Platinum, MasterCard World и МИР Премиальная. Для оформления карты несовершеннолетнему потребуются паспорт и разрешение родителей.

| Операция | Условия |

| Стоимость обслуживания | Бесплатно при наличии открытого вклада, кредита наличными или остатке на счету не менее 30 000. В другом случае — 99 рублей в месяц. |

| Бонусы за покупки | 5% от суммы покупки в избранных категориях трат (меняются каждый квартал). 1% за остальные покупки. От 3 до 30% за покупки по спецпредложениям партнеров. |

| Доход на остаток денежных средств за расчетный период | 5% на сумму до 300 000, если в течении расчетного периода, вы оплатили картой покупок не менее чем на 3000. Процент не начисляется, если с карты не было совершено ни одной покупки. |

| Снятие или перевод средств со счета | При внешнем и внутреннем банковском переводе – бесплатно. Снятие наличных с карты или вывод средств до 150 000 через партнеров банка бесплатно при сумме операций на 3000 и выше, до 3000 – 90 рублей, свыше 150 000 – 2% от снимаемой суммы |

| Перевод на карту другого банка с сайта Тинькофф или через мобильное приложение | До 20 000 в расчетный период – бесплатно. За превышение – 1,5% от суммы, но не менее 30 рублей |

| Пополнение банковским переводом | Бесплатно |

| Пополнение наличными или с карты стороннего банка | До 300 000 рублей — бесплатно. На сумму, превышающую этот порог – 2% |

| Разрешенный овердрафт |

До 3 000 рублей — бесплатно До 10 000 рублей — 19 рублей в день До 25 000 рублей — 39 рублей в день От 25 000 рублей — 59 рублей в день |

| Интернет-банк | Бесплатно |

| Мобильный банк | Бесплатно |

| SMS-банк | 59 рублей в месяц |

Оформление и доставка карты

Вечером 30 апреля я оформил заявку на сайте банка. Заявка состояла из четырех простых форм:

На следующий день (1 мая, праздничный день) мне позвонила оператор и заново прошлась по всем анкетным данным. Разговор длился несколько минут. В конце разговора оператор сказала, что карта будет готова через неделю + несколько дней займет доставка.

Плюс Тинькову. Из Инста-Банка мне позвонили только 4 мая, а из Рокетбанка я так и не дождался звонка.

Ровно через неделю, 6 мая, позвонил курьер и мы договорились с ним о времени и месте встречи. При доставке карты курьер проверил мой паспорт и сфотографировал меня с картой. На это ушло несколько минут.

Новую карту нужно активировать и получить ПИН-код. Для этого звоним в службу поддержки, отвечаем на несколько вопросов и слушаем как робот называет ПИН-код.

Как пользоваться картой Tinkoff Black

Рассмотрим наиболее популярные операции с дебетовыми карточками: оплату товаров и услуг, пополнение и снятие денег, а также получение процента на остаток.

Оплата товаров и услуг

Карту Tinkoff Black принимают терминалы по всему миру. Она выпускается совместно с мировыми платежными системами MasterCard World и Visa Platinum. Сотрудники магазинов могут потребовать ввести ПИН-код, а также поставить подпись на чеке.

Карта оснащена технологией бесконтактного платежа PayPass. Это значит, что вы можете просто приложить ее к платежному устройству и оплатить покупки. А современные технологии Android Pay, Apple Pay и Samsung Pay на смартфонах вообще позволяют не доставать карточку из кошелька. Считывание происходит с телефона.

Оплачивайте товары и услуги в интернете с помощью Tinkoff Black. Система безопасности защитит от мошенников. Для подтверждения покупки вам на телефон придет код.

Банк настоятельно рекомендует:

- не сообщать секретный код даже сотрудникам банка;

- при смене номера необходимо сразу же сообщить об этом банку, так как карточка привязана к телефону.

Снятие наличных без комиссии

Снять деньги без комиссии можно в банкоматах Тинькофф Банка. Стандартная операция – вставьте карту в картоприемник и следуйте инструкции. В некоторых случаях можно обойтись без карточки:

- если ваш смартфон оснащен платежными системами Apple Pay, Android Pay или Samsung Pay, то поднесите экран к сканирующему устройству банкомата для считывания информации;

- в приложении закажите QR-код на конкретную сумму, а затем просканируйте его и получите деньги.

Снятие наличных без комиссии возможно и в банкоматах других банков. За сумму свыше 3 000 рублей Тинькофф Банк не берет комиссию. Но это может сделать банкомат “чужого” банка, поэтому будьте внимательны. Читайте всю информацию на экране.

Лимит на снятие наличных в день отсутствует. Но в месяц без комиссии вы можете снять не более 100 000 рублей, 5 000 $ и 5 000 €.

Как пополнить карту без комиссии

Пополнить без комиссии возможно в банкоматах Тинькофф Банка наличными и в его онлайн-сервисах банковским переводом. Если пользуетесь услугами других банков, то нулевая комиссия будет при соблюдении определенных условий:

| Вид дебетовой карты | ||

| ₽ | $ | € |

| 0 %

до 150 000 руб. |

0 %

от 2 $ до 10 000 $ |

0 %

от 2 € до 10 000 € |

| 2 %

на сумму свыше 150 000 руб. |

2 %, минимум 0,01 $

на сумму до 2 $ и свыше 10 000 $ |

2 %, минимум 0,01 €

на сумму до 2 € и свыше 10 000 € |

Учитесь копить с картой Тинькофф

Карта позволяет получить дополнительный доход путем начисления процентов на остаток по счету. По рублевому счету – 5 % годовых, по валютным – 0,1 % годовых.

| Вид дебетовой карты | ||

| ₽ | $ | € |

| 5 %

на остаток до 300 000 руб. и при покупке от 3 000 руб. за расчетный период |

0,1 %

на остаток до 10 000 $ |

0,1 %

на остаток до 10 000 € |

| 5 %

на тарифе 6.2. на остаток от 100 000 до 300 000 руб. и при покупке от 3 000 руб. за расчетный период |

0 %

на остаток свыше 10 000 $ |

0 %

на остаток свыше 10 000 € |

| 0 %

при других условиях |

0 %

если не оплачивались покупки в течение расчетного периода |

0 %

если не оплачивались покупки в течение расчетного периода |

Выводы

Обобщив информацию, которая изложена выше, можно сделать логичные выводы. Пользоваться Tinkoff Black удобно не всем. Впрочем, это нормально. Заказывайте карту, если вы:

- Живёте в большом городе и большинство трат вы осуществляете с помощью карты;

- Можете переводить на этот пластик свою заработную плату;

- Не пользуетесь банкоматами для снятия наличных средств;

- Не имеете огромного числа кредитов и сможете оставлять на остатке не менее 30 000 рублей ежедневно.

Удобно пользоваться Tinkoff Black активным людям, которые любят пользоваться специальными предложениями.

Больше всего карта понравится путешественникам, которые помимо возвратов смогут экономить, отказавшись от многоразовой конвертации валюты.

Если у вас хороший уровень стабильного дохода, не раздумывая заказывайте Tinkoff Black. Помните, что вам понадобится некоторое время, чтобы разобраться с тарифами и лимитами. Но, разобравшись, вы сможете использовать все возможности, которые вам предоставляет Тинькофф Банк.

Если же от зарплаты до зарплаты вы с трудом «дотягиваете», лучше поискать более спокойный вариант пластика. Удачи!