Как проводить фундаментальный анализ рынка форекс (+примеры)

Содержание:

- Введение

- Этапы фундаментального анализа ценных бумаг

- Методы фундаментального анализа

- Преимущества технического анализа

- В чем разница фундаментального и технического анализа

- Сочетание метрик и создание фундаментальных индикаторов

- Ключевые источники информации

- Инфографика: Фундаментальный анализ. ТОП 23 коэффициентов.

- Основные методы торговли «фундаменталистов»

- Что такое технический анализ?

Введение

Такие волатильные торговые активы, как криптовалюты, требуют определённых навыков. Выбор стратегии, понимание обширного мира трейдинга и мастерство в техническом и фундаментальном анализе – это опыт, который приходит с практикой.

Если говорить о техническом анализе, то кое-какой опыт можно заимствовать из традиционных финансовых рынков. Многие криптотрейдеры используют те же технические индикаторы, которые можно встретить в торговле валютой, акциями и товарными ресурсами. Инструменты вроде индекса относительной силы (RSI), схождения/расхождения скользящих средних (MACD) и линий Боллинджера пытаются предсказать поведение рынка независимо от того, какой именно актив торгуется. Следовательно, эти инструменты технического анализа также чрезвычайно популярны в криптовалютном пространстве.

А вот фундаментальный анализ криптовалют хоть и похож на подход, который используется на традиционных рынках, но нет таких проверенных инструментов, которые можно было бы применять к оценке криптоактивов. Для надлежащего фундаментального анализа криптовалют нужно понимать, на чём основана их стоимость.

В этой статье мы попытаемся определить показатели, на основе которых вы можете создавать собственные индикаторы.

Этапы фундаментального анализа ценных бумаг

Процесс фундаментального анализа должен включать в себя последовательное исследование трех аспектов:

1. Общий анализ экономической ситуации

Здесь необходимо оценить те общие факторы экономики и политики, которые влияют на работу всего финансового сектора в целом и фондовой биржи в частности, оценить, благоприятствует ли ситуация инвестированию.

Инвестору стоит обращать внимание на такие явления, как изменение базовой процентной ставки в стране. Поскольку компании часто зависят от кредитных денег, рост ставки, а значит и удорожание кредита, может привести к удешевлению акций предприятия

Показателен такой фактор, как динамика ВВП, что говорит об увеличении объемов производства, а значит может привести к удорожанию активов.

При покупке акций авиакомпаний и компаний топливного сектора имеет смысл обращать внимание на цены на нефть, от ее показателей также зависит стоимость акций. Например, на это могут влиять ситуации с политической нестабильностью, смене правящей партии, а также кризисы, дефолты, рост инфляции и т.д

Например, на это могут влиять ситуации с политической нестабильностью, смене правящей партии, а также кризисы, дефолты, рост инфляции и т.д.

2. Исследование состояния отрасли

Здесь стоит обратиться к анализу отраслевых фондовых индексов (Dow Jones, NASDAQ), характеризующих развитие разных секторов экономики: транспортного, промышленного, IT и телекоммуникационного, банковского, страхового и других.

Типы отраслей:

1. Растущие (отличаются высокими темпами роста объемов продаж и увеличением прибыли).

2. Стабильные (устойчивые, наименее подверженные влиянию общих факторов экономики и политики). К акциям стабильных отраслей относятся «голубые фишки», предоставляющие самые лучшие инвестиционные возможности; оборонительные акции, то есть устойчивые даже в неблагоприятных финансовых обстоятельствах; а также доходные акции, по которым есть возможность получить самые высокие дивиденды.

3. Цикличные (доход от инвестиций в ценные бумаги напрямую зависит от периода деловой активности, особо чувствительны к спадам и кризисам в экономике).

4. Увядающие (производящие продукт, который не отвечает требованиям времени и применяющие устаревшие технологии).

5. Спекулятивные (наиболее рисковые для инвестиций, нет возможности получить достоверную и надежную информацию о компании).

3. Изучение конкретной компании

Наконец, проанализировав экономическую ситуацию и выбрав перспективную отрасль, трейдер может определиться с самой привлекательной с точки зрения инвестиций компанией, акции которой он захочет купить.

Но прежде стоит изучить финансовые отчеты о деятельности предприятия, оценить динамику представленных в них показателей, отметить, запускалось ли производство новой продукции, существует ли вероятность слияния или поглощения компании, есть ли у предприятия госсзаказы.

Процесс изучения компании может быть достаточно трудоемким, но, безусловно, стоит того. Только изучив финансовое и хозяйственное положение предприятия за период не менее трех лет, можно принимать решение о покупке акций компании.

Методы фундаментального анализа

Для фундаментальной оценки рынка применяются десятки различных подходов. Всего можно выделить 5 основных методов:

- сравнение;

- сезонность;

- корреляция;

- индукция и дедукция;

- анализ показателей компании.

Особенности применения каждого из них рассмотрены ниже.

Сравнение

Этот метод используют при изучении мультипликаторов. Суть данного подхода очень проста: в качестве эталона берётся компания, по которой уже проведена справедливая оценка ценных бумаг. Остаётся только сравнить мультипликаторы акций других предприятий из данной отрасли и на основании выявленных отклонений сделать выводы.

Сезонность

Сезонный фактор носит цикличный характер и существенно влияет на котировки ценных бумаг

Например, при проведении фундаментального анализа акций нужно учитывать период выхода отчётности компаний (квартальная или годовая), а также обращать внимание на то, насколько сезонность влияет на прибыль эмитента

Так, одни компании показывают более высокие результаты летом, а другие, наоборот, лучше чувствуют себя зимой. Поэтому от данного фактора зависит размер выручки, а, соответственно, и сумма выплачиваемых дивидендов, стоимость и ликвидность бумаг.

Чтобы провести справедливую оценку, необходимо принимать во внимание эффект сезонности и корректировать данные, ориентируясь на статистику прошлых периодов. На основании этого фактора стратегия инвестора будет меняться в зависимости от времени года

Корреляция

Суть данного метода состоит в измерении зависимости разных объектов друг от друга. Такая зависимость может быть прямо пропорциональной или обратно пропорциональной. В первом случае котировки ценных бумаг коррелирующих компаний двигаются в одну сторону (если один актив растёт, то растёт и другой). Во втором случае курсы акций коррелирующих компаний изменяются в противоположных направлениях (если один актив растёт, то другой падает).

При выявлении прямо пропорциональной связи коэффициент корреляции равен или близок к 1. Если значение данного показателя приближается к -1, то в этом случае имеет место обратно пропорциональная зависимость между активами. Когда коэффициент равен 0, это значит, что бумаги не связаны между собой.

Если инвестор хочет диверсифицировать портфель, то ему следует подбирать акции с отрицательной корреляцией. При падении одного актива цена на другой будет повышаться.

Индукция и дедукция

В основе индукции лежит выстраивание стратегии путём перехода от частного к общему. То есть аналитик собирает вместе все показатели деятельности компании, отдельные факты, новости, а затем находит причинно-следственную связь между ними. После выявления зависимости инвестор может сделать прогноз относительно изменения цены актива в будущем.

Использование метода дедукции, наоборот, предусматривает переход от общего к частному. Например, если в отрасли произошли какие-то изменения, то инвестор может предположить, каким образом они отразятся на котировках конкретной компании. Как правило, данный подход применяется только в рамках торговли по тренду.

Анализ показателей компании

Данная методика позволяет выяснить истинную стоимость компании. Для этого проводится анализ следующих показателей:

- выручка;

- чистая прибыль;

- прибыль до выплаты налогов;

- чистая стоимость компании (капитализация минус текущие обязательства);

- объём денежных потоков;

- обязательства;

- производственные показатели компании (все виды продукции, работ и услуг, которые производит или поставляет эмитент, объёмы производства, сроки поставок, качество товара);

- величина выплачиваемых дивидендов.

Все указанные показатели делятся на группы по определённому признаку, после чего по ним рассчитывается общий индекс.

Преимущества технического анализа

Давайте рассмотрим некоторые преимущества технического анализа:

Может быть использован на любых таймфреймах

Независимо от того, являетесь ли вы краткосрочным, среднесрочным или долгосрочным трейдером, вы можете применять инструменты технического анализа к процессу принятия решений на любых таймфреймах.

Анализ трендов

Существует много различных методик, которые технический аналитик может использовать для анализа текущих тенденций на рынке. Они включают в себя скользящие средние, линии тренда, трендовые каналы, максимумы и минимумы колебаний, а также уровни поддержки и сопротивления, и многое другое.

Возможности найти оптимальную точку входа в рынок

Основная задача трейдера состоит в том, чтобы найти лучшие торговые возможности, а затем оптимальную точку входа в рынок для совершении сделки. Инструменты технического анализа помогают трейдерам входить в рынок, управлять своими позициями и выходить из рынка самым эффективным способом.

Идеи можно запрограммировать

Многие концепции в рамках технического анализа могут быть запрограммированы в алгоритмические торговые системы. Эти типы автоматизированных систем помогают уменьшить негативные эмоции, связанные с торговлей. Как только у вас есть запрограммрованный алгоритм, вы можете позволить вашему торговому советнику торговать без вашего участия.

Учитывает настроение рынка

Изучив поведение цены и анализируя графики, вы сможете лучше понять настроение большинства участников рынка. Вы будете готовы к тому, чтобы идентифицировать настроение крупных игроков и маркет-мейкеров как во время взлетов, так и падений.

Кроме того, вы сможете получить представление о том, где находится истинный уровень спроса и предложение, так что вы можете расположиться на правой стороне рынка, а не торговать вместе с толпой.

Технический анализ гораздо проще и занимает меньше времени

Фундаментальный анализ часто включает в себя множество переменных и факторов, которые постоянно нужно анализировать и учитывать: процентные ставки, инфляция, потребительские настроения, денежная масса и т. д. Это может привести к слишком сложным моделям, которые смогут понять только доктора наук в области экономики.

С другой стороны, модели технического анализа, как правило, значительно упрощаются и их легче создавать и реализовывать, поскольку вам нужно учитывать только движение цены на графике.

В чем разница фундаментального и технического анализа

Фундаментальный анализ.

В ходе использования фундаментального метода проверяются:

- стоимость активов компании;

- уровень ее доходности в будущем.

При проведении исследования документации используется комплексный подход, который включает в себя:

- исследование экономических показателей;

- отраслевой анализ;

- изучение показателей компании.

В первом случае, когда оцениваются общие экономические показатели, учитывается общее состояние экономики в стране, делается прогноз на развитие мирового спроса на товар или услугу, предоставляемую компанией.

Затем определяется уровень состояния национальной экономики, если она находится в состоянии рецессии, то это должно повлиять на стиль работы компании, нельзя проводить сделки, связанные с высокими рисками. При подъеме допускается проведение сделок с компаниями, только появившимися на рынке.

На следующем этапе исследования оценивается работа фирм конкурентов со схожей сферой деятельности. Более пристально изучается работа конкурентов, занимающих лидирующие позиции. Для оценки важны не только финансовые показатели, но и стиль работы конкурирующих компаний.

Фундаментальный анализ фондового рынка использует следующие способы:

- сравнение показателей;

- корреляция;

- сезонность;

- группировка и обобщение;

- индукция и дедукция;

- макроэкономический анализ;

- отраслевой способ;

- оценка компаний.

. Технический метод необходим для выявления тенденции в изменении цен на рынке, с учетом времени. Для этого создаются специальные графики с оценкой временных рядов цен, в прошлом, сейчас и в будущем.

Примером такой технической оценки являются «Японские свечи». Они активно используются при определении уровня цен на при продаже ценных бумаг.

Они помогают изучить идущие изменения на временных отрезках и спрогнозировать возможные изменения заранее. Но в нашей стране «свечные» графики не так распространены, как за рубежом.

На фондовой бирже технический метод исследования необходим для того, чтобы определить стоимость ценных бумаг и спрогнозировать их подъем или падение. На основе полученных данных приобретаются или продаются акции. Анализ рынка ценных бумаг подвержен влиянию, изменения на нем происходят постоянно, поэтому без отслеживания ситуации невозможно получить прибыль.

Разница в двух методах скрывается в том, что Фундаментальный тип обработки данных больше используется при проведении долгосрочных инвестиций, тогда как технический — лишь для кратковременных прогнозов во время проведения спекулятивных сделок.

На деле же при определении стратегии работы компании сочетают оба метода — фундаментальный и технический анализ.

Плюсы и минусы ФА

У любого из методов имеются свои достоинства и недостатки, которые обязательно следует учитывать при работе с документами и цифрами.

Положительными сторонами фундаментального метода являются:

- инвестирование на более длительные сроки;

- определение потенциала;

- направленность исследования на какие-либо сферы бизнеса;

- разделение по группам.

Отрицательные моменты фундаментального метода:

- Большие временные потери при проведении анализа фондового рынка.

- Необходимость для каждой новой компании, проходить каждый этап исследования заново. Это называется индивидуальным подходом и не всегда удобно.

- Субъективность.

- Аналитическая погрешность.

- Расчет справедливой цены.

Плюсы и минусы ТА

Положительные стороны технического метода:

- Возможность работать с его помощью на валютных и фондовых рынках любой из стран.

- Построение графиков за различные отчетные периоды и проведение точного определения положения на рынках с упором на полученные данные.

- При необходимости при изучении ситуации используют методы для каждого сектора рынка.

- Данный тип обследования позволяет работать на постоянно изменяющемся рынке.

Отрицательные моменты использования технического подхода к исследованию:

- Этот тип исследования рынка полностью зависит от многих факторов, в том числе от личности того, кто проводит исследование.

- События, предсказываемые анализом, указывают на вероятную тенденцию развития событий, но не могут определить точное время изменений.

- В основе метода лежат математические вычисления, которые не всегда верны и полностью зависят от навыков и опыта человека, проводящего исследование рынка.

- При проведении исследования нужна только точная и свежая информация.

Сочетание метрик и создание фундаментальных индикаторов

Теперь, когда мы ознакомились с основными показателями, поговорим о том, как их можно сочетать, чтобы лучше понять финансовое здоровье активов, с которыми мы имеем дело. Зачем это нужно? Как уже упоминалось, каждый показатель имеет свои недостатки

Кроме того, если просто рассматривать набор цифр по каждому криптовалютному проекту, то упускается из виду много важной информации. Рассмотрим следующий сценарий:

| Монета А | Монета Б | |

| Рыночная капитализация | $100 000 000 | $5 000 000 |

| Число транзакций (6 мес.) | 20 000 000 | 40 000 000 |

| Средняя стоимость транзакции (6 мес.) | $50 | $100 |

| Активные адреса (6 мес.) | 30 000 | 2 000 |

Если сравнивать два варианта, то активные адреса сами по себе не говорят нам ничего существенного. Конечно, можно сказать, что у монеты А за последние 6 месяцев было больше активных адресов, чем у монеты Б, но это далеко не исчерпывающий анализ. Как эта цифра соотносится с рыночной капитализацией? А с числом транзакций?

Более благоразумным подходом будет создать коэффициент, который можно применить к какой-то статистике монеты А и затем сравнить с таким же коэффициентом для монеты Б. Тогда мы не будем слепо сравнивать отдельные показатели каждой монеты. Вместо этого можно создать стандарт для независимой оценки монет.

Например, мы можем решить, что отношение рыночной капитализации к числу транзакций более показательно, чем одна лишь рыночная капитализация. Разделив рыночную капитализацию на число транзакций, мы получим для монеты А отношение 5, а для монеты Б 0,125.

Исходя из этого отношения, мы можем посчитать, что у монеты Б больше реальная стоимость, чем у монеты А, так как цифра получилась ниже. Это значит, что у монеты Б больше транзакций относительно рыночной капитализации. Следовательно, создаётся впечатление, что монета Б более полезна или что монета А переоценена.

Эти наблюдения не стоит считать инвестиционной рекомендацией – это лишь пример того, как можно получить небольшой кусочек общей картины. Без понимания целей проекта и функций монеты невозможно определить, плохо или хорошо, что у монеты А меньше транзакций.

Определённой популярностью на криптовалютных рынках пользуется похожий коэффициент NVT, или отношение сетевой стоимости к транзакциям. Это отношение, изобретённое аналитиком Вилли Ву, называют «коэффициентом цена/прибыль криптовалютного мира». Чтобы его получить, рыночную капитализацию (сетевую стоимость) делят на сумму транзакций (обычно за день).

Индикаторов, которые можно использовать, огромное множество. Суть фундаментального анализа в том, чтобы разработать систему, позволяющую оценить различные проекты. Чем более качественные исследования мы проделаем, тем больше у нас будет данных, с которыми можно работать.

Ключевые источники информации

Фундаментальный анализ представляет собой совокупность методов оценки макроэкономических, финансовых, отраслевых показателей, позволяющих оценить текущее состояние эмитента, отрасли или рынка в целом и прогнозировать дальнейшее развитие ситуации. Изменение рыночной ситуации происходит под влиянием различных факторов — геополитических, социальных, экономических, природных и других

Анализируя рынок, трейдер принимает во внимание данные, влияние которых является очевидным. Для трейдеров, торгующих акциями основными источниками информации являются финансовая отчетность эмитента — баланс, отчет о прибылях и убытках, отчет о движении денежных средств, корпоративные новости — сообщения о смене менеджмента, о поглощении или слиянии компаний, о выпуске или выкупе бумаг; данные макроэкономической статистики, публикуемые соответствующими агентствами и государственными институтами

Для сектора биотехнологий и фармацевтики ключевое значение имеют сообщения о результатах проведенных исследований и испытаний. На котировки бумаг добывающих отраслей влияют отчеты об открытии новых месторождений или способов разведки и добычи, новости о повышении спроса в отраслях и регионах, а также другие данные, которые способны повлиять на решения инвесторов покупать или продавать актив. О секторах фондового рынка можно прочитать в нашей статье.

Квартальные и годовые отчеты эмитента — баланс (Balance Sheet), отчет о финансовых результатах (Income Statement), отчет о движении денежных средств (Cash Flow), финансовые коэффициенты (Financial Ratio). Сообщение о росте прибыли, продаж, дивидендов вызывает повышение интереса трейдеров, бумагу активно покупают, котировки в день отчета могут «взлететь». Зачастую сильный отчет компании — лидера отрасли становится драйвером роста или падения целого сектора.

Отраслевая статистика, изменения в законодательстве, политические факторы также находятся в поле зрения. Так, например, решение Трампа о повышении пошлин на импорт стали и алюминия в марте 2018 года «обвалило» американские индексы на фоне резкого повышения индекса волатильности VIX, который интерпретируют как «индекс страха». Такая реакция в основном касалась потребителей стали, так как США являются крупнейшим импортером стали и алюминия, и компании, в производстве которых используют данную продукцию, опасались резкого скачка цен. Котировки Boeing снизились на 3,5%, Ford — на 3%, Caterpillar — на 2,9%. Акции крупнейших американских металлургических корпораций напротив дорожали в ожидании подписания соответствующего указа — Century Aluminum Co. прибавила 7,5%, AK Steel Holding Corp. подорожала на 9,5%. В 2019 году новые витки обострения в торговом споре между США и Китаем тут же отражались на котировках, особенно “страдал” технологический сектор, имеющий большой рынок сбыта в азиатском регионе.

Консенсус прогнозы экспертов. Изменение рейтинга эмитента или прогноза по прибыли может существенно отразится на настроениях инвесторов и, как следствие, ведет к более активным покупкам или продажам акций. Можно наблюдать такую картину — текущий отчет свидетельствует о росте прибыли, а котировки снижаются

Следует обратить внимание на прогнозы аналитиков и экспертов. В данной ситуации, скорее всего, консенсус-прогноз был пересмотрен в сторону понижения.

Фундаментальный анализ портфельного инвестора и дейтрейдера имеют существенные различия по объему анализируемых данных и ключевым показателям. Для краткосрочного трейдера важна цена и ее волатильность в текущий момент

Для портфельного инвестора важно оценить потенциал и перспективы развития бизнеса — насколько он будет интересен инвесторам в будущем. Пониманию существующей динамики цены, ее поведения помогает фундаментальный анализ. Соединение анализа фундаментальных данных и определение момента входа в рынок с помощью технического анализа делают торговлю более эффективной.

Инфографика: Фундаментальный анализ. ТОП 23 коэффициентов.

Факторы макроуровня

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Факторы макроуровня – глобальные факторы, влияющие на развитие компании. К таким факторам можно отнести: безработицу, инфляцию, процентные ставки, политику ЦБ, налоговые режимы и т.д. Все в экономике взаимосвязано, поэтому изменение на глобальном уровне приводит к изменениям на более низких уровнях.

Схематично можно выделить мировые факторы и национальные (РФ). Из-за того что экономика США в настоящее время является лидирующей, то на глобальном уровне прежде всего необходимо отслеживать ее здоровье. Ведь если она попадет в период стагнации или спада из-за безработицы, экономических волнений, политических решений, то все это сильно отразиться на финансовом состоянии всех других стран.

Факторы мезоуровня

Факторы мезоуровня – региональные и отраслевые. Данные факторы, в отличие от глобальных, имеют узконаправленное, специфическое воздействие. Например, это может быть: изменение цен на производимое/добываемое, изменение налоговых сборов для региональных компаний, строительство мостов, понтонов, дорог, законодательные ограничения или поощрения и т.д. Они затрагивают сырье.

Факторы микроуровня

Факторы микроуровня – это факторы и показатели самой компании. К таким показателям можно отнести: коэффициенты стоимости, ликвидности, рентабельности, оборачиваемости, финансовой устойчивости, уровня банкротства, общей результативности деятельности.

В данной статье мы сфокусируемся на коэффициентах микроуровня, т.к. их можно оценить более объективно по публичной финансовой отчетности. Их можно выделить в несколько больших групп:

- Показатели роста и прибыли (Выручка, Чистая прибыль, EPS).

- Коэффициенты стоимости (P/E, CAPE, P/S, P/B).

- Показатели платежеспособности (коэффициенты текущей, быстрой, абсолютной ликвидности).

- Результативность (ROA, ROE, ROCE, ROI).

- Прибыльность (Gross margin, Operating Margin, Pretax Margin, Profit Margin).

- Дивиденды (Payout ratio) и доля институциональных инвесторов (Inst Own).

- Оценка вероятности манипулирования отчетностью (M-score).

- Оценка риска банкротства (F-score, Z-score).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Основные методы торговли «фундаменталистов»

Если вы решили использовать в своей торговле фундаментальный подход, то мы предлагаем ознакомиться с основными принципами такого метода трейдинга:

При выходе любой новости ожидайте в скором будущем бурной реакции рынка – большинство трейдеров одновременно с вами увидят эту новость и будут действовать в соответствии со своими расчетами.

Учитывайте, что реакция насколько бурная, настолько и кратковременная – от получаса до двух часов после публикации.

Если вы не являетесь суперпрофи в фундаментальном анализе, концентрируйтесь только на самых важных новостях, которые точно вызовут реакцию, а результат их достаточно предсказуем.

Если весь рынок после публикации новости торгует вразрез с выбранной вами стратегией, то вы ошиблись (скорее всего, не учли влияние какого-то важного фактора). Срочно меняйте поведение.

Что такое технический анализ?

Технический анализ – это анализ ценовых движений в прошлом для прогнозирования будущих изменений цены. Это очень эффективный метод анализа. На финансовых рынках движение цены периодически повторяется и подчиняется определенным закономерностям. Это происходит потому, что движение цены зависит от действий людей, а люди всегда действуют по определенным шаблонам.

Основным инструментом для технического анализа являются данные о цене. Независимо от выбранного периода времени цена являются наиболее важным фактором. Трейдер принимает торговые решения, изучая текущее движение цены и постоянно сравнивая его с историей.

Технический анализ может применяться на многих различных рынках, включая фондовый рынок, валютный, товарный, рынок криптовалют. До тех пор, пока рынок обладает достаточным объемом ликвидности и не подвержен сильному внешнему влиянию, технический анализ может применяться самым эффективным образом.

Одним из примеров, когда технический анализ может быть не столь эффективным из-за недостатка ликвидности и склонности к внешним воздействиям – это рынок так называемых грошовых или мусорных акций.

Три основных принципа технического анализа:

- Цена учитывает все.

- Движение цены подчинено тенденциям.

- История повторяется.

Цена учитывает все. Технические аналитики считают, что текущая цена отражает всю известную информацию, доступную участникам рынка. И любая новая информация, которая появляется, уже отражена в текущих ценах.

Движение цены подчинено тенденциям. На рынке существуют тенденции в движении цены и эти тенденции движутся неслучайным образом. Тренды появляюся после периода консолидаций. Затем, когда тренд достигает своего пика, он, в конечном счете, возвращается в фазу консолидации, прежде чем на рынке вновь появляется новая фаза тренда.

История повторяется. Финансовые рынки демонстрируют повторяющийся, рекурсивный характер в своих ценовых данных. Хотя никакие две модели в истории цен не выглядят одинаково, в них может существовать сходство, которое нельзя объяснить ценовым шумом или случайностью. Эти повторяющиеся паттерны постоянно можно видеть на графиках в виде свечных моделей, импульсах движения цены, объеме и других формах ценовых данных.

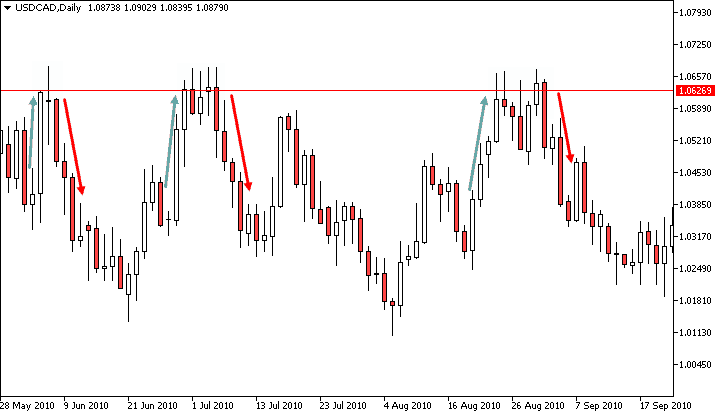

Посмотрим на график ниже.

Вы можете видеть, что всякий раз, когда цена приближается к уровню 1.0626, она резко отскакивает от него. Это означает, что вы можете рассмотреть возможность продажи USD/CAD в следующий раз, когда цена достигнет уровня 1.0626.

Технический анализ – наиболее распространенный способ торговли на финансовых рынках. Он работает как самоисполняющееся пророчество. Если сотни тысяч трейдеров используют один и тот же тип анализа рынка, они будут торговать одинаково. Тот факт, что все трейдеры торгуют одинаково, заставляет цену двигаться в одном направлении.

Два раза подряд направление цены в валютной паре USD/CAD резко изменилось на уровне 1.0626. В следующий раз, когда цена достигает 1.0626, тысячи трейдеров будут открывать позиции на отскок от уровня, потому что они ожидают разворота.

В этом типе анализа учитываются:

- Текущее состояние рынка: тренд или консолидация.

- Уровни поддержки и сопротивления.

- Технические индикаторы.

- Паттерны прайс экшен.

Вы должны знать, что технический анализ не так прост, как кажется. Ваши прогнозы не всегда будут правильны. Обучение техническому анализу потребует времени и постоянной практики.

Иногда вы можете слышать, что технический анализ – это больше искусство, чем наука. Это так, потому что когда мы пытаемся предсказать будущие движения цены с помощью технического анализа, может быть много нюансов, которые иногда могут привести к различным выводам.

Технический анализ – это изучения свечей, графических моделей, индикаторов, осцилляторов, объема торгов и многого другого.

Технический анализ совсем не похож на фундаментальный, однако оба вместе дают инвесторам и трейдерам полный набор аналитических инструментов, необходимых для максимальной прибыльности. Рекомендуется, чтобы все трейдеры, рассматривающие фундаментальный анализ, также рассмотрели возможность изучения технического анализа.

Например, поиск подходящего актива и выполнение всех исследований в мире не будет прибыльным, если актив недавно достиг исторического максимума или показывает условия сильной перекупленности на индикаторе технического анализа, таком как RSI. В сочетании с покупкой на дне нисходящего тренда или когда RSI войдет в область перепроданности, это может свести риск к минимуму и максимизировать общую прибыль.