Как узнать кредитную историю

Содержание:

- Информационная часть

- Если вы обнаружили ошибку в своей кредитной истории

- Где и как получить свою кредитную историю

- Что необходимо проверять в кредитной истории

- Что такое код субъекта кредитной истории и как его узнать

- Важные особенности и вопросы физических лиц

- Что такое кредитная история и что в нее входит

- Как получить кредитную историю?

- Из чего состоит кредитная история

- Что такое скоринговый или кредитный балл

- Полезные статьи

- Как появляются «забытые» долги?

- Плохая кредитная история — это

- Что такое кредитная история простыми словами

- Зачем и кому нужна кредитная история

Информационная часть

Счет

Это полная информация по вашему займу. Вид: кредит бывает потребительским, ипотечным, срочным, на покупку автомобиля и т.д. Отношение: вы можете брать займ или являться поручителем, доверенным лицом, созаемщиком. В нашем примере Иванов брал кредит лично в ОАО «Иваново».

Договор

Тут указаны все данные по договору. Когда начались выплаты, когда закончились, каковы были график погашения, процентная ставки и начальная суммы кредита.

Состояние.

В разделе указано, в каком состоянии кредит. «Открыт» – вы еще платите, закрыт – уже погасили. «Просрочен» – опаздываете с выплатами. «Доведен до дефолта» – банк уверен, что вы не погасите кредит. Самый плохой вариант. С такой записью в КИ вы кредит не получите. «Передан в другую организацию» — ваш займ отдали коллекторам или банк лишился лицензии.

Проверяйте раздел внимательно. Эта информация тоже может быть устаревшей, если банк не подал вовремя сведения в БКИ.

То же самое, что и «Баланс» в первой части КИ. Но здесь информация подробная, с разбивкой по каждому займу.

Своевременность платежей

Цветные квадратики – это месяцы. Они обозначены по начальным буквам слова. Ф – февраль, М – март, А – апрель и так далее. Цифры – это январь, начало года. В данном случае стоит 13 – 2013 год

Важно: читать строку нужно в обратном порядке, справа налево. Первый квадратик – начало выплат по кредиту

Последний – текущее состояние.

Цвет квадратика говорит о своевременности отчислений по погашению займа.

В нашем примере Иванов начал выплату в сентябре 2012. Поэтому квадратик белый, в нем стоит 0. Это означает, что платеж нельзя оценить. В октябре, ноябре и декабре он платил без просрочек – квадратики зеленые. По январю 2013 у БКИ данных нет. А в феврале снова пошли своевременные выплаты.

Чем больше зеленого цвета в вашей КИ, тем лучше.

Другие пункты

Кроме указанной информации, в содержание кредитной истории заемщика БКИ могут включать сведения о залоге и банковские гарантии. Тогда в КИ будут сведения о том, каким имуществом обеспечен ваш заем и какова его стоимость. А также наименование и реквизиты банка-гаранта – то есть финансовой организации, выступающей поручителем по вашему кредиту. Если вы не сможете его погасить, это сделает банк.

Если вы обнаружили ошибку в своей кредитной истории

Заказав кредитную историю через бюро или госуслуги, получив ее, стоит выбирать 2 основных направления, чтобы ее исправить:

- Если есть долг, погасить его;

- Доказать, что определенные данные — это ошибки субъективного характера.

Например, если вы оформляли кредитную историю онлайн бесплатно или в бюро по своему паспорту, и, например, в ней не обозначен кредит за минувший год, это может быть связано с тем, что паспортные данные просто ввели не корректно. Поскольку банк кредитных историй постоянно обновляется, стоит достаточно внимательно относится к проверке своей репутации, чтобы избежать проблем в дальнейшем. Когда ошибка в кредитной истории обнаружена, срочно исправить ее не получится. Согласно законодательным нормам необходимо обратить в бюро с заявлением, в случае наличия подтверждающих правоту документов и ожидать рассмотрение на протяжении 30 дней.

Стоит помнить, что повторно заявления не рассматриваются. В этом случае после отказа бюро вносить коррективы в дело, можно обратиться в суд.

Подводя итог, отмечу: многие отдают предпочтение кредитной истории онлайн от бюро эквифакса, поскольку она быстрая и часто наиболее актуальная. Если вы планируете взять кредит на большую сумму, то стоит быть готовым к тому, что банк вас будет проверять и узнавая наперед данные, вы всегда сможете их исправить. Заказывая кредитную историю в независимых бки представители финансовых организаций могут наперед оценить финансовый портрет каждого.

В определенных рейтингах банков, о котором я писала на gq-blog.com, учитывается сумма выданных кредитов физическим и юридическим лицам. Если нет другого решения вопроса, кроме, как займ, и вы решили взять новый кредит, то с плохой кредитной историей вам его мало кто выдаст, а если и да, то под большой процент как средство страхования. Думайте наперед о своей репутации, и как у классика, берегите финансовую честь смолоду.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Где и как получить свою кредитную историю

К содержимому КИ имеют доступ непосредственно ее субъект (заемщик), пользователи (банки, микрофинансовые организации), ЦККИ (только к титульной части), представители суда. Кредитная история бесплатно может быть выдана ее субъекту при самостоятельном обращении в соответствующее бюро 1 раз в год. Все следующие запросы в течение 12 месяцев будут оцениваться по внутреннему тарифу компании.

На основании КИ формируется рейтинг платежеспособности заемщика. Он важен для организации, которая принимает решение о выдаче денежных средств новому клиенту. Самостоятельно бывает достаточно сложно разобраться в объемном отчете и понять, какие сведения он несет для кредитора. Чтоб оценить свой потенциал как заемщика, можно обратиться в специализированные сервисы за получением кредитного рейтинга, выстроенного на основании КИ. Рассмотрим несколько примеров.

РБКИ Эквифакс — одно из самых популярных бюро в России. Отличается от всех других сервисов тем, что непосредственно собирает данные у банков и МФО и предоставляет кредитную историю субъектам для самостоятельной оценки. При , далее — от 27 до 120 руб. за отчет в зависимости от выбранного пакета услуг (минимум 595 руб. за пакет). Метод предоставления — кредитная история онлайн

Обратите внимание, необходимо будет подтвердить личность одним из способов: через онлайн-сервис eID (бесплатно), расчетный счет (50 рублей), систему Contact (150 рублей), телеграмму на почте или посетить офис с паспортом (бесплатно).

Отчет будет доступен только после регистрации на сайте и подтверждения личности. Для его заказа необходимо авторизоваться, перейти в раздел «Услуги» и там нажать на стрелочку напротив бесплатного единоразового отчета

Время исполнения — от нескольких минут до 1 рабочего дня.

Мойрейтинг.рф — площадка, где можно заказать кредитный рейтинг и проверить отсутствие в нем ошибок, неправомерно оформленных обязательств и других нежелательных данных. Стоимость составляет 299 руб. за 1 отчет и 499 руб. за полугодовую подписку (6 отчетов). Бесплатно предоставляются советы и рекомендации по улучшению рейтинга.

БКИ3 — сервис с возможностью заказать подробный отчет по кредитному рейтингу в режиме онлайн. В нем клиент увидит список кредитов, просрочку (при наличии), количество погашенных платежей, рекомендации по улучшению. Разовый отчет будет стоить 299 руб., подписка на 3 месяца (за 3 документа) — 499 руб.

Юником24 — сайт с возможностью получить рейтинг финансового здоровья (РФЗ) в срок не более 5 минут. В отчете будут показаны аналогичные показатели, которыми пользуются крупнейшие банки при оценке своих клиентов. Стоимость РФЗ — от 200 до 400 Р.

Отчет содержит различные данные, из которых ясно видно вероятность одобрения кредита, конкретные проблемы в истории (если они есть) и какие меры стоит предпринять, чтобы гарантированно получить деньги.

Правильная история — с помощью данного сервиса всего за 15 минут можно получить полноценный кредитный отчет от НБКИ, который содержит информацию о долгах, просрочках, действующих и закрытых кредитах. Стоимость составит 799 рублей.

При желании можно получить рекомендации по исправлению КИ. За 899 р. вы можете получить комплексную услугу: полноценный отчет по истории + аналитический отчет.

В целях обеспечения безопасности и конфиденциальности предоставляемой информации для использования сервиса потребуется пройти авторизацию через Госуслуги.

Banki.ru — это сервис персонального подбора кредита, который помогает клиентам выбрать необходимые банковские продукты с высокой вероятностью одобрения. А также, с его помощью можно подсчитать свой скоринговый балл. Подбор кредитного продукта на ресурсе банки.ру осуществляется после расчета индивидуального кредитного рейтинга клиента, который производится абсолютно бесплатно. На основании произведенного подсчета сервис определяет вероятность одобрения кредита и подбирает наиболее подходящие для клиента предложения с учетом требований банков.

Есть еще один удобный вариант узнать о своем финансовом потенциале — это обратиться в МФО, где ранее был оформлен микрозайм. Работники компании перед одобрением заявки уже изучили вашу КИ, поэтому они могут предоставить ее заемщику для ознакомления бесплатно и максимально быстро. Подобную услугу уже оказывают МигКредит и Platiza.

Что необходимо проверять в кредитной истории

Обычно кредитную историю запрашивают, чтобы проверить достоверность сделанных записей и убедиться в ее качестве перед тем, как получить крупный кредит – ипотечный или на покупку автомобиля. Но даже если человек не собирается брать никакие кредиты, контроль за кредитной историей необходим. Для чего?

- Чтобы вовремя заметить и предотвратить попытки мошенничества. Если паспортные данные заемщика стали достоянием нечистых на руку «дельцов», они могут попытаться получить кредит. Если это произойдет, сведения о кредите появятся в кредитной истории, и можно будет своевременно сообщить кредитору и полиции о противоправном действии.

- Для исключения ошибок. Иногда банки и финансовые организации, выдающие кредит, слишком поздно передают информацию о сделанном платеже или совсем забывают это сделать, несмотря на установленную законом прямую обязанность.

- Чтобы повысить финансовую грамотность. Знать свою кредитную историю и интересно, и полезно. Регулярное изучение кредитной истории поможет лучше понять механизмы работы банков.

Что такое код субъекта кредитной истории и как его узнать

Это своеобразный ПИН-код, который вы вводите на сайте Центробанка, чтобы получить доступ к списку БКИ, где находится ваша кредитная история.

Откуда берется этот код? Вы должны его придумать при заключении договора на выдачу займа в финансовом учреждении. Представляет собой набор букв и цифр. Подразумевается, что мы должны были его запомнить или записать, чтобы потом получить доступ к информации.

Хочу обратиться к читателям блога. Кто-то вообще слышал от работников банка, что вам надо сохранить код? Я опросила всех своих друзей и знакомых, кто пользуется заемными средствами. Никто ничего не знает об этом коде. Достала свои два договора на кредит, которые давно погашены, – никакого кода в них нет. Так откуда я должна была его узнать?

Вывод из этого я сделала только один – нашему государству так же, как и нам, надо еще учиться финансовой грамотности. Хотя бы в плане своевременного информирования населения о важных вопросах. Законы написали, специальные организации создали, а как всем этим пользоваться – рекомендуют разбираться самостоятельно. Ну что же, значит, будем разбираться.

Важные особенности и вопросы физических лиц

Кредитная история один из важнейших источников данных о человеке. Ее активно используют самые разные организации. Банки проверяют кредитную историю созаемщика, поручителей, основного заемщика при выдаче любого кредита, МФО запрашивают КИ при выдаче займа, страховщики оценивают риски по данным КИ при заключении договора страхования и т. д. В этой ситуации, естественно, возникает множество вопросов.

Можно ли проверить кредитную историю по фамилии в интернете

Невозможно проверить кредитную историю человека в интернете по фамилии. Отчет БКИ содержит персональную информацию, которая не должна разглашаться посторонним лицам. Получить его в режиме онлайн можно только после полноценной идентификации, которая может быть проведена различными способами. Обычно для полноценного получения отчетов понадобиться подтвержденная учетная запись на портале Госуслуги.

Можно ли проверить КИ по телефону

Банковская история по кредитам другого человека – это закрытая информация для посторонних. Бюро обязаны обеспечивать, чтобы она была доступна только субъекту КИ. Полноценно идентифицировать человека по телефону невозможно. Из-за этого никто не будет предоставлять этим способом отчет по КИ.

Кроме того, в отчете по КИ содержится довольно большой объем информации. Ее продиктовать по телефону практически невозможно.

Реально ли проверить чужую кредитную историю

Проверка КИ другого человека может потребоваться, если планируется дать ему крупную сумму в долг, заключить различные крупные сделки или просто при необходимости убедиться в финансовой надежности. Но запросить информацию из БКИ могут только юр. лица (банки, МФО, различные организации и учреждения) и только при наличии согласия человека, которому принадлежит КИ.

Проверить чужую кредитную историю онлайн или через офис простые граждане не могут даже при наличии письменного согласия от владельца КИ. Решить проблему можно только одним способом – попросив человека заказать отчет в БКИ и представить его. Если он согласиться это сделать, то это полностью его право.

Важно. Никто не запрещает человеку самостоятельно передавать свою КИ третьим лицам

Но надо проявлять осторожность. Эта информация может быть использована различными и мошенниками

Передавать данные можно только действительно доверенным людям.

Проверка работодателями кредитной истории сотрудников

Многие работодатели стараются получить кредитный отчет из БКИ по соискателям работы. Особенно часто КИ просматривают службы безопасности, если человек хочет устроиться на ответственную должность. Это надо знать и стараться поддерживать свою КИ на достойном уровне.

Закон разрешает работодателям проверять КИ сотрудников, но надо учитывать следующие нюансы:

- Работодатель (или другая организация) может запрашивать данные в БКИ только на основании согласия человека (субъекта КИ).

- Согласие на проверку КИ может быть дано только в письменной форме.

- За незаконные запросы КИ организацию могут привлечь к ответственности.

Если человек так и не устроился на работу в организацию, которой раньше разрешил запросы КИ и в подобных ситуациях отозвать согласие на запросы КИ можно в любой момент. Для этого также надо подать соответствующее заявление в письменной форме.

Что такое кредитная история и что в нее входит

Согласно определению кредитная история это полная сводка об исполнении взятых на себя долговых обязательств, хранящаяся в бюро кредитных историй. И не обязательно в одном, зачастую финансовая организация отправляет данные в БКИ тогда, когда посчитает нужным, а значит, отражение обязательств может находиться сразу в нескольких бюро.

Мировой опыт и большая практика выдачи невозвратных кредитов в начале «нулевых», когда один человек мог практически безнаказанно обратиться сразу в десяток кредитных организаций, в каждой из которых получал деньги, в итоге привели к принятию федерального закона N 218-ФЗ «О кредитных историях». Который полноценно заработал с 2005 года.

По закону ознакомиться с кредитной историей гражданина может любое юридическое лицо, правда, только с его согласия и только с ее информационной частью. В то время как полный отчет может получить только сам пользователь.

Установленная законодательно форма документа состоит из таких частей, как:

- Титульной части;

- Основной части;

- Закрытой части;

- Информационной части.

Титульная часть кредитной истории – должна содержать фамилию, имя и отчество заемщика, если таковое имеется. А также все данные об их изменении в том случае, если заемщиком была пройдена такая процедура. Помимо этого, в титульной части содержатся:

- Паспортные данные заемщика;

- Данные ранее выданных паспортов;

- ИНН;

- СНИЛС;

- Или другие документы, подтверждающие личность.

Основная часть кредитной истории – гораздо более информативна и, помимо основных сведений, которые будут перечислены ниже, содержит в себе такие нюансы, как факт прохождения заемщиком процедуры банкротства даже в том случае, если оно было признано преднамеренно фиктивным.

Помимо этого, в этой же части отражаются и такие данные, как места прописки и фактического проживания, регистрация в качестве ИП и судебные решения, на основании которых последний был признан ограниченно дееспособным или недееспособным лицом.

Однако основным содержанием для этой части кредитной истории остается информация по закрытым и действующим кредитным обязательствам, которая отражает такие данные, как:

- Виды обязательств;

- Суммы обязательств;

- Сроки выплаты процентной ставки;

- Сроки полного выполнения обязательств;

- Факты изменения кредитного договора в процессе погашения займа;

- Существующие задолженности;

- Сроки и количество просроченных платежей;

- Факты обращения в суд кредитной организацией.

Эта же часть может содержать в себе и судебные решения по остальным, не касающимся кредитов, долгам заемщика. Например:

- Неисполненные решения суда;

- Долги перед операторами сотовой связи или интернет провайдерами;

- Задолженность по коммунальным услугам;

- Задолженность по алиментам.

Зачастую основная часть содержит в себе и рейтинг заемщика – кредитный балл, рассчитывающийся на основании собственных методик бюро кредитных историй, предоставляющего информацию кредитной организации.

Закрытая часть кредитной истории раскрывает для кредитора такие вопросы, как количество и качество обращений заемщика в другие финансовые организации. В частности, в ней отражены полученные займы и запросы других кредитных организаций, которым было дано согласие клиента.

Информационная часть кредитной истории содержит информацию был ли предоставлен заем по обращению и, если нет, то по каким причинам, а также информирует банк о наличии регулярных просрочек платежа клиентом со сроком более чем 120 дней.

Факт отказа в заключении кредитного договора сопровождается информацией о:

- Запрашиваемой сумме кредита;

- Основаниях для отказа с указанием причин;

- Дате обращения;

- Факте неполучения заемщиком одобренного займа, то есть об отказе самого клиента.

Как получить кредитную историю?

Сначала ее нужно найти

Ваша кредитная история может храниться в одном БКИ или сразу в нескольких. Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

Через Портал госуслуг

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС.

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

На сайте Банка России

Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит.

Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или бюро, чтобы создать новый код.

Этот код надо будет указать в запросе, который нужно создать на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история.

Если вы не любитель онлайн-запросов, то можно, например, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Но пришлют его на электронный адрес, который вы укажете в телеграмме. В письме вам сообщат, в каких бюро хранится ваша кредитная история.

Когда вы узнаете список бюро, нужно в каждом из них запросить свою кредитную историю

-

Бесплатно

По

два раза в год каждое бюро обязано предоставить вам кредитную историю бесплатно. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.Подать заявку можно:

- Через сайт бюро

Чтобы получить документ в электронном виде, проще всего отправить онлайн-заявку через сайт БКИ. В процессе оформления заявки вас автоматически переадресуют на Портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней.

- Телеграммой

Можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней после получения запроса.

В офисе БКИ

Здесь вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Обычным письмом по почте

Самый долгий и трудоемкий вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

За деньги.

Если кредитная история вам нужна срочно или чаще, чем дважды в год, вы можете получить ее за дополнительную плату.

Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. При этом некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка.

Запрашивать информацию через банк имеет смысл только в том случае, если ваши данные хранятся именно в тех бюро, с которыми сотрудничает банк. Иначе вы либо ничего не получите, либо должны будете дополнительно запрашивать информацию в других бюро.

БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Из чего состоит кредитная история

Кредитная история для юридических лиц содержит три части, а для физических – четыре (кроме общих, еще и информационную):

- Титульную (сведения о субъекте истории, в основном – заемщике).

- Основную (данные об обязательствах со сроками их исполнения, суммами погашения основного долга и процентов).

- Дополнительную (информация о кредиторах, пользователях кредитной истории, а также приобретателях права требования, если кредит был продан другой организации).

- Информационную (сведения о факте обращения за кредитом, причинах отказа в выдаче средств, продолжительных просрочках).

Кредитная история для физического лица (в том числе для индивидуального предпринимателя) и для юридического лица содержит следующие сведения:

| Части КИ | Основная информация, указанная о: | |

|---|---|---|

| физическом лице | юридическом лице | |

| Титульная |

|

|

| Основная |

|

|

| Дополнительная (закрытая) |

|

|

| Информационная |

|

— |

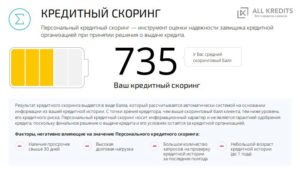

Что такое скоринговый или кредитный балл

Само определение скорингового балла подразумевает под собой рейтинг доверия кредитной организации, выраженный в числовом значении. Каких-то стандартных механизмов и алгоритмов его расчета практически не существует. Как правило, банк сам решает «сколько баллов» начислить за ту или иную информацию.

Само определение скорингового балла подразумевает под собой рейтинг доверия кредитной организации, выраженный в числовом значении. Каких-то стандартных механизмов и алгоритмов его расчета практически не существует. Как правило, банк сам решает «сколько баллов» начислить за ту или иную информацию.

Однако в целом усредненное понимание механизма дает шанс заемщику самостоятельно удостовериться в возможности получения кредита, например, используя онлайн сервисы или путем запроса своей кредитной истории, в основной части которой будет отражено числовое значение скорингового рейтинга.

Наиболее сильно влияющими на балл факторами в наше время являются:

- Пол и возраст заемщика – понятно, что молодой парень вряд ли получит высокую оценку, в то время как женщина среднего возраста, как правило, имеет устоявшиеся взгляды и семью;

- Семейное положение – помимо показателя ответственности, наличие супруга говорит кредитору о том, что в случае форс-мажора, заемщик не останется без средств к существованию, а его кредитную нагрузку разделит близкий человек;

- Степень достатка заемщика – как правило, формируется из таких факторов, как место работы и должность, величина дохода, возможность дополнительного заработка, количество и частота выездов за границу, наличие других обязательств;

- Наличие имущества – движимого и недвижимого, которое может послужить либо обеспечением кредитного договора, либо гарантией того, что с клиента есть «что взять» в случае негативного исхода.

Полезные статьи

Зачем это нужно?

Вы можете резонно спросить — а зачем вообще проверять кредитную историю, разве недостаточно один раз узнать свой рейтинг и потом не допускать просрочек и прочих ошибок?

- Защититься от мошенников. Сейчас все больше случаев, когда люди берут кредит по чужому паспорту, а с вас потом будут требовать деньги.

- Избежать чужих кредитов. Иногда банки оформляют на вас кредитные карты, которых вы никогда не увидите и не узнаете, пока не возникнет проблема оплаты.

- Ошибочный рейтинг. Иногда у вас и долгов нет, и просрочек не было, а КР низкий. Обычно это ошибки банков, например, если они не указали, что займ закрыт. Сервис дает советы, как это исправить и что делать в таких случаях.

- Займ больше не дадут. Может случиться, что ваш КР упадет до минимальной отметки, после которой все банки и МФО баз исключения будут отказывать вам в оформлении займов.

РЕШЕНИЕ ПО КРЕДИТУ ЗА 1 ЧАС

Для работы анкеты необходимо включить JavaScript в настройках браузера

Как появляются «забытые» долги?

Иногда после оформления займа и частичного его погашения, из-за занятости или других причин (особенно в случае, если кредит некрупный) заемщик не проверяет, остались ли у кредитора требования. Только после появления коллекторов или получения повестки из суда выясняется, что долг не погашен, пени начислены, а сумма многократно выросла. Это ситуация редкая, но не уникальная.

Бывает, что заемщики могут забыть о необходимости пополнить баланс кредитной карты, а иногда оказываются жертвами мошенников, которые берут кредиты по чужим документам.

Еще один распространенный вариант появления лишних долгов – забывчивость кредитора. Заемщик погасил кредит, банк его закрыл, но забыл сделать запись об этом в кредитной истории. В такой ситуации следующий кредитор, видя незакрытый долг и подозревая потенциального клиента в недобросовестности, отказывает в новом займе. Доказывать ему что-то бесполезно, поэтому придется проходить цепочку с самого начала и оспаривать ставшую некачественной кредитную историю.

ВСЯ ИНФОРМАЦИЯ УКАЗАНА В ВАШЕЙ

КРЕДИТНОЙ ИСТОРИИ

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

Что такое кредитная история простыми словами

Кредитной историей (КИ) — это информация, характеризующая полноту и степень исполнения конкретным человеком или организацией взятых на себя обязательств. При этом учитывается как своевременность, так и корректность исполнения долговых обязательств.

Термин «кредитная история» прописан в Законе РФ 218-ФЗ от 30 декабря 2014 г.

О значимости КИ в биографии человека или организации можно судить хотя бы по следующему факту — в странах, где население закредитовано давно и прочно (например, США), она превратилась из банковского инструмента в основной критерий определения надежности и порядочности потенциального партнера или сотрудника.

В России кредитная история с каждым годом приобретает всё большее значение. И дело не только в возможности получения банковского займа (кредита, займа, овердрафта) но и в возможности оформить тот же лизинг. И дело не только в банковских услугах. К КИ обращаются работодатели и страховые компании – то есть эта информация планомерно превращается в критерий порядочности и законопослушности каждого человека.

Откуда берётся кредитная история

У физического лица возникает в момент первого обращения в банк с целью получения займа. Данные, которые запрашивает банковский менеджер, ложатся в основу файла с информацией о будущем заёмщике

Соответственно, при первом обращении за кредитом очень важно предоставить максимально достоверные и точные данные о себе, чтобы в дальнейшем не возникло проблем. Внести изменения можно только по запросу финансовой организации или через суд

Зачем и кому нужна кредитная история

Согласно Закону № 218-ФЗ, каждый гражданин может самостоятельно ознакомиться со своей кредитной историей. Так как информация об обязательствах является персональными данными, другие лица могут их получить только с письменного согласия гражданина.

Это согласие придется давать при каждой заявке на кредит или займ — банки должны проверять вашу платёжеспособность. Получение и (или) разглашение информации без согласия гражданина является уголовным преступлением.

Информация о текущих и предыдущих обязательствах может потребоваться:

- гражданину — для проверки данных о кредитах и займах, об учтенных платежах и погашенной задолженности, об иных обязательствах;

- банкам — для проверки заявки на кредит, для расчета долговой нагрузки и потенциальной платежеспособности заемщика;

- работодателям — для проверки информации о кандидате, принятии решения о приеме на работу;

- страховщикам — для расчета рисков при оформлении страховых полисов.

Никто не может обязать вас дать согласие на запрос кредитной истории. Но без согласия банк вообще не примет заявку на кредитование. При этом даже информация о ранее допущенных просрочках может положительно сказаться на решении вопросов, если по отчету видно, что вы добросовестно погасили долги, не скрывались от кредиторов.

Обновление данных о коде занимает до 10 дней. Если код введен неверно, либо еще не успел обновиться в базе данных Центробанка РФ, об этом будет указано в форме запроса.