Дебетовые карты с бесплатным обслуживанием в москве

Содержание:

- Оформление и получение бесплатной карточки

- Рейтинг дебетовых карт

- Недостатки карт без годового обслуживания

- Лучшие дебетовые карты с бесплатным обслуживанием

- QIWI Visa Virtual

- Какие дебетовые карты с бесплатным обслуживанием наиболее привлекательны

- 1. «Альфа‑карта» от «Альфа‑банка»

- 2. «Кешбэк карта» от «Райффайзен Банка»

- 3. Opencard от «Открытия»

- 4. «Мультикарта» от ВТБ

- 5. «Комфорт» от «Уральского банка реконструкции и развития»

- 6. «Своя карта» от «Россельхозбанка»

- 7. «Зелёная польза» от «Хоум Кредит Банка»

- 8. Alfa Travel от «Альфа‑банка»

- 9. #всёсразу от «Райффайзен Банка»

- 10. «Газпромбанк — Газпромнефть» от «Газпромбанка»

- Дебетовая карта Сбербанка с бесплатным обслуживанием

- 5 место. Цифровая карта (Сбербанк) — Visa

- Плюсы и минусы дебетовых карт с бесплатным заказом

- Карта «Уютный космос» от «Рокетбанка»

- Помощник

- Топ-5 дебетовых карт

- Пользование картой

- Tinkoff Black

Оформление и получение бесплатной карточки

Для того чтобы узнать особенности бесплатной дебетовой карточки и оформить ее для себя, потребуется личный визит в отделение Сбербанка. Оформление не может осуществляться ни по доверенности, ни в режиме онлайн. Обязательно наличие паспорта с регистрацией – временной или постоянной. Пластиковую карту имеет право получить:

- Гражданин Российской Федерации.

- Гражданин другого государства, при наличии регистрации.

- Лицо, не имеющее гражданства РФ, но имеющее регистрацию.

В отделении Сбербанка пишут заявление на выпуск выбранной пластиковой карточки. В том случае, если это – не именная карта Momentum, она будет выдана в течение 10 минут. Если же дебетовая карта предназначается для получения пенсий и прочих социальных выплат, потребуется выпуск именной карточки. Тогда после процедуры оформления она будет готова в течение 10 последующих дней. Для удобства можно оставить в отделении Сбербанка свой контактный телефон и сотрудники сообщат, когда карта будет готова.

Забрать карту можно самостоятельно, либо доверить это своему представитель, снабдив его нотариальной доверенностью. Доверенность должна оговаривать право получения пластиковой карточки и нераспечатанного конверта с пин-кодом.

Рейтинг дебетовых карт

Дебетовые карты представляют собой счета, на которых хранятся деньги владельца. Дебетовые карты с лучшими условиями имеют дополнительные характеристики. Владелец не только хранит на балансе деньги, а получает бонусы за расходование средств и финансовые операции.

Основные черты и особенности топовых дебетовых карт разных банков:

- Выгода использования карты зависит от выбора линейки и дополнительных опций. Клиент может оформить дебетовую карту с бонусными милями, при этом никуда не летать. Бонусы окажутся бесполезными для него, но для туриста придутся кстати.

- Карты с бесплатным выпуском и обслуживанием бывают выгодными. Банки нацелены на получение прибыли в балансе с удовлетворением интересов клиента. Доходные бонусы подключаются к платным карточкам.

- На дорогих карточках кэшбек и возврат на остаток баланса окупит стоимость обслуживания. Держатель получает больше выгод, а расходы на обслуживание карты возмещаются бонусами на покупки.

- Необходимо тщательно изучать условия использования и обслуживания, чтобы подобрать дебетовую карту с лучшими условиями.

Недостатки карт без годового обслуживания

Однако все же существует разница между платными и бесплатными видами. Если продукт выдан полностью с бесплатными условиями, то и опции будут ограничены. При подключении смс-оповещения, банками практически всегда взимается плата, и при отсутствии такой опции отследить расходы и другие транзакции крайне сложно. По бесплатному банковскому продукту данная услуга отключена по умолчанию. Конечно, подключить такую опцию можно самостоятельно, стоимость будет приблизительно 90 рублей в месяц.

Дополнительным минусом является отсутствие возможности получить именной вариант. Это означает, что нельзя получить продукт, где на лицевой стороне будут указаны реквизиты держателя. К сильному недостатку это отнести нельзя, однако при оплате в интернете могут возникнуть трудности, так как некоторые магазины принимаю оплату только с именных карт.

Позаботиться нужно и о степени безопасности. Безусловно, банковские организации всячески стараются обезопасить средства клиента и используют для этого различные инструменты. Но бесплатная дебетовая карта имеет таких инструментов в минимальном количестве. И плата за пользование – дополнительные гарантии, что деньги под надежной защитой. Этими преимуществами не стоит пренебрегать.

Лучшие дебетовые карты с бесплатным обслуживанием

Дебетовая карта Tinkoff Black

Обслуживание бесплатно (с условиями) до 6% на остаток 1 — 5% (по акциям — до 30%) Cashback

Все карты банка

Дебетовая карта Standart Альфа-банка

Обслуживание бесплатно 4-5% на остаток 1.5-2% Cashback

Все карты банка

Пенсионная дебетовая карта Сбербанка

Обслуживание бесплатно 3,5% на остаток нет Cashback

Все карты банка

Моментальная дебетовая карта Mastercard Сбербанка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта «Ключ» Home Credit

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта «МИР» Home Credit

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая пенсионная карта Промсвязьбанка

Обслуживание бесплатно до 5% на остаток нет Cashback

Все карты банка

Дебетовая Кэшбэк карта Райффайзен банка

Обслуживание бесплатное Без процента на остаток 1,5% на всё Cashback

ПерейтиВсе карты банка

Дебетовая карта Card Plus Кредит Европа Банка

Обслуживание бесплатно 5,4% на остаток до 5% Cashback

Все карты банка

Пенсионная дебетовая мультикарта ВТБ

Обслуживание бесплатно до 5% на остаток до 10% Cashback

Все карты банка

Дебетовая карта «Простой доход» ЛОКО-Банка

Обслуживание бесплатно от 5,75 до 6,25% на остаток до 5% Cashback

Все карты банка

Молодежная дебетовая карта ОТП Банка

Обслуживание бесплатно до 6,5% на остаток нет Cashback

Все карты банка

Дебетовая карта ОТП Банка Максимум+

Обслуживание бесплатно до 4% на остаток До 10% Cashback

ПерейтиВсе карты банка

Пенсионная дебетовая карта Россельхозбанка

Обслуживание бесплатно до 7% на остаток нет Cashback

Все карты банка

Дебетовая карта «Пятерочка» Почта Банка

Обслуживание бесплатно 3% на остаток нет Cashback

Все карты банка

Дебетовая доходная карта пенсионера МИР УБРиР

Обслуживание бесплатно 3,75% (при наличии открытого вклада или кредита) на остаток 5% — за покупки в аптеках и 0,5% — за остальные Cashback

Все карты банка

Дебетовая карта долголетия Ак Барс Банка

Обслуживание Бесплатно 5% на остаток 5% Cashback

Все карты банка

Дебетовая карта iCard СКБ-Банка

Обслуживание бесплатно до 5,75% на остаток до 1% Cashback

Все карты банка

Дебетовая Пенсионная карта Газпромбанка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Дебетовая карта МИР МТС Банка

Обслуживание бесплатно нет % на остаток нет Cashback

Все карты банка

Пенсионная дебетовая карта Росгосстрах Банка

Обслуживание бесплатно до 5,5% на остаток до 3% Cashback

Все карты банка

Дебетовая карта Mastercard Unembossed Совкомбанка

Обслуживание бесплатно до 8% на остаток за покупки в выбранных категориях — 3%, за остальные — 0,5% Cashback

Все карты банка

Дебетовая карта МИР Совкомбанка

Обслуживание бесплатно до 5,5% на остаток 0,5 — 3% Cashback

Все карты банка

Дебетовая карта «Копилка» банка Уралсиб

Обслуживание бесплатно для пенсионеров и льготников, для остальных со второго года — 299 р./год до 6% на остаток нет Cashback

Все карты банка

Дебетовая карта МИР «Почетный пенсионер» банка Уралсиб

Обслуживание бесплатно 5% начисляется на минимальный остаток за месяц на остаток нет Cashback

Все карты банка

Дебетовые карты Mastercard Standart и Visa Classic МКБ

Обслуживание бесплатно первый год, со 2-го года — 850 рублей/год 6%, если на счете находится от 40 000 рублей на остаток до 1% по всем операциям Cashback

Все карты банка

Дебетовая карта с тарифом «Уютный космос» Рокетбанка

Обслуживание бесплатно 1 — 10% баллами на остаток 5,5% Cashback

Все карты банка

Дебетовая карта Mastercard Сити-парк Град банка Авангард

Обслуживание бесплатно нет % на остаток 1% Cashback

Все карты банка

Дебетовая Intesa Sambo Card банка Интеза

Обслуживание 1-й год бесплатно, со второго — 799 р./год 3,5% на остаток нет Cashback

Все карты банка

Дебетовая карта «Доходный остаток» банка Зенит

Обслуживание первый год бесплатно 3 — 7% на остаток нет Cashback

Все карты банка

Дебетовая карта Mastercard Standart Эксперт Банка

Обслуживание бесплатно 2 — 6% на остаток нет Cashback

Все карты банка

Дебетовая Накопительная карта Росевробанка

Обслуживание бесплатно 6,1% на остаток нет Cashback

Все карты банка

Дебетовая Зачетная карта Росевробанка

Обслуживание бесплатно нет % на остаток до 5% Cashback

Все карты банка

Возрождение дебетовая карта МИР для пенсионеров

Обслуживание бесплатно 5% на остаток нет Cashback

Все карты банка

QIWI Visa Virtual

Виртуальная карта от QIWI – удобный инструмент для покупок в интернете и снятия наличных. Она позволит расплатиться на любом сайте – даже там, где обычный QIWI Кошелек не принимается. Виртуалка привязана к балансу кошелька – не придется переводить деньги туда-сюда.

Карту можно получить бесплатно при статусе «Профессиональный» или «Основной», иначе придется отдать 199 рублей. Пополнение, обслуживание, оплата товаров и услуг онлайн и в отечественных магазинах бесплатны. А вот за снятие наличных придется заплатить комиссию – 2%+50 рублей сверху. Как и за покупки за рубежом (2%+50 рублей). С ней можно использовать доллары, евро и рубли, причем за мультивалютность не придется доплачивать.

Особенность этой карточки – в том, что ее срок жизни очень ограничен: работать она будет всего один год. Компания считает, что это значительно повышает безопасность клиента и его денег. При оформлении карты пользователь получает номер карты, CVV-код и срок действия – имени на ней не будет, но это некритично.

Кстати, можно заказать и физическую карту, чтобы расплачиваться и в обычных магазинах – она будет иметь стандартный «срок годности». Впрочем, для этого достаточно привязать виртуалку к смартфону с NFC – можно будет и платить в магазинах, и снимать наличные в банкоматах.

Какие дебетовые карты с бесплатным обслуживанием наиболее привлекательны

Это не рейтинг, а список, поэтому порядок предложений не имеет значения.

1. «Альфа‑карта» от «Альфа‑банка»

Платёжная система: Visa или MasterCard на выбор.

Если тратить по карте более 10 тысяч в месяц, то на израсходованную сумму начисляют кешбэк в 1,5%, более 100 тысяч — 2%. Кроме того, процент начисляют на остаток на счёте. Предлагаемые условия вас не обогатят, но вкупе с бесплатным обслуживанием они делают эту карту привлекательной.

2. «Кешбэк карта» от «Райффайзен Банка»

Платёжная система: MasterCard.

На все покупки начисляется кешбэк в 1,5%, который потом возвращается рублями на карту. Всё просто и понятно.

3. Opencard от «Открытия»

Платёжная система: Visa, MasterCard и «Мир».

«Открытие» предлагает клиенту самому выбрать систему кешбэка. Это или одинаковое значение для всех покупок — 3% в первый месяц, затем 2%, или 5% в выбранной категории. Менять категорию можно один раз в месяц.

За выпуск карты с вас возьмут 500 рублей, которые вернутся после суммарных трат в 10 тысяч.

4. «Мультикарта» от ВТБ

Платёжная система: большой выбор от стандартных Visa и MasterCard до хитроумных кобрендинговых вариаций «Мира».

Клиент может выбрать бонусы сам: получать кешбэк, или мили, или бонусы в размере 1%. Последние можно тратить в программе лояльности «Мультибонус». У банка есть также расширенный пакет с повышенными бонусами. Но, если их выбрать, обслуживание будет бесплатным только при соблюдении определённых условий. Например, при тратах от 10 тысяч в месяц.

5. «Комфорт» от «Уральского банка реконструкции и развития»

Платёжная система: MasterCard.

УБРиР предлагает кешбэк в 1% при покупках от 5 тысяч рублей в месяц и 1,5% — при тратах от 15 тысяч рублей в месяц. Причём максимальная сумма возврата не ограничена. Но и это не всё: дополнительный кешбэк предусмотрен за расходы на коммуналку: 1,5% при тратах от 5 тысяч, 5% — от 15 тысяч. Для него уже есть лимит в 500 рублей в месяц.

6. «Своя карта» от «Россельхозбанка»

Платёжная система: большой выбор от стандартных Visa и MasterCard до хитроумных кобрендинговых вариаций «Мира».

Систему кешбэка можно выбрать. Один вариант — получать возврат в 2–4% на всё, размер зависит от суммы трат. Второй — 1,5% на всё и 5–15% в выбранных категориях.

7. «Зелёная польза» от «Хоум Кредит Банка»

Платёжная система: Visa.

Это карта из возобновляемого экологически чистого сырья, ориентированная на тех, кто заботится об окружающем мире. Система кешбэка соответствующая: 1% на всё и 10% у «зелёных партнёров» — участников программы лояльности, которые разделяют экологические ценности.

8. Alfa Travel от «Альфа‑банка»

Платёжная система: Visa.

Карта для путешественников: при ежемесячных тратах от 10 тысяч за каждые израсходованные 100 рублей начисляют по 2 мили, за покупки на сервисе Alfa Travel — от 2,5 до 9 миль. Тратить их можно там же по курсу 1 миля = 1 рубль. А ещё обещают процент на остаток.

9. #всёсразу от «Райффайзен Банка»

Платёжная система: Visa.

На потраченное начисляются баллы: в первый год за каждые 50 рублей, затем за каждые 100. Баллы потом можно обменять на рубли: получить 250 рублей за 500 баллов или, например, 50 тысяч за 20 тысяч баллов.

10. «Газпромбанк — Газпромнефть» от «Газпромбанка»

Платёжная система: MasterCard.

За выпуск карты придётся заплатить 400 рублей. Но в качестве бонуса банк предлагает выгодные условия для автовладельцев. За каждые 100 рублей, потраченные не на АЗС «Газпромнефть», начислят по одному баллу, но не более 2 тысяч баллов. На «профильной» заправке за покупку литра топлива начислят от 0,6 до 1,5 бонуса, ещё по бонусу за каждые 50 рублей, израсходованные на другие покупки. Баллами можно расплачиваться на АЗС «Газпромнефть».

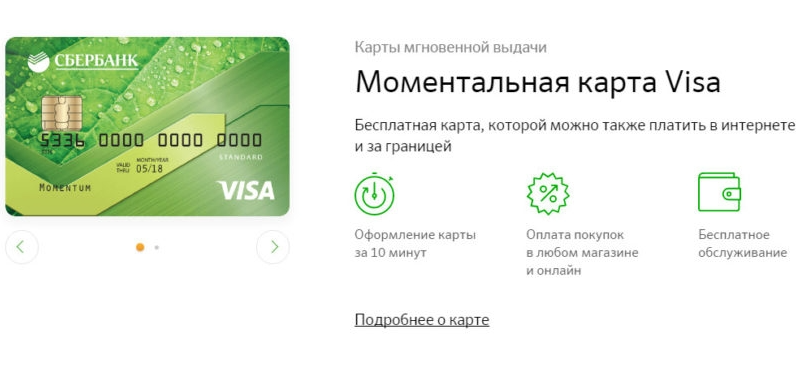

Дебетовая карта Сбербанка с бесплатным обслуживанием

В Сбербанке без комиссионного сбора за обслуживание счета предлагают:

- «Пенсионную карту» МИР;

- «Цифровую карту» VISA;

- «Моментальную карту» VISA, MasterCard, МИР.

Все карточки можно подключить к бонусной программе «Спасибо!», что гарантирует кэшбэк от банка в размере 0,5% за покупки и до 20% от партнеров.

Сбербанк – это широкая сеть офисов и банкоматов, развитые удаленные сервисы: «Мобильный банк», «Сбербанк онлайн», мобильное приложение. Но карта одного типа может быть предоставлена 1 клиенту только в 1 экземпляре.

«Пенсионная карта»

«Пенсионная карта» МИР предоставляется только тем, кто имеет право на социальные выплаты от ПФР и от силовых ведомств.

Плюсы:

- на остаток по счету предусмотрен профит на уровне 3,5%;

- ежемесячно разрешается снять до 500 000 рублей;

- обналичивание до 50 000 рублей в сбербанковском банкомате бесплатное. Большие суммы предоставляются с комиссионным сбором в размере 0,5% с наличности, превышающей упомянутый лимит;

- первые 2 месяца пользования интернет-уведомления присылают бесплатно. Затем полноценный «Мобильный банк» обойдется в 30 рублей за 1 месяц. Если остаться на варианте «Эконом», то плата взиматься не будет;

- срок использования бланка – 5 лет.

Минусы:

- допускается владение только 1 такой карточкой;

- выпуск допкарточки не предусмотрен;

- не все интернет-площадки принимают продукты системы МИР;

- расплатиться ею заграницей не удастся.

«Цифровая карта»

«Цифровую карту» VISA оформляют мгновенно в «Сбербанк онлайн».

Ее перевыпуск невозможен. Карта существует исключительно в электронном пространстве.

Плюсы:

- оформляется дистанционно и очень быстро;

- виртуальная карта идеальна для расчетов в интернете;

- при обороте более 20 000 рублей в месяц предоставляется доступ к сервису Яндекс.Плюс, что обеспечивает расширенный доступ к ресурсам Яндекса;

- бонусы в «Азбуке вкуса»;

- 15% скидка в «ЛитРес»;

- 50% скидка на Okko и «Амедиатеку».

Минусы:

- выпуск допускается исключительно при наличии иной дебетовой сбербанковской карточки;

- наличность снять можно лишь у кассира, но не в аппаратах самообслуживания.

«Моментальная карта»

«Моментальная карта» доступна как VISA, MasterCard или МИР.

Плюсы:

- счет оформляется в рублях, долларах США или в евро;

- карточку отдадут в сбербанковском офисе сразу при обращении;

- допускается перевыпуск;

- возможна оплата телефоном.

Минусы:

- допкарта не эмитируется;

- суточный лимит на бесплатное получение наличности – 50 000 рублей, а с суммы, превышающей данную, удержат 0,5%;

- месячный лимит на бесплатное получение наличности – 100 000 рублей;

- карта МИР ограничена по функционалу – валюта – лишь российский рубль, расчет телефоном невозможен.

5 место. Цифровая карта (Сбербанк) — Visa

5 место

Это крупнейший банк в стране и самый популярный у населения. Его офисы и банкоматы есть в каждом городе. Как и предложение от Яндекс.Денег, карта Сбербанка является полноценной платежной картой, привязанной к имени кошелька. Ее можно привязать к смартфону с поддержкой NFC для оплаты в офлайн-магазинах.

Условия

Виртуальная карта Сбербанка выпускается и обслуживается бесплатно.

Использование

С помощью смартфона с NFC можно использовать карту и в офлайне.

Бонусы

Бонусы за покупки не предусмотрены.

Надежность

Крупнейший и самый надежный банк в стране.

Доступность

Оформить карту может любой клиент Сбербанка.

- Тип карты дебетовая

- Требования для оформления аккаунт в Сбербанк Онлайн

- Где можно использовать в любых магазинах, в том числе офлайн

- Способы пополнения в банкоматах и кассах Сбербанка, переводом с другой карты

- Бонусы за покупки баллы Спасибо — от 0,5% за все покупки и до 20% у партнеров в зависимости от статуса в системе, можно тратить у партнеров или выводить на счет

- Дополнительные возможности поддержка Apple Pay, Samsung Pay, Google Pay и SberPay

- Стоимость открытия бесплатно

- Стоимость обслуживания бесплатно

- Способ оформления полностью онлайн

- Сроки оформления мгновенно

Преимущества

- Бесплатный выпуск и обслуживание

- Поддержка платежных приложений для смартфонов

- Бонусы от партнеров при активном использовании

- Можно оформить с 14 лет

Недостатки

Только для действующих клиентов Сбербанка

Подробнее

Плюсы и минусы дебетовых карт с бесплатным заказом

В чем преимущества использования безналичных платежей? Вы значительно экономите свое время, вам не нужно таскать большой кошелек, нет необходимости в размене, сдаче и т.д. Кроме того, это более безопасно, нежели наличные средства в кармане.

Вам удобнее перевозить крупные суммы, не надо беспокоиться о том, что вас кто-то ограбит. Даже если карту украдут, то сделать с ней без пин-кода ничего нельзя. И если вы обнаружите факт пропажи, то просто за пару минут заблокируете карту, и доступ к вашим счетам через нее закроется.

Кроме того, не забывайте и о выгоде, на которую можно рассчитывать. Например, если по вашей карте предусмотрена бонусная программа, то за свои покупки вы будете получать бонусы, которые потом можно обменивать на скидку при следующих покупках. А если есть кэшбэк, то вам будут возвращать реальные деньги.

Какие есть минусы? Основной из них заключается в необходимости платить за обслуживание и смс-информирование. Поэтому надо подбирать карточки, которые будут для вас максимально дешевыми, а лучше – бесплатными.

Карта «Уютный космос» от «Рокетбанка»

«Уютный космос» от «Рокетбанка» — это MasterCard World.

Плюсы:

- на остаток начислят 5,5% годовых;

- процентный доход рассчитывается и выплачивается ежемесячно;

- доставка «Уютного космоса» по городу – это подарок;

- кэшбэк – 1% с любых трат, 10% при покупках в «Любимых местах». Бонусы поступают в рокетрублях. 1 рокетрубль приравнивается к 1 рублю.

Минусы:

пополнение бесплатно в пределах 300 000 рублей. С сумм сверх указанных удержат 1,5% (минимум 50 рублей);

поступление денег со счетов, открытых в иных банках, бесплатны, если сумма транзакции превышает 5 000 рублей. Если величина поступления ниже, то платят комиссионные — 1,5% (50 рублей минимум);

за справку или выписку со счета платят 350 рублей.

Помощник

Памятка владельцу карты

Интересное и важное

Ирина Волкова Автор Выберу.ру, irinavolkova@vbr.ru Специализация: микрозаймы, кредиты, ипотека, страхование

На что обратить внимание при выборе пластиковой карты

Дебетовые карты, как правило, используются для зачисления зарплаты, пенсии или стипендии

Однако они могут быть еще и выгодными: для этого нужно обратить внимание на дополнительные опции. К ним относятся:

- Процент на остаток по счету. Ближайший аналог – накопительный счет. Если в конце каждого месяца на вашей карте остались деньги, на них будет начисляться небольшой процент.

- Кэшбэк. Небольшой процент будет возвращаться с каждой вашей покупки. Может начисляться в рублях или в баллах, которые затем можно обменять на деньги, подарки или товары от банка. Многие организации предлагают повышенный кэшбэк на определенную категорию товаров или услуг, поэтому такую карту нужно выбирать, ориентируясь на свои траты.

- Стоимость обслуживания. От этого зависит, сколько вы будете тратить в месяц на использование карточки. В некоторых случаях можно не платить за обслуживание, например, если в месяц вы тратите определенную сумму (скажем, от 30 тысяч) или при наличии вклада в банке.

- Мили. Актуально для путешественников. Процент от потраченных средств вернется на ваш счет милями, которые затем можно обменять на билеты.

В каждом банке также существуют специальные программы и дополнительные опции. Это могут быть скидки у партнеров, специальные предложения в магазине самого банка и т. д.

Топ-5 дебетовых карт

Разберем пять самых популярных в 2020 году пластиковых карточек на Выберу.ру.

|

Название/Банк |

Обслуживание |

Кэшбэк |

Проценты на остаток |

Дополнительные опции |

|

Умная карта Visa Gold от Газпромбанка |

|

|

До 6% по накопительному счету |

Больше кэшбэка и миль при заказе дополнительных карт для семьи |

|

Мультикарта от ВТБ |

|

|

До 4,5% по накопительному счету |

Карта позволяет вернуть процент от покупок кэшбэком, милями или бонусами |

|

Классическая карта Сбербанка |

|

Бонусами СПАСИБО – до 30% от партнеров |

Не начисляется |

Возможность обменять бонусы на авиа- и ж/д билеты, билеты на концерты, спектакли, скидки или сертификаты у партнеров |

|

Opencard для путешествий от банка «Открытие» |

Бесплатное обслуживание и пополнение с карт других банков |

ИЛИ

|

Не начисляется |

|

|

Карта Tinkoff Black |

|

|

3,5% по счету в рублях |

Отсутствуют |

Оформить некоторые предложения можно онлайн через наш портал – рядом с названиями этих карт вы увидите кнопку «Подать заявку». Просто заполните анкету и дождитесь звонка менеджера, который договорится с вами о месте и времени встречи для передачи карточки.

Можно ли перевести деньги на дебетовую картуБлокировка дебетовой картыМошенничество с дебетовыми картамиКорпоративная дебетовая картаДебетовая карта ушла в минусЗавести дебетовую карту: как это сделать?

Как активировать дебетовую карту?Когда нужна дебетовая карта?Депозитные картыСтрахование дебетовой картыПеревыпуск дебетовой карты банкаИспользование дебетовой карты в поездке за границу

Использование дебетовой картыКакие ограничения на снятие наличных с дебетовой карты?Как снять деньги с дебетовой карты?Преимущества дебетовых карт: скидки и бонусыКак начисляются проценты на остаток по дебетовой карте?

Пользование картой

Пользоваться картой можно с момента ее активации:

- расплачиваться за покупки в магазине;

- погашать кредитные и коммунальные долги;

- получать переводы и отправлять;

- использовать при оплате в интернете.

Для того, чтобы не допустить к финансам третьих лиц, следует соблюдать простые правила безопасности:

Держите в секрете пин-код для доступа.

При вводе кода в банкомате соблюдайте осторожность.

Храните карту в недоступном месте.

Не используйте карту в непроверенных интернет-сервисах и неофициальных торговых точках.

При подозрении на взлом или утрате карточки — блокируйте ее самостоятельно или звоните на телефон горячей линии банка 88005555550.

Как активировать дебетовую карту Сбербанка?

Чтобы активировать карту, требуется совершить любую операцию в банкомате. Поэтому, как только получите карту — не покидайте отделение банка. Подойдите к банкомату и проделайте несколько действий:

- Вставьте карточку лицевой стороной вверх в отделение приема.

- Введите пин-код, выданный в банке или придуманный самостоятельно.

- Совершите любую операцию, например, внесите на баланс небольшую сумму денег.

- Нажмите кнопку «Завершить обслуживание».

- Заберите карточку и чек, подтверждающий операцию.

Как пополнить?

Для клиентов Сбербанка, которые располагают свободным временем, чтобы положить деньги на баланс, требуется:

- Взять карточку.

- Отправиться в ближайший дополнительный офис банка, который можно найти на сайте банка в разделе «Отделения и банкоматы».

- Найти банкомат или терминал с функцией приема денег.

- Вставить пластик.

- Ввести пин-код.

- Выбрать в техническом меню на экране опцию «Внести наличные».

- Вставить купюры пачкой, состоящей не более, чем из 40.

- Нажать опцию «Внести на карту».

- Убедиться, что баланс карточного счета пополнен, поможет раздел «Баланс».

- Затем завершить обслуживание, забрать карту и чек.

Люди занятые, являющиеся активными пользователями гаджетов, могут пополнить баланс счета, буквально в течение нескольких минут в интернет-банке, именуемом Сбербанк Онлайн:

- Пройдите авторизацию, введя логин и пароль.

- Дождитесь код доступа в смс на телефон.

- Введите пятизначный цифровой код в соответствующее поле.

- В личном кабинете нажмите на раздел верхнего горизонтального меню «Переводы и платежи».

Кликните пункт «Перевод между своими счетами и картами».

Заполните реквизиты счетов:

1. списания;

2. зачисления.

- Укажите сумму.

- Нажмите кнопку «Перевести».

- Подтвердите операцию кодом, отправленным на мобильный.

- Баланс карточного счета пополнен.

Установите мобильное приложение на смартфон или планшетный компьютер, и тогда станет возможным перевод денег на карточный счет дебетовой карты без необходимости ввода большое количество реквизитов. Достаточно знать один параметр — номер банковской карты получателя:

Откройте в приложении «Мой помощник» раздел «Платежи».

В меню выберите пункт «Между своими счетами».

Введите номер дебетовой карты Сбербанка.

Укажите сумму и подтвердите операцию.

Стоит знать, что определены лимиты на переводы с дебетовых карт Сбербанка:

один перевод — 30 тыс.руб.;

в сутки — 150 тыс.руб.;

в месяц — 1 500 тыс.руб.

Как снять наличные?

С карточного счета можно снять наличность, только с непосредственным применением пластика. Без него обойтись получиться только в форс-мажорной ситуации, связанной с:

- утерей или похищением;

- захвате платежным устройством;

- добровольной блокировкой;

- сильным повреждением;

- окончанием срока.

Точки, в которых имеется возможность снять наличные с дебетовой карты:

- Кассы Сбербанка при обязательном предъявлении паспорта.

- Фирменные банкоматы, а также программно-технические комплексы для автоматизированной выдачи денег других банков.

Tinkoff Black

Банк предлагает открыть пластиковое платежное средство в трех валютах. По всем из них обслуживание с нулевой комиссией. Но по рублевому счету надо выполнить одно из условий:

- иметь более 50 000 рублей на вкладах или в кредите,

- за расчетный период хранить не менее 30 000.

Кроме того, у Тинькофф Банка традиционно привлекательная программа кэшбэка. За каждую покупку возвращаются реальные, а не виртуальные деньги:

- 1 % от простых покупок,

- 5 % от товаров из выбранных категорий,

- до 30 % от покупок у партнеров.

Напоминаю, что Тинькофф – это интернет-банк, который общение с клиентом проводит в интернет-пространстве. Поэтому оформить и получить карточку можно, не выходя из дома.

Какие еще выгодные условия предлагает банк:

- начисление 6 % годовых на остаток, но при условии хранения на счете до 300 000 и оплаты покупок на 3 000 рублей за расчетный месяц. Во всех остальных случаях доход не начислят;

- бесплатные внешние и внутренние переводы денег;

- снятие наличных денег в банкоматах-партнерах без платы до 150 000 в месяц и при сумме операции от 3 000 рублей;

- до 20 000 рублей перевод без комиссии на карточку другого банка;

- без комиссии внесение наличных денег до 300 000 через партнеров.