Расчётный счёт для ип: зачем нужен, как открыть и как пользоваться

Содержание:

- Тарифы 2021 года на открытие расчетного счета для ИП

- Наш рейтинг лучших банков для ИП в 2021 году

- Торговый эквайринг: приём оплаты услуг с помощью электронных карт

- Зачем ИП расчётный счёт и можно ли обойтись без него

- ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ В ТИНЬКОФФ БАНКЕ

- Необходимые документы

- Где дешевле открыть расчетный счет для ИП

- Ведение и обслуживание счёта

- Где лучше открыть расчетный счет для ИП

- Мои требования к банку:

- Документы для открытия расчётного счёта в банке для ИП

Тарифы 2021 года на открытие расчетного счета для ИП

В какую сумму обойдется открытие, обслуживание счета и другие услуги зависит от установленных тарифов. Почти все финансовые учреждения имеют в продуктовой линейке стандартный пакет с набором базовых опций и дорогие пакеты, охватывающие все стороны сотрудничества с ИП.

Все вышеперечисленные банки не берут плату за открытие счета. В Точка-Банке есть также бесплатный тариф на обслуживание. Хотите платить на 10% меньше – подайте заявку на РКО в Альфа-Банк и внесите ежемесячные платежи авансом на год вперед. В Тинькофф действуют аналогичные условия, но скидка составляет уже 17%. В результате все три учреждения становятся самыми выгодными по тарифам на открытие и обслуживание.

Наш рейтинг лучших банков для ИП в 2021 году

Международные и российские рейтинговые агентства составляют рейтинги на основе финансовых показателей: активы, прибыль, кредитоспособность. Конечно же, хороший банк должен не только предлагать клиентам выгодные условия, но и заботиться о своей финансовой устойчивости. Составляя наш рейтинг, мы учли мнение профессиональных экспертов, отзывы клиентов и рассмотренные выше критерии выбора лучшего банка для ИП.

Из топ-30 банков по версии портала banki.ru (рейтинг составляется с использованием публичной отчётности сайта ЦБ) мы выбрали пять учреждений, в которых рекомендуем открывать счёт ИП в 2021 году.

«Тинькофф Банк». Занимает первое место в рейтинге Business Banking Fees Rank 2017 по стоимости обслуживания Индивидуальных предпринимателей и первое место по стоимости обслуживания B2B сервиса. Второе место в независимом народном рейтинге банков на banki.ru по качеству услуг. Идеален для начинающих предпринимателей и для всех тех, кто не готов к серьёзным тратам на банковское обслуживание.

Альфа-Банк. Основные направления: полный комплекс РКО, корпоративный и инвестиционный бизнес, лизинг и факторинг, торговое финансирование. Наши пользователи, открыв здесь счёт, получают дополнительные бонусы: промо-код на рекламу в Яндекс.Директе, бесплатный месяц связи Beeline, сертификат в подарок для подбора персонала от HeadHunter.

Банк Открытие. Банк работает на финансовом рынке с 1993 года, входит в список системно значимых кредитных организаций России. Обслуживает 2,7 млн физических лиц и около 190 тысяч юридических лиц. Присутствует в 61 регионе РФ, имеет 442 офиса. Поддерживает начинающих и опытных участников внешнеэкономической деятельности, сопровождает и финансирует контракты ВЭД на выгодных условиях.

Сбербанк. Крупнейшее кредитное учреждение России, имеющее репутацию самого надёжного банка. В последние годы активно работает над улучшением сервиса, что позволило получить титул банка с лучшей клиентской поддержкой 2015 года по версии banki.ru.

ВТБ. Банк с государственным участием, который пользуется особенным доверием физических лиц. По всем значимым показателям стабильно входит в ТОП-5 банков России. Для малого бизнеса, участвующего в госзакупках, банк предоставляет гарантии для обеспечения обязательств по контрактам.

Торговый эквайринг: приём оплаты услуг с помощью электронных карт

Вспомните, как часто вы разочарованно выходите из магазина, если видите на кассе объявление: «Обслуживание по банковским картам приостановлено». Безналичный расчёт облегчит жизнь вашим клиентам.

Что необходимо сделать для подключения эквайринга

Необязательно подключать эквайринг именно в том банке, где у вас есть расчётный счёт. Но расчётный счёт обязательно понадобится при подаче соответствующей заявки (иначе куда же клиенты будут перечислять средства?). Ищите удобный тариф с возможностью арендовать оборудование (платёжные терминалы).

Обычно банк берёт процент за безналичные расчёты с каждой покупки. Заранее позаботьтесь о том, чтобы в помещении был интернет (и именно такой, какой необходим для работы с платёжными терминалами).

Терминалы безналичного расчёта давно стали необходимостью для покупателей

Заявку на эквайринг можно отправить онлайн. Достаточно уточнить по телефону список необходимых документов. Сотрудники банка проконсультируют вас, как работать с оборудованием. Имейте в виду, что торговый эквайринг — это не то же самое, что интернет-эквайринг. Для интернет-эквайринга (онлайн-покупок через сайт по безналичному расчёту) необходим дополнительный договор.

Приведённые выше краткие рекомендации помогут вам правильно открыть и использовать расчётный счёт для ИП, бесконфликтно сотрудничать с органами власти, банком и клиентами.

Зачем ИП расчётный счёт и можно ли обойтись без него

Индивидуальный предприниматель может работать без расчётного счёта, но с определёнными неудобствами:

- нельзя заключать крупные сделки;

- выше риск налоговых проверок и штрафов;

- клиенты не всегда хотят платить наличными;

- для исходящих платежей придётся посещать банк.

Сейчас предпринимателям желательно иметь расчётный счёт по двум причинам:

1. Ограничение суммы расчетов

Государство стремится контролировать все денежные потоки, чтобы не допустить нелегальных финансовых операций. Поэтому для b2b-расчётов действует ограничение — не более 100 000 рублей наличными (при сделке в валюте — по курсу Центробанка на день оплаты). Эту сумму может получить или заплатить ИП при сделке с другими компаниями и предпринимателями.

Для договоров на сумму больше, чем 100 000 рублей, потребуется счёт в банке для безналичных расчётов.

Обойти это ограничение простым дроблением платежей не удастся. Если с одним контрагентом ИП заключил несколько схожих договоров, то суд вправе объединить их, чтобы учесть сумму взаиморасчётов в общем.

Так, например, платить наличными за поставку материалов по 20 000 рублей в месяц можно только пять месяцев, потом придётся расторгать договор и искать нового поставщика, либо переходить на безналичную оплату через банк. Заключить новый договор с тем же контрагентом на тех же условиях и вновь использовать наличные не удастся.

За нарушение предельного лимита наличных расчётов участников сделки оштрафуют — как плательщика, так и получателя средств. Юридическому лицу грозит штраф в 40 000 — 50 000 рублей, а должностным лицам и ИП — 4 000 — 5 000 рублей. Срок давности — два месяца с момента платежа.

Кроме того, тратить наличные из кассы нельзя на:

- аренду недвижимости;

- погашение займов и кредитов;

- покупку ценных бумаг.

Эти расходы индивидуальный предприниматель обязан совершать с помощью банковского счёта.

Деньги из кассы предприниматель может направить на выплаты сотрудникам и поставщикам или взять на свои личные нужды, не связанные с бизнесом. Если же он внесёт платёж по договору аренды средствами не из банка, а из кассы, то окажется нарушителем и будет оштрафован на 4 000—5 000 рублей.

Таким образом, ИП, снимающий помещение для работы или получивший кредит, не сможет работать без расчётного счёта.

2. Многие клиенты предпочитают безналичные расчёты

Помимо прямого запрета и ограничений по сумме платежей наличными, есть и другие обстоятельства, затрудняющие работу без счёта в банке.

Сейчас более половины всех платежей в стране совершается безналично. Частные лица предпочитают оплачивать товары, работы и услуги картами. Поэтому ИП, работающему с населением, стоит использовать POS-терминалы. Так он не потеряет большую часть потенциальных клиентов. А для приёма безналичных платежей нужен банковский счёт.

Без расчётного счёта предпринимателю придётся ходить в банк каждый раз, когда требуется что-то оплатить — налоги, страховые взносы, закупку товаров. Это лишняя трата времени и ненужные сложности, тогда как владельцы счёта подобные операции совершают онлайн, через интернет-банкинг.

При получении денег на счёт меньше формальностей — не нужно выдавать кассовые чеки или оформлять бланки строгой отчётности. Безналичные расчёты удобнее отслеживать, легче анализировать обороты бизнеса.

Итак, без расчётного счёта индивидуальные предприниматели могут обойтись лишь в очень редких случаях, если:

- работают в основном с частными клиентами, а не с юрлицами и ИП;

- совокупный размер сделок с одной и той же компанией или другим предпринимателем не превышает 100 000 рублей;

- клиенты готовы платить наличными, а не картами;

- они не имеют кредита или займа;

- минимум безналичных платежей и ходить в банк нужно нечасто;

- становятся плательщиками налога на профдоход (самозанятыми).

ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ В ТИНЬКОФФ БАНКЕ

О Тинькофф Банке

Мой личный рейтинг лучших банков для открытия РКО возглавляет «Тинькофф Банк». Адекватные тарифные планы, качественная и оперативная поддержка, бонусы – малая часть достоинств. Рассказываю подробно!

Банк сфокусирован на дистанционном обслуживании, поэтому все решается через приложение или горячую линию. По данным РА «Эксперт», банк «Тинькофф» является одним из самых надежных и стабильных в РФ.

Всего в банке «Тинькофф» представлено 4 типа тарифов для малого бизнеса. Открытие счета бесплатно. Цена обслуживания — от 490 рублей.

Забегая немного вперед, хочу отметить, что плюсов у банка намного большое, поэтому если вы ищите, где лучше, дешевле и выгоднее открыть расчётный счет для ИП или ООО, то я однозначно его рекомендую!

Преимущества

- Большой выбор тарифов;

- Адекватные цены;

- Оперативная поддержка;

- Удобное приложение для смартфона;

- На остаток начисляются проценты.

Тарифные планы

|

Название |

Простой |

Продвинутый |

Профессиональный |

Премиум |

|

Стоимость |

490 руб/мес |

1990 руб/мес |

4990 руб/мес |

24990 руб/мес |

Необходимые документы

В каждом финансовом учреждении есть свой перечень документов, необходимых для того, чтобы открыть расчётный счёт.

В большинстве случаев он одинаков, но в некоторых банках заполнять заявление, форму, бланки нужно строго по неким образцам. Дубликаты тоже нужно заверять правильно.

Стандартный список документов для открытия расчётного счета ИП:

- Свидетельство ОГРНИП.

- Уведомление о том, что физлицо поставлено на учёт в ФНС.

- Выписка из единого государственного реестра индивидуальных предпринимателей (ЕГРИП).

- Нотариально заверенная ксерокопия паспорта.

- Заявление предпринимателя на имя банка о разрешении открыть расчётный счёт.

- Дубликат документа, который подтверждает, что ИП состоит на учёте Федеральной службы статистики.

- Лицензии, разрешающие ведение деятельности и их дубликаты.

Нужно помнить, что есть документы и дубликаты документов, которые выдаются государственными органами и которые действительные в течение определённых сроков.

Поэтому собирать пакет документов для открытия расчётного счета ИП необходимо вовремя, не спешить и не задерживаться. Иначе придётся получать их повторно и, возможно, даже оплатить штрафы.

В некоторых случаях логичнее доверить такое ответственное дело специалистам, эти услуги стоят не так дорого. Если предприниматель выбрал этот путь решения проблемы, то, подавая документы, доверенное лицо предоставляет также и копию его паспорта, и доверенность.

В ГК РФ есть пункт о праве индивидуального предпринимателя вести дела самому, справедливо это потому, что вся мера ответственности, в том числе и убытки, ложится именно на него.

Где дешевле открыть расчетный счет для ИП

Если сравнивать все тарифы банков, то сравнительная таблица банков по стоимости открытия и ведения счета будет такой.

| Открытие счета, руб. | Ведение счета, руб./в мес. | Платежные поручения, руб./шт. | |

|---|---|---|---|

| ЛокоБанк | 0 — 4990 | 19 — 89 | |

| Тинькофф | 490 — 4990 | 0 — 49 | |

| Точка | 0 — 2500 | 0 — 60 | |

| Альфа-Банк | 0 — 7900 | 0 — 50 | |

| Сбербанк | 0 — 12900 | 16 — 199 | |

| Открытие | 0 — 7990 | 0 — 100 | |

| МодульБанк | 0 — 4990 | 0 — 90 | |

| ДелоБанк | 0 — 7590 | 0 — 87 | |

| ФорБанк | 0 — 6990 | 0 — 75 | |

| Сфера | 0 — 4990 | 0 — 90 | |

| ВТБ | 0 — 5950 | 0 — 100 | |

| ПромСвязьБанк | 0 -2100 | 25-100 | |

| Уралсиб | 480 — 4 700 | 0 — 90 |

Из этой таблицы видно, что у всех банков бесплатное открытие счета, у большинства плата за обслуживание отсутствует и за платежные поручения тоже можно не платить. Но на самом деле не получится выбрать тариф, в котором все эти опции будут бесплатными. Чем дешевле тариф, тем выше стоимость одного платежного поручения. Для ИП на начальном этапе подойдет минимальный тариф, т.к. у него будет небольшой оборот денежных средств и небольшое количество платежей – нет смысла переплачивать.

Теперь к реальному примеру. Допустим, оборот ИП составляет 200 тыс. рублей и вам необходимо отправлять 7 платежных поручений в месяц. Разумеется, каждый предприниматель стремится к минимизации затрат, поэтому основной упор будем делать на низкую стоимость обслуживания, не забывая, само собой, о репутации банка. И вот теперь, на основе таких входных данных составим рейтинг.

-

Открытие. Банк с отличной репутацией и являющийся одним из системообразующим.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса, от 490 руб для активно развивающихся;

-

ПромСвязьБанк. Банк с двадцатилетней историей. О его надежности говорят многочисленные положительные отзывы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 6 месяцев бесплатно;

-

Банк Уралсиб. Один из крупнейших банков России, оказывающий широкий спектр услуг любому типу бизнеса.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 12 месяцев бесплатно;

-

ФорБанк. Банк небольшой, представлен только в 6 регионах страны, но большинство операций можно производить удаленно. Тарифы очень приятные.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Сбербанк. Ведущий банк России с госучастием и наибольшим количеством отделений во всех регионах.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ДелоБанк. Это универсальная платформа СКБ-банка, созданная для обслуживания малого и среднего бизнеса. Банк стремится к полной автоматизации задач.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ЛокоБанк. Банк входит в топ-100 по активам. Среди акционеров – международный инвестор. Локобанк так же является одним из лидеров по объему кредитования.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

МодульБанк. Банк ориентирован на начинающих предпринимателей и малый бизнес. Отделений нет – работает только онлайн.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Сфера. Один из банков, предоставляющий услуги исключительно в сети «Интернет». Принадлежит БКС Банку, поэтому, при необходимости, можно обращаться в их офисы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ВТБ. Банк является одним из крупнейших в стране, а филиалы есть и за ее пределами.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Альфа-Банк. Надежный банк с высокими рейтингами и иностранным капиталом. Имеет наибольше количество тарифов для предпринимателей.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Тинькофф. Первый частный банк, работающий исключительно онлайн. Имеет множество положительных отзывов и один из самых «продвинутых» в России.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Точка. Банку всего 3 года, а он уже в лидерах рынка финансовых услуг. Банк ориентирован на работу с малым и средним бизнесом.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

Исходя из этих данных, можно сделать вывод, что самые выгодные банки для открытия расчетного счета для ИП – это «Открытие» и «Промсвязьбанк».

Ведение и обслуживание счёта

Индивидуальный предприниматель не ограничен в количестве расчётных счётов. Можно открывать их по мере необходимости, главное, чтобы была возможность оплачивать их обслуживание.

Внести средства на свой расчётный счёт вы можете, заполнив специальную форму (где надо будет указать источник поступления средств), и передав наличные денежные средства. Чтобы совершать операции по счёту, можно пользоваться интернет-банкингом (эта услуга есть фактически во всех банках).

Для снятия наличных средств обычно используется чековая книжка (снимать деньги сможете вы сами лично либо ваше доверенное лицо). Для проведения платежей по счёту необходимо заполнить платёжное поручение. Консультацию о том, как пользоваться счётом и интернет-банкингом, вам обязательно дадут в вашем банке.

Чековой книжкой сможете пользоваться вы сами и ваше доверенное лицо

Где лучше открыть расчетный счет для ИП

Помимо затрат на ежемесячное обслуживание счета, есть еще много показателей, на которые нужно обращать внимание, при необходимости. К примеру, кому-то нужен процент за снятие или внесение средств как можно ниже, а у кого-то нет времени тратить на открытие счета и сделать это нужно как можно быстрее

Итак, в каком банке лучше открыть счет, учитывая все важные критерии, помимо стоимости. Ниже сравнительная таблица.

| Открытие | ПромСвязьБанк | Уралсиб | ФорБанк | Сбербанк | ДелоБанк | локобанк | МодульБанк | Сфера | ВТБ | Альфа-Банк | Тинькофф | Точка | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Срок открытия | до трех рабочих дней | 1-2 дня (возможно срочное) | 1-2 дня | 1-3 дня | за одну встречу | за 1 встречу | 1 день | 5 минут на регистрацию на сайте, открытие — за 1 встречу | моментально | 2-3 дня | 1-2 дня после подачи документов | один день | резервирование — 15 минут, открытие — в течение встречи |

| Бонусы при открытии счета | 2-4 месяца бесплатного обслуживания | до полугода бесплатного обслуживания | скидка 15% при оплате за год | скидка 15% при оплате за год | 2 месяца обслуживания по 1 р. | до 20% скидка на обслуживание счёта | 6 месяцев обслуживания в подарок, если у вашего предыдущего банка отозвана лицензия | Скидка на обслуживание 15-20%. Акции от партнёров на бухгалтерские программы и интернет-сервисы. Для получения скидки при открытии счёта нужно использовать кодовые слова (указаны на сайте). |

первые 90 дней обслуживания бесплатно | 3 месяца обслуживания — 0 руб. | 3 месяца бесплатного обслуживания; скидки при оплате за 3, 6 или 12 месяцев. |

на оплату рекламы в Яндекс.Директ, SeoPult — до 10 000 руб.; на оплату рекламы myTarget — до 50 000 руб.; на запуск первой рекламы Google AdWords — 3000 руб. |

в тарифе «Всё лучшее сразу» первые 3 месяца — 500 р. вместо 2500 р. |

| Начисление % на остаток по счету | нет | нет | до 4% | да | плавающая ставка | до 5% | нет | до 7% | нет | нет | до 3% | от 4 до 6% | нет |

| % за внесение наличных | от 0 до 1,3% | от 0 до 1% | от 0,12 до 1% | от 0,1 до 0,5% | от 0 до 1% | 0-0,3% | от 0 до 0,3% | от 0 до 0,5% | 0 руб. | от 0 до 0,5% | от 0 до 1% | от 0,15 до 0,3% | от 0,2%, максимально 8% в зависимости от суммы пополнения и тарифа |

| % за снятие наличных | от 0,99 до 4,99% | от 1,5 до 11% | от 1,1 до 11% | от 1,5 до 10% | от 0 до 10% | 2-3% | от 0 до 15% | от 0 до 6% | от 0 до 5% | от 0 до 11% | от 0 до 11% | от 1 до 15% | от 0% до 6% |

| Перевод на карту физ. лица | от 150 000 до 500 000 р. | до 150 тыс. р. | до 300 тыс. р. | комиссия | до 300 тыс. р. | до 150 тыс. р. | до 500 тыс. рублей | до 300 тыс. рублей — для юридических лиц, до 1 млн — для ИП | 100 000 — 500 000 р. в зависимости от тарифа | до 150 тыс. р. | до 6 млн рублей | до 1 000 000 р. | до 500 тыс. р — для ИП, до 300 тыс. рублей — для юр. лиц. |

| Комиссия за перевод юр. лицам и ИП | 0-100 р./шт. | от 30 до 100 р. | до от 28 до 120 р. | от 0 до 75 р. | от 16 до 199 р. | до 87 р. | от 19 до 89 рублей | от 0 до 90 р. | от 0 до 90 р. | от 32 до 100 р. | от 0 до 50 рублей за перевод | внутрибанковские — бесплатно, остальные — от 19 до 49 руб. | от 0 до 60 рублей |

| Интернет-банкинг и мобильное приложение | да | да | да | да | да | да | да | да | да | да | да | да | да |

| Корпоративные карты | выпуск бесплатно, обслуживание — 149 р./мес. за карту | выпуск бесплатно | обслуживание — первый год бесплатно, далее — 250 р./мес. | выпуск и обслуживание — бесплатно | от 2 до 7 тыс. р./год | бесплатные | есть | от 0 до 1000 р. в мес. | 1 карта бесплатно | стоимость обслуживания — 0 р. | выпуск и обслуживание бесплатно | выпускаются в день регистрации — бесплатно, после — 490 руб. | выпуск и обслуживание бесплатно |

| Зарплатный проект | есть, бесплатные переводы | от 0,1% за перевод зарплаты | переводы — бесплатно | комиссия устанавливается индивидуально | переводы от 0 р. | 0,2% за перевод | переводы без комиссии | комиссия — до 19 р. | 1% за перечисление зарплаты и пособий | 0-1% за перевод | бесплатные переводы | бесплатные переводы | комиссия за перевод денег сотрудникам устанавливается по соглашению сторон |

| Валютный счет | открытие — 800-2000 р. | бесплатно | бесплатно | бесплатно | 3000 р. открытие | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

Но даже это еще не все. Банки предлагают услуги бухгалтерии, юриста, инкассации, экваринга, расчетно-кассового обслуживания и т.д.

И тут уже каждый для себя должен выбрать банк, наиболее подходящий требованиям его требованиям который предлагает лучшие условия именно для него.

Мои требования к банку:

Онлайн-открытие без визита в банк (важное условие в условиях карантина)

Дешевые цены на открытие и ведение счета (желательно чтобы все было бесплатно)

Низкие комиссии за снятие наличных и вывод средств на личную карту

Современный интернет-банк с поддержкой Safari под Mac, без флешек и Explorer 🙂

Мобильное приложение под iOS

SMS-оповещения об операциях (поступление денег, проведение платежей)

Из более 50 банков, которые я изучил, я выбрал 12 банков с самыми выгодными и интересными предложениями. Ниже я предлагаю вам свой субъективный рейтинг банков, где выгоднее открыть расчетный счет предпринимателю (также вы можете посмотреть все данные в , которую я постоянно обновляю):

Документы для открытия расчётного счёта в банке для ИП

Решение открыть расчётный счёт означает выбор обслуживающего банка. Первоначальную общую информацию о финансовых учреждениях легко найти в сети. Сайты банков предоставляют сведения о тарифах на обслуживание, расположении отделений и банкоматов, кредитных продуктах, программах для малого бизнеса. Уточнить актуальность сведений рекомендуется при личном посещении финансового учреждения. Менеджер банка с готовностью расскажет о требованиях к подаче документов для открытия расчётного счёта. В банк представляются:

- оригиналы документов. Копии сделают и заверят сотрудники банка;

- нотариальные копии.

Свидетельство о присвоении ИНН

ИНН — идентификационный номер налогоплательщика, состоит из 12 цифр. Налоговая служба присваивает ИНН физическим лицам при постановке на учёт или при регистрации в качестве индивидуального предпринимателя. ИНН физического лица и ИНН ИП один и тот же.

Если оригинал свидетельства потерялся или пришёл в негодность, следует обратиться в налоговую инспекцию лично за получением дубликата. Если после выдачи ИНН менялись паспортные данные, место жительства, фамилия, имя, отчество, номер остаётся прежний.

Справка из Росстата

Росстат ставит ИП на учёт и сообщает коды ОК ТЭИ в информационном письме. При отсутствии у предпринимателя справки о кодах на бумажном носителе менеджер банка сформирует и распечатает уведомление из статистического регистра на онлайн-сервисе по реквизиту ИНН.

Выписка из ЕГРИП

ЕГРИП — ресурс, в котором находится информация относительно регистрации индивидуального предпринимателя, в том числе:

- личные и паспортные данные;

- гражданство;

- сведения о лицензиях;

- коды видов экономической деятельности;

- ИНН.

Выписка формируется текущим числом и действует не более 30 дней со дня выдачи. ИП вправе получить актуальную выписку налоговой службы лично, не позже пяти рабочих дней после подачи заявления. Квитанция на уплату пошлины в размере 200 рублей прикрепляется к заявлению. Есть другой вариант: получить выписку в течение часа на электронный адрес.

Выписка из Единого государственного реестра юридических лиц в электронной форме, подписанная усиленной квалифицированной электронной подписью, равнозначна выписке на бумажном носителе, подписанной собственноручной подписью должностного лица налогового органа и заверенной печатью налогового органа

Бесплатная выписка ЕГРИП формируется на официальном сайте налоговой службы. Без печати будет носить справочный характер. Банк идёт навстречу клиенту. При отсутствии на руках бумажной выписки, заверенной налоговой инспекцией, менеджер банка формирует документ самостоятельно.

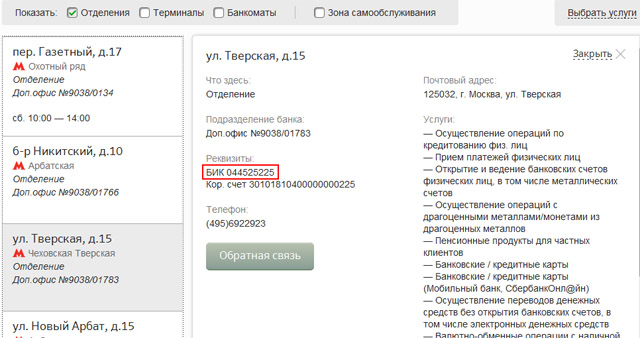

Фотогалерея: получение выписки из ЕГРИП

ИП обязан предъявить в банке личный паспорт.

Паспорт удостоверяет личность физического лица. Банку обязан затребовать паспорт каждого лица, внесённого в карточку с образцами подписей.