Формула расчета сложных процентов по вкладам

Содержание:

- Формула сложных процентов

- Как рассчитать сложные проценты по вкладу?

- Еще больше примеров

- Учет (дисконтирование) по сложным процентам

- Формула сложного процента

- Как рассчитать простые проценты по пополняемому вкладу?

- Формула расчета сложных процентов по банковскому вкладу

- Сложные проценты и инвестиции

- Расчётные формулы

- Механизм работы

- Формулы сложных процентов по вкладам и примеры решения задач

- Сложные проценты в EXCEL. Постоянная ставка

- Послесловие

- Правила расчета стоимости инвестиций по функции БЗРАСПИС в Excel

- Как рассчитать сложный процент по вкладу в банке

- Насколько вырос капитал за месяц, если проценты годовые

- В чем отличие

- Сложный процент в инвестировании — что это простыми словами?

- Основные определения

Формула сложных процентов

Теперь давайте приступим к самому важному. Узнаем наконец-то, как всё это рассчитывается

Формула имеет следующий вид:

где

- К — сумма вклада,

- i — годовая % ставка, деленная на 100,

- n — число периодов начислений.

Воспользуемся данной формулой на практике.

Пример 1. Вы положили на депозит в банке 60 000 рублей под 12% годовых на 8 лет. Узнать, какую сумму вы получите через 8 лет, можно с помощью вышеупомянутой формулы:

S = 60 000 * (1 + 12/100)^8 = 148 557 руб.

Размер итоговой прибыли может зависеть от различных факторов. Например, от того, как начисляются проценты ежемесячно или раз в год. Тогда формула немного видоизмениться.

Пример 2. Пусть условие остается прежним из Примера 1, но начисления будут происходить каждый месяц.

S = 60 000 * (1 + 12/100/12)^96 = 155 956 руб.

Думаю, понятно, откуда появилось число 96 — это 8 лет умноженные на 12 месяцев. А процентную ставку i необходимо ещё разделить на 12 (месяцев). Тогда формула для наращения процентов m раз в году примет вид:

где m = 365, при ежедневном начислении прибыли, m = 12 — ежемесячном, m = 4 — ежеквартальном, m = 2 — полугодовом.

Как видно из примеров, чем чаще начисления, тем конечный доход будет выше

Только важно помнить главное правило — сложные % тогда будут приносить реальную пользу, когда вы не будете снимать получаемую с них прибыль

Как рассчитать сложные проценты по вкладу?

Ещё более сложный случай – расчёт доходности вклада с капитализацией, когда проценты начисляются на проценты. Если проценты капитализируются ежемесячно, то в каждый последующий месяц они будут начисляться на последовательно увеличивающуюся сумму. Точный расчёт доходности должен учитывать и количество дней в каждом месяце (формулы приведены для депозита без пополнения):

1-й месяц: Д1 = С1 * П * К1 / Кг,

2-й месяц: Д2 = (С1 + Д1) * П * К2 / Кг,

3-й месяц: Д3= (С1 + Д1 + Д2) * П * К3 / Кг,

и так далее.

Итоговый доход будет рассчитываться, как сумма доходов за каждый месяц размещения денежных средств на депозите:

Д = Д1 + Д2 + Д3 + …

Если средства в размере 100 тысяч рублей размещаются на депозите с процентной ставкой 8% годовых на срок три месяца (например, на апрель-июнь) с ежемесячной капитализацией процентов, то итоговый доход вкладчика составит 2 006 рублей (657 + 683 + 666). Если бы проценты ежемесячно не капитализировались, а снимались, то доходность депозита за этот же период составила бы 1 994 рубля. Разница небольшая, но при увеличении срока размещения денежных средств она будет увеличиваться.

Для расчёта сложных процентов часто используют упрощённую формулу, в которой применено допущение о равенстве количества дней в каждом месяце.

Еще больше примеров

Выглядит это так: конечная сумма равна начальной, умноженной на сумму единицы и числа равного процентной ставке деленной на 100, в степени равной периоду на который осуществляется вложение (конечная сумма = начальная сумма * (1 + %)n).

В качестве примера не найти ничего лучшего, чем вклад денег на срочный депозит. В реальности для расчета сложных процентов по вкладам банкиры, применяют совершенную формулу имеющую вид: конечная сумма равна, начальной умноженной на единицу плюс процентная ставка деленая на 100, умножить на количество дней, деленное на количество дней в году, все в степени равной периоду вклада (конечная сумма = начальная сумма * (1 + p*d/y)n.

Другими словами, если вы вложили 1000 рублей под 12% годовых, то через год вы получите 1120 рублей. Если на второй год вы продлите вклад не с 1000 рублей а с 1120, то вместо 120 рублей вы уже получите 134,4 р. Кажется не большая разница, но вот что будет за 50 лет:

- Через З года — 1400

- Через 4 года — 1570

- Через 10 лет — 3100

- Через 20 лет — 9640

- Через З0 лет — 29 960

- Через 40 лет — 93 050

- Через 49 лет — 258 040

- Через 50 лет — 289 000

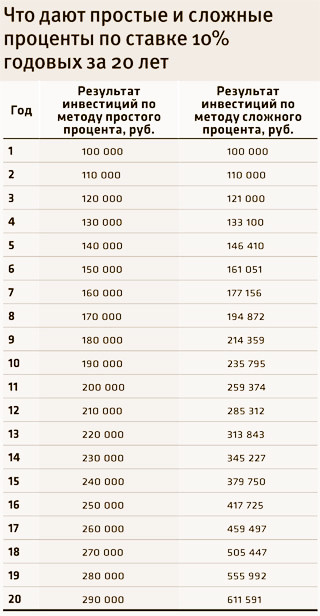

Однако все познается в сравнении и чтобы в полной мере оценить могучий потенциал того, что называется реинвестированием, необходимо сравнить, какие же результаты дают простые и сложные проценты. Если простые проценты дают линейный прирост прибыли, то реинвестиции – это экспоненциальное увеличение капитала, которое тем сильнее, чем большая сумма под больший процент и на дольший срок была вложена.

При необходимости из указанной выше формулы по расчету сложных процентов по банковским вкладам легко выводятся и формулы для определения других необходимых величин: действующей процентной ставки ((конечная сумма/ начальную сумму)1/n – 1); периода, за который из имеющейся суммы потребуется получить искомую (n = log(1+процентная ставка) (конечная сумма / начальную сумму)).

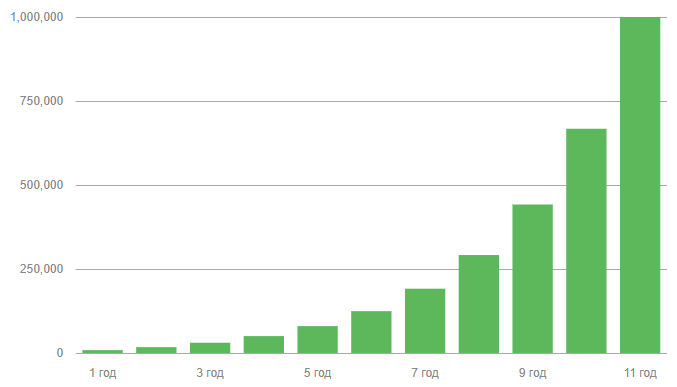

Все бы было здесь прекрасно, если бы не одно «но» – для того, чтобы сложные проценты действительно раскрыли свой полный потенциал и начали наращивать хорошую прибыль, требуется довольно продолжительный срок либо очень высокая процентная ставка, что в честных проектах встречается крайне редко.

А вот пример того, как можно заработать 1 миллион долларов за 11 лет, при условии первоначального вклада три тыс. долларов по 50% годовых, и ежемесячно нужно докладывать по 300 долларов (3600 в год):

1 год $8 5652 год $17 3623 год $30 5584 год $50 3515 год $80 0426 год $124 5777 год $191 3818 год $291 5869 год $441 89310 год $667 35511 год $1 001 032

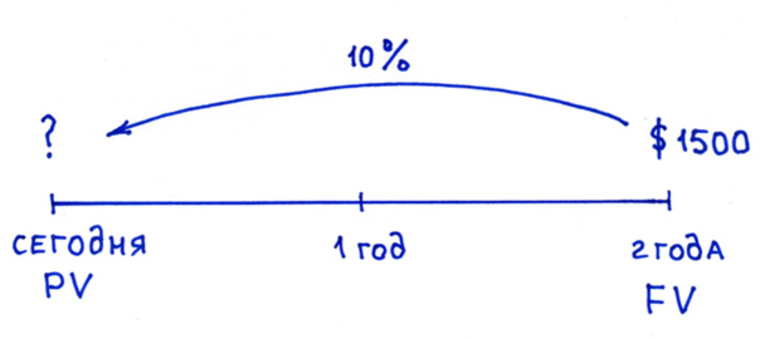

Учет (дисконтирование) по сложным процентам

Дисконтирование основывается на базе концепции стоимости денег во времени: деньги, доступные в настоящее время, стоят больше, чем та же самая сумма в будущем, вследствие их потенциала обеспечить доход. Рассмотрим 2 вида учета: математический и банковский.

Математический учет . В этом случае решается задача обратная наращению по сложным процентам, т.е. вычисления производятся по формуле Р=S/(1+i )^n Величину Р, полученную дисконтированием S, называют современной, или текущей стоимостью, или приведенной величиной S. Суммы Р и S эквивалентны в том смысле, что платеж в сумме S через n лет равноценен сумме Р, выплачиваемой в настоящий момент. Здесь разность D = S – P называется дисконтом.

Пример . Через 7 лет страхователю будет выплачена сумма 2000000 руб. Определить современную стоимость суммы при условии, что применяется ставка сложных процентов в 15% годовых. Другими словами, известно: n = 7 лет, S = 2 000 000 руб., i = 15% .

Решение. P = 2000000/(1+15% )^7 Значение текущей стоимости будет меньше, т.к. открыв сегодня вклад на сумму Р с ежегодной капитализацией по ставке 15% мы получим через 7 лет сумму 2 млн. руб.

Тот же результат можно получить с помощью формулы =ПС(15%;7;;-2000000;1) Функция ПС() возвращает приведенную (к текущему моменту) стоимость инвестиции и рассмотрена здесь .

Банковский учет . В этом случае предполагается использование сложной учетной ставки. Дисконтирование по сложной учетной ставке осуществляется по формуле: Р = S*(1- dсл )^n где dcл – сложная годовая учетная ставка.

При использовании сложной учетной ставки процесс дисконтирования происходит с прогрессирующим замедлением, так как учетная ставка каждый раз применяется к сумме, уменьшенной за предыдущий период на величину дисконта.

Сравнив формулу наращения для сложных процентов S = Р*(1+i )^n и формулу дисконтирования по сложной учетной ставке Р = S*(1- dсл )^n придем к выводу, что заменив знак у ставки на противоположный, мы можем для расчета дисконтированной величины использовать все три способа вычисления наращения по сложным процентам, рассмотренные в разделе статьи Начисление процентов несколько раз в год .

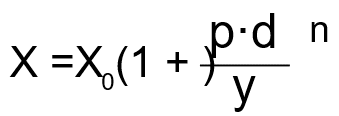

Формула сложного процента

Годовая процентная ставка в любом случае указывается в договоре депозита. Формула расчета сложных процентов депозита выглядит следующим образом:

SUM = X * (1 + p*d/y) n

где:

- SUM – конечная сумма;

- X – начальная сумма;

- p – процентная ставка (процентов годовых / 100) по вкладу, например, если ставка 5%, то p = 5 / 100 = 0,05;

- d – период (количество дней), по итогам которого происходит капитализация (начисляются проценты), например, если капитализация ежемесячная, то d = 30 дней, если капитализация раз в 3 месяца, то d = 90 дней;

- y – количество дней в календарном году (365 или 366);

- n – количество периодов, лет (месяцев, кварталов).

Для вкладчиков, которым сложно производить математические расчеты, создан так называемый калькулятор сложных процентов, интерактивная система, позволяющая рассчитать прибыль по депозиту при капитализации процентов.

Прибыль по вкладу при капитализации (начислении сложных процентов) находится в зависимости от:

- размера процентной ставки;

- продолжительности расчетного периода;

- суммы первоначального взноса на счет;

- частоты начисления процентов.

Чем дольше длится расчетный период, тем выше прибыль депозитного вклада.

Как рассчитать простые проценты по пополняемому вкладу?

Более сложным является расчёт доходности по вкладу, который предусматривает пополнение.

Если вкладчик оформляет пополняемый депозит, то он может в течение срока действия договора дополнительно вносить денежные средства.

В этом случае доходность вклада можно рассчитать следующим образом.

Д = (С1 x К1 + С2 x К2 + С3 x К3 + …) П / Кг,

где параметры аналогичны тем, которые приведены в предыдущем примере.Особенностью пополняемого вклада является то, что он состоит из нескольких частей, каждая из которых размещается на разный срок. Первая часть, начальный взнос, размещается на полный срок, предусмотренный договором, остальные части размещаются на последовательно уменьшающиеся периоды. Если размер процентной ставки по депозиту, оформляемому на год, составляет 8%, первоначальный взнос – 50 тысяч рублей, а спустя полгода вкладчик внёс ещё 50 тысяч рублей, то общий доход в конце срока вклада составит 6 тысяч рублей.

Знаете ли Вы что:

По статистике большинство мужчин при выборе банка обращают внимание на его известность. В то же время большинство женщин придают значение быстрому обслуживанию, отсутствию комиссий и возможности досрочного погашения займа

Отправить заявку на кредит в известные и хорошо обслуживающие банки

Формула расчета сложных процентов по банковскому вкладу

Сложные проценты отличаются от простых тем, что выплаты на банковский вклад осуществляются в течение периода его размещения.

Пример задачи. Необходимо рассчитать размер банковского вклада, который был размещен по сложный процент. Первоначальный размер депозита составляет 100000 руб., годовая процентная ставка равна 14%, период начисления процентов – каждые 4 месяца, срок размещения вклада 1 год.

Формула расчета сложных процентов:

Размер вклада со сложными процентами на конец года =B6*(1+B8*B9/B7)^4

Пример расчета сложных процентов в Excel

Метод сложных процентов имеет широкое использование в финансовом анализе и применяется для дисконтирования денежных потоков. Более подробно о методе дисконтирования читайте в статье: “Дисконтирование денежных потоков (DCF). Формула. Расчет в Excel“.

| ★ Программа InvestRatio – расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Сложные проценты и инвестиции

Представим, что инвестор выбирает план реинвестирования на брокерском счете. По существу он использует силу компаундирования, во что бы то ни было инвестировать. Инвесторы также используют капитализацию процентов при покупке облигации с нулевым купоном. Традиционные выпуски облигаций предоставляют инвесторам периодические выплаты надбавок на основе первоначальных условий выпуска облигаций.

Поскольку они выплачиваются инвестору в форме чека, процентов нет. Облигации с нулевым купоном не отправляют процентные чеки инвесторам. Вместо этого такой тип облигации приобретается с дисконтом к его первоначальной стоимости. Со временем он растет. Эмитенты облигаций с нулевым купоном используют силу составления. Наблюдается увеличение стоимости облигации. Она должна достичь полной цены при погашении.

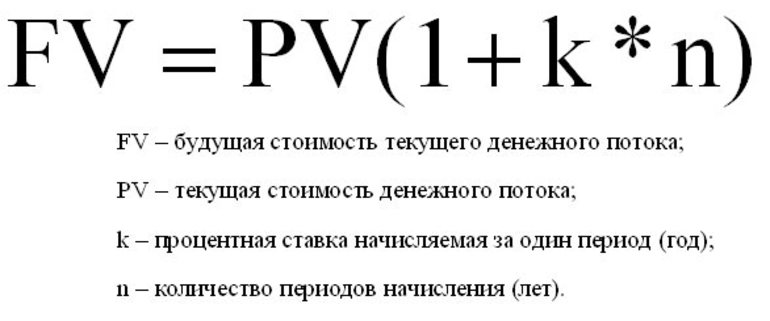

Расчётные формулы

Для каждого вида процентов существует своя формула, помогающая её определить. Прежде чем приступать к расчётам, следует разобраться в основных терминах, которые применяются в формулах:

- Период начисления. Промежуток времени, к которому приурочена простая и сложная процентная ставка.

- Капитализация. Суммирование начисленных процентов с основной суммой задолженности.

- Наращение. Увеличение денежной суммы во времени, вызванное капитализацией.

Наращение и дисконтирование характеризуются соответствующими множителями. Первый рассчитывается как L = S (n) / S (0), второй как v = S (0) / S (n). S (0) соответствует первоначальной сумме кредита, S (n) равняется величине долга в конце срока n.

Чтобы узнать n (срок задолженности в долях от периода t), требуется разделить срок долга в днях (t) на фиксированный временной промежуток, к которому относится ставка (t*). Обычно t* равен 365 дней (иногда уменьшен до 360).

Зная необходимые параметры, можно высчитать процент (i), используя выражение i = (S (t*) — S (0)): S (0). В случае с прямыми процентами исходной базой для определения процентной ставки в течение всего срока долга на каждом периоде применения процента служит первоначальная сумма долга S (0).

На основе этих же данных можно определить значение учётной ставки по формуле d = (S (t*) — S (0)): S (t*). Учётной считается та ставка, которая используется Центробанком для предоставления заёмов коммерческим банком.

Если срок задолженности t состоит из k этапов, то чтобы при действующей схеме простых процентов узнать размер наращенного вклада по окончании срока, придётся применить выражение S (n) = S (0) * (1 + n1 * i1 + … + nk * ik).

Допустим, что в первом полугодии простой процент составляет 0,09 годовых, затем в следующем году он сокращается на 0,01, а в следующих двух полугодиях возрастает на 0,005 в каждом. Первональный взнос равен 800 у.е.

Получается, что S (0) = 800, n1 = 0,5, i1 = 0,09, n2 = 1, n3 = 0,5, n4 = 0,5. Высчитываем i2 = 0,09 — 0,01 = 0,08, i3 = 0,08 + 0,005 = 0,085, i4 = 0,085 + 0,005 = 0,09.

Подставляем полученные цифры в формулу и узнаём, что величина наращенного вклада в конце срока составит S (n) = 800 * (1 + 0,5 * 0,09 + 1 * 0,08 + 0,5 * 0,085 + 0,5 * 0,09) = 980,97.

Механизм работы

До сих пор мы рассматривали работу сложного процента в теории. Рассмотрим, что они из себя представляют на практике, на примере банковских депозитов и инвестиций.

На примере банковского депозита

При выборе банковского депозита вкладчик должен обращать внимание на несколько параметров: надежность банка, его участие в государственной системе страхования, условия пополнения и снятия денег, минимальная сумма на счете. Но главный из них – процентная ставка и условия ее начисления

Механизм сложных процентов подключен к вкладам с капитализацией процентов. А сама ставка, которая будет действовать на вашем счете, называется эффективной. Если вы не планируете снимать начисленный доход в течение всего срока накопления, то логично выбрать вклад именно с капитализацией.

Сравним полученный доход по депозиту с начислением процентов ежегодно, ежеквартально, ежемесячно и ежедневно. Первоначальные условия:

- сумма – 400 000 ₽;

- % ставка – 4 % годовых;

- срок вклада: 1, 2 и 3 года.

Сумма, которую получит вкладчик в конце срока, составит:

| Срок депозита | Начисление процентов | |||

| 1 раз в год | 1 раз в квартал | 1 раз в месяц | 1 раз в день | |

| 1 год | 416 000 | 416 241,6 | 416 296,62 | 416 323,38 |

| 2 года | 432 640 | 433 142,68 | 433 257,18 | 433 312,9 |

| 3 года | 449 945,6 | 450 730,01 | 450 908,75 | 450 995,73 |

В инвестициях

Сложный процент работает не только в банковской, но и в инвестиционной сфере. Если в банках процесс начисления процентов на проценты называют капитализацией, то в инвестициях – реинвестированием, т. е. повторным инвестированием. Но суть остается одинаковой.

Долгосрочные инвесторы хорошо знакомы с механизмом сложных % и стараются его использовать по максимуму. Рассмотрим, как он работает в различных инвестиционных инструментах.

Облигации

Доходность облигации складывается из двух источников – рост котировок и купоны. Последние выплачиваются в виде % от номинала ценной бумаги. Как правило, раз в полгода.

Эффект сложного процента можно наблюдать на купонных выплатах, но только в одном случае – если вы полученную прибыль не тратите на текущее потребление, а повторно вкладываете в инвестиции, т. е. реинвестируете. Понятно, что на доход от одной облигации мало что можно купить. Но если ценных бумаг несколько десятков или сотен, то сумма достаточна для покупки еще нескольких облигаций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, владелец одной ОФЗ-26212-ПД 2 раза в год будет получать по 35,15 ₽. За год заработает 70,3 ₽. На эти деньги нельзя купить новую ОФЗ. Если облигаций не одна, а, например, 50 штук, то за год доход составит 3 515 ₽. Можно купить еще 3 ОФЗ за 1 085,81 ₽/шт. (котировка на 27.10.2020).

Если вы не держите облигацию до погашения, а пытаетесь заработать на росте котировок, то и в этом случае полученную прибыль от перепродажи лучше реинвестировать для включения механизма сложных %.

Акции

Точно такой же эффект, как описанный в предыдущем примере, может давать реинвестирование дохода от акций в покупку новых акций. Для этого полученные дивиденды не надо выводить со счета, а повторно инвестировать.

Не все эмитенты выплачивают дивиденды. Некоторые инвесторы покупают в свои инвестиционные портфели акции роста, т. е. бумаги, которые в перспективе могут вырасти в цене. Купил дешевле, продал дороже – одна из стратегий инвестирования. Сложный % заработает, если на полученную прибыль от перепродажи увеличится капитал в инвестициях, а не количество вещей в гардеробе.

Аналогично механизм “снежного кома” работает и с другими инструментами инвестиций. Эффект можно усилить, если инвестировать на ИИС, тогда каждый возврат подоходного налога (максимум 52 000 ₽ в год) необходимо опять возвращать на брокерский счет и покупать ценные бумаги.

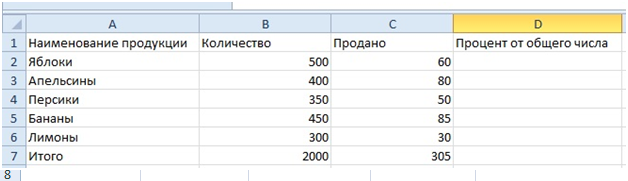

Формулы сложных процентов по вкладам и примеры решения задач

Формулы сложных процентов в математике встречаются постоянно, особенно если речь идёт об экономических задачах. Представьте, что вам нужно рассчитать прибыль от банковского вклада за несколько лет. Для этого понадобится такая информация:

- начальная сумма вклада (K нулевая или К)

- ставка доходности (R) — переводится из процентов в число (10% = 0.1)

- количество периодов реинвестирования, то есть лет (n)

А конечную сумму вклада мы назовем просто K. Её можно рассчитать по формуле:

Конечная сумма при расчёте сложных процентов по вкладу

Пример задачи: Инвестор П. положил на депозит в банке 10000$ под 10% годовых. Какую прибыль он получит через 5 лет?

Для начала, давайте узнаем конечную сумму вклада по формуле:

K = 10000$ * (1 + 0.1)5 = 16105.1$

Прибыль (P) — это разница между конечной и стартовой суммой вклада. Считаем:

P = K — К = 16105.1$ — 10000$ = 6105.1$

Можно даже подсчитать прибыль в процентах, для этого нужно найти не разницу, а отношение между конечной и стартовой суммой:

P (%) = K/К — 1 = 16105.1$ / 10000$ — 1= 61.05%

Используя формулу сложных процентов, вы всегда можете предсказать результат инвестирования в будущем. Впрочем, бывают ситуации, когда вам нужно узнать не конечную, а стартовую сумму вклада. Её можно найти по той же формуле сложных процентов по вкладам, но надо немного её изменить:

Формула расчёта сложных процентов для поиска стартовой суммы вклада

Пример задачи: Инвестор В. хочет узнать, сколько ему надо вложить рублей под 20% годовых сейчас, чтобы через 3 года стать рублёвым миллионером.

Используем формулу:

К = 1000000₽ / (1 + 0.2)3 = 578703.7₽

Кроме суммы вклада, через формулу можно найти и остальные параметры. Например, зная стартовую и конечную сумму, можно узнать процентную ставку или количество периодов реинвестирования.

Начнем с процентной ставки:

Формула расчёта сложных процентов по вкладу для поиска нужной процентной ставки

Пример задачи: Инвестор Р. хочет выяснить, вклад с какой процентной ставкой ему нужен, чтобы заработать 10000$ за 3 года, изначально вложив 20000$.

Для начала нужно посчитать конечную сумму, так как мы знаем только прибыль:

K = К+ P = 20000$ + 10000$ = 30000$

А теперь можно использовать формулу:

R = (30000$ / 20000$) ^ 1/3 — 1 = 14.47%

Чтобы получить такую доходность, банковский депозит не подойдёт, а вот консервативный ПАММ-счёт — вполне.

Напоследок давайте выясним, как рассчитать, на какой срок нужно положить деньги, чтобы получить нужную нам прибыль. Без логарифмов не обойтись:

Расчёт сложных процентов по вкладу — поиск нужного количества периодов реинвестирования

Пример задачи: сколько лет нужно держать деньги на депозите в банке под 25% годовых, чтобы 50000 рублей превратить в 100000?

Подставляем в формулу:

n = log1+0.25 100000/50000 = 3.11 лет

Кстати, если речь идёт о банке, то 3.11 лет округляются до 4 — вы обычно не можете снять свои деньги до окончания периода действия вклада. Условия конкретного инвестиционного инструмента всегда стоит учитывать при решении подобных задач.

Кроме рассмотренных нами задач существуют и более сложные. Например, довольно распространённая история — у инвестора есть вклад с возможностью пополнения. Часть каждой зарплаты отправляется туда и надо выяснить, какой же будет результат по итогам.

Пример задачи: Инвестор З. вложил 1000$ и откладывает 50$ каждый месяц. Процентная ставка — 1% в месяц. Какая сумма накопится через 5 лет?

Чтобы узнать результат, нужно создать табличку:

Расчёт результатов инвестирования с доливками, с учётом сложных процентов

В первый месяц сумма инвестиций составила 1000$, на неё начислен 1% — итого 1010$. Во второй месяц работают уже 1010$ и еще 50$, которые инвестор внёс дополнительно. Итого — 1070.10. И так далее…

Разумеется, считать эти таблички каждый раз — довольно напряжно, решать логарифмы — тем более. Поэтому специально для вас при помощи программы Microsoft Excel я сделал небольшой файлик для решения задач по сложным процентам.

Сложные проценты в EXCEL. Постоянная ставка

Рассмотрим Сложный процент (Compound Interest) – начисление процентов как на основную сумму долга, так и на начисленные ранее проценты.

Немного теории

Владелец капитала, предоставляя его на определенное время в долг, рассчитывает на получение дохода от этой сделки. Размер ожидаемого дохода зависит от трех факторов: от величины капитала, предоставляемого в кредит, от срока, на который предоставлен кредит, и от величины ссудного процента или иначе процентной ставки.

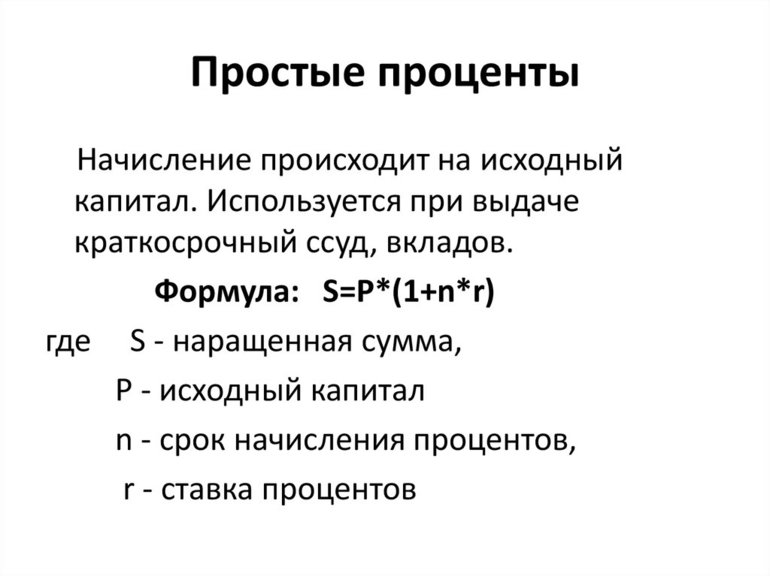

Существуют различные методы начисления процентов. Основное их различие сводится к определению исходной суммы (базы), на которую начисляются проценты. Эта сумма может оставаться постоянной в течение всего периода или меняться. В зависимости от этого различают метод начисления по простым и сложным процентам.

При использовании сложных ставок процентов процентные деньги, начисленные после каждого периода начисления, присоединяются к сумме долга. Таким образом, база для начисления сложных процентов в отличие от использования простых процентов изменяется в каждом периоде начисления. Присоединение начисленных процентов к сумме, которая послужила базой для их начисления, называется капитализацией процентов. Иногда этот метод называют «процент на процент».

В файле примера приведен график для сравнения наращенной суммы с использованием простых и сложных процентов.

В этой статье рассмотрим начисление по сложным процентам в случае постоянной ставки. О переменной ставке в случае сложных процентов читайте здесь .

Послесловие

В рамках данного обзора, вы узнали что такое капитализация процента, какова формула сложных процентов, а так же увидели пример с расчетом, демонстрирующим разницу в доходе.

Хоть, сложные проценты и могут представлять интерес, всегда важно помнить про здравую логику и то, что у вас своя голова. Во-первых, могут присутствовать различные тонкости (что и когда можно снимать, что происходит если снять деньги раньше, некратные периоды и так далее)

Во-вторых, чрезмерные сложности при расчетах и сравнении, особенно если используются дробные цифры (например, 6,03% в год с ежегодной капитализацией за 10 лет составит примерно 79,6% дохода, а вот 5,96% при ежемесячной капитализации составит 81,2%). Подобные вещи непросто заметить обычному человеку.

В-третьих, капитализация предусматривает автоматическое повторное вложение денег, в то время как простые проценты могут подразумевать возможность использовать доход для иных целей. И так далее.

Правила расчета стоимости инвестиций по функции БЗРАСПИС в Excel

Функция имеет следующую синтаксическую запись:

- первичное – обязательный, принимает числовое значение, характеризующее начальную стоимость финансовой инвестиции на момент заключения договора. Например, это значение соответствует сумме депозитного вклада в банк;

- план – обязательный, принимает ссылку на диапазон ячеек или константу массива, значения которого соответствуют процентным ставкам согласно плану изменения процентов.

- Если любой из аргументов функции принимает данные, которые не могут быть преобразованы к числовым значениям, БЗРАСПИС вернет код ошибки #ЗНАЧ!

- Если аргумент план указан в качестве единственного числового значения процентной ставки, функция БЗРАСПИС вернет будущую стоимость инвестиции на основании указанной ставки для одного периода выплат. Например, =БЗРАСПИС(1000;0,1) вернет значение 1100.

Как рассчитать сложный процент по вкладу в банке

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Прежде чем понять, как рассчитать сложный процент по вкладу, давайте разберемся с простыми процентами. Простые проценты часто используют при подсчете прибыли по банковскому депозиту, со снятием дохода в расчетные периоды. К примеру, если мы инвестируем 100$ на 10 лет под 10% годовых, то через год мы сможем забрать всего 110$. А после окончания срока депозита, вклад удвоится.

1-й год: 100$ + 100$*0,10 = 110$ 10-й год: 100 + 100$*0,10*10 лет = 200$

Ощутимым преимуществом простых процентов (инвестирования без капитализации), является возможность использование текущей прибыли в других целях.

Теперь на этом же простом примере разберем, как просчитать сложный процент при ежегодной капитализации.

1-й год: 100 + 10% = 110$ 2-й год: 110 + 10% = 121$ 10-й-год: 236 + 10% = 260$

Как видно из примера, сложный банковский процент существенно интереснее, с применением этого метода прибыль вкладчика на 30% больше, чем при простом проценте. Эта сумма может быть еще большей, если применять не ежегодную капитализацию (начисление процентов), а ежеквартальную или ежемесячную.

Суть процесса начисления сложных процентов с капитализацией в том, что доход приносит не только первоначальная сумма вклада, но и каждое начисление прибыли. При этом сумма увеличивается с большой скоростью, и чем чаще будет фиксироваться прибыль, тем больше будет доход.

Насколько вырос капитал за месяц, если проценты годовые

Период капитализации не всегда бывает годовым, иногда он рассчитывается раз в месяц, а во времена банковских компьютерных сетей можно позволить себе роскошь — рассчитывать проценты ежедневно. Расчет сложных процентов за любой период можно по другой формуле, которой и пользуются в банках:

где:

- p – процент годовых

- d – период капитализации, дней

- y – число дней в текущем календарном году

Остальные параметры формулы те же, что и прежде. Теперь можно было бы перейти к другим традиционным задачам, связанным с процентами, но лучше взглянуть на другие возможности, которые у нас сегодня у каждого буквально под рукой.

В чем отличие

На самом деле система начисления процентов по вкладам сильно различается в первую очередь по той причине, что с капитализацией процентов выгода депозита может быть значительно выше, нежели при простой системе. Потому что при простой системе прибыль растет в арифметической прогрессии, а при сложной в геометрической. Чтобы наглядно в этом убедиться, ниже приведена схема сложных процентов в сравнении со схемой простых процентов.

Схема сложных процентов в сравнении со схемой простых процентов

Но, в этом вопросе также есть подводные камни

Условия банковских вкладов строго индивидуальны, поэтому при выборе депозитного продукта в первую очередь обратите внимание на количество периодов капитализации за весь срок действия договора. Например, банк указывает, что по вашему депозитному договору предусмотрена капитализация процентов, но она осуществляется 1 раз в 6 месяцев, то есть первый доход, вы получите спустя полгода после заключения соглашения с банком

При этом вы решили разместить средства лишь на 3 месяца, соответственно, вы получите свои средства раньше, чем банк проведет капитализацию процентов и в данном случае целесообразней выбрать простой расчет процент по вкладу.

На самом деле понять, в чем состоит принципиальная разница между простыми и сложными процентами достаточно просто, но все же нюанс заключается в том, что банки в договоре не указывают такие понятия, как простые и сложные проценты каждый потенциальный вкладчик должен обращать внимание на все условия договора. Если в договоре указано, что проценты выплачиваются по окончании срока действия договора, соответственно, капитализация по такому договору не предусмотрена

Сложный процент в инвестировании — что это простыми словами?

Сложные проценты – интересный инструмент, который позволяет в разы увеличивать накопления и получать дополнительный доход на инвестированные средства, не отвлекая из оборота дополнительные средства. Основатель клана Ротшильдов даже называл такой процесс начисления «восьмым чудом света» за способность делать деньги почти «из воздуха».

Суть сложного начисления (или капитализации) состоит в том, что сумма, выплаченная на вложенные средства, прибавляется к основной сумме вложений. В следующие отчетные периоды начисление происходит не только на изначальную сумму инвестиций, но и на полученные ранее доходы.

Основные определения

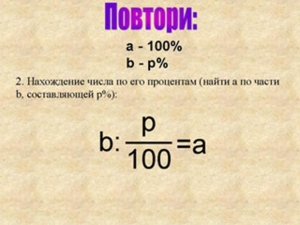

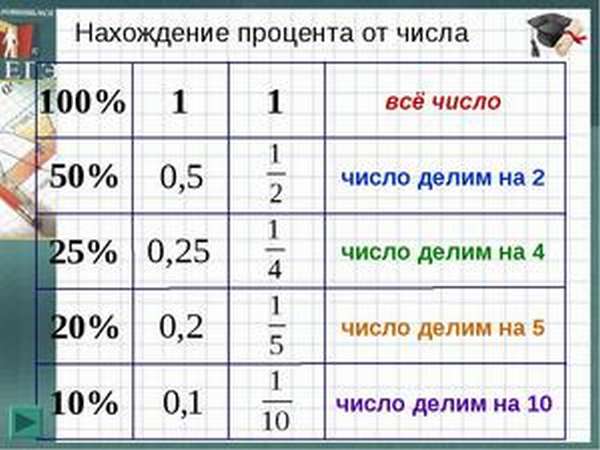

Когда мы сравниваем разные части целого, мы используем такие понятия, как половина (1/2), треть (1/3), четверть (1/4). Это удобно: отрезать половину пирога, пройти треть пути, закончить первую четверть в школе.

Чтобы сравнивать сотые доли, придумали процент (1/100): с латинского языка — «за сто».

Процент — это одна сотая часть от любого числа. Обозначается вот так: %.

Чтобы узнать, как перевести проценты в дробь, нужно убрать знак % и разделить число на 100, как в примере выше.

А если нужно перевести десятичную дробь в проценты — умножаем дробь на 100 и добавляем знак %. Например:

0,18 = 0,18 · 100% = 18%.

А вот, как перевести проценты в десятичную дробь — обратным действием:

18 : 100 = 0,18.

Выразить дробь в процентах просто. Для перевода сначала превратим её в десятичную дробь, а потом используем предыдущее правило:

В детской школе Skysmart ученикам помогает считать проценты веселый енот Макс. Вместо скучных параграфов ребенка ждут интерактивные упражнения с мгновенной автоматической проверкой и онлайн-доска, где можно рисовать и чертить вместе с преподавателем. А еще развивающие игры, квесты и головоломки на любой возраст и уровень.