Центробанк и его функции

Содержание:

- Кто является председателем

- РКЦ и военные подразделения ЦБ РФ

- Кому он принадлежит и кто им управляет?

- Структура Банка России

- Ключевая ставка и валютное регулирование

- Цели и функции ЦБ

- Развитие банковской системы

- Функции

- Чем является ЦБ в настоящее время? Какие функции он выполняет?

- Организационная структура цб рф

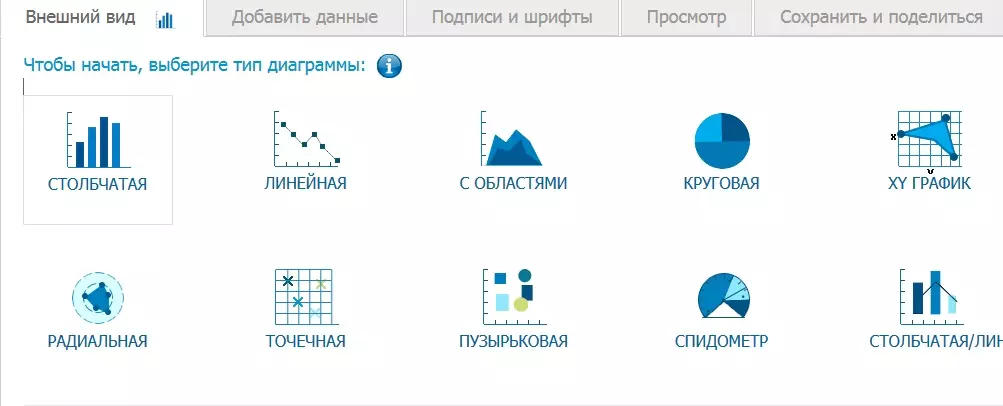

- Интернет-банк

- Центральный аппарат

- Центральный аппарат

- Функции ЦБ

- Совет директоров

Кто является председателем

С 2013 года председатель Банка России с 2013 года – Эльвира Сахипзадовна Набиуллина. Она первая женщина, которая заняла такой важный пост в Центральном банке из всех стран Большой восьмерки. По закону назначает главу банка Госдума по представлению президента.

Срок назначения – 5 лет. Человек не может назначаться на должность председателя Центробанка более трех раз подряд.

В некоторых случаях допускается снятие председателя ЦБ с должности. Это может быть в ситуациях, когда:

- срок, на который был назначен председатель, истек;

- состояние здоровья не позволяет в полной мере исполнять служебные обязанности. Подтверждение состояния здоровья должно быть документальным – справками с заключением комиссии врачей;

- по собственному желанию председатель подает заявление об отставке;

- за доказанное совершение уголовного преступления судом вынесено обвинительное заключение в отношении председателя;

- глава ЦБ нарушает законодательство, регулирующее деятельность банка;

- когда выявлено, что председатель или даже члены его семьи хранят денежные средства в банках других стран, когда явно не соответствует официально задекларированному доходу их расход, то есть имеет место коррупция.

А вот как менялись руководители Центробанка, с момента его основания:

- Матюхин Г.Г. — с 1990–1992 гг.

- Геращенко В.В. — с 1992–1994 гг.; 1998–2002 гг.

- Парамонова Т.В. — с 1994–1995 гг.

- Хандруев А.А. — с 8 по 22 ноября 1995 г.

- Дубинин С.К. — с 1995–1998 гг.

- Геращенко В.В. — с 1998–2002 гг.

- Игнатьев С.М. — с 2002–2013 гг.

- Набиуллина Э.С. — с 2013 и по настоящий момент.

РКЦ и военные подразделения ЦБ РФ

Выше мы отметили, что цели деятельности Центрального Банка РФ включают в себя поддержание функционирования банковской системы государства. В числе главных структурных подразделений, имеющих компетенции, необходимые для достижения соответствующей цели, — расчетно-кассовые центры ЦБ РФ.

Данные учреждения делятся на головные, осуществляющие деятельность в районах, а также межрайонные. Они выполняют работу, связанную с осуществлением межбанковских транзакций, обслуживанием негосударственных кредитных организаций и бюджетных счетов.

Следующий важнейший тип учреждений, входящих в структуру ЦБ РФ, — военные подразделения. Их задача — обслуживание финансовых транзакций, субъектами которой являются различные учреждения в рамках вооруженных сил РФ.

Итак, мы рассмотрели ключевые функции Центробанка, цели деятельности ЦБ РФ и методы их реализации. Главный банк России — учреждение многофункциональное, сложное по структуре, имеющее широкий спектр компетенций в финансовой сфере.

С одной стороны, ЦБ РФ юридически независим от органов власти, с другой — формируется при непосредственном их участии. Кроме того, Центробанк осуществляет свою деятельность с учетом интересов иных государственных структур.

Кому он принадлежит и кто им управляет?

ЦБ — это самостоятельная, отдельная от государства некоммерческая организация. Формально, это означает, что Центральный Банк — юридическое лицо с неопределенной организационно-правовой формой. В России больше нет организаций с таким устройством, и в этом смысле ЦБ уникален. Поэтому вопрос «кому принадлежит ЦБ РФ и кто им управляет» сам по себе некорректен, тем более некорректно спрашивать, кто является его акционером.

Если же смотреть на реальную ситуацию, то фактически полным контролем над Банком обладает так называемая «власть», т.е. Президент, Правительство и Федеральное Собрание РФ. Во всех законодательных и правовых актах, в т.ч. в Гражданском Кодексе, это прямым текстом не указано (за исключением ст. 83 Конституции, где Президенту дано право назначать кого-либо главным председателем ЦБ).

В качестве наиболее важного аргумента в пользу подконтрольности ЦБ государству можно привести следующее: с юридической точки зрения Президент РФ и Правительство РФ могут выпускать Указы и Постановления соответственно, так или иначе касающихся деятельности Центробанка. В результате косвенно над ЦБР установлен контроль

Управление Центробанком осуществляет главный председатель и 14 директоров совета. Главу представительства, как мы уже упоминали выше, назначает Президент соответствующим Указом. Деятельность ЦБ регламентирована отчасти Конституцией, отчасти — отдельными федеральными законами, главным из которых является ФЗ-86.

Формально, Центробанк не принадлежит ни к исполнительной, ни к законодательной, ни к судебной ветви власти. Единственным органом в России, прямо влияющим на функционирование данного органа, является Федеральное Собрание: представительство ЦБ обязано ежегодно отчитываться перед ФС о проделанной работе.

Подытоживая все вышесказанное, никаких собственников, «состава владельцев» у ЦБ нет и никогда не было. Это юридическое лицо без учредителя, а значит, оно не является ни частной, ни государственной собственностью. А вот сам ЦБ вполне может быть владельцем какой-нибудь компании. Так, например, по состоянию на 2021 год Центробанку принадлежит контрольный пакет акций Сбербанка (52,3%).

Структура Банка России

Регулятор с приставкой «мега-» обладает довольно сложной и громоздкой структурой, включающей:

- центральный аппарат с 27 департаментами и управлениями

- главные управления в столицах федеральных округов и подчиненные им отделения в субъектах федерации

- Российское объединение инкассации

- расчетно-кассовые центры

- подразделения безопасности

- другие организации и подразделения

С марта 2017 года действует также первое зарубежное представительство Банка России, открывшееся в Китайской Народной Республике.

Количество работников ЦБ РФ, превышающее 50 тысяч, критикам регулятора представляется чрезмерным — особенно если сравнивать с Федеральным резервом США, где трудится менее 20 тыс. лиц. Однако в декабре 2017 года Банк России объявил конкурс по поиску поставщика услуг аутплейсмента в связи с постепенным высвобождением в течение ближайших трех лет более 5 тысяч сотрудников, включая руководителей региональных отделений (аутплейсментом называется помощь уволенным специалистам в трудоустройстве). Упрощенная структура Банка России:

Ключевая ставка и валютное регулирование

Одна из важнейших функций Центрально банка, прямо влияющей на экономику страны, является регулирование валютного курса и инфляции через ключевую ставку. Ключевая ставка (до января 2016 — ставка рефинансирования) — это процент, под который Центробанки кредитуют коммерческие банки. Определяется значение ключевой ставки как медианная стоимость ликвидности, предоставляемой банкам в кредит и наоборот — принимаемой от них на временное хранение в ЦБ. Предоставление или изъятие происходит через механизм аукциона РЕПО. Сделка РЕПО выполняет роль краткосрочного займа под залог облигаций, векселей, депозитарных расписок коммерческих банков. Механизм залоговых аукционов дает гарантии от невозврата кредитов, позволяя снабжать банки ликвидностью и одновременно получать от этого доход. Влияя таким способом на объём денежного предложения, Центральный банк одновременно регулирует уровень инфляции, денежную массу, темпы роста экономики. В 2018 году ожидается умеренный темп дальнейшего снижения ключевой ставки до уровней 6.5-6.75%.

Позиция ЦБ отличается взвешенным и осторожным подходом к снижению ключевой ставки. В отстаивании этой позиции как раз и необходима независимость от других ветвей власти. Вокруг вопроса о стимулировании экономического роста монетарными методами (через снижение стоимости денег для бизнеса) много интересующихся в лице Министерства экономического развития, левых партий и экспертов-популистов. В статье о ключевой ставке я подробно раскрывал, как и почему её необдуманное снижение может обвалить курс рубля, не приводя при этом к удешевлению кредитов в коммерческих банках. Самостоятельность позволяет проводить денежную политику независимо от того, какие пожелания есть у государственных чиновников: например, облегчить себе жизнь печатанием денег.

Наблюдение за динамикой ключевой ставки имеет практический смысл для ленивого инвестора:

- доходность облигаций обратно пропорциональна ключевой ставке (снижение ставки = рост прибыли по уже включенным в портфель бумагам);

- прогноз курса рубля, на который снижение ставки влияет положительно;

- понимание перспектив экономического развития, когда резкое повышение ставки означает плохие новости для банков, предприятий, фондового рынка.

Также осмотрительно ЦБ подходит к валютным интервенциям – покупкам долларов для ослабления рубля и выбросу долларов на рынок с целью укрепления национальной валюты. Россия имеет печальный опыт валютных кризисов 2008 и 2014 годов. Тогда, для поддержания отвесно падающего рубля, была истрачена большая часть валютных резервов страны. С ноября 2014 рубль отпущен в свободное плавание и резервы на эти цели почти не расходуются. В этом «плавании» рубль в декабре 2014 пережил резкую девальвацию, но не утонул и даже укрепился, при минимальных значениях инфляции. Помимо традиционных валют, центральный банк имеет непосредственное отношение у выработке мер по регулированию рынка криптовалют в пределах российской юрисдикции. В этом вопросе ЦБ пока не замечен в стремлении напрямую запретить инвестиции и торговлю криптоактивами, хотя и не признаёт их (и вряд ли признает в обозримом будущем) в качестве платежного средства.

Цели и функции ЦБ

Центральный банк РФ, сокращенно ЦБ — это главный финансовый регулятор России, совместно с федеральным правительством разрабатывающий и осуществляющий денежно-кредитную политику государства, а также сосредотачивающий в одном гос. органе надзорные, карательные и регулирующие функции в отношении банковского и в целом финансового сектора национальной экономики.

Регулирующий в настоящее время деятельность Банка России закон 86-ФЗ от 10 июля 2002 года определяет следующие цели Центробанка:

- защита национальной валюты и обеспечение ее устойчивости

- развитие платежной системы РФ и забота о ее стабильности

- укрепление и развитие российской банковской системы

- развитие финансового рынка страны и опять же обеспечение его стабильности

Важно: в законе указано, что получение прибыли в цели Банка России не входит. Тем не менее ЦБ РФ способен извлекать прибыль — возможны операции Банка России со следующими контрагентами:

- российскими и зарубежными кредитными организациями

- центробанками других государств

- Правительством РФ

- органами федеральной власти и местного самоуправления, организациями и фондами с гос. участием, предоставляя банковские услуги гос. структурам

Частных лиц и коммерческие организации ЦБ не обслуживает. При этом в 2010-2015 годах 75% прибыли Центробанка перечислялось в федеральный бюджет, в 2015-м — помимо того 15% Внешэкономбанку, с 2016 года — 90% в федеральную казну. Функции ЦБ имеют длинный перечень, назовем основные:

- разрабатывает и проводит совместно с российским правительством государственную денежно-кредитную политику, направленную на стабильное функционирование и развитие финансового рынка страны

- организует денежное обращение, эмитирует (выпускает) наличные деньги

- управляет собственными золотовалютными резервами

- организует систему гос. поддержки и рефинансирования кредитных организаций

- осуществляет надзор за деятельностью банковских, микрофинансовых и страховых организаций, кредитных потребительских (включая сельскохозяйственные) и жилищных накопительных кооперативов, ломбардов, брокерских компаний, пенсионных фондов

- устанавливает правила проведения расчетов и банковских операций, а также порядок бухгалтерского учета в РФ

- занимается регулированием валюты, определяет и публикует официальные валютные курсы

Изменения в федеральном законодательстве, принятые в 2017 году, расширили права Банка России, позволив регулятору также проводить санацию банков без участия Агентства по страхованию вкладов. ЦБ получил право вливания в санируемые фин. организации средств из Фонда консолидации банковского сектора, а также право назначения в состав временной администрации специалистов Управляющей компании ФКБС.

Составляет Банк России и список надежных банков, к которым относят системно значимые, поскольку их регулятор не закрывает даже при огромной недостаточности капитала. В этом случае проводится санация. При этом рейтингов кредитных организаций ЦБ РФ не формирует, их составляют независимые эксперты на основе данных с его сайта. Как видно, функции ЦБ весьма разнообразны.

Развитие банковской системы

Цели деятельности Центрального Банка РФ включают поддержание функционирования и развитие национальной банковской системы. Активности ЦБ РФ и методы решения поставленных в данном случае могут быть представлены в широком спектре. Какие из них можно назвать ключевыми?

Во-первых, это нормативное регулирование деятельности банков. ЦБ РФ издает различные правовые акты, регламентирующие порядок оказания кредитно-финансовыми учреждениями, работающими в государстве, услуг населению и организациям; устанавливает нормы финансовой и налоговой отчетности для соответствующих субъектов. Это необходимо, прежде всего, в целях обеспечения защиты интересов клиентов банков — вкладчиков, держателей расчетных счетов, заемщиков.

Во-вторых, это политика, связанная с исчислением оптимальной величины ключевой ставки. Данный финансовый показатель определяет, главным образом, то, насколько дорогим будет осуществление займа частного банка у ЦБ РФ в целях последующего использования заемных денежных средств в основной деятельности. Например, связанной с предоставлением собственных кредитов. Если ключевая ставка, установленная ЦБ РФ, высока, то дорожают и кредиты, выдаваемые негосударственными банками.

В-третьих, Центральный Банк, осуществляя деятельность по поддержанию функционирования национальной банковской системы, организует мониторинг ключевых операций с помощью территориальных казначейских учреждений. Значительная часть финансовых транзакций проходит через них и осуществляется по правилам ЦБ РФ.

Функции

Деятельность Центробанка осуществляется по следующим основным направлениям:

- Разработка и реализация кредитной политики совместно с Правительством.

- Монопольное право на выпуск денег, разработку дизайна монет и купюр, а также изъятие из обращения старых денег.

- Контроль и регулирование деятельности всех финансовых и некредитных организаций. Прямого контакта с физическими лицами банк не имеет.

- Регулирование официального курса рубля относительно иностранных валют.

- Разработка правил проведения банковских операций.

- Прогнозирование экономического развития страны.

- ЦБ является как бы банкиром Правительства, обслуживая госбюджет.

На некоторых функциях я хотел бы остановиться и рассмотреть их более детально.

Контроль деятельности банков страны

Данная функция, в том числе, предусматривает выдачу, приостановление и отзыв лицензий на осуществление банковской деятельности.

Немного статистики:

- За 2015—2016 гг ЦБ отозвал лицензии у 184 банков.

- За 2017—2018 гг – у 85.

Лицензии были отозваны не только у мелких коммерческих учреждений: в списке ликвидированных оказались и те, кто входил в ТОП-50 крупных банков, например, банк Югра.

Поскольку вклады физлиц застрахованы на 1 400 000 рублей, вкладчики получили свои деньги обратно за счет Агентства по страхованию (АСВ). Все те, кто доверил банку большую сумму, были поставлены в очередь за остатками.

В процессе закрытия финансовых компаний больше всего пострадали юридические лица, чьи расчетные счета для обслуживания бизнеса были открыты в этих банках.

Утверждение ключевой ставки по вкладам и кредитам

Ключевой ставкой называется ставка, по которой берут займы в Центральном банке все коммерческие банковские учреждения. Соответственно, чем выше ключевая ставка, тем менее привлекательными становятся потребительские кредиты, выдаваемые населению.

С этой функцией ЦБ тесно связана другая – регулирование кредитной политики и вытекающее отсюда снижение инфляции и повышение покупательской способности. Проще говоря, когда ставка ЦБ стоит на низкой отметке, дешевыми становятся и займы для физлиц.

Население начинает больше покупать, производители наращивают выпуск продукции. Увеличивается спрос, ползут вверх цены, а следом и инфляция. Чтобы снизить этот рост, ЦБ повышает ключевую ставку.

Чем является ЦБ в настоящее время? Какие функции он выполняет?

По состоянию на 2021 год, Центробанк выполняет в России 6 крайне важных функций, от исполнения которых напрямую зависит развитие национальной экономики. Перечислим их по порядку:

- Центральный Банк имеет право выпускать постановления, регламентирующие или уточняющие в отдельных Федеральных Законах банковскую деятельность. Кроме ЦБ такими же правами на регламентирование деятельности банков обладают Президент Российской Федерации, Правительство РФ и Конституционный Суд, который может уточнять отдельные правовые акты, вступающие в противоречие с Конституцией РФ;

- Согласно ст. 75 Конституции РФ, исключительно Центробанк России имеет право выпускать (эмитировать) российский рубль — это называется монопольным правом на эмиссию;

- ЦБ обязан всячески содействовать Правительству РФ в пополнении/регулировании федерального бюджета. Например, на плечи ЦБ возложено: кредитование государственных федеральных органов при недостаточных поступлениях в бюджет; он должен быть посредником при проведении крупных финансовых операций между Россией и другой страной или между государственными структурами внутри страны. Кроме того, именно ЦБ должен регулярно пополнять золотовалютный резервный фонд и, в случае острой необходимости, реализовывать его;

- ЦБ должен быть главным банком страны. Это выражается в том, что именно ЦБ РФ устанавливает ставку рефинансирования, от которой зависит стоимость кредитования внутри страны и выгода от покупки облигаций за счет высоких процентных выплат. Кроме того, ЦБ должен выступать в роли посредника при безналичных расчетах между российскими банковскими организациями;

- ЦБ ответственен за установку актуального курса российского рубля по отношению ко всем остальным мировым валютам;

- Центробанк регулирует деятельность других банковских организаций на территории РФ, он выступает в роли одной из инстанций при желании обжаловать то или иное решение банка. Более того, на Центробанк ложится ответственность за сохранность резервов, полученных от российских частных, частично государственных и государственных банковских организаций.

Как можно увидеть в списке выше, Центральный Банк России — ключевой российский институт в секторе финансовых услуг. По этой причине уместно задаваться вопросом, кому он принадлежит.

Организационная структура цб рф

Организационная структура Банка России

включает в себя единую централизованную

систему с вертикальной структурой

управления. В систему ЦБ РФ входят:

центральный аппарат, территориальные

учреждения, РКЦ, вычислительные центры,

полевые учреждения (учреждения, которые

находятся в военных частях, военных

городках, военных округах и т.д.), учебные

заведения и другие предприятия, учреждения

и организации, в том числе подразделения

безопасности и российское объединение

инкассации, необходимое для осуществления

деятельности банков.

Высшим органом управления ЦБ РФ является

Совет директоров, как коллегиальный

орган, определяющий основные направления

деятельности ЦБ РФ. В Совет директоров

входит Председатель банка и 12 членов,

которые работают на постоянной основе.

Занимать должность Председателя ЦБ РФ

одному и тому же лицу разрешается не

более 3-х сроков подряд. Как высший орган

Совет директоров выполняет следующие

функции:

-

во взаимодействии с правительством

РФ, разрабатывает и обеспечивает

выполнение основных направлений единой

государственной денежно-кредитной

политики; -

утверждает годовой отчет банка России

и представляет его Государственной

думе России; -

рассматривает и утверждает смету

расходов банка России на очередной

год, а также произведенные расходы, не

предусмотренные в смете; -

определяет структуру банка России;

Национальный банковский совет —

коллегиальный орган Банка России.

Численность Национального банковского

совета составляет 12 человек, из которых

двое направляются Советом Федерации

РФ из числа членов Совета Федерации,

трое — Государственной Думой из числа

депутатов Государственной Думы, трое

— Президентом РФ, трое — Правительством

РФ. В состав Национального банковского

совета входит также Председатель ЦБ.

Члены Национального банковского совета,

за исключением Председателя Банка

России, не работают в Банке России на

постоянной основе и не получают оплату

за эту деятельность.

Председатель Национального банковского

совета избирается членами Национального

банковского совета из их числа большинством

голосов.

В компетенцию Национального банковского

совета входит:

1) рассмотрение годового отчета Банка

России;

2) утверждение на основе предложений

Совета директоров на очередной год не

позднее 15 декабря предшествующего года:

общего объема расходов на содержание

служащих ЦБ РФ; общего объема капитальных

вложений и административно-хозяйственных

расходов;

3) рассмотрение вопросов совершенствования

банковской системы РФ;

4) рассмотрение проекта основных

направлений единой государственной

денежно-кредитной политики и основных

направлений единой государственной

денежно-кредитной политики;

5) решение вопросов, связанных с участием

Банка России в капиталах кредитных

организаций;

6) назначение главного аудитора Банка

России и рассмотрение его докладов;

Интернет-банк

Отдельно стоит упомянуть такую структуру, как интернет-банк. Это ресурс, позволяющий клиентам банка пользоваться его услугами в любое удобное время в круглосуточном режиме в любом месте. Все, что необходимо клиенту, – наличие интернет-подключения. Услуга безопасна, а также очень удобна для клиентов банка. Интернет-банк позволяет провести огромное число операций по вкладам, совершить денежные переводы, оплатить телефон и множество услуг. Также через интернет-банк возможна оплата товаров в онлайн-магазинах. Конкретный функционал зависит от банка.

Суть банковской системы – это объединение банковских и кредитных учреждений под руководством центрального банка для осуществления общих принципов денежно-кредитного механизма. В большинстве стран она двухуровневая и включает в себя регулирующий орган – центробанк, который является и эмиссионным. Все банки, что расположены на нижнем уровне, подчиняются общим правилам банковских механизмов и получают доход с использованием различных финансовых инструментов.

Центральный аппарат

Это – главное звено, созданное для исполнения функций организации, находящееся под руководством совета директоров Центрального банка РФ. Входит в структуру аппарата 39 подразделений. Вот некоторые из них:

- Секретариат председателя.

- Аппарат ЦБ.

- Сводный экономический департамент.

- Центральный каталог кредитных историй.

- Главная инспекция ЦБ.

- Юридический департамент.

- Главное управление безопасности и защиты информации.

Кроме этого, (и ещё 32 других подразделений), к центральному аппарату относится ещё несколько «звеньев» столь влиятельной и масштабной структуры. Это хранилище, операционное управление, вычислительный центр, научно-исследовательский институт банков, технический и учебные центры, хозяйственно-эксплуатационное управление, а также редакция информационного издания под названием «Деньги и кредит».

Центральный аппарат

Структура центрального аппарата полностью соответствует приоритетным направлениям работы Банка России. Данная государственная организация руководствуется принципами единоначалия и коллегиальности. Принцип единоначалия осуществляется тем, что единоличным исполнительным органом является Председатель Банка России, который оперативно управляет его работой. Коллегиальность представлена Национальным финансовым советом и Советом директоров. Причем первый стоит выше Председателя Банка России и Совета директоров, а второй является и исполнительным, и коллегиальным органом.

Национальный финансовый совет рассматривает два вида вопросов. Прежде всего, они касаются глобальных вопросов работы российских финансовых рынков.

Пример 1

В частности, эти вопросы связаны с развитием финансового рынка и банковской системы России. Члены Национального финансового совета решают, как осуществлять банковское регулирование и надзор, как обеспечить контроль валюты и стабильность национальной платежной системы, как реализовать единую гос. политику по Основным направлениям. Они участвуют в подготовке законопроектов, касаемых финансового рынка РФ.

Помимо этого, Национальный финансовый совет организует работу Банка России и его внутренних подразделений. Им рассматриваются и утверждаются годовые отчеты Банка России, а также основные экономико-финансовые показатели на будущий год. Последние базируются на предложении членов Совета директоров и включают в себя зарплаты банковских служащих, объем вложений капитала, участие Банка России в кредитных организациях, объемы денежных средств на различные административно-хозяйственные расходы.

Национальный финансовый банк исполняет смету расходов Банка России, назначает аудиторскую организацию и выступает в Госдуме с инициативой, чтобы Счетная палата РФ проверила работу Банка. По инициативе Совета директоров Национальный финансовый совет формирует порядок доходов и распределяет прибыль Банка России, которая остается в его распоряжении. А еще он отчитывается о расходах Банка России на содержание его сотрудников, включая пенсионные отчисления и медицинское страхование. В конце каждого квартала Совет директоров информирует членов Национального финансового совета по базовым направлениям деятельности Банка России. Заседания проводятся не реже чем раз в три месяца.

Исходя из вышесказанного, Национальный финансовый совет координирует и направляет работу Банка России. В какой-то мере он осуществляет и контролирующую функцию за деятельность Совета директоров и Председателя Банка. Состав данного подразделения формируется с учетом широкой сферы компетенции. Два сотрудника являются членами Совета Федерации, три – Госдумы. Еще три человека назначаются Президентом РФ, и троих выбирает Правительство РФ. Председатель Банка России также является членом Национального финансового совета.

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.

Совет директоров

Совет директоров выполняет значительную руководящую функцию. Этот коллегиальный орган решает, как развивается и как будет развиваться финансовый рынок РФ. Совместно с Правительством РФ он разрабатывает проекты, которые формируют единую денежно-кредитную политику и прорабатывают базовые направления развития денежного рынка. Готовые проекты представляются на рассмотрение Национального финансового совета и Госдумы РФ, а также Правительства и Президента. Ответственность за выполнение утвержденного проекта ложится на Совет директоров.

Замечание 2

Советом директоров рассматривается и утверждается ежегодный отчет о работе Банка России и годовая финансовая отчетность с заключением аудиторов и членов Счетной палаты РФ, а также анализируется экономическое состояние страны. Годовой отчет Банка России состоит из перечисленных документов. Весь пакет документов передается сначала в Национальный финансовый совет, а затем – в Госдуму. Кроме этого, Совет директоров планирует показатели по базовым статьям расходов Банка России на следующий год, а затем представляет их в Национальный финансовый совет. Им устанавливается размер заработной платы всех служащих Банка России, включая Председателя.

И все же основной функцией Совета директоров остается регулирование. Он решает, как проводить банковские операции на территории РФ, утверждает стандарты и планы бухучета для кредитных организаций и некредитных финансовых организаций с учетом конкретной отрасли. Кредитные организации формируют резервы в порядке, который предписал Совет директоров. Им же определяются условия, на которых иностранный капитал допускается в банковскую систему РФ. Помимо этого, Совет директоров принимает оперативные решения по самым важным вопросам работы финансового рынка в России.

Данный коллегиальный орган изменяет процентные ставки по кредитам и ставки рефинансирования, а также определяет лимиты финансовых операций на открытом рынке. Он выпускает банкноты и монеты нового образца, а также отвечает за выпуск или дополнительный выпуск банковских облигаций. Он же изымает из обращения дензнаки старого образца.

В Совет директоров, помимо Председателя Банка России, входит 14 членов. Председатель подбирает подходящие кандидатуры, согласовывает их с Президентом, а затем представляет список кандидатов на утверждение депутатам Госдумы. Члены Совета директоров назначаются на пять лет, в Банке России они работают на постоянной основе. Кандидаты должны соответствовать ряду требований. Они не должны быть причастны к законодательным, исполнительным или судебным органам власти любого уровня. Им запрещено принадлежать к определенной политической партии, а также работать в общественно-политической или религиозной организации. Кроме того, для них действует ряд ограничений.

Пример 2

Служащим Совета директоров запрещается совмещать работу в Банке России с любым другим видом деятельности. Исключение делается только для преподавательской, научной и творческой работы. Они не имеют право получать подарки при исполнении служебных обязанностей, кроме случаев, предусмотренных действующим законодательством. Если служащие получают подарок в ходе протокольного мероприятия или служебной командировки, подношение автоматически считается федеральной собственностью. Подарок следует передать в Банк России, предварительно составив соответствующий акт. После этого сотрудник может выкупить его за свои деньги в установленном порядке.

Заседания коллегиального органа проводятся минимум один раз в месяц. Кворум признается состоявшимся, если на заседании присутствует 8 членов Совета директоров, Председатель Банка или его заместитель. Председательствует или Председатель или его заместитель. Решения принимаются большинством голосов. Если голоса равны, решающее слово остается за председательствующим. Если принимается решение по финансово-кредитной политики, меньшинство имеет право потребовать, чтобы их мнение занесли в протокол заседания.