Кто такой трейдер?

Содержание:

- Профессия трейдер – что это такое

- Классификация трейдеров

- Преимущества и недостатки

- Стратегии трейдинга

- Что было бы, если бы на трейдинге можно было зарабатывать

- Что сделало Стивена Коэна одним из самых известных дэй-трейдеров?

- Эд Сейкота

- Краткие исторические факты

- Кто такой трейдер на бирже и чем он занимается

- Где учиться

- Советы по подбору обучающей компании

- Виды трейдинга

- Как пройти трейдинг обучение для начинающих: пошаговая инструкция

- Кто это такой?

- Что из себя представляет рынок форекс?

- Книги, которые стоит прочитать начинающему

- Стэнли Дракенмиллер

- Ричард Роудс

Профессия трейдер – что это такое

фото с сайта finansovyjgid.ru

Трейдер это профессия, благодаря которой можно заработать большие деньги или быстро потерять то, что есть. Само понятие «трейдер» из английского языка. Оно означает торговец, извлекающий прибыль от процесса купли и продажи.

Трейдеров условно делят на две группы – профессионалы и любители.

Профессионалы – это люди, обладающие специальным образованием, обычно это экономика, финансы, маркетинг. Некоторые заканчивают школы трейдеров. Для профессиональных трейдеров операции с валютой это основной вид заработка и постоянная работа.

Любители. У любителей, как правило, нет специального образования, они занимаются трейдингом в свободное от основной работы время и считают его увлечением. Любители редко достигают хороших результатов, многие бросают это дело. Некоторые из любителей переходят в профессионалы, получив соответствующее образование и все, что нужно трейдеру.

Классификация трейдеров весьма обширна, и в рабочей среде есть следующее разделение:

По времени сделки трейдеры делятся на дневных (проводит сделку в один день), скальперов (сделка длится от нескольких секунд до 10 минут), краткосрочный (несколько дней), среднесрочный (несколько сделок в год), долгосрочный (несколько лет).

Расположение рабочего места – на полу, в яме (частные торговцы, работающие в самом низу зала), в зале, у монитора.

Классификация трейдеров

Биржевой трейдер

Биржевой трейдер

В среде биржевых трейдеров есть профессионалы, которые имеют соответствующее образование. Они работают в инвестиционных фондах, банках, аналитических центрах.

Такие люди могут торговать и собственными активами. Но наиболее многочисленной сегодня является группа трейдеров-любителей, для которых это лишь хобби. Однако, если такой любитель загорится трейдингом и глубоко вникнет в суть, то он может быстро перейти в ряды профессионалов.

У каждого трейдера свой взгляд на рынок и собственные стратегии работы. Это позволяет классифицировать таких людей по разным признакам. Чаще всего используется классификация по длительности торгового периода.

Согласно ей трейдеры делятся на следующие группы:

- скальперы — длительность торгового периода занимает несколько минут. Здесь высокий уровень стресса, затруднительно провести грамотный анализ. Зато за счет большого количества сделок доход больше, чем у других;

- дейтрейдеры — сделки закрываются внутри одного торгового дня. Лучше всего работает на рынках ценных бумаг. Анализ точнее, чем у скальперов;

- среднесрочные — позиции открыты несколько дней подряд;

- долгосрочные — позиции не закрываются на протяжении длительного времени (до нескольких месяцев).

Сегодня для того, чтобы стать трейдером, не обязательно даже выходить из дома. Имейте интернет, начальную сумму (хватит и пару сотен долларов) и знания о том, как работают биржи.

Что вы при этом получаете? Во-первых, независимость. Вы работаете тогда когда хотите, в том месте, где считаете нужным. Во-вторых, величина дохода ограничена только размером депозита и вашим умением анализировать ситуацию и просчитывать риски. В-третьих, успешным трейдером может стать и самоучка, если он умеет учиться самостоятельно.

Преимущества и недостатки

У профессии трейдера достаточно много плюсов:

- Профессионал всегда сможет заработать больше.

- Работа на себя. Без начальства и распоряжений «сверху». Трейдер напрямую взаимодействует с рынком. Все предельно прозрачно и честно.

- Возможность постоянно развиваться, получая новые знания и оттачивая обретенные навыки.

- Удаленная занятость. Вы свободно можете работать в любом месте. Главное условие – наличие высокоскоростного интернета.

- Автоматизация торгового процесса. Можно положить средства на депозит и сделать такие настройки, чтобы со счетов самых успешных трейдеров шли копии сигналов.

- В интернете открыт беспрепятственный доступ к полезной литературе, обучающим видеосюжетам, вебинарам.

Нет такой профессии, которая состояла бы из одних преимуществ. Соответственно, у трейдинга есть и минусы:

- Риск потерять все деньги.

- Общество в своем большинстве все еще мыслит устаревшими категориями, вешая на трейдеров клеймо спекулянтов и аферистов.

- Очень высокий уровень стрессогенности.

- Нестабильность зарплаты. Нет аванса, премий и бонусов в конце года.

- Отсутствие больничного, обычного ежегодного оплачиваемого отпуска и соцпакета в целом.

Стратегии трейдинга

Процесс анализа и стиль торговли во многом зависят от выбранного инструмента и временного промежутка, на котором мы торгуем. Остановлюсь на основных стратегиях трейдинга.

Скальпинг

Скальпинг — это одна из самых быстрых и агрессивных стратегий. Базируется на использовании различных ценовых импульсов, вызванных всплесками спроса и предложения.

Скальперы пытаются удерживать свои позиции в течение короткого периода, тем самым снижая риски, связанные с фундаментальными факторами.

Кроме того, скальпер не пытается торговать большими объемами. Он торгует небольшими суммами, но часто (например, закрывая до десятка и больше ордеров в течение одного часа). Поскольку уровень прибыли на сделку невелик, скальперы «пасутся» на самых ликвидных рынках, чтобы увеличить частоту сделок.

Интрадей

Дневная торговля — пожалуй, самый популярный стиль торговли. Это метод покупки и продажи ценных бумаг в течение одного дня.

Условие одно — позиции нельзя переносить на следующий день (это потенциальный риск разворота цены не в нашу сторону, если между сессиями произойдет что-то важное и способное повлиять на котировки). Чаще трейдеры начинают именно с торговли интрадей, хотя (если хотите мое мнение) этот стиль все же лучше работает у опытных трейдеров

Новичкам лучше взять графики подлиннее

Чаще трейдеры начинают именно с торговли интрадей, хотя (если хотите мое мнение) этот стиль все же лучше работает у опытных трейдеров. Новичкам лучше взять графики подлиннее.

Среднесрочный

Среднесрочный трейдинг — покупка и продажа акций на срок от нескольких недель до нескольких месяцев. Результата ждать дольше, но и риски гораздо ниже. На активах со средней волатильностью легко выделить устойчивый тренд и заработать на нем. Минус этого стиля один — порой приходится долго ждать подходящих торговых сигналов.

Долгосрочный

Долгосрочная торговля — уже фактически инвестирование. Этот стиль включает в себя фундаментальный анализ и выявление крупных «приливов» и «отливов». В среднем трейдеры следуют тренду от нескольких месяцев до года и больше.

Проп-трейдинг

В этом случае на бирже торгует финансовая компания или коммерческий банк. Только она напрямую инвестирует в рынок, а не живет на комиссионные от клиентов, торгуя от их имени.

На проп-трейдинговую компанию работают профессиональные трейдеры, которые торгуют не своими деньгами, а деньгами этой компании. Либо трейдер может вносить базовый залоговый депозит, а проп-фирма его увеличивает. В этом случае убыток трейдера ограничен суммой залога.

Технический

Техническая торговля — это в первую очередь фокусировка на ценовых графиках и технических индикаторах. Основные показатели — ценовые паттерны, конвергенции и дивергенция цен, а также объемы рынка и уровни перекупленности/перепроданности.

Фундаментальный

Фундаменталисты игнорируют «рябь» и «волны». Если они в своем прогнозе видят, что рынок или компания станут успешными через 20 лет, они купят эти акции, даже если ближайшие 10 лет они проваляются бесполезным балластом.

Трейдеры анализируют корпоративные события, эффективность управления, кадровые назначения, общую конъюнктуру рынка, перспективность отрасли как таковой и другие подобные данные.

Swing trading (свинг-трейдинг)

Свинг-трейдеры держат свои позиции от нескольких дней до нескольких недель. В этом временном окне можно поймать более или менее устойчивый тренд, а частота торговых сигналов остается на более или менее приемлемом уровне. Риск все еще достаточно высок, но зато можно зарабатывать чаще, чтобы эффективнее реинвестировать.

Моментный

Импульсная торговля — техника, в которой трейдеры покупают и продают в соответствии с ценовыми импульсами. Импульс может быть рассчитан на часы, дни, недели или месяцы.

Что было бы, если бы на трейдинге можно было зарабатывать

Произошло бы вот что.

Была бы одна стратегия трейдинга

Одна-единственная, которая помогает выкачивать из рынка огромные деньги. Например, если бы уровни Фибоначчи могли это сделать, то была бы только стратегия для уровней Фибоначчи.

И никакого веера Ганна, никаких уровней поддержки, никаких индикаторов и паттернов.

Биржа исчезла бы

Кто-то один забрал бы с биржи абсолютно все деньги. Все спекулянты ошиблись бы в своих прогнозах и разорились, а кто-то один разбогател бы.

Биржи бы не было, потому что на ней никто бы ничего не покупал и не продавал. Все бы знали, что там «какая-то темная сила», которая сразу отнимает все деньги.

Трейдинг бы никто не преподавал

Потому что этот один человек, который научился бы качать деньги из биржи, никому бы не рассказывал о том, как он это делает. Он бы выкачивал миллиарды из рынков, а не продавал курсы по трейдингу за пару тысяч рублей.

На бирже все трейдеры – конкуренты друг другу. Зачем растить себе конкурентов? Обучать их? Зачем это делать, если они будут только мешать зарабатывать деньги? Никто в здравом уме этого не делал бы.

Трейдеры стали бы самыми богатыми людьми в мире

Вы задавались вопросом, почему сейчас самые богатые люди – Безос, Арно, Гейтс, Цукурберг? Почему в этом списке именно Безос с его Амазоном, Гейтс с Майкрософтом, Цукерберг с Фейсбуком? Почему там нет трейдеров?

Не парадокс ли это?

Что сделало Стивена Коэна одним из самых известных дэй-трейдеров?

Стивен Коэн родился в 1957 году в Грейт-Нек, Нью-Йорк. В ноябре 2011 года он занял 35-е место в списке 400 самых богатых людей Америки Forbes. В настоящее время его состояние оценивается в 8,3 миллиарда долларов! Почему сегодня он один из самых известных трейдеров?

Он известен своими сверхъестественными способностями зарабатывать деньги в любых рыночных условиях. Журнал BusinessWeek назвал Коэна «самым влиятельным трейдером на Уолл-стрит». Он является основателем SAC Capital Partners.

Он изучал экономику в Пенсильванском университете, играл в покер и заинтересовался фондовым рынком. В 1978 году Коэн устроился на работу в Gruntal, где в первый же день заработал для компании 8000 долларов. Будучи ведущим дэй-трейдером, Коэн зарабатывал для организации около 100 000 долларов в день. К 1984 году он управлял портфелем в 75 миллионов долларов и группой из шести трейдеров. На его счету были транзакции, которые помогли Gruntal покрыть убытки, понесенные из-за операций других трейдеров.

В 1992 году после ухода из Gruntal Коэн открыл хедж-фонд SAC Capital Partners, вложив туда 20 миллионов долларов собственных средств (сегодня компания управляет более чем 12 миллиардами долларов). В то время индустрия хедж-фондов была еще относительно небольшой, а бычий рынок 1990-х годов только разогревался.

Штат SAC Capital Partners сейчас насчитывает более 600 человек. Тем не менее Коэн по-прежнему сам совершает много сделок. Он начинает свой рабочий день в 8 утра и отслеживает графики рынка на своих мониторах, предлагая идеи сотрудникам. Около 15% прибыли компании получается от выполняемых им операций!

Эд Сейкота

Основываясь на торговле по тренду Эд Сейкота за 12 лет конвертировал 5000 долларов в 15 миллионов долларов. В начале семидесятых Сейкота работал аналитиком в одном из крупнейших брокеров. Сейкота изобрел и создал первую компьютеризированную торговую систему для управления средствами клиентов на срочном рынке.

«Фундаментальные сообщения, о которых вы читаете, обычно не имеют значения, потому что рынок их уже обесценил. Я прежде всего трейдер, который следит за трендом и своей интуицией, которые у меня есть после более чем 20-летнего опыта работы на рынке. Наиболее важными для меня являются: (1) долгосрочный тренд, (2) текущее формирование на графике, (3) хорошее место для продажи или покупки. Это три основных компонента моей торговли. Еще дальше, на четвертом месте, мои мысли о фундаментальном анализе, которые принесли мне больше потерь, чем прибыли ».

Вот что пишет по этому поводу Нил Фуллер:

«Я полностью согласен с тем, что говорит Эд в приведенной выше цитате, и это то, чему я учу в своих курсах. Кроме того, я сосредотачиваюсь в первую очередь на следовании тренду и использую интуицию, которую можно приобрести только, когда проведешь много часов перед экраном компьютера и после надлежащего обучения. Эд также говорит о формациях, что для меня означает паттерны Price Action, и я их большой сторонник.

Выбор хорошего места для покупки или продажи-это то, что он описывает как торговлю со слиянием. Чтобы найти такое хорошее место, требуется знание Price Action и способность читать историю, написанную на графиках. Эд также упоминает фундаментальный анализ, и, как и он, я тоже не придаю ему большого значения, потому что потому что рынок обычно сразу же обесценивает его. Другими словами, price action отражает все переменные на рынке. Price Action дает вам все, что вам нужно, чтобы проанализировать рынок и найти сценарии входа и выхода с высокой вероятностью успеха, поэтому не усложняйте себе чрезмерную работу, пытаясь проанализировать каждую возможную переменную.»

Краткие исторические факты

История возникновения бирж в России относится к началу 18 века, когда Петр I основал в Санкт-Петербурге первую биржу. Сто лет назад их насчитывалось уже 70. Однако в 1930 году Советское правительство такую торговлю запретило.

Возрождение началось только шестьдесят лет спустя. К средине девяностых годов 20 века началась новая биржевая эра, возник хорошо известный всем «Форекс». Но работать там могли только крупные компании и банки.

Бурный всплеск биржевой торговли пришелся на начало двухтысячных годов. В это время интернет стал финансово доступен широким массам, возникли специализированные интернет-платформы, на которых стало удобно работать.

Сегодня трейдером может стать каждый, однако стоит помнить, что это хоть и высокодоходная, но довольно рискованная деятельность. И новички, которые мечтают завоевать мир, часто терпят крах.

Кто такой трейдер на бирже и чем он занимается

Как вы наверняка уже догадались, трейдер — это человек, который торгует на бирже — покупает и продает различные финансовые инструменты. Финансовыми инструментами могут быть: акции, валюта, фьючерсы и другие.

Операции трейдера аналогичны с действиями торговца продуктового магазина, который покупает продукты дешево, а продаёт дорого. У трейдера всё абсолютно также, только вместо товара финансовые инструменты.

Трейдеры бывают двух типов:

- Профессиональный игрок — сотрудник финансовой компании, например банка или управляющей компании, деятельностью которого является управления денежными средствами клиентов.

- Частный трейдер — любое физическое лицо, представляющее свои интересы и торгующее для себя.

Еще трейдеры классифицируются по времени нахождения в сделке (удержании позиции):

- Трейдер скальпер — заключают огромное количество сделок в день. Время нахождения в позиции может быть очень маленьким от нескольких секунд до минут. Все сделки заключаются только в течение дня. Позиции на следующий день не переносятся.

- Интрадей, или дейтрейдер — время нахождения в позиции может длиться от несколько минут до нескольких часаов. В конце дня все сделки закрываются и на следующий день не переносятся.

- Свинг трейдер или экстрадейтрейдер — сделка может удерживаться несколько дней или недель.

Где учиться

Желающим работать трейдером нужно озаботиться получением высшего экономического, финансового либо математического образования. Правда, одного диплома будет мало. Потребуется еще специальная лицензия. Выдают ее в Федеральной службе по финансовым рынкам.

Тем, кто видит себя на бирже, рекомендуется сперва выучиться в одном из лучших российских вузов на финансово-экономическом направлении подготовки специалистов. Так как их достаточно много, приведем несколько примеров:

- Московский госуниверситет им. М. Ломоносова.

- Национальный исследовательский университет «Высшая школа экономики» в Москве.

- Санкт-Петербургский госуниверситет экономики и финансов.

- Финансовая академия при Правительстве Российской Федерации.

- Уральский экономический госуниверситет.

Прежде чем выходить на биржу, трейдеру-новичку необходимо обучиться торгам. Это обязательное условие. Сегодня в России курс трейдинга предоставляют брокерские агентства. Среди наиболее известных можно выделить:

- «Телетрейд».

- «Феникс».

- «Альпари».

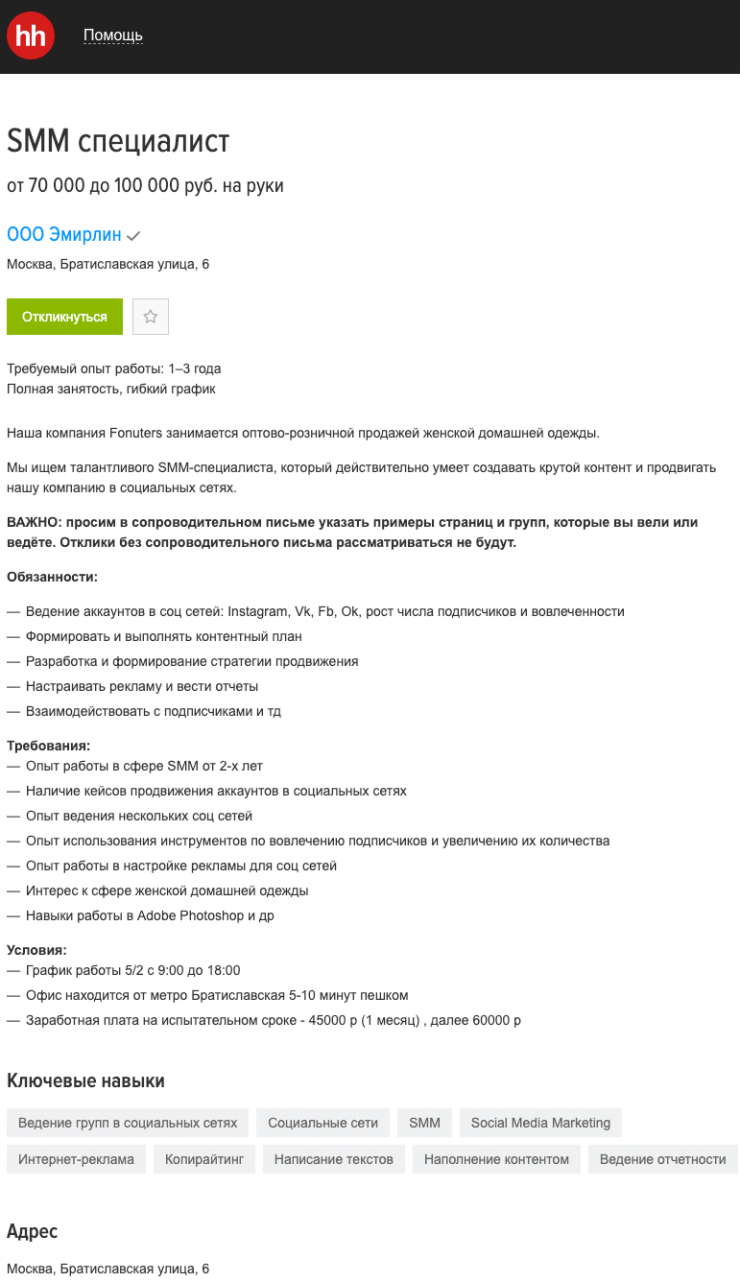

Советы по подбору обучающей компании

Обучение торгам на бирже начинающему трейдеру является обязательным условием для вхождения на биржу. Существует множество различных брокерских агентств, предоставляющих подобные услуги. При выборе конкретной конторы следует учитывать такой критерий, как наличие официальной лицензии. На сегодняшний день в России, обучение трейдингу проводят следующие организации:

Альпари – самое крупное брокерское агентство, проводящее бесплатные обучающие вебинары

Важно отметить, что помимо бесплатных занятий, компания проводит «условно-платные лекции». Стоимость таких лекций составляет около шести тысяч рублей

Эту сумму необходимо перечислить на собственный виртуальный счет. В случае отказа от использования услуг данного брокера, пользователь системы может вывести свои деньги, оплатив комиссионные.

Феникс – брокерская компания, предлагающая пройти обучающий курс на платной основе. Данный брокер предоставляет структурированную информацию о каждом этапе проведения торгов. Важно понимать, что учителя по трейдингу дают лишь базовые знания. Для проведения сделок на реальной бирже необходимо научиться применять эти знания и разрабатывать собственные стратегии. Это означает, что прохождение платного обучающего курса не дает гарантированной защиты от убытков во время торговли.

Телетрейд – достоинством этой компании является предоставление бесплатного обучения базовым навыкам. Телетрейд является одной из немногих компаний, которая имеет официальную лицензию. Также данный брокер предлагает пройти углубленное обучение трейдингу на платной основе.

Виды трейдинга

Различают несколько видов трейдинга в зависимости от методов анализа, используемых активов и способов ведения торговли.

Финансовый

Под понятие финансовый трейдинг можно подвести все виды операций на финансовых площадках, если выделять его как вид, то принято говорить о торговле активами фондовых бирж (акциями, индексами, облигациями). Основными участниками торгов являются крупные инвесторы, корпорации, финансовые холдинги.

Алгоритмичный

«Старт» алготрейдингу был дан в США, когда Комиссия по ценным бумагам разрешила проводить биржевые торги на электронных площадках (1998 г.). Благодаря нововведению, время исполнения сделок значительно сократилось (до микросекунд). Биржевиков, которые начали использовать новую методику, стали называть квантовыми трейдерами.

В основе алгоритмического трейдинга лежит автоматизированный метод торговли, когда за исполнение сделок отвечают механические или автоматические торговые системы. Особенностью АТС является полное исключение субъективной оценки рынка — все решения принимает «робот». В МТС трейдер может вмешиваться в работу, принимая часть функций торговой системы на себя.

При разработке систем алгоритмической торговли учитываются исторические котировки актива или комбинированные данные по нескольким инструментам. Главная задача создателей «роботов-советников» заключается в способности их «детища» управлять алгоритмом открытия/закрытия позиций, учитывая меняющиеся рыночные тенденции.

Чтобы самостоятельно разработать прибыльного торгового «робота», трейдеру понадобятся специальные знания в области программирования, но можно воспользоваться и готовым «продуктом», выбрав помощника по стратегическим приоритетам торговли (трендовые, скальпинг, Мартингейл и др.).

Интернет-трейдинг

Чтобы принять участие в торгах, необходимо:

- выбрать брокера, оказывающего услуги интернет-трейдинга;

- зарегистрироваться у него;

- установить торговый терминал на ПК (можно использовать смартфон, планшет);

- открыть счет и пополнить депозит (для торговли на Форекс есть микро и центовые счета).

Для освоения первых шагов в трейдинге брокеры предлагают новичкам возможность работать на учебном счете, а также пройти обучающий курс (как правило, бесплатно).

Как пройти трейдинг обучение для начинающих: пошаговая инструкция

Начинающим трейдерам не стоит пытаться сразу «взять быка за рога» — это касается и торговли, и процесса обучения. Оптимальный вариант — тактика «шаг за шагом».

Освоение рынка и главных понятий биржевой торговли

Начинать трейдеру надо с азов:

- Освоить трейдерский «букварь» — терминологию, без которой невозможно дальнейшее обучение (для новичка такие понятия, как своп, маржин-колл, тейк-профит, гэп, трейлинг-стоп, ECN-счет и др. — тайна «за семью печатями»).

- Разобраться с видами и механизмами функционирования основных финансовых площадок — кто, где, когда и чем торгует.

Изучение торгового терминала

Торговый терминал является основным инструментом для ведения операционной деятельности, поэтому трейдер обязан досконально владеть всем его функционалом и уметь быстро проводить необходимые манипуляции (иногда вопрос получения прибыли/убытка решается за несколько секунд). Практические навыки приобретаются на учебном счете.

Изучение основ риск менеджмента

Вопросы, связанные с минимизацией рисков, объединяются понятием «мани менеджмент трейдинга» и входят в группу знаний, от которых зависит исход не только конкретной сделки, но и всего депозита.

Прописные истины, игнорирование которых ведет к фатальным потерям:

- чрезмерно высокий размер лота;

- открытие одновременно многих ордеров по разным видам активов;

- сделки без выставления стоп-лосса;

- попытки передерживать убыточные позиции в ожидании разворота цены.

Основное правило трейдинга гласит — общий размер открытых сделок не должен превышать 2–5% общей суммы депозита.

Ознакомление с основами фундаментального анализа

Общепринятыми видами аналитических исследований рыночных колебаний являются фундаментальный и технический анализ. Несмотря на непрекращающиеся дискуссии об их приоритете, трейдер должен владеть и тем, и другим.

Фундаментальный анализ базируется на данных экономических показателей (публикуются в экономическом календаре на сайтах брокеров). Актуален для трейдеров, работающих на фондовых биржах (на Форексе чаще используется для прогнозирования по долгосрочным стратегиям).

Изучение технического анализа

Технический анализ строится на изучении графических торговых моделей, которые включают методы исследования рынка с помощью различных индикаторов и паттернов (фигур). В качестве инструментов используется набор, которым оснащается торговый терминал.

Открытие демо-счета и применение полученных знаний на практике

Учебный счет (демонстрационный) позволяет новичкам-трейдерам приобрести практические навыки трейдинга и проводить тестирование индивидуальных торговых стратегий. Работа на «демке» может вестись параллельно с торгами на реальном счете, без которого нельзя научиться управлять эмоциями и рисками (ответственность за потерю виртуального и реального депозита это две большие разницы).

Кто это такой?

Трейдер, простыми словами, может работать в финансовом учреждении, где он осуществляет торговую деятельность посредством денег компании за зарплату и премию. Но он также может торговать для себя, используя собственные средства, но и сохраняя всю прибыль себе.

Технические трейдеры концентрируются на графиках. Они используют различные индикаторы и анализируют графики, ища сигналы для покупки или продажи.

Фундаментальные – фокусируются на фундаментальном анализе, изучают корпоративные события, предвосхищая отчеты о прибылях, слияния и поглощения, реорганизации, которые могут повлиять на цену акций.

Свинг-трейдеры часто держат свои позиции дольше одного дня, пытаясь поймать тренд. Они используют технический анализ для поиска акций с краткосрочным ценовым импульсом.

Комиссионные издержки являются одним из главных недостатков краткосрочной торговли. Однако ряд брокерских контор предлагают нулевую комиссию, наряду с узкими рыночными спредами, что делает эту проблему менее серьезной.

Сегодня трейдинг доступен не только профессионалам с финансовым образованием, но и обычным людям, которые видят в нем как источник дополнительного дохода, так и интеллектуальный вызов.

Тем не менее финансовая грамотность по-прежнему необходима для успеха трейдера. Ряд торговых платформ предлагают деморежимы, где можно попрактиковаться в своих навыках, прежде чем торговать реальными деньгами.

Что из себя представляет рынок форекс?

Что такое форекс? Обычно, когда я встречаюсь с новыми людьми и рассказываю им, чем я занимаюсь, многие понятия не имеют, что из себя представляет торговля на форекс. Это довольно удивительно, учитывая, насколько большой рынок форекс.

К примеру, когда вы приезжаете в другую страну, вам нужно совершить обмен валют, чтобы делать какие-то покупки в этом месте.

В отличие от фондового рынка, который централизованн, форекс не имеет своего центра и электронно связан между различными брокерами и банками.

Самые крупные игроки на форекс – это банки, которые также являются маркет-мейкерами. Далее идут большие корпорации, которые покупают валюту, чтобы хеджировать свои риски. И наконец, в самом конце розничные трейдеры или обычные люди, которые покупают и продают валюту.

Ежедневные торги на форекс превышают 5 триллионов долларов, что затмевает все другие финансовые рынки.

Forex – это аббревиатура от foreign exchange (зарубежный обмен). Когда одна валюта меняется на другую, происходит транзакция на форекс. К примеру, это может происходить в кассах обмена валют в аэропорту. Или когда компания импортируют или экспортируют товары. Даже когда вы покупаете какой-то товар в интернете из другой страны. Это все операции с иностранной валютой. Ежедневно происходит огромное количество транзакций, поэтому дневной оборот форекс настолько большой.

Большая часть ежедневного объема валют, торгуемых на форекс, является спекулятивной торговлей. Спекуляция – это то, чем мы занимаемся, занимаясь трейдингом на рынке форекс.

Если вы решили, что стоимость одной валюты по сравнению с другой будет увеличиваться, вы ее покупаете. Если вы думаете, что стоимость валюты уменьшиться, вы ее продаете. На таком большом рынке всегда легко найдутся покупатели или продавцы, готовые занять противоположную сторону в вашей сделке.

Торговля на рынке форекс отличается от любого другого финансового рынка:

- Торговля происходит круглосуточно на протяжении пяти дней в неделю, кроме выходных и праздников.

- Возможность получать прибыль на растущих или падающих рынках.

- Торговля с большим кредитным плечом и низкими требованиями к марже.

Что это означает для нас?

Форекс – отличный выбор для тех, у кого не так много времени для торговли. Другие финансовые рынки чрезвычайно требовательны, в то время как рынок форекс является более доступным. Вы можете торговать, когда вернетесь с работы, уделяя трейдингу всего полчаса в день.

У вас также будет возможность использовать большие кредитные плечи, что позволит вам зарабатывать большие суммы денег за одну сделку. Однако обратная сторона больших кредитных плеч заключается в том, что вы также можете иметь большие потери

Поэтому очень важно, чтобы вы умели торговать, прежде чем начать торговлю на реальные деньги. Вам придется иметь торговый план и освоить правила управления капиталом, а также риск-менеджмент

Книги, которые стоит прочитать начинающему

Для учебы не обязательно покупать дорогостоящую литературу, что вам нужно знать, есть в свободном доступе.

Рекомендуется читать тематическую литературу, чтобы почерпнуть дельные советы или просто расширить уже имеющийся багаж знаний. Методы технического анализа хорошо рассмотрены в книгах Д.Мерфи, Д.Швагера, М.Ковела и С.Нисона.

Фундаментальный анализ изучается по книгам Колмыковой и Чирковой. А общие принципы работы рынка, управление рисками и использование отчетов компаний показано в трудах Антилла, Шапкина и Булашева.

Советую читать каждого и пытаться сравнивать информацию, а полученные знания применять в тренировках на демо-счете. Узнавать мнение других участников, например на специализированных форумах и независимых сайтах.

Стэнли Дракенмиллер

Стэнли Дракенмиллер — американский инвестор, глава хедж-фонда и филантроп.

В 1988 году он был нанят Соросом для замены Виктора Нидерхоффера в Квантовом (Quantum) фонде. Стэнли и Сорос «обыграли Банк Англии», когда открыли короткие позиции и заработали более миллиарда долларов в фунте в 1992 году. Они подсчитали, что у Банка Англии не было достаточно валютных резервов, чтобы купить достаточно для стабилизации обменного курса, и повышение процентных ставок было бы политически неоправданным.

«Я многому научился у Сороса, но, вероятно, наиболее важным из них является то, что не имеет значения, правы вы или нет — важно, сколько денег вы зарабатываете, когда вы правы, и сколько вы теряете, когда ошибаетесь». Большинство трейдеров слишком обеспокоены количеством выигранных и проигранных сделок, и на самом деле им следует сосредоточиться на соотношении риск/вознаграждение.

Большинство трейдеров слишком обеспокоены количеством выигранных и проигранных сделок, и на самом деле им следует сосредоточиться на соотношении риск/вознаграждение.

Ричард Роудс

Вы знаете, кто такой Ричард Роудс? Я тоже понятия не имею. Но я наткнулся на несколько его торговых цитат, и мне они действительно понравились. Кроме того, это показывает, что вы можете учиться у любых трейдеров, а не только у известных.

Многие трейдеры думают только потому, что рынок находится в восходящем тренде, вы должны покупать. Но это не так. Потому что иногда просто нет никакой возможности для торговли, даже если рынок находится в восходящем тренде. Это особенно актуально, если цена движется слишком резко, и уже слишком поздно входить.

К примеру, биткоин резко вырос до 20 000 долларов (декабрь 2017 года) всего за несколько недель.

Очевидно, что биткоин находится в сильном восходящем тренде. Но проблема в том, где вы входите в сделку?

Ближайшая структура рынка составляет находистя возле 13 000$. Это означает, что если вы покупаете прямо сейчас (около 19 000 долларов), логический стоп-лосс находится в районе 12 000 долларов. Вы готовы иметь стоп-лосс в 7 000 долларов?

Так что помните, только то, что рынок находится в тренде, не означает, что вы должны быть в позиции. А отсутствие позиции – это сама позиция.

Если вы занимаетесь трейдингом, покупать дешево не очень хорошая идея. То, что стоит дешево, может стоить еще дешевле. Когда вы покупаете дешевые акции, вы торгуете против тренда – и вероятность получить убыток еще выше.

Вам следует избегать дешевых акций и сосредоточиться на самых сильных. Допустим, например, что вы оптимистичны в сфере технологий. Поэтому вы можете определить наиболее эффективные акции в секторе технологий.

Я знаю, как бывает заманчиво преследовать рынки. Вы видите сильный пробой с большими бычьими свечами. И вы думаете: «Цена все еще растет! Я хочу купить немного и закрыть сделку с быстрой прибылью. Но это неправильно. Почему?

Потому что тогда рынок собирается сделать откат или полностью развернуться, вас закроет по стопу. Поэтому позвольте цене вернуться к значимой области (например, уровням поддержи или сопротивления, линимя тренда, скользящей средняя и т. д.).

Затем пусть рынок покажет признаки силы (это может быть, к примеру, пин бар). Наконец, используйте значимую область, чтобы установить свой стоп-лосс.

Когда вы входите в сделку, вряд ли рынок сразу же начнет приносить вам прибыль. Вместо этого он вначале проверит вашу выдержку. Цена будет пойдет в вашу пользу, а затем изменит свое направление. Далее цена начинает колебасть и в конце концов делает разворот. И только когда цена приближается к вашему стоп-лоссу, она вновь меняет свое направление и начинает двигаться в вашу пользу.

Поэтому всякий раз, когда вы открываете сделку, у вас должен быть торговый план. Или же вы выйдете из своих сделок в самый неподходящий момент (как раз в тот момент, когда рынок собирается начать двигаться в вашу пользу).

В нисходящем тренде рынок ведет себя волатильно. Вы можете ожидать значительного падения цены, поскольку трейдеры и инвесторы продают в панике. Это выглядит как большие медвежьи свечи на вашем графике. Но это не может продолжаться вечно. В конце концов, рынок стабилизируется. По мере стабилизации рынка волатильность рынка снижается, и именно тогда «умные деньги» накапливают свои позиции.

Вот что я имею в виду:

Когда рынок падает день за днем, вам не стоит ловить падающий нож, потому что никогда не знаете, где находится минимум. Вместо этого позвольте рынку консолидироваться и сформировать диапазон (иначе известный как стадия накопления).

Рынки формируют свои вершины и впадины. При этом последние 10% времени обычно охватывают 50% и более движения цены.

Когда рынок находится на сильном бычьем рынке, каждый, кто покупает, зарабатывает деньги.

И есть небольшое давление продавцов, потому что все думают: «Зачем продавать сейчас, когда моя открытая прибыль растет с каждым днем?» Таким образом рост цены становится параболическим и достигает крайних значений. Но, как вы знаете, рынок не может расти вечно. В конце концов, когда покупать больше становится некому, рынок падает.

Вот пример с биткоином:

Как трейдер, ваша задача не в том, чтобы предсказать, как высоко пойдут рынки. Если вы увидите подобное движение, будьте готовы подтянуть свой стоп-лосс, так как вы не хотите, чтобы ваша открытая прибыль испарилась на ваших глазах.

Вы никогда не выйдете на максимумах, но, по крайней мере, вы захватите большую часть движения, о котором другие могут только мечтать.