Карты visa и mastercard от сбербанка: в чем различия и что лучше оформить?

Содержание:

- Виды карт от Сбербанка

- При крупных тратах банк начислит меньше бонусов

- Как потратить бонусы Спасибо

- 7. Возможно бесплатное снятие наличных в банкоматах других банков

- 8. Можно не платить за оповещения

- 9. Можно бесплатно переводить до 100 000 ₽ в месяц через СБП

- Вывод

- Классическая дебетовая карта с дизайном от Сбербанка

- Золотая дебетовая карта Сбербанка

- Кэшбэк по Золотой карте

- Обналичивание по Золотой карте

- Дебетовая карта с большими бонусами от Сбербанка

- Кэшбэк по карте С большими бонусами

- Обналичивание

- Молодежная карта от Сбербанка

- Кэшбэк по Молодежной карте Сбербанка

- Общие характеристики дебетовых карт Сбербанка

- Достоинства:

- Привилегии MasterCard:

- Привилегии VISA:

- Какую дебетовую карту Сбербанка выбрать?

- Отличие дебетовой карты от зарплатной

- Какую дебетовую карту лучше оформить?

- ВТБ

- Виды кредитных карт Сбербанка

- Виды дебетовых карт Сбербанка

- Определение целей при открытии карты

- Кредитная карта Сбербанка. Недостатки

- 2 Карту нельзя пополнять с других карт.

- 3 Комиссия за выдачу собственных средств.

- 4 Навязывание дополнительных платных услуг.

- 5 Неработающие банкоматы.

- 6 Автоматический перевыпуск карточки.

- 7 Невыгодно расплачиваться за границей.

- 8 Нельзя попросить увеличить кредитный лимит.

- 11 Использование «антиотмывочного» закона (115-ФЗ).

Виды карт от Сбербанка

В настоящее время Сбербанк России предлагает физическим лицам большой ассортимент карт платежной системы Visa и Mastercard. Пластиковая продукция подставлена: дебетовым, кредитным, пенсионными и социальными картами.

Дебетовые

Дебетовые карты Сбербанка, доступные для оформления:

Классические Виза, Mastercard, МИР:

- выпускаются бесплатно;

- стоимость обслуживания в первый год 750 руб, а затем — 450;

- суточный лимит для обналичивания в банкоматах и кассе банка составляет 150 000;

- отличаются сроком действия — МИР выпускается на 5 лет, а Виза и Mastercard — на 3.

Виза Классик или Mastercard с дизайном на выбор — стоимость обслуживания 750 ₽ в первый год, 450 — последующие. Плюс 500 — за дизайн. Оформить такую карточку национальной платежной системы МИР нельзя.

Обслуживание Классической с дизайном League of Legends Mastercard – 750 рублей в первый год эксплуатации, плюс 500 руб. за индивидуальное оформление.

Золотая Виза, Mastercard, МИР стоит 1500 в первый год и 3000 — за последующие два. Ограничение на снятие наличных в сутки — 150 000. Также держателей продукции ждет такой бонус, как начисление 5% от суммы трат баллами Спасибо на специальный счет.

Обслуживание «C большими бонусами Виза» — 4900 руб. Но зато кэшбэк в виде бонусов с каждой покупки составляет 10%.

Молодежная карточка Виза или Мастеркард выпускается с 14 лет. Цена за обслуживание в течение года составляет 150 руб. Держатели могут получать кэшбэк от банка в размере до 10%, конечно бонусами Спасибо.

За Молодёжную карту с дизайном League of Legends или другим индивидуальным дизайном нужно доплатить 500 рублей. Годовое обслуживание — 150.

Карты Аэрофлот:

- Классическая — 900 руб. в год, затем 600;

- Золотая стоит 3500 в год;

- Платиновая стоит 12 000 ежегодно.

Карты «Подари Жизнь» также выпускаются в Классическом, Золотом и Платиновом формате и только платежной системы Visa. С каждой покупки отчисляется в Фонд 0,3%, а количество начисляемых бонусов зависит от типа пластика. Стоимость обслуживания:

- Классическая: 1000 первый год, затем 450 — второй и третий;

- Золотая — 4000, затем 3000;

- Платиновая — 15 000, затем 10 000 рублей.

Еще можно оформить Моментальную карточку Visa, Mastercard, МИР за 10 мин. На ней не будут указаны ни имя, ни фамилия держателя, но зато и стоимость годового обслуживания — нулевая. Срок действия — 3 года.

Кредитные

Кредитные карты от Сбербанка выпускаются в течение 2-7 дней с момента подачи заявки и действуют 3 года. Все продукты объединяет льготный период в размере 50 дней.

Кредитные карты Классик и Голд выпускают и обслуживают бесплатно. Премиальная Виза или Мастеркард стоит 4900 в год.

За кредитку Аэрофлот также необходимо платить:

- Классическая — 900;

- Золотая — 3500;

- Премиальная — 12 000.

Классическая карточка «Подари жизнь» с кредитным лимитом обслуживается бесплатно, а Золотая за 3500 в год.

Социальная и пенсионная

В Сбербанке пенсионеры могут оформить социальную или пенсионную карточку национальной платежной системы МИР. Ее отличительная черта — не зависит от международных санкций.

Условия:

- Стоимость выпуска и годового обслуживания — бесплатно;

- Срок действия — 5 лет;

- Оформить могут лица, получающие пенсионные или социальные выплаты;

- Заявка подается в отделении банка или на официальном сайте;

- Срок выпуска — 3 рабочих дня.

Цифровая карта Виза: стоимость оформления

Цифровая карта Visa выпускается Сбербанком только в дебетовом варианте при условии, что вы уже имеете любую другую дебетовую карточку Сбербанка и зарегистрированы в личном кабинете, так как заявку можно подать только через него.

Цифровая Виза доступна только постоянным и «зарплатным» клиентам банковской организации. Предоставляется на условиях:

- выпуск – бесплатный;

- стоимость годового обслуживания – 0 руб.;

- бесплатная подписка на сервисы Яндекса (КиноПоиск, Такси, Музыка и другие) – при оплате картой покупок от 20 000 ₽ в месяц;

- дополнительные бонусы – скидки в сети супермаркетов «Азбука Вкуса», а также в магазинах «ЛитРес» (в размере 15%);

- лимит на переводы через интернет — до 500 000 в сутки без комиссии;

- снять наличные можно только в кассе Сбербанка, желательно в отделении по месту регистрации держателя. В таком случае комиссия отсутствует, а лимит — 50000 рублей в сутки и 100 000 — в месяц.

Карта предоставляет своему держателю возможность оплачивать покупки по безналичному расчету через смартфон.

При крупных тратах банк начислит меньше бонусов

Сбербанк установил ограничения по максимальному количеству бонусов, которые можно получить при оплате Сберкартой. Так, 10% кэшбэка при оплате на АЗС могут принести владельцу не более 1000 бонусов Спасибо в месяц, а при оплате картой в кафе и ресторанах кэшбэк 5% не может превышать 2000 бонусов в месяц. Далее бонусы будут начисляться в размере 0,5% с покупки.

Как потратить бонусы Спасибо

Для списания бонусов Спасибо нужно предупредить кассира в магазине о своём желании. Если покупка оплачивается через интернет, то нужно указать это в форме оплаты (например, там может быть опция «Оплатить бонусами Спасибо»). Оплата списывается по курсу: 1 Спасибо = 1 ₽. Оплатить бонусами можно до 99% от стоимости покупки.

7. Возможно бесплатное снятие наличных в банкоматах других банков

Со счёта Сберкарты можно снять любую сумму в банкоматах Сбербанка. За снятие денег в устройствах других банков нужно заплатить комиссию в размере 1%, но не меньше 150 ₽ за операцию. Операция будет бесплатной для тех, кто выполнит любое из двух условий:

-

потратит по карте от 75 000 ₽ в месяц;

-

будет хранить на счёте от 150 000 ₽.

Но бонус не касается лимитов на снятие наличных через офисы Сбербанка. В любом случае в отделении можно бесплатно обналичить только до 50 000 ₽ в день. С суммы больше 50 000 ₽ будет браться комиссия в размере 0,5%.

8. Можно не платить за оповещения

За уведомления об операциях по карте нужно платить 60 ₽ в месяц (720 ₽ в год). Но банк не начислит комиссию за эту услугу, если выполнить одно из этих двух условий:

-

тратить по карте от 75 000 ₽ в месяц;

-

хранить на счёте от 150 000 ₽.

9. Можно бесплатно переводить до 100 000 ₽ в месяц через СБП

Для этого нужно:

-

зайти в Сбербанк Онлайн и выбрать карту, с которой хотите перевести деньги;

-

нажать опцию Оплатить и перевести и ближе к концу списка выбрать услугу Перевод по системе быстрых платежей;

-

затем указать номер телефона получателя или выбрать его из записной книжки телефона;

-

ввести сумму перевода и нажать кнопку Продолжить.

Вывод

Если вы не храните на карте 150 000 ₽ или не тратите более 75 000 ₽ в месяц, то практически не получите преимуществ от этой карты. В лучшем случае её обслуживание будет бесплатным. Для этого придётся потратить по карте хотя бы 5000 ₽.

Если же выполнять указанные условия, то можно получать повышенный кэшбэк за траты в кафе, ресторанах и на заправках. Заработанные бонусы можно потратить у многочисленных партнёров Сбербанка. Например, купить продуктов в Пятёрочке, фастфуд в Бургер Кинге или заказать блюда из ресторанов в Delivery Club.

В качестве бесплатной альтернативы можно использовать карту Momentum Сбербанка, по которой также начисляется 0,5% бонусами за любую покупку и до 30% у партнёров. Также выгоду в размере 1,5% кэшбэка за любые покупки даёт карта «Кэшбэк» от Райффайзенбанка и «Альфа-карта» от Альфа-Банка.

Лайфхаки для других карт:

При написании статьи мы не сотрудничали со Сбербанком.

Классическая дебетовая карта с дизайном от Сбербанка

Единственное отличие от Классической дебетовой карты – возможность выбора дизайна пластика среди 200 предложенных вариантов. За владение платежным инструментом с оригинальным рисунком нужно доплатить 500 руб. Все прочие условия полностью совпадают.

Золотая дебетовая карта Сбербанка

Тарифы Золотой карты немного отличаются от Классической. Отличия следующие:

- Добавляется отечественная платежная система МИР. Её срок действия больше, 48 месяцев. Рублевая карта может быть только в этой системе

- Обслуживание – 3 000/год. Дополнительные карты можно заказывать без ограничений. Их обслуживание обойдется в 2 500 руб.

- Бесплатное СМС информирование и перевыпуск

Кэшбэк по Золотой карте

Отличие от Классической карты также заключается в бонусных процентах от Сбербанка. У Золотой карточки они выше в 10 раз, 5 против 0,5%.

Обналичивание по Золотой карте

Что касается, снятия наличных, ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает вдвое, соответственно, до 300 тыс. и 3 млн.

Дебетовая карта с большими бонусами от Сбербанка

Теперь посмотрим на отличия карты С Большими Бонусами от Классической:

- Тип карты – Платинум

- Обслуживание – 4 900/год. Дополнительные карты можно заказывать без ограничений. Их обслуживание обойдется в 2 500 руб

- Бесплатное СМС информирование и перевыпуск

Кэшбэк по карте С большими бонусами

По карте предусмотрен повышенный кэшбэк в избранных категориях:

Супермаркеты – 1,5%;

Кафе/рестораны – 5%;

АЗС, такси (Яндекс, Gett), от Сбербанка – 10%;

У партнеров – до 20%.

Обналичивание

Ежедневный/ежемесячный лимит на обналичивание в кассах и банкоматах Сбербанка вырастает, соответственно, до 500 тыс. и 5 млн.

Молодежная карта от Сбербанка

Замыкает сегодняшний обзор Молодежная карта. Разберемся с её отличиями от Классической карточки. Отличия следующие:

- Обслуживание – 150 руб./год

- Карту можно открывать только в рублях

- Дополнительные карты не предусмотрены

- Можно выбирать индивидуальный дизайн – 500 руб

Кэшбэк по Молодежной карте Сбербанка

Единственное отличие от Классической карты заключается в бонусных процентах от Сбербанка. У Молодежной карточки они выше в 10 раз, 5 против 0,5%.

Общие характеристики дебетовых карт Сбербанка

У карт Сбербанка много общего:

- В крупных городах на изготовление уходит до трех рабочих дней, в областях – до 10. Доставка в удаленные пункты назначения может занять 15 рабочих дней

- Из документов достаточно паспорта

- Российское гражданство

- Возраст. Для классических карт от 14 лет, Gold и с Большими бонусами – с 18 лет, Молодежной – в пределах 14-25 лет.

- Чип, оснащенный качественным процессором, обеспечивает безопасность оплаты

- 3D Secure

- Возможность бесконтактной оплаты. Используются технологии Pay Pass/Pay Waves

- Оплата смартфоном/планшетом через Google/Apple/Samsung Pay

Достоинства:

- Банкоматы/терминалы имеется в огромном количестве и в любых городах. Плюс широкая сеть офисов. Поэтому нет проблем с обналичиванием/пополнением

- Возможность бесконтактной оплаты

- Обналичивание в определенных лимитах без сборов

- Много способов пополнения без комиссии

- Удобный интернет банк/мобильное приложение

- Наличие бонусов «Спасибо»

- Карту можно сделать зарплатной

- Неограниченное количество дополнительных карт

- Все платежные инструменты можно использовать за пределами России

Привилегии MasterCard:

- На Яндекс. Заправках – до двух рублей с литра топлива

- В Яндекс. Такси – 10% в категориях «Курьер»/«Доставка»

- В отеле Radisson – 10% при проживании

- В интернет магазине YOOX – 15%

- Переводы денег в ВК – комиссия отсутствует

Привилегии VISA:

- Билеты в цирк – 50%

- На портале Hotels.com – 8%

- Обучение иностранным языкам в Alibra School – 10%

- Lamoda – 15%

- Оптик Сити – 12%

- Мегачас (продажа часов) – 15%

Какую дебетовую карту Сбербанка выбрать?

Предвидим ваш вопрос, а какая дебетовая карта Сбербанка лучше? Мы бы посоветовали исходить из конкретной ситуации и ваших потребностей.

Если вы абсолютно равнодушны к дизайну пластика, а сумма ежедневного/ежемесячного обналичивания не будет превышать 150 тыс./1,5 млн. руб., оформляйте Классическую карточку. Если хотите выделиться, — тогда Классика с дизайном.

Не хотите платить за СМС информирование и желаете иметь cash back побольше, тогда выбирайте карту С большими бонусами.

Гурманам, имеющим собственный автомобиль или часто использующим такси, я бы рекомендовала платежный инструмент Gold. Да, годовая оплата высокая, но и бонусы повышенные

Отличие дебетовой карты от зарплатной

У каждой компании есть счета в каком-либо банке, функционирующем в нашей стране. Фирма должна подключиться к зарплатному проекту выбранного банка, затем работникам предоставляется именная пластиковая карта, куда переводится заработная плата. Соответственно, бывают зарплатные банковские карты.

Использование зарплатных карточек позволяет упростить контролирование доходов граждан России налоговой организацией. Банки, в свою очередь, предоставляют данные в Федеральную налоговую службу, как только поступит такой запрос.

Когда вы получаете зарплатную карточку, на ней нет никаких средств, кредитного лимита, овердрафта. Такая карта создана лишь для того, чтобы на нее переводили вознаграждение. Поэтому кредитный лимит и овердрафт не могут быть в принципе, ведь формально зарплатная карта предоставляется компании, в которой вы работаете.

Кроме того, этот банковский продукт не имеет дополнительных либо платных услуг. Поскольку карта используется для перевода зарплаты, компания не имеет права решать за вас, какие подключать платные услуги.

Зарплатная карта наделена определенным функционалом, как и стандартная пластиковая карточка. К примеру, имея такую карту, вы можете:

- снимать денежные средства в банкомате;

- выполнять приходные и расходные переводы;

- использовать банковский продукт для проведения безналичных платежей;

- подключать дополнительные услуги, если вам это необходимо;

- использовать зарплатную карту как дополнение вашей дебетовой (кредитной) карты;

- участвовать в программах, получать бонусы от банка.

То есть, если у вас есть такая карточка, в вашем распоряжении оказывается весь ее функционал – оплата покупок, снятие налички. Как только карта будет оформлена и выдана вам на руки, вы сможете подключить дополнительные или платные услуги.

Таким образом, с учетом характеристик, которыми наделена стандартная зарплатная карта, делаем вывод, что ее можно считать дебетовой. Какие бывают отличия банковских дебетовых карт от других? Прежде всего, банковская организация не предоставляет вам дополнительных денег. Это значит, что на карточке будут находиться только ваши собственные средства. Следовательно, зарплатная карта действительно является подвидом дебетовой.

Несмотря на перечисленные сходства, зарплатная карта существенно отличается. Этот банковский продукт не имеет дополнительных опций, например, Cash-back. На зарплатную карточку нельзя получать накопительные баллы, проценты на остаток по счету также не будут начисляться и тому подобное. Банки производят «голые» зарплатные карты по одной простой причине: за ними проще осуществлять контроль.

Еще одна особенность: именно банк контролирует операции по карточке, а также обеспечивает безопасность. Зарплатная карта наделена всеми опциями, чтобы обезопасить проведение операций и сохранить средства. Банк тщательнейшим образом отслеживает все манипуляции с картами, ведь его контролируют территориальные органы Федеральной налоговой службы.

Это особенно важно, поскольку все зарплатные банковские карты, какие только бывают, входящие в один проект, связаны друг с другом. Например, в бухгалтерии что-то напутали (случайно или преднамеренно), в результате чего была произведена подозрительная операция

В этом случае банк должен проверить зарплатный проект. Значит, расчетный счет вашей фирмы может быть заморожен.

Естественно, что каждая зарплатная карта также будет заблокирована. А вы не сможете распоряжаться своими деньгами до тех пор, пока банк не разберется в произошедшем. Этот процесс может длиться достаточно долго. И все это время вы не будете пользоваться средствами, которые находятся на карте.

То есть по факту зарплатная карта принадлежит не вам лично. И если любой участник проекта допустит нарушение, вашу карточку заблокируют, даже если вы ни в чем не виноваты. Подытоживая все вышесказанное, следует отметить, что зарплатная и дебетовая карточки имеют разные пакеты услуг и программ.

Дебетовая карта принадлежит непосредственно вам, а зарплатная может быть заблокирована кредитной организацией, даже если нарушение совершили не вы, а бухгалтер в вашей фирме.

Время действия у обеих карточке составляет 3–5 лет.

Лимит на снятие наличных средств, а также на денежные переводы у зарплатной карты бывает меньше, чем у дебетовой. По этой причине многие держатели карточек имеют разные типы банковских карт. Например, не только заработную, но и дебетовую, чтобы пользоваться ей для личных нужд.

Какую дебетовую карту лучше оформить?

При всём многообразии предложений от банков выбрать что-то одно непросто, но данный обзор дебетовых карт значительно облегчает эту задачу. Также подобрать лучший дебетовый продукт можно по следующим параметрам:

сложность выполнения условий, которые выдвигает банк для получения максимальных бонусов;

размер процента на остаток и кэшбэка (также важно в каком виде они начисляются — в рублях или бонусах, и можно ли их потратить сразу или нужно копить);

возможность пользоваться картой в других странах и снимать наличные без бешеных комиссий;

удобство приложения, в котором можно просматривать всю информацию по карте и совершать переводы;

оперативность и отзывчивость техподдержки;

количество партнёров банка, предлагающих повышенный кэшбэк и другие интересные условия.

Правильный выбор дебетовой карты напрямую зависит от приоритетных целей клиента. Например, если пользователь дебетовки не собирается пользоваться ей для покупок, а хочет только хранить и копить на ней деньги, то стоит выбирать ту карту, где большой процент на остаток и нет требования ежемесячно тратить большую сумму.

Если в приоритете повышенные кэшбэк-отчисления, то стоит внимательно ознакомиться со всеми партнёрами банка, на покупки у которых будет начисляться самый высокий процент. Выбирать лучше тот банк, который сотрудничает с наибольшим количеством любимых компаний.

Также нужно задуматься, важно ли бесплатное обслуживание? Если не проблема ежемесячно отдавать некоторую сумму за обслуживание — выбрать можно любой продукт. Ну а в том случае, если принципиально пользоваться картой бесплатно, то нужно выбрать предложение, которое предлагает полностью бесплатное обслуживание — желательно без каких-либо условий

Немало людей обзаводятся сразу несколькими выгодными дебетовыми картами от разных банков и используют их для различных целей. Каждая имеет свои преимущества и работает на клиента, а в совокупности все они обеспечивают максимальную выгоду.

Лучшие бесплатные карты 2021

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 4% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- 4% на остаток

- до 11% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

ВТБ

Мультикарта ВТБ даёт право на бесплатное снятие кэша во всех банкоматах. Правда, есть подвох. В условиях обслуживания сказано, что комиссия за снятие наличных в банкоматах других банков возвращается на мастер-счёт в виде cash back в течение следующего месяца.

Выдержка из тарифов по Мультикарте ВТБ

Бонусная программа также предполагает выбор подключаемой опции:

- Cash Back,

- «Путешествия»,

- «Коллекция»,

- «Заёмщик».

Размер вознаграждения зависит от суммы покупок, совершённых по карте за месяц.

Доход до 9% на среднемесячный остаток до 300 тыс. руб. Точный размер процента на остаток зависит от суммы покупок в месяц:

- 5–15 тыс. руб. – 2%;

- 15–75 тыс. руб. – 4%;

- более 75 тыс. руб. – 9%.

За один день нельзя снимать больше 400 тыс. руб., а за месяц – 3 млн руб. Этот лимит актуален совокупно для всех дебетовых карт ВТБ.

Бесплатное обслуживание предоставляется при сумме покупок по карте от 5 тыс. руб. в месяц. Если условие не выполняется, комиссия составит 249 руб.

Плюсы:

- возможность выбора бонусной опции;

- месяц оформления Мультикарты по любой из опций начисляется максимальное вознаграждение независимо от суммы покупок.

Минусы:

максимальные бонусы начисляются только при тратах от 75 тыс. руб. в месяц.

Виды кредитных карт Сбербанка

- Золотая (GOLD);

- Премиальная карта Visa;

- Классическая карта;

- Золотая карта Аэрофлот;

- Карта Аэрофлот Signature;

- Цифровая карта;

- Карта Momentum;

- Золотая карта Подари жизнь.

Кредитная карта Сбербанка GOLD — 50 дней без процентов

| Кредитная карта Gold от Сбербанка | На стандартных условиях | С персональным лимитом |

| Процентная ставка | 25,9% | 23,9% |

| Сумма кредита | до 300 тыс. ₽ | до 600 тыс. ₽ |

| Льготный беспроцентный период | 50 дней | 50 дней |

| Обслуживание | о ₽ | о ₽ |

| Бонусная программа — кешбэк | до 30% | до 30% |

| Комиссия на снятие наличных в Сбербанке и банках партнёрах | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

| Комиссия на снятие в других банка | 4%, но не менее 390 ₽ | 4%, но не менее 390 ₽ |

| Комиссия за перевод на дебетовую карту | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

Премиальная Кредитная карта — 50 дней без процентов

| Премиальная карта Visa от Сбербанка | На стандартных условиях | С персональным лимитом |

| Процентная ставка | 23,9% | 21,9% |

| Сумма кредита | до 300 тыс. ₽ | до 3 млн. ₽ |

| Льготный беспроцентный период | 50 дней | 50 дней |

| Обслуживание | 2450 ₽ | 2450 ₽ |

| Бонусная программа — кешбэк | до 30% | до 30% |

| Комиссия на снятие наличных в Сбербанке и банках партнёрах | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

| Комиссия на снятие в других банка | 4%, но не менее 390 ₽ | 4%, но не менее 390 ₽ |

| Комиссия за перевод на дебетовую карту | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

Классическая кредитная карта Сбербанка — 50 дней без процентов

| Классическа кредитная карта от Сбербанка | На стандартных условиях | С персональным лимитом |

| Процентная ставка | 25,9% | 23,9% |

| Сумма кредита | до 300 тыс. ₽ | до 600 тыс. ₽ |

| Льготный беспроцентный период | 50 дней | 50 дней |

| Обслуживание | о ₽ | о ₽ |

| Бонусная программа — кешбэк | до 30% | до 30% |

| Комиссия на снятие наличных в Сбербанке и банках партнёрах | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

| Комиссия на снятие в других банка | 4%, но не менее 390 ₽ | 4%, но не менее 390 ₽ |

| Комиссия за перевод на дебетовую карту | 3%, но не менее 390 ₽ | 3%, но не менее 390 ₽ |

Таблица лучших предложений по кредитным картам в банка здесь.

- Карта «Золотая». Положенный лимит — 600 000 рублей с учётом бесплатного обслуживания.

- Карта «Подари жизнь». Можно рассчитывать на займ в 600 000 руб. Стоимость обслуживания — бесплатно (с персональным лимитом);

- Карта «Аэрофлот». Лимит — до 600 000 руб., а цена обслуживания начинается с 900 руб.

- Классическая карта. Лимит — до 600 000 руб. и бесплатное обслуживание (аналог кредитной карты Тинькофф банка — 55-120 дней без процентов).

- Премиальная карта. Данная карта обладает повышенным лимитом, достигающим 3 000 000 рублей и бесплатным снятием денежных средств с банкоматов. Готовое обслуживание обойдется в 4900 рублей в год.

Чтобы заказать кредитную карту Сбербанка, нужно предоставить следующие документы:

- Удостоверение личности (паспорт);

- Форменную справку с места работы, подтверждающую платежеспособность (в ней должна указываться отчётность за полгода);

- Документ, подтверждающий выплаты в Пенсионный фонд;

- Трудовая книжка;

- Трудовой договор;

- Документ, объясняющий тип деятельности (лицензия и т.п.);

- Свидетельство об индивидуальном предпринимательстве (по требованию).

Существует и ряд требований к самому заёмщику. Общий трудовой стаж должен составлять не менее 12 месяцев за последние 5 лет, а также не менее 6 месяцев на текущем месте работы.

Виды дебетовых карт Сбербанка

Сегодня Сбербанк предлагает карты следующих видов:

- Классические (Visa, MasterCard и МИР).

- Для путешествий (классическая, золотая и премиальная “Аэрофлот”).

- Молодежные (Visa, MasterCard).

- Пенсионная МИР.

- Золотые (Visa, MasterCard и МИР).

- С большими бонусами (платиновая Visa).

- С индивидуальным дизайном.

- Для благотворительности (классическая, золотая и платиновая “Подари жизнь”).

- Моментальные (Visa, MasterCard).

- С транспортным приложением “Тройка”.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Из них без годового обслуживания: пенсионная карта МИР и моментальные карты. Только пенсионная карточка выпускается с начислением процентов на остаток счета. И все из представленного списка идут с кэшбэком (в случае подключения к программе “Спасибо от Сбербанка), т. е. с возвратом процентов (начислением бонусов) за покупки.

Всего 25 видов. Как выбрать тот, который отвечает всем требованиям и ожиданиям? Читайте дальше и узнаете все про тарифы, условия и стоимость обслуживания.

Определение целей при открытии карты

Многообразие предложений в Сбербанке радует. Финансовая компания позаботилась о каждом клиенте и предложила программу, учитывая потребности каждого человека. Доступны предложения для студентов, граждан пенсионного возраста и любителей активного отдыха. Разберем подробнее, какая самая выгодная карта сбербанка.

Какую лучше открыть для пользования?

Стоит отметить, что универсальной БК, которая подойдет сразу всем – нет. Выбор зависит от запросов и потребностей каждого клиента. Банк предлагает получить не только дебетовую, но и кредитную карту.

Для постоянного пользования подойдет с возможностью бесконтактной оплаты и максимальными бонусами за покупки. До 10% возврата можно получить по продукту «Карта с большими бонусами». Однако годовое обслуживание по ней составляет 4 900 рублей.

В качестве альтернативного варианта можно рассмотреть классическую, обслуживание которой обойдется в 750 рублей. Стандартный кэшбэк по классической составляет 0,5% от суммы покупки.

Гражданам в возрасте от 14 до 25 лет для повседневного пользования подойдет молодежная, с платой за годовое обслуживание счета 150 рублей. Это самая дешевая карта Сбербанка, в рамках которой можно получить до 30% бонусами СПАСИБО.

Классическая Аэрофлот пригодится любителям путешествий. По ней предусмотрено начисление миль, которыми после можно оплачивать билеты и гостиницы

Также по счету выгодная конвертация валюты, что важно во время нахождения за пределами России.

Какую лучше открыть для зарплаты?

На практике сотрудники не выбирают тип БК, на которую будут получать заработную плату. Объясняется это тем, что руководство компании открывает РКО в Сбербанке, в рамках которого активирует услугу «Зарплатный проект». По ней банк выпускает бесплатные БК сотрудникам. Сотрудник может отказаться от нее и сделать выбор в пользу другой.

Однако, этого делать не стоит, поскольку клиент получает все те же опции, которые доступны по классическому продукту. Если отказываться от бесплатной, то стоит рассматривать премиальные с большими возможностями, с обслуживанием от 3 000 рублей в год.

Если необходимо выбрать карту самостоятельно, то можно открыть любую, кроме пенсионной, предварительно изучив пакет услуг.

Какая подойдет для накоплений?

Стоит отметить, что Сбербанк предоставляет начисление процентов на остаток только в рамках социальной карты в размере 3,5%. Ее могут открыть та категория граждан, которая получает пенсию, государственные льготы или пособия.

Остальной категории граждан следует рассмотреть открытие вклада. Чтобы сделать правильный выбор потребуется рассмотреть актуальные программы в разделе «Вклады». Подобрать вклад поможет удобный поиск. Чтобы каждый месяц не переводить деньги на вклад, то можно подключить «Копилка». В рамках услуги со счета будет списываться заданная сумма.

Какая подойдёт для пенсионеров?

Сбербанк позаботился о гражданах пенсионного возраста и создал карту для получения пособий и пенсий с бесплатным годовым обслуживанием. По ней предусмотрено начисление 3,5% на ежемесячный остаток по счету.

Что касается бонусной программы, то пенсионеры могут при оплате товаров возвращать до 3% от стоимости покупки.

Какую карту Сбербанка открыть студенту?

Для граждан в возрасте с 14 до 25 лет банк подготовил молодежную карту, обслуживание которой составляет 150 рублей в год. В рамках продукта можно получить до 11% от суммы покупки, при оплате товаров и услуг в магазинах партнерах.

Карта с бесконтактными платежами

Все карты Сбербанка выпускаются с чипом, который поддерживает бесконтактную оплату. Если нужна карта с бесплатным обслуживанием, то следует рассмотреть «Моментум». Получить ее бесплатно можно в день обращения. Поскольку данные владельца на пластике не прописываются, оплатить ей за пределами РФ будет проблематично.

Оформленный счет можно привязать к приложению для бесконтактной оплаты, которое следует установить на телефон.

Карта для покупок в интернете

Карта выпускается бесплатно в течение 2 минут. Для начисления бонусов до 30% от суммы покупки потребуется присоединиться к программе «Спасибо».

Карта для поддержания имиджа и статуса

Самая дорогая карта Сбербанка – это золотая и платиновая. В рамках программы клиент получает многочисленные привилегии и бонусы. Годовое обслуживание по премиальным программам составляет от 3 000 рублей.

Кредитная карта Сбербанка. Недостатки

Как и любой другой банк, Сбербанк может отказать в выдаче кредитки без объяснения причин.

2 Карту нельзя пополнять с других карт.

В Сбербанке нет возможности пополнять кредитную карту с карт других банков через собственный сервис без комиссии. Так что придётся довольствоваться отделениями, банкоматами и терминалами самого Сбера. Также кредитку можно пополнить межбанком (реквизиты счета можно узнать в выписке по карте).

Погашение задолженности при пополнении непосредственно кредитной карты происходит с некоторой задержкой, поэтому лучше сначала пополнить дебетовую карту и самостоятельно перевести деньги на кредитку через интернет-банк или мобильное приложение. Для этих целей можно получить бесплатную неименную карту MasterCard Standard или Visa Classic Momentum. Правда, придётся преодолеть довольно серьезное сопротивление со стороны сберовских Маринок, которые очень не любят выдавать бесплатные карты и находят миллион отговорок, чтобы этого не делать:

Межбанк быстрее всего зачисляется на накопительный счет.

Не оставляйте гашение задолженности на последний день, лучше иметь некоторый запас по времени, чтобы деньги точно успели зачислиться (я, например, всегда погашаю задолженность по кредитке минимум за 5 дней до даты платежа).

3 Комиссия за выдачу собственных средств.

Сбербанк не делает отличий, снимаете ли вы с кредитки заемные деньги или собственные, будет комиссия в 3%, минимум 390 руб. (при снятии в стороннем банкомате комиссия 4%, минимум 390 руб.).

Если для совершения крупной покупки, превышающей кредитный лимит, вы предварительно пополнили карточку собственными средствами, а покупка не состоялась, или потребовалось сделать возврат, собственные средства нельзя будет ни снять, ни перевести без комиссии.

Также собственные средства могут оказаться на кредитной карте Сбербанка по ошибке, допустим, вы перепутали счет для пополнения. Иногда бывает, что при приеме перевода по номеру телефона деньги падают не на дебетовку, а на кредитку:

4 Навязывание дополнительных платных услуг.

В одной из прошлых статей я уже писал, что уйти из Сбербанка без платной карты или какой-нибудь навязанной дополнительной услуги – это почти искусство.

Сберовские Маринки могут попытаться навязать страховку, платные смс, платную карту, подсунуть заявление на перевод накопительной пенсии в их НПФ и т.д.

Особо рьяные Маринки могут даже кредитку оформить без ведома клиента:

Не забудьте проверить, не подключен ли к вашей кредитке автоплатеж, а то потом могут быть сюрпризы.

Также в целях безопасности я рекомендую отключить бесплатную услугу «Быстрый платеж», с помощью которой можно оплачивать услуги посредством смс или ussd-команд.

5 Неработающие банкоматы.

Банкоматы любого банка могут быть неисправными, например, они могут принять деньги и зависнуть, не зачислив их на счет. Обычно данный вопрос решается в пользу клиентов после проведения инкассации банкомата. Однако в сети можно встретить отзывы клиентов, которым Сбербанк отказывает в зачислении пропавших денег на счет:

6 Автоматический перевыпуск карточки.

Любые кредитки в любом банке нужно всегда именно закрывать, а не просто блокировать или ждать окончания срока их действия. По истечении срока действия карты кредитный договор автоматически не закрывается. Карта будет перевыпущена, при этом удерживается плата за обслуживание (если она предусмотрена тарифом):

7 Невыгодно расплачиваться за границей.

В Сбербанке очень невыгодный курс конвертации по карточным операциям. У карт платежной системы Visa присутствует ещё и дополнительная комиссия в 2% за конвертацию из местной валюты в валюту расчета платежной системы с банком (в доллар США). Для покупок за границей лучше пользоваться другими картами.

8 Нельзя попросить увеличить кредитный лимит.

Увеличение кредитного лимита по кредитным картам Сбербанка происходит по желанию банка, у клиента нет возможности попросить об этом:

Встречаются отзывы как тех клиентов, кому Сбер уже долго не повышает кредитный лимит, так и тех, которым повышает довольно регулярно:

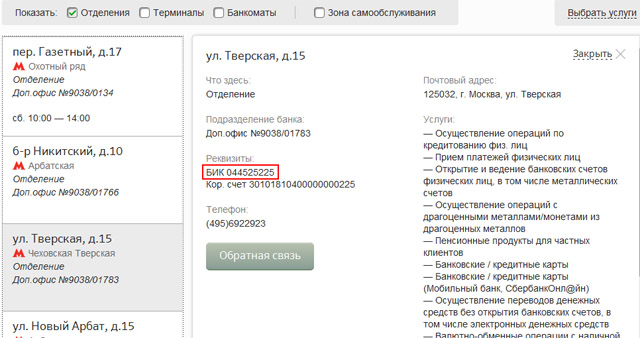

Для закрытия кредитки нужно обращаться не в любое отделение, а в подразделение банка по месту ведения счета:

11 Использование «антиотмывочного» закона (115-ФЗ).

В договоре комплексного банковского обслуживания ПАО «Сбербанк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.