Сделки и операции репо

Содержание:

- Вторая часть сделки РЕПО не исполнена (полностью или частично)

- Репозитории Ubuntu

- РЕПО в банковской сфере

- Построение пирамиды РЕПО

- Виды

- Риски и варианты их снижения

- Особенности

- Срок сделки РЕПО

- Цена обратной реализации ценных бумаг

- Виды сделок РЕПО

- Существенные условия договора репо

- Преимущества сделок РЕПО

- РЕПО — его значение для денежно-кредитной политики государства

- Risks of Repo

Вторая часть сделки РЕПО не исполнена (полностью или частично)

Рассмотрим ситуацию, когда стороны не выполнили обязательств по второй части РЕПО и не провели процедуру урегулирования взаимных требований (либо ее не прописали в договоре), предусмотренную п. 6 ст. 282 НК РФ. Иными словами, сделка не признается сделкой РЕПО для целей налогообложения.

Как предписано законодательством, в данном случае налогообложение операции должно происходить по правилам ст. 280 Кодекса и операцию по первой части РЕПО для целей налогового учета надо рассматривать как обычную сделку купли-продажи ценных бумаг. В Письме Минфина России содержится несколько актуальных замечаний на этот счет. Одно из них касается даты, на которую определяется рыночная (расчетная) цена ценной бумаги. Напомним, что при продаже ценных бумаг для целей налогообложения нельзя признавать цену их фактической реализации сразу. Сначала ее нужно сравнить с рыночными (расчетными) ценами на указанные ценные бумаги и определить размер их отклонения друг от друга <*>. Минфин России в Письме указал, что рыночные (расчетные) цены определяются на дату исполнения первой части РЕПО.

<*> Подробнее о порядке определения расчетной стоимости ценных бумаг см. в статье С.Г. Тарыгина «Определение расчетной цены некотируемых ценных бумаг» // РНК, 2006, N 11. — Примеч. ред.

При признании сделки не соответствующей в целях налогообложения требованиям сделки РЕПО у участников договора возникают доходы либо расходы, связанные с куплей-продажей ценных бумаг. В рассматриваемом случае датой признания доходов и расходов от купли-продажи ценных бумаг является дата второй части РЕПО. Вместе с тем необходимо откорректировать ранее учтенные доходы (расходы) в виде процента по РЕПО. Корректировку следует производить в текущем отчетном периоде.

Пример 2. 20 марта 2006 г. ЗАО «Сигмабанк» и ЗАО «АльфаИнвест» заключили сделку РЕПО, по которой ЗАО «Сигмабанк» признается покупателем, а ЗАО «АльфаИнвест» — продавцом по первой части сделки РЕПО. Участники сделки исчисляют доходы и расходы по налогу на прибыль методом начисления. Предметом сделки являются акции, обращающиеся на ОРЦБ.

По договору 20 марта 2006 г. ЗАО «АльфаИнвест» передает контрагенту 1000 акций. Последний в тот же день перечисляет продавцу по первой части РЕПО 13 500 000 руб. (по 13 500 руб. за каждую акцию).

21 августа 2006 г. стороны обязаны совершить обратную операцию, по которой ЗАО «Сигмабанк» передаст ценные бумаги на депо-счет контрагента, а ЗАО «АльфаИнвест» оплатит их по общей стоимости 14 000 000 руб. (по 14 000 руб. за каждую акцию).

На дату совершения первой части РЕПО (20 марта) минимальная цена акций на бирже составила 14 200 руб.

Исходя из условий примера, ставка РЕПО равна 8,7783% .

На конец I квартала 2006 г. ЗАО «Сигмабанк» отразило доходы от операции РЕПО:

13 500 000 руб. x 8,7783% x 11 дн. : 365 дн. x 100% = 35 714 руб.

На конец II квартала доходы ЗАО «Сигмабанк» от операции РЕПО составили:

13 500 000 руб. x 8,7783% x 91 дн. : 365 дн. x 100% = 295 456 руб.

На указанные отчетные даты ЗАО «АльфаИнвест» отразило расходы от совершения операции РЕПО в тех же суммах (35 714 руб. — по I кварталу и 295 456 руб. — по II кварталу).

Допустим, 21 августа на дату второй части РЕПО операция обратной покупки (продажи) не исполнена. Процедура урегулирования взаимных требований в договоре РЕПО не прописана. В такой ситуации сделка перестает удовлетворять требованиям сделки РЕПО и для целей налогообложения ее необходимо рассматривать как сделку купли-продажи ценных бумаг.

Исходя из Письма Минфина России, на дату предполагаемого исполнения второй части РЕПО (21 августа) у ЗАО «Сигмабанк» возникнут доходы от реализации. Причем цена фактической реализации акций (13 500 руб.) окажется ниже минимальной биржевой цены акций (14 200 руб.), сложившейся на дату исполнения первой части РЕПО. В связи с этим ЗАО «Сигмабанк» в III квартале признает доходы от реализации ценных бумаг в размере 14 200 000 руб. (14 200 руб. x 1000 шт.). Основание — п. 6 ст. 282 НК РФ.

Поскольку в I и II кварталах участники несостоявшейся сделки РЕПО отражали доходы и расходы по сделке в виде процента РЕПО, ЗАО «Сигмабанк» при подаче декларации за 9 месяцев 2006 г. обязано откорректировать суммы налогооблагаемых доходов. ЗАО «АльфаИнвест» при подаче декларации за 9 месяцев скорректирует расходы, ранее отраженные в отчетности за I квартал и полугодие 2006 г.

Репозитории Ubuntu

В Ubuntu всё программное обеспечение делится на четыре секции, называемые компонентами, чтобы отразить разницу в лицензии и уровне доступной поддержки.

Пакеты распределяются по компонентам таким образом:

- Main – свободное ПО, официально поддерживаемое компанией Canonical.

- Restricted – проприетарное ПО (в основном — драйверы устройств), официально поддерживаемое компанией Canonical.

- Universe – свободное ПО, официально не поддерживаемое компанией Canonical (но поддерживаемое сообществом пользователей).

- Multiverse – проприетарное ПО, не поддерживаемое компанией Canonical.

Существует четыре основных репозитория Ubuntu.

- $release – это пакеты на момент выхода релиза.

- $release-security – пакеты критических обновлений безопасности.

- $release-updates – пакеты обновления системы (т.е. более поздние версии ПО, вышедшие уже после релиза).

- $release-backports – бэкпорты более новых версий некоторого ПО, которое доступно только в нестабильных версиях Ubuntu.

- partner – репозиторий содержищий ПО компаний-партнеров Canonical.

РЕПО в банковской сфере

ЦБ РФ регулирует денежно-кредитную систему страны, в том числе с помощью операций РЕПО.

Коммерческие банки обращаются в Банк России за кредитными ресурсами, которые идут на покрытие текущих потребностей и увеличение ликвидности. Наличная денежная масса выдается банкам под процент, который формируется на основе учетной ставки Центробанка. Деньги выдаются на специальных аукционах сроком на 1 и 7 дней, а также на период 3 или 12 месяцев.

Схема проведения операций по сделкам РЕПО не на организованных торгах при участии Банка России

Схема проведения операций по сделкам РЕПО не на организованных торгах при участии Банка России

Банк России также проводит операции обратного РЕПО, аккумулируя свободные средства банков с обязательством вернуть их в дальнейшем. Таким образом регулируется уровень инфляции и инвестиционная составляющая экономики.

Аукцион РЕПО тонкой настройки

Аукционы тонкой настройки проводятся Центробанком при недостаточной ликвидности в банковском секторе. Для этого производится вливание денег через коммерческие банки в экономику страны. Так, в марте 2020 года банкам было передано 500 миллиардов рублей по аукционам РЕПО.

Основные элементы аукционов:

- банки предоставляют Цетробанку собственные или сторонние ценные бумаги, признанные центральным регулятором, как приемлемые;

- ЦБ выдает денежные средства банкам, предложившим лучшие условия на сроки, указанные выше;

- Банк России по завершении сделки и после возврата средств взимает проценты;

- банкам возвращаются ценные бумаги.

Валютная сделка

Банки могут осуществлять сделки РЕПО на межбанковском рынке в долларах, евро или другой иностранной валюте.

Особенности таких сделок:

- рыночная стоимость рублевых ценных бумаг ежедневно пересчитывается в долларах или евро по курсу ЦБ РФ;

- выплаты в форме компенсаций выплачиваются с учетом изменения официального курса;

- компенсационные взносы вносятся в иностранной валюте;

- оборотная часть операции оплачивается в рублях по текущему курсу.

Если выплачивается купонный доход владельцам бумаг в рублях, то сумма РЕПО уменьшается на соответствующую сумму в иностранной валюте согласно курсу Центробанка.

Пирамиды

Благодаря сделкам РЕПО некоторые участники рынка при злоупотреблении могут создавать финансовые пирамиды. Самой известной историей являются сделки РЕПО Леман Бразерс в США. Этот крупнейший инвестиционный банк во время финансовых проблем 2008 года заключил множество сделок РЕПО, по объему многократно превышавшие его активы.

Формально рейтинговые агентства присваивали ему хорошие показатели, в реальности же банк «рухнул», что вызвало цепную реакцию в банковской системе США и на рынке ипотечного кредитования.

Построение пирамиды РЕПО

Некоторые инвесторы для получения дохода используют стратегию «построение пирамиды РЕПО». Как это происходит?

- Заключается первая сделка: игрок на рынке РЕПО закладывает свои ценные бумаги

- Заключается вторая сделка: на полученные средства приобретаются новые ценные бумаги

- Заключается третья сделка: эти бумаги закладываются, на полученные средства вновь приобретаются активы и т.д.

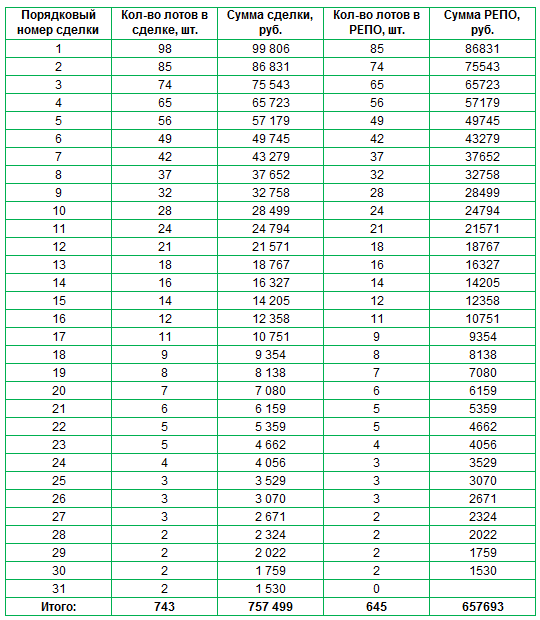

Суть пирамиды РЕПО заключается в следующем: имея первоначальный капитал на покупку одного портфеля ценных бумаг, игрок рынка, заключая сделки РЕПО за счет заемных средств, становится обладателем обширного пакета акций или облигаций. Подобные пирамиды могут состоять из множества ступеней, наращивая заимствованную сумму в несколько раз (возможно нарастить кредит со 100 000 до примерно 750 000 рублей) — вплоть до момента, когда получаемый кредит будет равен минимальной сумме сделки.

Как видно, на каждом этапе сумма денежных средств на покупку ценных бумаг будет ниже предыдущей. Главная задача игрока при построении пирамиды РЕПО состоит в получении займа под меньший процент, чем купонный доход от ценных бумаг (купонный доход обычно перечисляется продавцу облигаций). Скажем, ставка по сделке РЕПО 5.5%, а купонная доходность облигаций 6%. Тогда пирамида будет приносить доход продавцу облигаций, однако их цена может сильно упасть…

В 2015 г финансовая группа «Открытие» благодаря построению пирамиды РЕПО стала обладательницей 74% выпуска еврооблигаций «Россия 2030». Холдинг скупал ценные бумаги на фондовом рынке, затем заключал по ним сделку РЕПО с Центральным Банком РФ с дисконтом 2%. На полученные средства совершал дальнейшее приобретение еврооблигаций. Операции проводились, пока в свободном доступе не осталось ценных бумаг «Россия 2030». Холдинг получил хорошую прибыль на разнице ставок.

Однако стоит понимать, что чем больше ступеней содержит «пирамида», тем большему риску она подвергается. Любые, даже незначительные колебания котировок могут в этом случае привести к финансовым потерям:

ОФБУ «Кутузов» под управлением Юниаструм-банка получал ощутимый доход за счет заключения сделок РЕПО и построения пирамиды. Основную часть портфеля составляли корпоративные облигации и государственные ценные бумаги. «Кутузов» относился к фондам с низким риском. За счет эффекта «финансового рычага» за 2006 год доходность фонда составила 24%. В 2008 г. с наступлением кризиса ликвидность российских ценных бумаг снизилась, котировки резко упали. Инвесторы фонда «Кутузов» лишились почти 90% вложенных средств. Активы фонда упали с 1,66 млрд. до 507 млн за 1 день.

Еще одна ситуация, в которой серьезно пострадал один банк:

Осенью 2012 года сделки РЕПО, заключённые банком «Ренессанс Капитал», достигали величины в два миллиарда долларов США. Однако в октябре акции нескольких крупных клиентов, на которых в сумме приходилось ¾ объёма сделок, упали на 5,5-6%. Возникла ситуация, именуемая маржин-коллом, когда контрагенту требуется увеличить обеспечение по кредиту, иначе он будет вынужден отказаться от выкупа своих обесценившихся акций и допустить их продажу по невысоким и убыточным рыночным ценам. В результате этого величина совокупных потерь банка превысила 200 млн. долларов.

Виды

Различают сделки РЕПО по способам исполнения:

- Прямое. Реализация с необходимостью обратного выкупа.

- Обратное. Приобретение активов с обязательной обратной продажей в будущем.

Бывают и другие виды сделок:

- Совершаемые в пределах одного дня. Купля-продажа и обратный выкуп происходят в течение суток.

- Овернайт. В переводе означает «через ночь». Это когда одна часть операции совершается в один день, а другая – на следующий.

- Действующие. Когда совершена только одна часть сделки – прямая.

- Открытые. Сроки окончания сделки не зафиксированы.

- Биржевые. Субъекты операции действуют по правилам биржи – она и выступает в роли гаранта соблюдения обязательств.

- Внебиржевые – оформляются между сторонами в обход биржи.

- Трехсторонние. Исполнение обязательств контролирует третья сторона.

- Сделки с Центробанком – когда одним из участников выступает Центральный банк страны.

- Междилерские. Субъекты контракта – дилеры.

- Истинные. Сделка оформляется только при подписании генерального соглашения.

Риски и варианты их снижения

Любая финансовая операция сопряжена с риском. Даже хранение денег на депозите таковым обладает (например, обесценивание вклада из-за слишком низкой ставки). Что может произойти при проведении операции РЕПО:

- Неисполнение продавцом обязательства по обязательному выкупу проданных ценных бумаг. С одной стороны, этот риск минимизируется тем, что у покупателя остается на руках актив. Он может его продать и возместить потерянные деньги. Но с другой – есть все шансы возникновения следующего вида риска.

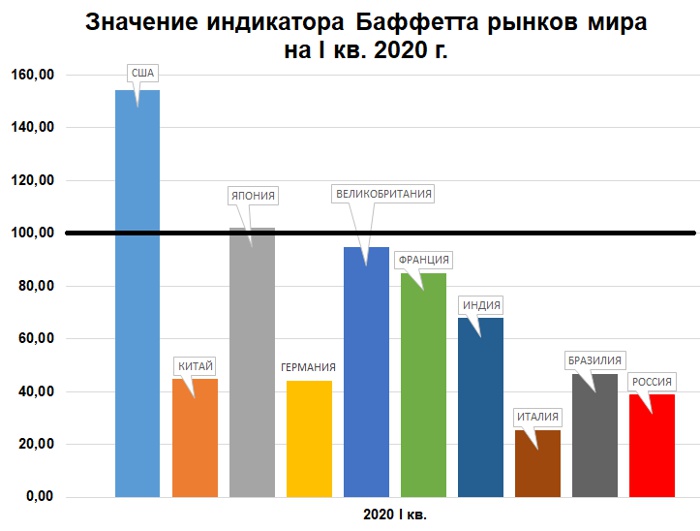

- Изменение стоимости актива в меньшую стоимость. В этом случае покупатель при реализации теряет часть денег. Для минимизации этого риска советуют заключать сделки только с наиболее ликвидными активами, например, такими считаются акции “голубых фишек”. Но все мы наблюдали (и продолжаем это делать) ситуацию 2020 г., когда котировки многих успешных и крупных компаний рухнули вниз и до сих пор не восстановились. Среди таких эмитентов есть и “голубые фишки”. Отсюда вытекает еще один риск.

- Временные затраты. Для реализации активов по подходящей цене требуется время. И 2020 г. показал, что на это может уйти не один месяц.

Рассмотрим, какие варианты минимизации рисков предлагает Центробанк РФ.

Дисконт

По каждому активу, участвующему в сделке РЕПО, устанавливается дисконт с учетом его ликвидности, кредитного качества и других параметров. Например, для “голубых фишек” он будет меньше, чем по ценным бумагам из второго и третьего эшелонов. Продавец продает актив со скидкой к оценочной цене, что будет гарантией для покупателя получить обратно деньги в полном объеме.

Компенсационный взнос

Если до исполнения второй части договора ценные бумаги резко выросли в цене, то продавец (если договор заключен на условиях компенсационных выплат) может требовать от покупателя выплаты компенсации деньгами или ценными бумагами. И, наоборот, заплатит продавец, если котировки акций резко ушли вниз. Конкретная сумма компенсации определяется как разница между ценой продажи актива и ее текущей стоимостью.

Особенности

В целом, Repo Coin кажется необычным проектом. Repo Coin хочет отправить армию пользователей на улицу, чтобы фотографировать все номерные знаки, которые они видят. Затем, при небольшой вероятности того, что один автомобиль столкнется с порядком возврата, кредитор и агент восстановления могут быть отправлены на этот адрес.

Я уже вижу некоторые недостатки в экосистеме Repo Coin:

У Repo Coin также есть «программа раздачи автомобилей», где они отдают автомобили трем людям, которые пишут эссе на платформе. Вас попросят написать короткое эссе, объясняющее, как владение автомобилем может изменить вашу жизнь. Repo Coin выберет 3 финалистов. Этим финалистам будет предложено сделать короткое видео и опубликовать его онлайн, а затем сообщество репо Coin будет голосовать за видео. Победитель получит автомобиль — или, возможно, 1 млн. токенов РЕПО.

В целом, Repo Coin стремится принести 1 млрд. $ на автоматическую индустрию возврата на блокчейн. Он хочет облегчить возвращение транспортных средств агентам по восстановлению и кредиторам транспортных средств.

Repo Coin будет использовать технологию blockchain и смарт-контракты в основном для обмена информацией между автокредитованиями и компаниями-репозитариями. Смарт-контракты обещают «устранить задержки и дополнительные сборы», которые происходят во время процесса репо, одновременно облегчая общение между компаниями.

Монета Repo специально построена на сети Stellar Lumens (XLM).

Пользователи будут взаимодействовать с экосистемой Repo Coin через мобильное приложение для iOS и Android.

Срок сделки РЕПО

Под сроком сделки РЕПО понимается промежуток времени в календарных днях между датами исполнения первой и второй частей сделки. Этот срок исчисляется со дня, следующего за днем исполнения первой части сделки РЕПО, до дня исполнения второй части включительно.

С 2006 г. срок сделки РЕПО не может превышать одного года (в 2005 г. он составлял шесть месяцев). Сделка РЕПО, срок которой превышает тот, что установлен в целях налогообложения прибыли, сделкой РЕПО не признается. Как исчислять этот срок, уточнено в Письме Минфина России.

Датой первой части РЕПО является наиболее поздняя из двух дат:

- дата передачи ценных бумаг покупателю по первой части РЕПО (день зачисления их на депо-счет депозитария, в котором обслуживается покупатель по первой части РЕПО);

- дата перечисления денежных средств продавцу по первой части РЕПО.

Аналогичное правило применяется и для определения даты второй части РЕПО.

Пример 1. ЗАО «Сигмабанк» — покупатель по первой части РЕПО перечислило 28 апреля 2006 г. денежные средства в оплату приобретаемых ценных бумаг. ЗАО «АльфаИнвест» — продавец ценных бумаг по первой части РЕПО передало их контрагенту 30 апреля. Эта дата считается датой первой части РЕПО.

По окончании сделки ЗАО «Сигмабанк» — продавец по второй части РЕПО передало 24 августа 2006 г. контрагенту ценные бумаги. ЗАО «АльфаИнвест» перечислило денежные средства 22 августа. Датой второй части РЕПО будет считаться 24 августа 2006 г.

Срок РЕПО исчисляется со дня, следующего за днем исполнения первой части РЕПО, до дня исполнения второй части РЕПО включительно. Таким образом, процент по РЕПО рассчитывается исходя из срока РЕПО — с 1 мая по 24 августа 2006 г. (включительно).

Теперь остановимся на пролонгации сделок РЕПО, то есть на переносе даты исполнения обязательств по второй части РЕПО на более поздний срок. Дело в том, что нормы ст. 282 НК РФ формально не позволяют изменить срок РЕПО, указанный в договоре. Согласно п. 1 указанной статьи можно изменить только количество ценных бумаг и цену их реализации при условии сохранения ставки РЕПО. Цена реализации ценных бумаг может меняться при выплате эмитентом доходов по таким ценным бумагам, а также при выплате сторонами друг другу маржин-коллов (дополнительных платежей), если повышаются или понижаются котировки ценных бумаг в период между первой и второй частями РЕПО.

Можно предположить, что, если стоимость ценных бумаг по второй части сделки меняется и при этом сохраняется ставка РЕПО, срок сделки подлежит корректировке. Однако еще раз отметим, что изменение срока между первой и второй частями РЕПО, установленного в договоре, налоговым законодательством не предусмотрено.

Согласно Письму Минфина России участники РЕПО вправе изменять дату исполнения обязательств по второй части сделки как в сторону сокращения срока РЕПО, так и в сторону его увеличения. Главное, чтобы окончательный срок между первой и второй частями сделки не превышал одного года. Условие сохранения ставки РЕПО при пролонгации договора является обязательным.

Цена обратной реализации ценных бумаг

Зачастую организации, заключая договор РЕПО, точно не знают стоимости ценных бумаг по второй части сделки. Допустимо ли это?

Позицию по данному вопросу Минфин России изложил в Письме от 29.03.2006 N 03-03-04/2/90. Так, если сделкой последующего выкупа предусмотрен порядок определения цены приобретения ценных бумаг и при этом указанная цена не может быть определена до даты исполнения второй части РЕПО, такая сделка не рассматривается для целей налогообложения прибыли как составная часть операции РЕПО. Из Письма следует, что, если стоимость ценных бумаг до дня исполнения второй части РЕПО определить нельзя, сделка не признается операцией РЕПО в целях налогообложения. Правда, в Письме рассматривается ситуация, когда ставка РЕПО не указана в договоре и для целей налогообложения ее приходится рассчитывать. На практике такие случаи встречаются редко. Обычно ставка РЕПО указывается в договоре в виде процента.

Обратите внимание! О ценных бумагах, выраженных в иностранной валюте

В соответствии с поправками, внесенными в гл. 25 НК РФ Федеральным законом от 06.06.2005 N 58-ФЗ, текущая переоценка ценных бумаг, номинированных в иностранной валюте, не производится. Однако эти изменения коснулись только ст. 280 НК РФ, регулирующей налогообложение сделок купли-продажи ценных бумаг. Между тем ст. 333 Кодекса, которая содержит правила ведения налогового учета по сделкам РЕПО, осталась неизмененной.

Позиция Минфина России по данному вопросу изложена в Письме от 13.04.2006 N 03-03-02/84. Так, текущая оценка ценных бумаг, номинированных в иностранной валюте, между первой и второй частями сделки РЕПО не производится. Переоценивать ценные бумаги нужно только на дату исполнения второй части РЕПО.

Позиция Минфина России, изложенная в Письме, не применяется в отношении сделок, в которых зафиксирована ставка РЕПО. Ведь поскольку целью сделки является предоставление займа, стоимость ценных бумаг по второй части не имеет существенного значения. Главное — указать в договоре ставку процента по РЕПО, которая будет использована в целях налогообложения. Исходя из этой ставки, а также срока РЕПО, в дальнейшем будет рассчитываться стоимость ценных бумаг по второй части сделки. Видимо, следуя этой логике, в Письме Минфин России уточнил официальную позицию по данному вопросу. Он предусмотрел возможность заключения сделок РЕПО с открытой датой (когда дата исполнения второй части не установлена) при условии определения сторонами ставки РЕПО. Таким образом, стоимость ценных бумаг по второй части сделки будет меняться в зависимости от срока РЕПО. Единственное требование, которое Минфин России выдвигает к операции РЕПО, которая совершается с открытой датой, звучит так: стоимость ценных бумаг считается установленной, если в договоре предусмотрен механизм ее определения (расчета).

Виды сделок РЕПО

Основные виды сделок

- Прямое РЕПО;

- Обратное РЕПО.

Сделками прямого РЕПО называются сделки продажи ценных бумаг кредитору с обязательством обратной покупки заемщиком.

Сделками обратного РЕПО (англ. Reverse repo) называются сделки покупки ценных бумаг заемщиком с обязательством обратной продажи кредитору.

Обратное РЕПО — это то же самое соглашение РЕПО с точки зрения покупателя, а не продавца. Следовательно, продавец, выполняющий транзакцию, назвал бы его «РЕПО», а покупатель в той же транзакции назвал бы его «обратным РЕПО». Таким образом, «РЕПО» и «обратное РЕПО» — это абсолютно одинаковые транзакции, которые описываются с разных точек зрения контрагентами сделки.

Термин «обратное РЕПО и продажа» используется для описания создания короткой позиции по финансовому инструменту, когда покупатель в операции REPO немедленно продает предоставленные продавцом ценные бумаги на бирже. В дату закрытия сделки покупатель приобретает соответствующие ценные бумаги и передает их продавцу, тем самым закрывая короткую позицию.

Виды сделок по сроку существования

- Сделки внутри дня — сделки прямого и обратного РЕПО совершаются в один и тот же день.

- Овернайт (англ. Overnight) — соглашение с датой погашения «на следующий день». Обе части сделки заключаются на спот рынке (первая часть — today, вторая — tomorrow).

- Срочное REPO — срок соглашения превышает один день.

- Действующие REPO — срок исполнения второй части фиксирован, но еще не наступил.

- Открытые REPO — срок погашения не устанавливается.

Срочные и открытые договоры обратного выкупа

Основное различие между срочным и открытым РЕПО заключается в количестве времени между продажей и обратным выкупом ценных бумаг.

REPO, которые имеют определенную дату погашения (обычно следующий день, неделю или месяц), являются срочными соглашениями обратного выкупа. Брокер продает ценные бумаги клиенту с условием, что он выкупит их обратно по более низкой цене в определенный день. Клиент получает право пользования ценными бумагами на срок действия сделки, а брокер получит проценты, указанные как разница между начальной ценой продажи и ценой обратного выкупа. Процентная ставка является фиксированной, и проценты будут выплачены клиентом по истечении срока погашения. Термин «срочное РЕПО» используется для инвестирования денежных средств или ценных бумаг, когда стороны знают, на какой срок заключена сделка.

Соглашение об открытом РЕПО (также известное как РЕПО по требованию) работает так же, как и срочное РЕПО, за исключением того, что брокер соглашается на сделку без заранее установленной даты погашения. Сделка может быть прекращена любой из сторон путем направления уведомления другой стороне. Если открытое РЕПО не прекращается, оно автоматически переносится каждый день. Проценты выплачиваются ежедневно или ежемесячно, а процентная ставка периодически пересматривается в зависимости от рыночной ситуации.

Открытое РЕПО используется для инвестирования денежных средств или финансовых активов, когда стороны не знают срока окончания сделки. Но почти все открытые соглашения закрываются в течение одного-двух лет.

По месту заключения сделки

- Биржевые — сделка заключается на бирже, которая является гарантом соблюдения всех условий сделки.

- Внебиржевые — сделка заключается вне биржи. Параметры сделки определяют сами участники.

- Трехстороннее РЕПО — в сделке участвует третья сторона. Клиринговый агент или банк проводит операции между покупателем и продавцом и защищает интересы каждого из них. Он удерживает ценные бумаги и гарантирует, что продавец получит наличные деньги в начале действия договора, а покупатель переводит денежные средства в пользу продавца и поставляет ценные бумаги по достижении срока погашения.

Контрагенты, участвующие в биржевых сделках РЕПО

На российском рынке все биржевые сделки заключаются на МосБирже. Контрагентами, которые присутствуют на бирже и участвуют в сделках, являются:

Существенные условия договора репо

Главными условиями договора являются требования к ценным бумагам:

- вид (например, акции или облигации), а также ценные бумаги, выпущенные в наличной или безналичной формах;

- тип (например, акции «голубых фишек» или второго эшелона);

- количество.

К примеру, по условиям 1 части сделки акции были приобретены за 375 000 руб. (5 000 $ или 145 000 грн.). Во второй части договора предусмотрен выкуп этих ценных бумаг за 412 500 руб. (5 500 $ или 159 500 грн.). В этом случае ставка будет равна 10 % (500/5000*100).

Участники рынка, играющие на понижение, применяют операции депо, обратные сделкам репо: обратная продажа осуществляется по пониженному курсу. В расчете ликвидности необходимо сделать выбор между депо (сделки с использованием заемных ценных бумаг) и репо (сделки с использованием заемных денежных средств). В целом, при спокойной ситуации на рынке операции репо применяются чаще, а депо более актуальны в периоды экономических потрясений: трейдер продает ценные бумаги, чтобы через короткий промежуток времени приобрести их дешевле.

Объект и форма договора

Объектом договора является предмет залога. Это могут быть ценные бумаги следующих видов:

- акции и облигации российских и иностранных эмитентов;

- инвестиционные паи;

- клиринговые сертификаты участия.

Договор составляется в количестве экземпляров, равном количеству участников сделки, по одному экземпляру для каждой стороны.

Субъектный состав

Субъектами договора являются продавец и покупатель. Если одной из сторон договора является физическое лицо, то второй стороной может быть только юридическое лицо, являющееся брокером, дилером, кредитной организацией или профессиональным участником рынка ценных бумаг.

Права и обязанности сторон

Права и обязанности продавца

- Продавец обязуется передать покупателю ценные бумаги, свободные от обязательств перед третьими лицами.

- В случае существенного изменения цены договором может быть предусмотрена выплата компенсационного взноса. Этот пункт актуален для долгосрочных сделок репо или для краткосрочных сделок с ценными бумагами, которые характеризуются высокой волатильностью.

- Если в течение действия договора ценные бумаги, переданные согласно первой части сделки, были конвертированы в другие, то может быть предусмотрена передача покупателю иных ценных бумаг. Однако это условие должно быть зафиксировано в договоре.

Права и обязанности покупателя

- Покупатель обязуется передать продавцу во второй части сделки ценные бумаги, не обремененные обязательствами перед третьими лицами.

- Договор может предусматривать запрет на совершение сделок с предметом договора в течение срока действия. Это ограничение должно быть зафиксировано на счете репо покупателя.

- В случае изменения цены также могут быть предусмотрены компенсационные выплаты продавцу.

- Обязательства по договору могут быть исполнены покупателем досрочно, если данное условие определено договором.

Генеральные соглашения по сделкам репо

Существует генеральное соглашение, содержащее условия, установленные саморегулируемой организацией НФА (Национальной Фондовой Ассоциации) для заключения договоров репо. Данный документ распространяется на весь рынок ценных бумаг.

Генеральное соглашение должно соответствовать Примерным условиям, которые являются обязательными:

- Порядок заключения договоров репо.

- Существенные условия договора.

- Порядок исполнения обязательств.

- Правовой статус контрагентов.

- Механизм разрешения споров по договору.

- Проведение верхней и нижней переоценки.

Из международных соглашений по операциям репо следует отметить следующие:

- General Master Repurchase Agreement;

- Global Master Repurchase Agreement.

Исполнение договора репо

Надлежащее исполнение условий договора происходит в момент получения покупателем, определенным во второй части договора, ценных бумаг в документарной форме или в момент зачисления на счет депо либо внесения записи в реестр владельцев ценных бумаг.

Обязательства могут быть выполнены путем проведения взаимозачета, а также при помощи уполномоченных лиц (брокера, депозитария или клиринговой организации).

Законодательство предусматривает возможность досрочного исполнения договора в случае наступления форс-мажорных обстоятельств либо неисполнения или ненадлежащего исполнения обязательств одной из сторон перед другой стороной или третьими лицами.

Преимущества сделок РЕПО

Заключение таких торговых соглашений обладает некоторыми определенными преимуществами. Главным плюсом, который отличает РЕПО от обычного кредита, является то, что при заключении сделки кредитор (то есть покупатель ценных бумаг), будет являться не залогодержателем, а полноценным держателем пакета акций, который он приобрел. Именно по этой причине неисполнение сделки РЕПО не так рискованно для кредитора. Ведь в таком случае он имеет полное право просто продать этот пакет акций по его рыночной цене. Причем не понадобится даже согласовывать это действие с должником.

Со стороны заемщика преимущества выражаются тем, что ставка будет ниже. Это происходит из-за того, что кредитор не проводит оценку платежеспособности и прочие операции своего заемщика. К тому же заключить сделку РЕПО можно даже в том случае, если в традиционном получении кредита в банке отказали из-за короткой кредитной истории, к примеру.

РЕПО — его значение для денежно-кредитной политики государства

Отдельно хочу остановиться на значении операции РЕПО как инструмента регулирования денежно-кредитной политики государства. В этом случае сторонами договора являются Банк России и коммерческие банки. Цель сделки обратного выкупа – предоставление ликвидности или сбор избыточной ликвидности на финансовом рынке.

Если в экономике наблюдается дефицит ликвидности, то Банк России использует аукционы РЕПО на срок 1 неделя. При избытке денежной массы такие аукционы не проводятся. В обоих случаях ЦБ оставляет за собой право проведения:

- аукционов “тонкой настройки” на срок от 1 до 6 дней;

- аукционов на длительный срок;

- операций постоянного действия.

Центробанк использует обратный выкуп не только в качестве инструмента денежно-кредитной политики, но и для реализации других функций. Например, в 2014–2017 годах он покупал ценные бумаги у банков за валюту, чтобы обеспечить кредитные организации долларовой ликвидностью. В то время доступ к ней оказался затруднен.

Свои операции ЦБ проводит на Московской и Санкт-Петербургской биржах, а также с помощью информационной системы Bloomberg. Не все активы банк допускает к участию в операции repo. Только те, что входят в Ломбардный список. Ежедневно обновляется информация по активам, которые принимаются в обеспечение. Ищите ее по этой ссылке.

Кстати, для тех инвесторов, кто покупает в свой инвестиционный портфель облигации отдельных эмитентов, рекомендую тоже сверяться с этими списками. В них входят наиболее надежные ценные бумаги, которые прошли строгий отбор Центрального банка.

Risks of Repo

Repurchase agreements are generally seen as credit-risk mitigated instruments. The largest risk in a repo is that the seller may fail to hold up its end of the agreement by not repurchasing the securities which it sold at the maturity date. In these situations, the buyer of the security may then liquidate the security in order to attempt to recover the cash that it paid out initially. Why this constitutes an inherent risk, though, is that the value of the security may have declined since the initial sale, and it thus may leave the buyer with no option but to either hold the security which it never intended to maintain over the long term or to sell it for a loss. On the other hand, there is a risk for the borrower in this transaction as well; if the value of the security rises above the agreed-upon terms, the creditor may not sell the security back.

There are mechanisms built into the repurchase agreement space to help mitigate this risk. For instance, many repos are over-collateralized. In many cases, if the collateral falls in value, a margin call can take effect to ask the borrower to amend the securities offered. In situations in which it appears likely that the value of the security may rise and the creditor may not sell it back to the borrower, under-collateralization can be utilized to mitigate risk.

Generally, credit risk for repurchase agreements is dependent upon many factors, including the terms of the transaction, the liquidity of the security, the specifics of the counterparties involved, and much more.