Российский рынок ценных бумаг

Содержание:

- История формирования фондового рынка в России

- Лучшие брокеры на рынке

- Список крупнейших бирж на сегодня

- 2020

- Биржа изнутри

- Локальные проблемы

- Специальные институты

- Определение и участники

- Насколько дешев российский рынок акций?

- Посредники и брокеры

- Фондовые рынки России и США, их особенности и различие

- Что такое фондовая биржа

История формирования фондового рынка в России

История российского ФР берёт начало в начале 90-х годов прошлого века. В течение последних 26-ти лет устоялась, преодолев множество неудач, чёткая инфраструктура. А также сформировались значительные группы профессиональных трейдеров, инвесторов и других участников рынка. Кроме того, возникновение фондового рынка повлекло закономерное изменение и расширение действующего законодательства Российской Федерации. Поскольку некоторый личный опыт, а также опыт аналогичных рынков в других странах, послужили базой для системы регулирования рыночной системы, служащей как для защиты инвесторов, так и для страхования интересов других групп участников.

Сегодня, в 2017 году, вся деятельность биржи ценных бумаг РФ осуществляется Московскими и Санкт-Петербургскими органами. Причём на Петербург приходится лишь 10% от всего объёма рынка. Около 87% сосредоточено в столице, а остальные 3% распределяются между региональными департаментами фондового рынка, расположенными в Новосибирске, Екатеринбурге, Нижнем Новгороде и других городах.

В 1995 году с целью частичного слияния отдельных бирж локального значения была создана РТС. Систему, изначально основанную на западном ПО, в 1998 году сменил уникальный комплекс программного обеспечения, разработанный отечественными программистами, благодаря чему удалось расширить функционал, улучшив при этом качество. К примеру, появилась возможность работать с полным списком ценных бумаг и валют, который ранее ограничивался только акциями и долларами США. Данные, передаваемые на РТС для последующей обработки поступают от крупнейших финансовых информаторов по всему земному шару, что позволяет работать с международными биржами и инвесторами из любого государства, привлекая, соответственно, более крупный денежный поток.

С 2002 года начинает свою работу акционная биржа, утверждение которой сделало первый шаг к доступности инвестирования широкому кругу россиян.

Деятельность ФБ подразумевает возможность регулирования минимального и максимального размера пакета приобретаемых на ММВБ ценных бумаг. Чаще всего ограничения обусловлены стоимостью акций конкретной корпорации. Соответственно тем меньше будет размер доступного пакета, чем выше будет курс конкретной ценной бумаги. Преимущество РТС здесь состоит в том, что там ограничений почти нет. Что позволяет работать с крупными пакетами акций. Кроме того ордеры формируются относительно числа акций, а также устанавливаются определённые условия для лотов. Например, кратность 10 тысячам USD в том случае, если стоимость одной единицы ЦБ исчисляется центами и др.

Лучшие брокеры на рынке

Эксперты постоянно составляют рейтинги лучших компаний – посредников. Среди них особое место занимают брокеры, работающие более 20 лет. Такие компании имеют собственные базы клиентов, отдельные офисы (в том числе и за рубежом), различные награды, повышающие статус. Лучшие брокеры России на фондовом рынке часто имеют в своем распоряжении несколько вариантов тарифов. Каждая компания стремится создавать курсы для новичков.

Финам – крупнейший финансовый холдинг, основанный в середине 90 годов. Преимущества компании – более 300 000 пользователей, миллионные обороты, выбор среди тарифов и услуг (например, доверительное управление), множество офисов в различных городах, доступ к сетевым онлайн-графикам котировок финансовых инструментов и достаточно простая система обучения.

Открытие – по показателям надежности компания относится к разряду ААА. Брокер фондового рынка России оказывает множество финансовых услуг, в том числе предоставляет доступ к торгам на Московской бирже в режиме онлайн. В 2014 году компания была признана лучшим оператором на российском фондовом рынке. Брокер предоставляет возможности отличного старта начинающим.

БКС – БрокерКредитСервис создавался в 1994 году. По степени надежности компании также присвоен уровень ААА. Своевременное направление в пользу интернет-торговли позволило брокеру занять лидирующие позиции на рынке. БКС отличается достаточно высокими тарифами.

ITinvest создавалась в 2000 году. Компанию отличается использованием современных технологий в классическом трейдинге. Брокер предоставляет два вида терминалов – SmartX и SmartTrade. Для активных клиентов предусматривается система льготных комиссионных сборов.

http://greedisgood.one/fondoviy-rynok-rossii

Список крупнейших бирж на сегодня

В современной России функционирует 10 фондовых площадок, при этом 80 % общего объема сделок приходится всего на 4, обороты по остальным шести незначительны.

Московская биржа (ММВБ-РТС)

Биржевой холдинг «Московская биржа» был создан в конце 2011 года путем слияния двух основных биржевых площадок России – ММВБ (Московская межбанковская валютная биржа, основана в 1992 году) и РТС (Российская торговая система, основана в 1995 году). По объему торгов и уровню капитализации она входит в двадцатку мировых лидеров.

ММВБ-РТС предоставляет доступ на 6 рынков:

- Фондовый – акции, паи, депозитарные расписки.

- Срочный – фьючерсы, опционы, производные инструменты (фьючерсы на фондовые индексы и процентные ставки).

- Валютный – спотовые операции с иностранной валютой, а также сделки своп (купля-продажа пары валют).

- Денежный – сделки РЕПО.

- Товарный – торгуется золото, серебро, а также зерно.

- Внебиржевой.

Санкт-Петербургская биржа (ФБСПБ)

Эта площадка по праву считается самой старой в России, так как ведет свою историю со времен учреждения Петром I Санкт-Петербургской биржи в 1703 году.

Сегодня ФБСПБ обслуживает 3 рынка:

- Фондовый – акции российских и иностранных компаний.

- Срочный – фьючерсы и опционы.

- Товарный – на площадке ФБСПБ торгуется самый широкий спектр товаров.

Валютная биржа в Санкт-Петербурге (СПВБ)

Эта площадка учреждена в 1992 году Комитетом по внешним связям мэрии СПб. и ведущими коммерческими банками.

СПВБ работает на трех рынках:

- Фондовый – акции и облигации российских эмитентов.

- Валютный – торговля иностранной валютой.

- Межбанковский кредитный рынок.

Московская ФБ (МФБ)

Эта площадка оказывает услуги на товарном и фондовом рынках и является второй после ММВБ-РТС по объемам биржевой торговли товарами в таких секциях:

- энергоносители;

- черные и цветные металлы;

- лесо- и стройматериалы;

- продукция с/х и химической промышленности и другие.

На фондовом рынке возможны как вторичные торги ЦБ, так и первичное их размещение.

Сибирская межбанковская валютная биржа (СМВБ)

СМВБ была создана в 1992 году коммерческими банками из 17 городов Сибири. Эта биржа имеет лицензии на осуществление сделок с иностранной валютой, ценными бумагами, а также на проведение торговли на товарном рынке. Среди брокеров СМВБ известна как создатель системы интернет-трейдинга QUIK.

Нижегородская валютно-фондовая биржа (НВФБ)

НВФБ была основана 25 лет назад, а в 2007 году группа ММВБ выкупила 90 % ее уставного капитала. После чего она была переименована в «Региональный Биржевой центр «ММВБ-Поволжье» и на сегодня это один из самых крупных фронт-офисов группы по работе с региональными эмитентами, инвесторами и трейдерами.

Через эту площадку можно выйти на любой рынок, с которым работает группа ММВБ-РТС.

2020

Увеличение объема инвестиций россиян в 2 раза, до 6 трлн рублей — НАУФОР

Согласно оценкам Национальной ассоциации участников фондового рынка (НАУФОР), сумма вложений россиян в рыночные активы по итогам коронавирусного 2020 года достигла 6 трлн рублей. Годом ранее инвестиции российских частных лиц на фондовом рынке оценивались в 3,2 трлн рублей.

По словам экспертов, в период пандемии коронавируса COVID-19, падения рубля и роста американского рынка розничные инвесторы активно интересовались акциями зарубежных компаний, тогда как спрос на российские ценные бумаги снизился. По данным опроса НАУФОР, основную часть средств россияне к концу 2020 года держали на брокерских счетах — 5 трлн рублей, что на 85% больше, чем в 2019 году. Из этих средств 270 млрд рублей размещено на индивидуальных инвестиционных счетах (ИИС), передает РБК.

Инвестиции россиян на фондовом рынке в 2020 году выросли в 2 раза

По данным НАУФОР, к концу 2020 года на счетах доверительного управления (ДУ) россияне разместили 1 трлн рублей, что на 430 млрд рублей больше, чем годом ранее (в эту сумму входят 105 млрд рублей, размещенных на ИИС, находящихся в доверительном управлении). Общая сумма инвестиций на ИИС — 375 млрд рублей (220 млрд рублей годом ранее).

Россиян в 2020 году все больше интересовали иностранные акции. К концу декабря вложения в них составили 13,3% от инвестированных средств против 3,5% годом ранее. Рост произошел преимущественно за счет снижения доли вложений в российские акции (с 23,4 до 18,3%) и облигации федерального займа (ОФЗ) (с 9 до 3,9%). Выросла также и доля инвестиций в денежные средства — с 13,9 до 16,3%. По остальным типам активов НАУФОР не зафиксировала значимых изменений: 17% инвестиций приходится на облигации в иностранной валюте, 9,7% — на банковские рублевые облигации (не структурные), 4,8% инвестированы в корпоративные рублевые облигации, 4,6 и 5,9% — в структурные рублевые и валютные облигации.

Биржа изнутри

Любая биржа – это финансовый институт, объединяющий несколько площадок для торговли различными инвестиционными инструментами. Иначе говоря, включает в себя разные рынки. Заключая договор с брокером, вам нужно будет решить, на каких рынках вы планируете торговать.

На фондовом рынке идет торговля облигациями и акциями компаний и производными от этих бумаг финансовыми инструментами. Сначала происходит первичное размещение акций какой-либо компании – эмиссия акций, затем обращение ценных бумаг идет на вторичный рынок – инвесторы покупают и продают ценные бумаги друг другу.

На валютном рынке оборачиваются инструменты на основе валют. Так, основными валютными парами на Московской бирже служат USD/RUB и EUR/RUB.

На товарном – фьючерсы на золото и различные металлы, нефть, кофе, копру, пшеницу и так далее.

Задачей биржи является сопровождение ценовых изменений финансовых инструментов и привлечение инвестиционных денег извне.

Для своих лицензированных участников биржа выступает гарантом и отвечает за процесс перехода права собственности на активы. Кроме того, благодаря бирже торговля инструментами становится максимально прозрачной.

Структура и принципы работы всех бирж мира достаточно похожи. Например, Московская биржа (МБ) – это публичное акционерное общество, которое входит в группу взаимосвязанных компаний. Лицензированные участники биржи имеют право голоса, их интересы представляет Совет Биржи.

В группе работает «Национальный клиринговый центр» (НКЦ). Его задачи – принятие рисков неисполнения обязательств и клиринг – «зачет встречных однородных требований между участниками торгов». Проще говоря, зачисление ценных бумаг и списание средств у покупателей, списание бумаг и зачисление средств продавцов.

Еще одно подразделение – «Национальный расчетный депозитарий» – фиксирует переход прав собственности по итогам торгов.

Локальные проблемы

Арт-рынок в РФ до сих пор находится в стадии формирования. В СССР, где постоянно появлялись барьеры для торговли предметами искусства, он не мог свободно развиваться. В постосоветское время начался бурный рост, затем — во время экономических кризисов 2000-х — спад из-за снижения покупательной способности коллекционеров. Продажи на $8,7 млн в 2017 году — это почти в 2,5 раза меньше, чем в докризисном 2013-м.

Рынок очень чувствителен к событиям внутренней и внешней политики. Отрицательная динамика 2014 года (сокращение в 1,5 раза: с $21 млн в 2013 до $14 млн) была обусловлена введением антироссийских санкций и девальвацией рубля.

Негативные факторы, влияющие на арт-рынок в России

непрозрачность: отсутствие официальных данных по аукционным и дилерским сделкам, пребывание большей части рынка в тени; слаборазвитая система экспертизы, провоцирующая появление фальсификата: отсутствие специальных контролирующих институтов, дефицит или отсутствие специалистов по ряду периодов и художников, отсутствие каталогов-резоне; недостаток качественного товара: количество знаковых работ уменьшается, на аукционах стали выставляться предметы, ранее не представлявшие коллекционного интереса (например, советский фарфор 30–40-х годов XX века); проблемы с продвижением предметов искусства и авторов разных периодов. Достаточно много талантливых художников не проводят собственных выставок, не представлены в интернете (веб-сайт, аккаунты в соцсетях) и т.п.; низкая вовлеченность (некоторые эксперты отмечают даже информационную изоляцию) в международные арт-процессы отечественных креаторов.

Специальные институты

Депозитарии — специальные институты, зарегистрированные и внесённые в соответствующий реестр; предназначаются для удержания и хранения ЦБ.

К списку обязанностей депозитария относятся:

- Отслеживание и подтверждение обязательств, предписанных депоненту ценной бумагой;

- Актуализация данных по счёту депонента, а также регистрация каждой новой операции по дате её совершения;

- Отправление депоненту данных об активах, переданных эмитентом либо держателем реестра обладателей ценных бумаг, в полном объёме.

В Российской Федерации в роли депозитария могут выступать также коммерческие банки либо аналогичные банковские предприятия.

Реестродержателями называют специнституты, имеющие лицензию, позволяющую хранить данные о правах конкретных лиц на владение ценными бумагами в качестве личной собственности.

Биржа — это организованная централизованная платформа для осуществления торговых сделок. Существует три вида бирж: валютные, фондовые и товарно-сырьевые, каждая, соответственно, занимается своим подтипом активов:

- Валютные — торгуют валютой и валютными парами;

- Фондовые — осуществляют сделки, связанные с ценными бумагами;

- Товарно-сырьевые — занимаются контрактами на покупку и продажу каких-либо товаров, ресурсов и сырья.

Определение и участники

Что продается и покупается:

- Акции – долевые ценные бумаги, которые дают ее владельцу рассчитывать на часть прибыли предприятия-эмитента по итогам работы в отчетном периоде (квартал, полугодие, год), долю при разделе имущества в случае ликвидации, а при определенных условиях и право участвовать в управлении.

- Облигации – долговые ценные бумаги, по которым владелец дает предприятию-эмитенту в долг. Как и любая задолженность, облигационный долг должен быть погашен вовремя и с выплатой держателю ценной бумаги дохода (купонов) за использование его денег.

- Производные инструменты – фьючерсы, опционы, форвардные контракты и пр.

- Прочие инструменты – депозитарные расписки, инвестиционные паи ПИФов, ETF.

Иногда фондовый рынок называют еще рынком ценных бумаг (РЦБ). Но не все согласны с таким утверждением. Некоторые эксперты считают, что РЦБ – более широкое понятие, которое включает в себя все операции (выпуск, обращение и изъятие) с ценными бумагами на биржевом и внебиржевом рынках. А фондовый – это организованный рынок, функционирующий внутри биржи по строгим законам и правилам, под контролем регулирующих органов.

Не знаю, кто прав, а кто нет. Оставим решение за экономистами-теоретиками. Но основным звеном на анализируемом нами рынке точно является фондовая биржа. Принципы ее работы мы рассмотрим чуть позже более подробно.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В структуре рынка главными участниками будут:

- Продавцы или эмитенты – предприятия и организации, которые выпускают ценные бумаги на рынок. Эмитентом может быть и государство, выпускающее, например, ОФЗ (облигации федерального займа).

- Покупатели – частные инвесторы, трейдеры, компании, государство.

- Посредники – организации, которые помогают встретиться продавцам и покупателям: брокеры, управляющие компании.

- Компании, которые организовывают и обслуживают работу рынка – биржа, депозитарий, маркетмейкер, клиринговая компания.

- Контролирующие органы – в России это Центральный банк.

Как работают некоторые из вышеперечисленных организаций, мы поговорим в следующих разделах статьи.

Насколько дешев российский рынок акций?

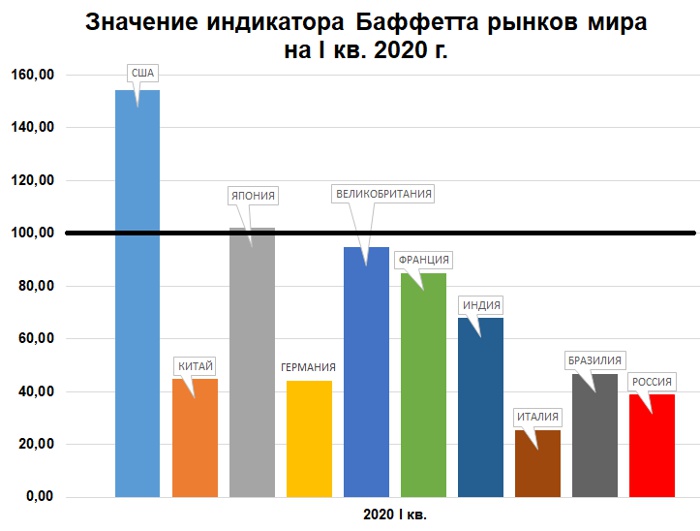

Очень показательно сравнение MC/GDP крупнейших экономик мира по итогам 1 квартала 2020 г. За это время Китай успел прочувствовать последствия жёсткого карантина, в США случился один из крупнейших в истории обвалов фондового рынка, в странах Западной Европы также были введены строгие карантинные меры. На этом фоне Россия находилась в наиболее выигрышной ситуации. Но давайте посмотрим на рисунок:

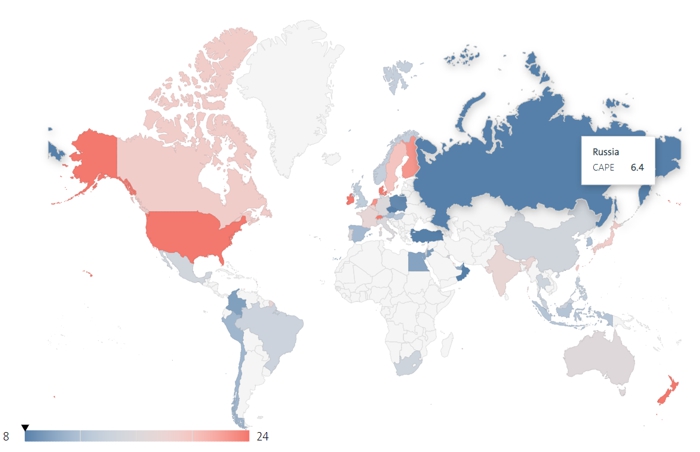

РФ занимает второе место с конца, уступая только Италии, имеющей внешний долг порядка 150% от ВВП, что в 30 раз больше аналогичного показателя у России. США даже после обвала рынка в конце марта опережают нашу страну по MC/GDP в 4 раза. Быть может, в более широкой выборке ситуация изменится? Перед нами карта распределения стран мира по показателю CAPE на 29.05.2020. Здесь все уже примерно в равных условиях: результаты эпидемии Covid-2019 ощутило абсолютное большинство стран мира.

Россия с CAPE=6,4 очутилась на предпоследнем месте в мире, не считая Греции – единственной страны с отрицательным показателем. Схожая картина наблюдается и по другим мультипликаторам: Россия неизменно оказывается в группе отстающих. Простым совпадением это быть не может, отечественный рынок акций на самом деле исключительно дешев. Пора разобраться, почему так происходит.

Посредники и брокеры

Если взглянуть на дилерские центры и брокерские компании, то проступает схожая картина

Подавляющее большинство посредников цепочки Инвестор — Рынок включает множество элементов разной степени важности, но основные составляющие сосредоточены в столице Российской Федерации городе Москва. Причём наибольшую степень распространения имеет концепция инвест

банка, способного предоставить все виды услуг посредника. Последнее справедливо как в отношении рынка ЦБ, так и к банковским услугам.

В наше время владельцы сравнительно небольшого капитала предпочитают работать преимущественно с акциями отечественных компаний. А также организаций из стран бывшего СССР. Кроме того, на новом витке развития инвестирования растёт активность в сфере торговли муниципальными и корпоративными ценными бумагами, а также число брокерских центров по всему миру.

За прошедшие 10 лет роль фондового рынка, занимающегося ценными бумагами, значительно выросла как в делах частных компаний, так и в государственных. В частности, немалое влияние ФР оказывает на процесс корректировки ликвидности финансов как в отдельно взятой стране, так и на территориях альянсов и всего мира. Деятельность таких крупных организаций, как Банк России, способствовала тому, чтобы средние ставки доходности сблизились с общерыночным состоянием экономики.

Как и в любой другой глобальной системе, на российском ФР есть лидеры, в простонародье называемые «голубыми фишками». В частности здесь можно выделить СберБанк, Газпром, Сургутнефтегаз и другие.

Фондовые рынки России и США, их особенности и различие

В мире ежедневно работают несколько сотен фондовых бирж, каждая из которых активно формирует экономику своей страны и способна заметно влиять на финансовое состояние государства.

Даже в самых отдаленных уголках планеты свою деятельность ведут мощные фондовые площадки, имеющие солидную капитализацию и предлагающие качественные услуги своим клиентам. Самые крупные биржи ценных бумаг расположены в Соединенных Штатах и Японии:

- Одна из самых известных — NYSE (Нью-Йоркская фондовая биржа), имеющая средний оборот 16,5 триллионов $.

- NASDAQ, вторая по объемам фондовая биржа (США), где торгуются акции высокотехнологичных компаний.

- Японская фондовая биржа Tokyo Stock Exchange (TSE), где торгуются ценные бумаги почти 2500 компаний.

Современный фондовый рынок России большинство западных рейтинговых агентств относят к «развивающимся». Ведь он начал возрождаться только в 90-х. В этом имеются свои преимущества и недостатки — более высокая доходность и большие риски при заключении сделок.

С середины 2000-х фондовый рынок России продемонстрировал ряд позитивных перемен. Повысился уровень ликвидности, вырос оборот средств. Эксперты отмечают возросшую информационную прозрачность всех игроков, укрепление законодательной базы. Основными недостатками оборота ценных бумаг в России являются:

- законодательство, крайне неудобное для инвесторов;

- невыгодная налоговая политика;

- низкий уровень доверия к судебной защите;

- относительно низкая активность внутреннего инвестора, что делает Россию мало привлекательной и для иностранного капитала;

- непоследовательность действий правительства, излишняя «тяга» к пилотным проектам.

Для глобальной экономики фондовый рынок США стал самой крупной экономической средой. Ежегодный оборот достигает 40 % всего объема сделок с ценными бумагами во всем мире.

Именно здесь продают свои акции такие гиганты, как Apple Inc.(AAPL), Ford Motors Company (F), Google Inc. (GOOGL), Microsoft Corp. (MSFT), Visa Inc. (V). Здесь не только легко купить акции, выбрав выгодные котировки, но и оперативно их продать, получив доход.

Если сравнивать отечественный и фондовый рынок США, в первую очередь обращает на себя внимание огромный по российским меркам объем торгов. За одну сессию здесь заключается сделок на 50 миллиардов $, что превышает годовой объем оборота ценных бумаг в России

Кроме того, имеется и своя специфика:

- разрешено заключать сделки с разными участниками торгов, поэтому и потери на биржевых спредах практически неизбежны;

- игроки рынка имеют право предлагать свою цену акции на фондовом рынке, а не только соглашаться/отклонять предложенную;

- на биржевой площадке трейдер использует весь комплекс доступных данных — график цен, «имбэлэнсы», стакан котировок, объемы сделок, ленту приказов.

Имея стартовый капитал на фондовый рынок может выйти любой человек. Правда, без брокера не обойтись, поскольку доступ возможен лишь после получения специальной лицензии, внесения первого взноса и неукоснительного соблюдения правил работы

Спасибо за внимание, всегда ваш Максимальный доход!

Все мировые биржи на одном торговом счете. Участие в IPO, торговля криптовалютами, доверительное управление и огромный выбор инструментов для инвестора. УЗНАТЬ БОЛЬШЕ!

Что такое фондовая биржа

— это финансовый институт, обеспечивающий осуществление сделок по покупке и продаже ценных бумаг.

Все операции на бирже регулируются государственными органами, в полномочия которых входит:

- выдача лицензии (осуществляется ЦБ РФ);

- установление способов осуществления профессиональной деятельности ;

- проведение аттестации участников;

- наложение штрафных санкций.

К основным функциям биржи относятся следующие:

- организация торгов;

- поддерживание справедливого ценообразования;

- обеспечение гарантии исполнения сделок;

- включение (исключение) бумаг в котировальные списки;

- обеспечение открытости системы информации для инвесторов.

Объектами торгов являются акции, облигации и биржевые контракты.

При покупке акций инвестор получает право на участие в собрании акционеров и получение дивидендов. При приобретении облигаций инвестор предоставляет денежные средства в долг компании, выпустившей их.

Последние связаны с возникновением обязательств на покупку или продажу актива в будущем по фиксированной в контракте цене. Опционные контракты подразумевают получение права на покупку или продажу актива в будущем. Цена тоже заранее фиксируется в контракте.

Участниками рынка являются:

- брокеры (действуют по поручению инвесторов, получают вознаграждение в виде комиссии от сделки);

- депозитарии (необходимы для хранения бумаг )

- клиринговые компании (собирают и корректируют информацию по совершаемым сделкам, подготавливают бухгалтерскую документацию)

- инвесторы.

Профессиональные участники (брокеры, депозитарии, клиринговые компании) имеют право осуществлять деятельность на рынке ценных бумаг только при наличии лицензии.

Инвесторам таковая не требуется, но право на участие в торгах они получают лишь через профессиональных участников рынка.

В зависимости от срока инвестирования все осуществляемые на можно подразделить на следующие категории:

- спекулятивные (основная цель — получение прибыли в короткие сроки);

- осуществляемые с целью долгосрочного инвестирования.

Заключение сделок на фондовом рынке может осуществляться в торговом зале либо же через интернет (в часы работы биржи).

Выделяют следующие этапы проведения сделок:

- подача заявки на покупку или продажу ценных бумаг (по телефону, через интернет);

- сопоставление параметров сделки у продавца и покупателя;

- оформление документации (после сверки всех расчетов);

- осуществление обмена между покупателем и продавцом (акций на деньги).