Что такое венчурные инвестиции, в чём их плюсы и минусы

Содержание:

- Советы эксперта

- Привлечение

- Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

- Как заработать

- Давление со стороны других венчурных инвесторов

- 6 основных этапов венчурного инвестирования ?

- Ключевые стратегии инвесторов

- Венчурный инвестиционный процесс

- Определение венчурного бизнеса

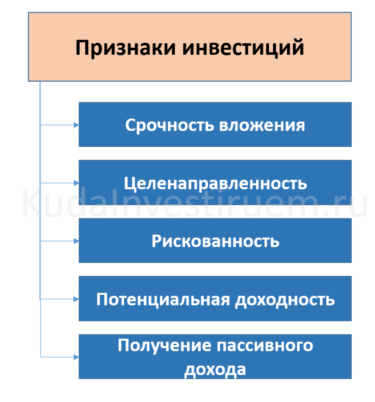

- Венчурные инвестиции – что это?

- Необходимые показатели для получения инвестиций стартапом

- Заключение

Советы эксперта

Андрей Кипа о том, как начать венчурное инвестирование, на что обратить внимание, для кого это подходит, а для кого нет. Венчурные инвестиции – это специфический продукт в мире финансов, который подойдет далеко не каждому инвестору

Высокий риск компенсируется высокой доходностью, однако инвестору важно понимать, какой суммой он готов «рискнуть»

Венчурные инвестиции – это специфический продукт в мире финансов, который подойдет далеко не каждому инвестору

Высокий риск компенсируется высокой доходностью, однако инвестору важно понимать, какой суммой он готов «рискнуть»

Речь идет о разумной структуре инвестиционного портфеля, где венчурные инвестиции не превышают 5-10% валовой стоимости портфеля. По сути, венчурное инвестирование подходит квалифицированным инвесторам, под управлением которых находится значительный капитал. Они в пределах 5-10% портфеля располагают необходимыми средствами для того, чтобы вложиться в несколько компаний, диверсифицируя риски.

Иными словами, вы готовы к венчурному инвестированию, если 5-10% портфеля составляет достаточную сумму для вложения в 5-7, а то и больше компаний.

Итак, средств у достаточно. Что дальше? Как понять, куда вложить?

Достаточно надежным маркером является качество финансовой модели стартапа, нуждающегося в инвестициях. Именно качество финмодели в значительной степени определяет экспертность стартаперов. Они могут быть прекрасными генераторами инновационных идей, а модель покажет, насколько они способны вести бизнес

Венчурному инвестору следует обратить внимание на следующие аспекты:

Наличие понятных драйверов роста. Выручка и расходы, которые ее обеспечивают должны быть достаточно детализированными и привязанными к операционным метрикам.

Проработанность инвестиционного бюджета

Важно четко понимать, на что будут потрачены деньги и с каким эффектом.

Burn rate. Из прогнозов должно быть понятно, когда у компании закончатся деньги.

Обоснованные предположения

Чем больше предположений имеет обоснование и подтверждающие ссылки, тем лучше.

Ключевой фокус сделан на размере и динамике рынка. Наличие понимания рынка у стартаперов является одним из ключевых факторов успеха.

В бизнесе всегда очень много неопределенности, а в венчурных инвестициях – тем более, поэтому детали крайне важны. Можно выделить следующие стоп-факторы, которые свидетельствуют о нецелесообразности инвестирования:

- Неукомплектованность команды проекта. В идеале в команде должен быть закрыты следующие роли: Продавец, Разработчик продукта и Администратор. Если Администратора можно нанять, то отсутствие Продавца, который должен отвечать за коммерческую сторону бизнеса, является весомым стоп-фактором.

- Отсутствие вложений стартаперов на предынвестиционной стадии. Если они не вложили определенной суммы из собственных средств, то это является поводом задуматься о целесообразности инвестирования.

- Завышенные ожидания по выручке или выручка растет быстрее затрат. Это свидетельствует о непонимании драйверов роста бизнеса.

- Завышенный фонд оплаты труда и другие фиксированные затраты.

- Фонд оплаты труда не привязан к выручке. У команды нет прямой мотивации наращивать top-line компании.

- Отсутствие расчетов налогообложения. Очень часто встречается у сервисных компаний.

Хотя инвестиции и являются венчурными, но подходить к ним нужно консервативно и помнить о крайне метком выражении Уоррена Баффета: «Отличия между успешными людьми и действительно успешными людьми в том, что действительно успешные люди знают как говорить «нет» фактически на всё».

Привлечение

По большому счету, люди здесь никого не интересуют. Важнейшим средством к развитию становится венчурный капитал. Дадим ему четкое определение. Венчурный капитал – это совокупность всех вложений инвесторов, предназначенных для молодых организаций. И стартапер должен озаботиться вопросом привлечения венчурного капитала, где найти инвестора и как привлечь инвестиции для бизнеса.

Как правило, венчурные фонды, инвестирующие в стартапы, получают более 1000 предложений в год. Из них около 90% отсеиваются еще на стадии подачи заявки.

Причины бывают разными:

- политика владельца компании не соответствует представлениям венчурных инвесторов;

- направление деятельности или географический фактор не входят в поле деятельности или интересов венчурного фонда;

- документация составлена неграмотно.

Интересный факт. Управляющие венчурным капиталом отдают предпочтение компаниям, которые на старте требуют не менее 250 тысяч долларов, но не более 1,5 миллионов.

Что происходит с меньшинством избранных компаний? Они подвергаются тщательному и дорогостоящему анализу с привлечением консультанта по соответствующим вопросам. Оценка происходит по различным параметрам.

Основными оцениваемыми показателями являются следующие:

- конкурентоспособность идеи;

- потенциал сбыта;

- текущее финансовое состояние проекта;

- производственные затраты;

- компетентность руководителей компании;

- законность выбранной сферы деятельности.

Венчурная компания – это объединение, которое жертвует серьезные деньги на исследование проектов. Если вы попали в эти заветные 10%, можно рассчитывать на то, что за вас возьмутся всерьез. Но и здесь отсеивается множество проектов, остаются только лучшие, прошедшие жесткую проверку профессионалами в этой области.

Процесс привлечения венчурного капитала – процесс длительный и сложный, требующий тщательной аналитики. Его можно разбить на несколько важнейших этапов:

- Изначально нужно составить грамотный бизнес-план. Если руководитель не может даже этого, он точно не добьется вложений со стороны в свой проект. Являясь автором идеи, привлеките профессионалов, потратьте несущественную сумму на грамотное заполнение всех бумаг. И лишь затем приступайте к привлечению венчурного капитала.

- Описание текущей и планируемой позиции на рынке, конкурентоспособность идеи.

- На этапе подачи заявки потенциальным инвесторам, вы уже должны отлично разбираться в области, в которой планируете бизнес.

- Презентация проекта, включая его детальное описание, характеристики конечного продукта, требуемые на развитие затраты.

Что из этого всего является самым важным для потенциального инвестора? Наличие высококвалифицированных кадров в вашей компании. Они должны быть компетентными в вопросах продвижения конкретного продукта. Одной из гарантий для инвестора является статус совладельца у эксперта.

Важно подойти к анализу затрат максимально детально. Многие стартаперы при реализации идеи, подразумевающий появление на рынке нового продукта, не учитывают сложности продажи нового товара

Нужно еще проанализировать: стадии развития компании, затраты на их реализацию, финансирование нивелирования юридических рисков. На пути развития компании может возникнуть множество трудностей, поэтому полезной будет консультация с опытным в этой сфере предпринимателем.

Доля венчурного капитала в уставном, как правило, составляет от 10 до 80%.Инвесторы, как правило,выкупают до 30% акций, чтобы стимулировать владельца к дальнейшему развитию. Теперь вы знаете, на что можете рассчитывать при подаче заявки на новое венчурное инвестирование.

Где искать венчурных инвесторов для новых проектов и идей — 3 лучших варианта ?

Новичку важно не просто найти единомышленников, которые верят в его продукт или идею, а главное тех людей, способных вложить свои денежные средства в ее разработку и продвижение на рынке. Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов

Здесь есть несколько вариантов:

Мало кто из начинающих имеет достаточные средства для создания компании самому, поэтому возникает извечный вопрос, где искать инвесторов. Здесь есть несколько вариантов:

Вариант 1. Знакомые

Вероятнее всего у начинающего предпринимателя нет знакомых миллионеров, поэтому поиск ведется среди ближайшего круга окружения. Чем больше Вы об этом говорите, тем высока вероятность того, что это услышит потенциальный инвестор, готовый поверить и вложить в Вашу идею.

В разных уголках мира и в различных странах проводятся форумы, на которые съезжаются многие потенциальные инвесторы с одной целью, ищущие новые бизнес идеи для вложения собственных денежных средств.

Также можно воспользоваться интернетом и порталами инвестиционных проектов. На них размещено много полезной информации, есть возможность поместить свой проект или идею и самому найти спонсора или ждать пока он выйдет на Вас. Наиболее популярными порталами являются startup.ua и inproex.ru.

Вариант 3. Краудфандинг

Одним из вариантов коллективных инвестиций является краудфандинг, работающий в режиме онлайн. Это такой сервис, специализирующий на размещении идей и продвижения своих проектов.

Количество участников сведено к минимуму:

- Автор идеи;

- Куратор;

- Спонсор.

Кураторами могут быть различные организации, которые имеют интерес и готовы поддержать проект. Под поддержкой стоит понимать финансирование рекламы для продвижения продукта, предоставление оборудования и технических средств.

Краудфандинговые платформы включают в себя всю информацию о продукте:

- необходимую сумму;

- описание идеи в форме фото и видео, то есть презентация;

- сроки достижения прибыльности;

- наличие вознаграждений;

- информация об авторе и его банковские реквизиты.

В зависимости от сервиса платформа сотрудничает с разными платежными системами.

Пользователь имеет право прослеживать активность остальных участников, получать сведения о проектах, созданных или профинансированных ним. Также есть возможность пообщаться с автором проекта или идеи, которая понравилась.

Кстати, на нашем сайте есть отдельная статья, в которой подробно рассказывается, как найти инвестора для открытия малого бизнеса с нуля.

Как заработать

Стоит отметить немаловажный факт, что следует быть готовым к тому, что предстоит вложить всю сумму сразу, при этом забыв о какой-либо прибыли на пять, а то и семь лет. Для того, чтобы заработать на венчурных инвестициях, необходим свободный финансовый поток, причем начать можно с десяти тысяч долларов, осуществляя совместные инвестиции с другими бизнес-ангелами. Лучше всего, если сумма, направляемая на венчурное инвестирование, не превышает 5% общего капитала, что позволит минимизировать риски.

Для повышения эффективности работы в сфере венчурного инвестирования необходимо постоянно повышать свою квалификацию и держать руку на пульсе, постепенно погружаясь в атмосферу данного бизнеса

Выбирая свой первый стартап следует придерживаться определенных критериев, уделив особое внимание наличию проработанного бизнес-плана и сроку воплощения идеи в жизнь, который не должен превышать шести лет. Необходимо тщательно проверить наличие соответствующих патентов и авторских прав, либо предусмотреть возможность их получения в будущем

Перед тем, как подписывать контракт и вкладывать денежные средства, следует провести тщательное исследование перспектив проекта и оценить его стоимость, после чего обсудить условия инвестирования, составив предварительное соглашение, являющееся промежуточным шагом к окончательному оформлению венчурной сделки.

Что касается акций, то провести первую публичную продажу венчурный инвестор сможет только после того, как компания выйдет на фондовый рынок через IPO. На данном этапе ценные бумаги предлагаются неограниченному кругу лиц, что позволяет инвестору выйти из сделки, зафиксировав свою прибыль.

Согласно списку Мидаса, ежегодно публикуемому изданием «Форбс», самым успешным венчурным инвестором, причем уже в течение трех лет подряд, является китайский инвестор Нил Шен. Наибольшую известность получило его венчурное инвестирование в компанию ByteDance, являющуюся разработчиком приложения TikTok. В настоящее время состояние китайского венчурного инвестора оценивается в 1,6 миллиарда долларов. До того, как заняться венчурным инвестированием, Нил Шен основал несколько достаточно успешных компаний, среди которых проект ctrip.com.

Давление со стороны других венчурных инвесторов

С одной стороны, венчурные капиталисты нужны друг другу и часто инвестируют вместе. Совместные инвестиции снижают риск.

Однако они также соревнуются за лучшие инвестиции. Например, за первое десятилетие своего существования SpaceX перешла от нуля к оценке в $1 млрд. За второе десятилетие его оценка выросла примерно до $46 млрд. Благодаря такому росту SpaceX стала любимцем Кремниевой долины. Но в последнем раунде они собрали всего $1,9 млрд. Чтобы удовлетворить спрос инвесторов на свои акции, SpaceX могла бы легко привлечь в десять раз больше денег в каждом раунде, не выходя даже за пределы Кремниевой долины. Однако Илон Маск и другие акционеры не хотят без надобности размывать свою долю владения компанией, пока стоимость акций стремительно продолжает расти. Тем более что лучшие инвесторы мира продолжают добиваться места напрямую в реестре акционеров компании SpaceX.

Экономика инноваций

Как инвесторы находят Google, Facebook и SpaceX раньше других

Конкуренция также преобладает на другой стороне, когда необходимо привлечь капитал в фонд от лучших LP. Фонд-эндаумент Йельского университета (второй в мире по размеру), например, за последние два десятилетия обеспечил доходность в 93% годовых от своих венчурных инвестиций. Способность управляющих какой-либо венчурной формы привлечь капитал в свой фонд от эндаумента Йеля — явное подтверждение того, что эта команда и венчурная фирма делает многие вещи намного лучше других. И наоборот, венчурный фонд, команда которого умеет привлекать только деньги от рискованных или сомнительных инвесторов, будь то по объективным или субъективным причинам, приобретает не очень хорошую репутацию, отпугивая желанных LP и фаундеров (основателей. — РБК Тренды) лучших стартапов.

Другой источник конкуренции внутри сообщества венчурных капиталистов — альтернативные формы инвестиционных инструментов. Хороший венчурный фонд должен убедить LP в правильности своей стратегии и опыте своей команды. Однако недавно стал популярен другой финансовый инструмент: Special Purpose Acquisition Company. SPAC — это компания, которую создают исключительно с целью собрать капитал, выйти «пустышкой» на биржу (то есть компания становится публичной путем IPO, при этом кроме денег, собранных заранее от инвесторов, у нее больше ничего нет), а затем подыскать подходящую частную компанию с капитализацией в разы больше, чем капитализация самой SPAC, и провести поглощение. Найденная таким образом частная компания тоже выходит на биржу. Это выход на IPO путем сделки слияния с уже публичной SPAC. Поскольку частная компания обычно значительно крупнее, чем SPAC, и получает в итоге контроль, то такая сделка называется обратным поглощением (reverse merger). Из недавних крупных примеров сделок со SPAC можно назвать компании Momenus и Arrival, которые таким образом планируют провести публичный листинг (совокупность процедур включения ценных бумаг в биржевой список. — РБК Тренды).

Такой трюк позволяет и инвесторам, и компаниям привлекать большой капитал при помощи инструментов фондовых рынков и таким образом играть по другим правилам, которые из-за временных горизонтов, размера капитала или некоторых других соображений не подходят для обычного венчурного инвестирования.

Несмотря на все свои преимущества, SPAC по-прежнему оказывают дополнительное давление на венчурных капиталистов. По данным фирмы COWEN, количество SPAC выросло с 13 компаний пять лет назад до 188 в 2020 году. Их совокупная рыночная капитализация выросла примерно на 1800% до $64 млрд за тот же период. Это составляет почти половину капитала, выделенного венчурным капиталистам в 2019 году. Несмотря на то, что многие ведущие венчурные капиталисты также участвуют в SPAC, их размер поглощает огромные объемы ликвидности на рынке прямых инвестиций — капитала, который больше не поступает в венчурные фонды.

Экономика инноваций

Что такое IPO и раунды инвестиций

6 основных этапов венчурного инвестирования ?

Принесет ли дело прибыль и успех инвестору зависит от многих факторов, а главное от Ваших действий. Действия должны быть четко систематизированы по этапам и точно выполнены только в представленной ниже последовательности.

Этап 1. Сбор первоначального капитала

Это начальный этап, ведь когда человек приступает к внедрению проекта, нужно иметь хотя бы необходимый первоначальный капитал на первое время. Инвестор может финансировать как частично, так и полностью разработку и внедрение проекта или идеи.

Этап 2. Определения вектора развития инвестиций

На этом этапе важно изучить ситуацию на фондовом рынке. О том что такое фондовый рынок и как он работает, мы уже писали в прошлом выпуске

Возможно, Вы найдете для своего проекта или компании свободный сектор экономики или выясните, что обладаете инновационным товаром, который на рынке еще не представлен и будет точно первым.

Этап 3. Поиск перспективного бизнеса и составление плана его развития

Проект для будущего развития подобран, теперь важно остановиться и подумать, проанализировать все риски, связанные с деятельностью предприятия. И только потом приступать к разработке плана по развитию и воплощению его в жизнь для получения максимальной выгоды

Для этого возможно потребуется преобразование компании из частной в акционерную.

В одной из статей нашего журнала можно почитать о том, как составить бизнес план или скачать уже готовые примеры бизнес-планов.

Этап 4. Подписание договора

Финансовую составляющую Вы обсудили, теперь важно заняться юридическими вопросами. В этом вопросе стоит отдать предпочтение не финансистам, а квалифицированным в этом вопросе юристам во избежание разногласий в дальнейшем

Этап 5. Контроль деятельности предприятия

Венчурные инвесторы персонально заинтересованы в благополучном исходе развития компании. Они не только вкладывают деньги, но и непосредственно ведут контроль за деятельностью предприятия.

Они принимают активное участие в процессе разработки концепции, планировании, определении новых направлений в деятельности. Также венчурные инвесторы, как квалифицированные специалисты в этой области, дают консультации по тем или иным вопросам и полезные советы.

Этап 6. Продажа акций компании

Когда компания достигает значительного финансового положения, приносит достаточную прибыль, инвесторы начинают задумываться о продаже своих акций. Покупают такие акции другие вкладчики, которые отдают предпочтение работе, не связанной с большими рисками.

Привлечение средств венчурного фонда для стартап-проекта

Ключевые стратегии инвесторов

Принимая во внимание давление, с которым венчурные капиталисты сталкиваются со всех сторон, стремясь обеспечить солидную прибыль, топовые венчурные капиталисты Кремниевой долины придерживаются ключевых стратегий: оптимизации количества или качества. Количественный подход

Количественный подход

Количественный подход является относительно новым, и его безрассудство скоро станет очевидным.

По сути, количественный подход предполагает меньшие инвестиции, направляемые большему количеству компаний на более ранней стадии.

Когда венчурная фирма растет и начинает управлять все большим объемом капитала, она стремится инвестировать в более поздние стадии, когда капитализация стартапа уже высокая. Крупные фонды будут инвестировать $30 млн одним чеком, например, в раундах серии C или еще более поздних, вместо инвестиций по $1 млн в каждом посевном раунде. Однако на данный момент сделок на поздних этапах недостаточно для удовлетворения спроса, поэтому даже такие титаны, как Sequoia, делают все необходимое, чтобы участвовать в как можно большем количестве ранних раундов. У них есть надежда, что, широко распределяя капитал, они не упустят более поздних раундов финансирования самых успешных компаний, и удача обеспечит им достаточно побед, чтобы уравновесить многочисленные неизбежные потери.

У количественного подхода есть две проблемы:

- Другие венчурные капиталисты по понятным причинам раздражаются, если такой крупный игрок, как Sequoia, появляется на посевном раунде с по сути открытым чеком и при этом с полным отсутствием интереса. Это издевательство над серьезной аналитической работой, проделанной другими средними и малыми венчурными фирмами. Фаундеры также встревожены. Конечно, здорово иметь такое название, как Benchmark, среди своих инвесторов. Но в нем нет признания прекрасной идеи и надежной бизнес-модели, нет никаких гарантий поддержки или даже просто финансирования в будущем. Поскольку многие фаундеры ищут настоящие партнерские отношения, количественный подход не дает им ничего, кроме проверки.

- Вторая проблема количественного подхода в том, что он не очень перспективен. Допустим, крупная фирма распределяет $250 млн своего фонда на 100 посевных раундов. Доля владения стартапом, купленная за эти деньги, начинает размываться каждым последующим раундом финансирования. В итоге в лучшем случае венчурному фонду посчастливится владеть 20%-ной долей в шести стартапах-победителях, каждый из которых сделает выход на биржу на $1 млрд. Эти инвестиции в $250 млн принесут им $1,2 млрд, что на первый взгляд звучит неплохо. Фактически же половина всего капитала, инвестированного в фонд, принесла лишь четверть доходности, которую ожидалось получить от всего фонда. Это не большая победа.

Качественный подход

Качественный подход направлен не на то, чтобы найти горстку потенциальных единорогов среди сотен стартапов, а на то, чтобы сузить круг кандидатов до дюжины или двух десятков кандидатов с наилучшими шансами стать декакорнами (компаниями с капитализацией свыше $10 млрд) или гектакорнами (свыше $100 млрд). Вместо того, чтобы владеть 20% в шести единорогах, ориентированные на качество венчурные капиталисты знают, что им лучше владеть всего лишь 5% от одного декакорна, как Stripe (капитализация $36 млрд).

Качественный подход также означает, что венчурные капиталисты не размазали капитал тонким слоем по огромной поверхности

Инвестирование в дюжину компаний, а не в сотню, означает, что каждая из них может получить поддержку и внимание, в которых нуждается

Так почему же некоторые выбирают количество, когда качественный подход лучше? Потому что качество — это сложно. Вместо того, чтобы позволять фирмам — особенно крупнейшим венчурным капиталистам — торговать только своим брендом, нужно провести тщательную подготовку и анализ, чтобы определить, какие компании обладают таким редким потенциалом. Требуется постоянный мониторинг, чтобы замечать изменения, которые могут изменить перспективы стартапа к лучшему или худшему. Венчурные капиталисты должны развивать отношения с дальновидными фаундерами и ветеранами Кремниевой долины, чтобы постоянно иметь необходимые понимание, информацию и возможность принимать правильные инвестиционные решения. Чтобы быть уверенным в этой подготовительной аналитической работе и возглавлять раунды финансирования на основе этих убеждений, требуется крепкий внутренний стержень.

Подписывайтесь также на Telegram-канал РБК Тренды и будьте в курсе актуальных тенденций и прогнозов о будущем технологий, эко-номики, образования и инноваций.

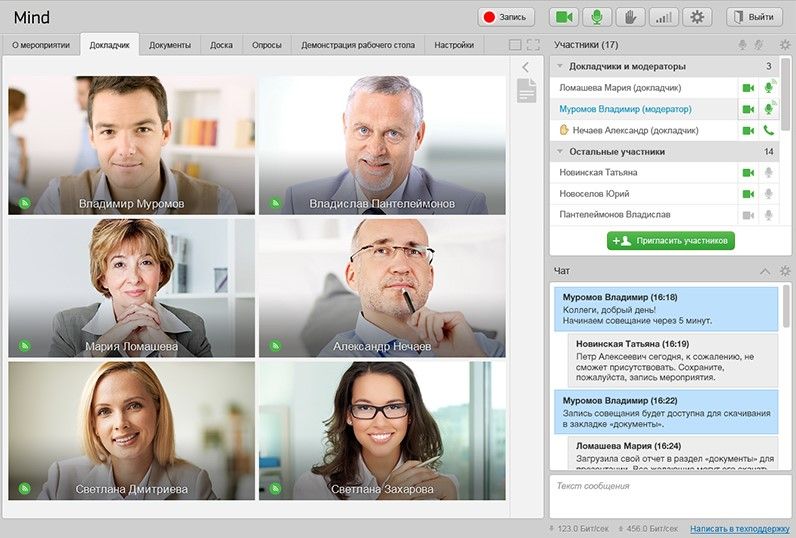

Венчурный инвестиционный процесс

Срок финансовых вливаний в венчурный проект обычно длится от трех до семи лет. Венчурные инвестиции по внедрению инноваций в зрелые бизнесы, где рост производства происходит быстрее, быстрее приведет и к отдаче прибыли. В предприятиях, где разработка бизнес-модели требует серьезного времени, естественно, потребуются и более длительные периоды финансовых вложений до реализации желаемой прибыли.

Заключение большинства венчурных инвестиционных сделок может занять примерно от месяца до года. Типичный срок от трех до шести месяцев — считается нормальным. Быстрые предложения тоже бывают, но это — исключения.

Процесс приобретения венчурных инвестиций начинается с оценки бизнес-плана. (См. Как составить бизнес план кафе — ресторана: пример). Основные аспекты, которые, по мнению потенциальных инвесторов, способны мотивировать на рискованные финансовые вложения в конкретное предприятие, заключаются в следующем:

- жизнеспособность продукта или услуги;

- потенциал для устойчивого роста компании;

- эффективное управление командой для эффективной работы компании;

- соотношение риска и ожидаемой прибыли;

- обоснование венчурного инвестирования и инвестиционных критериев.

Оценка и подбор компании сопровождается структурированием венчурных инвестиций. По обыкновению, венчурные инвестиции осуществляются в акционерный капитал. Инвесторы получают, сообразную затратам, долю в предприятии, а доли уже существующих акционеров уменьшаются. При этом, все деньги идут исключительно на развитие производства.

Поиск венчурного капитала для финансирования стартапа

По сложившейся практике, любая компания-соискатель проходит проверку на добросовестность по протоколу дью-ди́лидженс. Процедура due diligence является обязательной, чтобы гарантировать, что оценка выбранного бизнес-предложения для венчурного инвестирования является справедливой.

Детальное исследование и проверка данных может осуществляться с помощью независимых консультантов. Но чаще всего венчурные фонды имеют собственных высококвалифицированных экспертов для оценки поступившего бизнес-предложения.

Как только подготовительная работа будет завершена, перспектива конкретной венчурной инвестиции будет рассматриваться по направлениям:

- банковские услуги;

- договоры лизинга;

- менеджмент и информационные системы;

- оценка точности предыдущих прогнозов;

- финансовые допущения, анализ текущей ситуации, прогнозы на будущее;

- необходимая отчетность;

- зарплаты сотрудников и т. д.

По завершению этой большой подготовительной работы и запускается, собственно, сам процесс венчурного финансирования.

Когда планы материализовались

Каждое предприятие нуждается в деньгах для роста и развития. Но не все бизнес-модели соответствуют традиционным банковскими критериям, чтобы обратиться за поддержкой в данный финансовый институт. Таким образом, венчурные инвестиции это нередко единственный выход для выживания на экономическом пространстве молодых, перспективных компаний и рождения уникальных стартапов.

Рискованные финансовые вложения кому-то могут показаться неоправданной авантюрой, но потрясающие примеры появления и развития мировых инновационных брендов доказывают, что при правильном подходе, венчурные инвестиции способны принести огромные выгоды всем заинтересованным сторонам.

Автор статьи: Андрей Меркулов

Действующий предприниматель, владелец ряда инвестиционных проектов, эксперт в областях недвижимости, маркетинга, и автоматизации бизнеса.

Автор 6 книг о бизнесе, действующий член AMA (американской ассоциации маркетинга, www.marketingpower.com), организатор бизнес-конференций.

Интернет-маркетолог, эксперт по быстрому запуску бизнеса и построению системы управления.

Определение венчурного бизнеса

Понятие «венчурный бизнес» появилось в русскоязычной среде благодаря переводу с английского языка слова «venture» и подразумевает собой рискованное начинание в сфере инновационного бизнеса. Часто эту модель бизнеса так и называют венчур, особенно в инвесторском обиходе. Данный тип бизнеса базируется на научно-технологических достижениях и тщательных маркетинговых исследованиях. Сам венчур имеет истоки основания за рубежом, а в роли формы инвестирования на российской бизнес-арене начал развитие сравнительно недавно. В основном, венчурный бизнес трансформирует зачаточную инновационную идею в полноценный бизнес, проведя ее через ряд маркетинговых, финансовых и научно-технических тестов.

Венчурные инвестиции – что это?

О венчурных инвестициях на просторах СНГ начали говорить не так давно. И даже те, кто готов вложить средства в эту сферу, часто бывают далеко не всегда знакомы с деталями. В развитии венчурных инвестиций заинтересованы не только инвесторы, но и, конечно же, те, кто желает получить деньги под развитие бизнеса.

Как известно, прямые инвестиции предполагают намного ниже уровень доходности и, как следствие, такой же невысокий уровень риска. Но если вы рискнули связаться с венчурными инвестициями, полная потеря денег – не такой уж миф. Хотя взамен вам сулят высокий уровень доходности: минимум 50-100% годовых. На сегодняшний день можно найти немало как юридических лиц, так и частных персон (еще называемых «бизнес-ангелами»), занимающихся только венчурными инвестициями. Стоит отметить, что если процент риска в венчурные инвестиции будет существенно снижен, то такие вложения уже могут заинтересовать и прямых инвесторов.

Если объяснять принцип действия венчурных инвестиций, то представим такую ситуацию. Есть некое юридическое лицо, у которого имеется интересная идея, но нет средств для внедрения идеи в жизнь. Также есть «бизнес-ангел» или венчурный фонд, готовый внести свои средства в реализацию вышеуказанной идеи (если это венчурный фонд, то он в данном случае будет играть роль посредника). «Ангел» приобретает долю уставного капитала или часть акций, которые в дальнейшем будут проданы. Обычно на момент продажи акций они уже существенно возрастают в цене, следовательно, и цена доли инвестора также увеличивается. Прибыль «ангела» (или фонда) – это, как вы уже догадались, разница между ценой продажи и покупки акций или уставного капитала. Кстати, мощное развитие таких корпораций, как Microsoft и Google обусловлено именно венчурными инвестициями.

История данного вида инвестиций в США уже началась более 60 лет назад. Аналогично венчурные инвестиции доказали свою эффективность и во многих странах Европы – они приносят вкладчикам стабильные высокие дивиденды.

В отличие от западных коллег, российские инвесторы мало знакомы с венчурными фондами, а также с фондами, занимающимися прямыми инвестициями. Наши соотечественники вкладывают средства в венчурные фонды с начала 2000-х годов. К необходимости внедрения венчурного инвестирования Правительство Российской Федерации подтолкнули успешный опыт западных коллег и необходимость решения проблемы, заключающейся в существенной зависимости экономики от сырья. В 2006 г. было основано ООО «Российская венчурная компания», цель которой – инвестировать в российские венчурные фонды. Параллельно была основана «Российская ассоциация прямого венчурного инвестирования» или РАВИ, которая должна развивать инвестфонды России, а также проводить организации Российского венчурного форума и венчурных ярмарок. На сегодняшний день венчурные инвестиции в РФ набирают обороты, наблюдается рост венчурных фондов. Теперь это уже не редкое явление.

По сути, венчурные инвестиции можно трактовать как финансирование бизнеса, характеризуемого привлекательными возможностями, но еще не закрепившегося на фондовой бирже. Есть разработчики интересной бизнес-идеи, но у авторов нету достаточных средств для ее реализации. Вот тут-то и приходит на помощь венчурное инвестирование.

Все довольно просто. У вас есть средства, которые вы даете в распоряжение предпринимателю для реализации его идеи. При этом вы, а, возможно, и не вы один, становитесь совместным владельцем бизнес-проекта вместе с другими венчурными инвесторами. Какую долю доходов будут получать инвесторы – это оговаривается при подписании договора. Вы, как инвестор, приобретаете долю в перспективном стартапе. При позитивном развитии дела вы явно будете довольны результатами.

Необходимые показатели для получения инвестиций стартапом

В мировой практике компания имеет возможность привлечь инвесторов, если темп ее развития обеспечивает стабильный рост. Наибольший интерес представляет инвестирование в стартапы находящиеся на уровне самоокупаемости и более. Но есть и другие показатели:

- Для компании направления B2B критерием успешности считается заключение ряда контрактов на интеграцию продвигаемого продукта.

- Для сферы маркетинга, медиа и клиентских интернет-сервисов привлечение реальных пользователей должно составлять не менее 6% в неделю.

- Если бизнес-идея затрагивает выпуск конкретной продукции (hardware стартапы), обязательным условием будет наличие действующего прототипа и положительная оценка у потребителя, например, на сервисах краудфандинга.

- Если интенсивность развития компании характеризуется стабильным приростом более 10%, это является маркером успешности и предложения о финансировании будут активно поступать со стороны самих инвесторов.

Для отечественных стартапов критерии оценки привлекательности для инвестора, помимо интенсивного роста, включают в себя наличие сформированной основной команды проекта (dream team). Сюда входят:

- Предприниматель или управляющий, обладающий опытом и пониманием отраслевого рынка.

- Разработчик (программист), имеющий уникальные навыки и минимум пять лет опыта работы в крупной компании.

- Команда должна обеспечивать создание базы продукта и его представление на рынке. Остальные члены команды (маркетологи, дизайнеры, бухгалтеры, юристы) не столь важны для инвесторов, поскольку легко заменяемы без ущерба для проекта.

Проблемы, снижающие вероятность привлечения инвестиций:

- Отсутствие патента на продукцию или прав интеллектуальной собственности.

- Работа членов команды стартапа над другими проектами.

- Личностные разногласия членов команды.

- Сложность масштабирования проекта.

- Малая доля владения компанией у ее основателей.

Заключение

Мы дали определение основным понятиям и рассмотрели ситуацию венчурного инвестирования в России. В следующих статьях мы продолжим изучение данной темы.

Дорогие друзья! Мы надеемся, что вы плодотворно провели время, читая эту статью. Желаем каждому инвестору найти тот самый проект, который уже ждет его где-то, а каждому стартаперу – осуществить на деле свою идею. Ждём от вас оценок публикации и комментариев к ней. Будьте успешны во всех начинаниях!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.