Биржевой брокер

Содержание:

- Как выбрать надежного и выгодного брокера

- Кто такие брокеры на бирже

- Услуги биржевого брокера

- Сколько зарабатывают брокеры

- БКС

- Как выбрать брокера для фондового рынка

- Описание и характеристика профессии

- БКС это развод?

- Как не прогореть, играя на бирже?

- Схема работы

- Приложения для торговли

- Как стать банковским брокером? С чего следует начать?

- Какими бывают брокеры

- Чем отличается брокер от трейдера

- Как выбрать брокера

- Небольшие нюансы

- Что общего и чем отличаются

Как выбрать надежного и выгодного брокера

Подарить/потерять деньги просто. Сложно сохранить и приумножить.

Я рекомендую:

- собрать всю публичную информацию о брокере;

- сделать табличку с важными критериями;

- безжалостно отсеивать худших.

Если ищете брокера в сфере финансового трейдинга, зайдите на сайт Московской фондовой биржи https://place.moex.com/brokers

Можете прогуляться по нашему сайту: здесь есть нюансы работы, рейтинг, отзывы. Информация проверена.

На что обратить внимание

Мой совет: скачайте с интернета или закажите договор (если сайта нет). Там указан номер лицензии (проверяют на http://www.cbr.ru/links/fmp_check/). Проверку нужно делать лично и хотя бы раз в квартал.

Важны также:

- торговый терминал;

- серверное оборудование брокера;

- возможность подавать заявку по телефону (в случае сбоя терминала – а у вас, по закону подлости, именно в этот момент «висит» сделка);

- информационная поддержка (готовность персонала помогать);

- депозитарий.

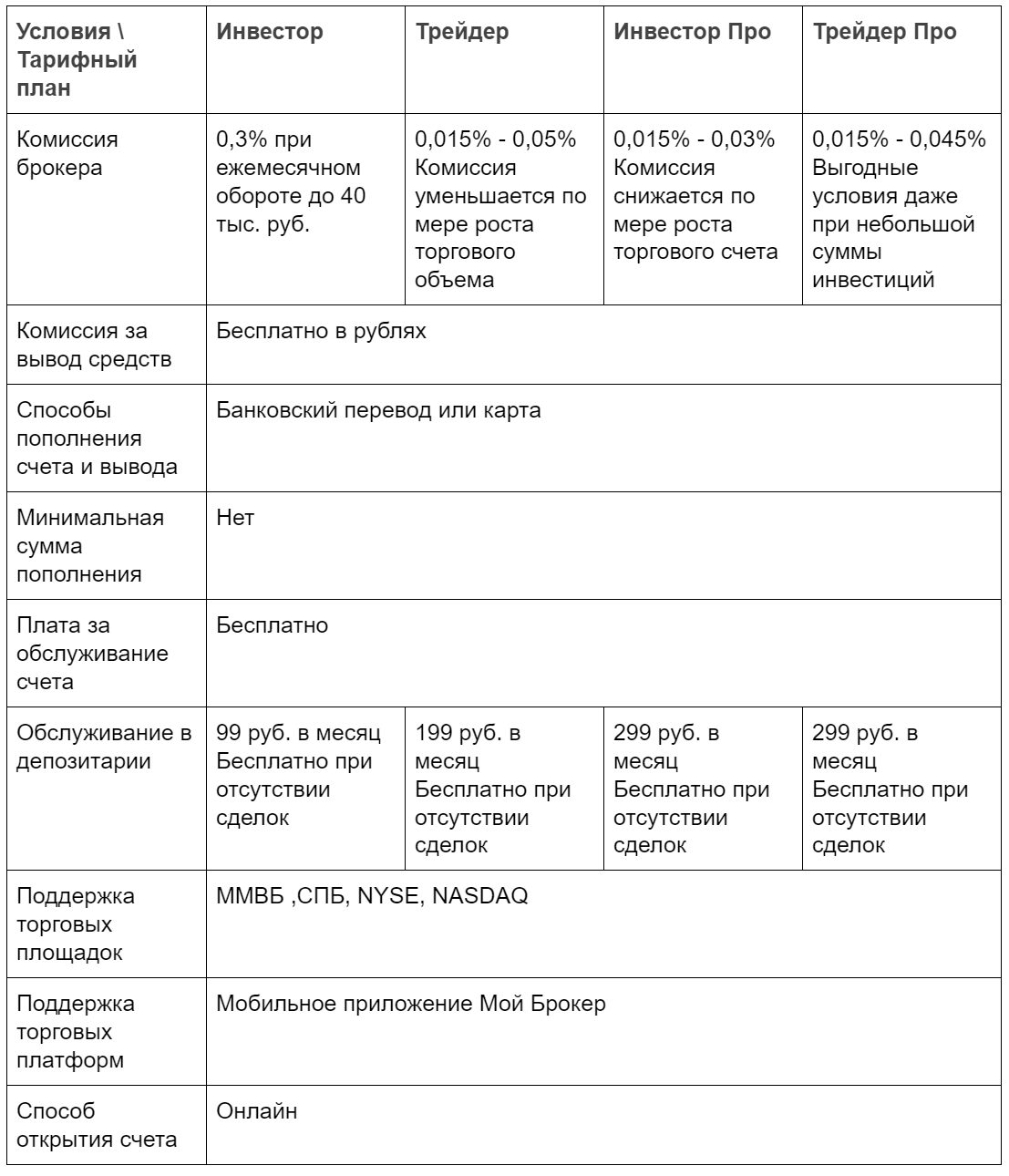

Внимательно изучите тарифы (размер, за что, когда будет удерживаться комиссия). Есть ли регулярная абонентная плата, сколько придется заплатить за пополнение счета и вывод средств.

«Стелю соломку»:

- найдите бесплатный вебинар о налогах (если брокер иностранный, обязательно возникнут трудности с двойным налогообложением);

- просчитайте сумму платежа с учетом всех комиссий брокера;

- уточните, какие справки потребуются в налоговой (отчет брокера, расшифровка дохода с учетом курса и др.).

Список надежных брокерских компаний

Если подыскиваете надежного брокера, рекомендую просмотреть список лучших, на мой взгляд. Только не бегите к первому же в списке, игнорируя остальных. Он подходит для моих объемов торгов, удовлетворяет моим критериям, которые необязательно совпадут с вашими.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Кто такие брокеры на бирже

Как это происходит?

На бирже совершать сделки напрямую могут только профессиональные участники рынка. Имеющие соответствующие лицензии. Обычным физическим (да и юридическим) лицам вход закрыт.

Чтобы получить доступ на фондовый рынок, нужно заключить договор с брокером на обслуживание. Внести деньги на счет. И можно начинать торговлю. То есть покупать акции, облигации, валюту и так далее.

Схема совершения сделок следующая.

- Выставляете заявку на покупку, например хочу купить 100 акций Газпрома.

- Брокер проверяет наличие средств на вашем счете, достаточных для покупки.

- Если все нормально, заявка выводится на биржу.

- Биржа сводит Вас с продавцом, у которого выставлено на продажу нужное количество акций по лучшей цене.

- Совершается сделка и биржа передает информацию брокеру.

- Брокер фиксирует факт покупки на вашем счете (списывает деньги, зачисляет акции).

- В своем портфеле вы видите купленные акции.

Все эти действия происходят буквально за доли секунды. Обратная ситуации (продажи) выглядит аналогично.

Услуги биржевого брокера

Услуги биржевые брокеры оказывают своим клиентам – юридическим либо физическим лицам. В последнем случае контакты с клиентом и осуществление конкретных действий может ложиться на одного специалиста – трейдера. Важный момент: услуги по представлению интересов, скупке и продаже ценностей (акций, валюты, товара) могут оказываться в нескольких вариациях:

- с выдачей рекомендаций клиентам и с их согласия и одобрения,

- на собственное усмотрение (по договорённости),

- строго исполняя требования клиента, не давая советов.

В зависимости от потребностей клиенты могут выбрать тот или иной вариант совместных действий с биржевым брокером.

Также порой важно различать услуги брокера, занятого у юридического лица (фактически, служащего), и услуги независимого специалиста

Сколько зарабатывают брокеры

Косвенно уровень дохода ведущих брокеров можно оценить по торговому обороту их клиентов за месяц. У топовых брокеров речь идет о суммах в несколько сотен миллиардов рублей.

Умножаем на средние комиссии (0,03-0,06%). И получаем размер выручки. Минус издержки на поддержание серверов, аренду, рекламу и зарплаты сотрудникам.

Список брокеров по торговому обороту регулярно публикуется на сайте Московской биржи.

Если говорить конкретно про сотрудников брокерской компании, то средний уровень заработной платы зависит от региона. Минимальная оплата начинается от 60-70 тысяч в Москве. В других городах обычно от 30-40 тысяч.

В основном это базовый оклад. Премии зависят от выполнения плана. И как такого потолка нет. «Зацепив» пару-тройку крупных клиентов, оперирующих многомиллионными капиталами, брокеру будут постоянно идти хорошие отчисления от их торговли.

По своей сути, работа брокера сводится к деятельности менеджера по продажам. А не к торговле на бирже. «Новые» клиенты закрепляются за «продажником». Они торгуют — контора получает прибыль. Определенный процент перепадает брокеру лично (обычно от 10 до 30% от комиссий уплаченных клиентом за сделки).

БКС

Брокер БКС — лидер по объему торгов среди российских брокеров и одна из старейших компаний, предоставляющих посреднические услуги на рынке ценных бумаг. БКС обладает полноценной инфраструктурой, сопоставимой с брокером Финам.

Название БКС часто ассоциируется у пользователей именно с брокерскими услугами. И не зря: основное направление деятельности брокера — предоставление услуг на рынке акций. Поэтому тщательнее всего БКС подходит к обслуживанию счетов инвесторов.

Преимущества:

-

Доступ к иностранным акциям;

-

Отсутствие комиссий за вывод;

-

Можно инвестировать с любой суммы на стартовом тарифе;

-

Бесплатное приложение;

-

Услуги депозитария входят в тариф;

-

Качественная поддержка;

-

Комиссия снижается при увеличении торговых оборотов.

Недостатки:

Высокая комиссия (если низкий торговый объем сделок).

Как выбрать брокера для фондового рынка

Выбор брокерской компании не должен вызвать затруднений. Их не так много представлено в России. Рекомендую работать со следующими (сам работаю с ними):

Это одни из лучших брокеров для торговли на бирже. Они оказывают услуги большой части профессиональных трейдеров в России. Бесплатное пополнение и снятие средств. Перечислим их преимущества.

1 Предоставляют наилучшие условия, а именно: самые низкие комиссии за торговый оборот. Есть офисы в крупнейших городах, крупный сервис поддержки клиентов.

Для клиентов доступны все финансовые инструменты на фондовой бирже:

- Акции российских компаний. Автоматически выплачиваются поступающие дивиденды на счёт.

- Облигации (гособлигации (ОФЗ), корпоративные, еврооблигации).

- ETF фонды.

- Фьючерсы.

- Опционы.

- Валюты.

2 Есть услуги по автоследованию стратегиям профессионалов, доверительное управление и прочее.

3 Можно открыть ИИС (индивидуальный инвестиционный счёт), чтобы получать налоговые вычеты от пополнения («тип А»), либо не платить налог на прибыль по счёту («тип Б»). Первый тип предполагает максимальную сумму возврата 52 тыс. рублей в год (для этого надо пополнить счёт за год на 400 тыс). Более подробно про возможности ИИС читайте в статьях:

4 Еще одним преимуществом этих брокеров является наличие мобильных приложений для торгов на Android и iOS. То есть можно удалённо совершать торговые операции через смартфон и планшет, находясь в любом месте.

У других брокеров также есть приложения, но они не удобны (отсутствуют графики и биржевой стакан, может просто не открываться какое-то время, когда надо срочно что-то купить/продать).

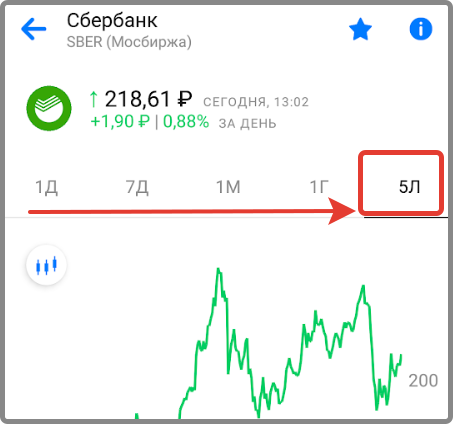

Так выглядят графики котировок на Финам трейд:

5 Если нет доступа к интернету, то можно совершить торговую операцию по телефону. Просто звоните брокеру, называете свой торговый код и выставляете заявку прямо по телефону.

В рейтинге брокеров по количеству клиентов высокое место занимает Сбербанк. Однако, такая популярность скорее связана с рекламой и незнанием других компаний. Могу лишь сказать, что его сервис заметно хуже рассмотренных компаний, а комиссии за торговый оборот у Сбербанка значительно выше. За одну сделку берётся 0,06%. Я не знаю никого из профессиональных трейдеров, кто бы одобрил такие условия

Особенно это важно для тех, кто совершает много операций. Но проблема не в комиссиях, а в том, что мобильным приложением совершенно не удобно пользоваться

Действующий список компаний предоставляющий брокерские услуги можно посмотреть на официальном сайте биржи ММВБ (moex.com/ru/members.aspx)

На что обратить внимание при выборе других брокеров

Если Вы хотите открыть брокерский счет у другого брокера, то при выборе обращайте внимание на следующие факторы:

- Торговые условия (комиссии за оборот);

- Доступные финансовые инструменты;

- Комиссии за ввод/вывод денег;

- Рейтинг и репутация;

- Наличие обучение, консультаций;

- Удобство доступа к торгам (например, без приложений на телефоне невозможно совершать торговлю не из дома);

Описание и характеристика профессии

Итак, чем именно занимаются брокеры, можно понять из общепринятого определения, из которого следует, что они оказывают посреднические услуги покупателю и продавцу, получая за это заранее оговоренное денежное вознаграждение – комиссионные. Сегодня существует целый ряд разновидностей этой профессии.

- Биржевой брокер – занимается покупкой-продажей акций, операциями с иностранными валютами, драгметаллами. Самый узнаваемый пример места возможной работы – широко известный рынок «Форекс».

- Страховой брокер обеспечивает взаимодействие страхователя и компании, оказывающей соответствующую услугу.

- Представляющий брокер – принимает от своих клиентов заявки для оформления сделок на бирже, но не проводит их.

- Бизнес-брокер сопровождает процедуру покупки и продажи какого-либо бизнеса.

И это далеко не все разновидности. Чтобы стать одним из лучших в профессии, нужно превосходно разбираться в экономике в общем и в финансово-рыночных процессах в частности.

БКС это развод?

БКС является одним из наиболее популярных и успешных фондовых брокеров России, лидером, имеющим серьезную репутацию, ведущие позиции и престижные награды (так, это брокер №1 в рейтингах Московской биржи, занимающий первое место по оборотам ценных бумаг на российском рынке и т.д.). Организация входит в состав крупнейшей финансовой группы, которая предлагает максимум возможностей для своих клиентов. С 2004 года, уже более 10 лет брокер предоставляет весь комплекс услуг по торговле на финансовых рынках как начинающим, так и профессиональным трейдерам и инвесторам, имеет обширную сеть офисов по стране. Сегодня он продолжает динамично развиваться, предлагать своему пользователю современный функциональный сервис, доступную торговлю ценными бумагами.

БКС был одной из первых организаций в нашей стране, которая выбрала в качестве приоритета развитие интернет-трейдинга, предложила своему пользователю функциональные сервисы («Мой брокер», БКС Премьер, БКС Экспресс и т.д.), сделавшие работу наиболее комфортной. И сегодня профессиональные сотрудники ежедневно работат над улучшением сервиса. Брокер имеет необходимые для торговли лицензии, что также выступает дополнительным доверительным фактором, свидетельствует о том, что перед нами серьезная организация, а не фирма-однодневка или мошенник.

Брокеру важно предоставить своему пользователю не только уникальный сервис и надежные терминалы, но качественное обслуживание, поддержку персонального менеджера, выгодные тарифы и низкие комиссии. Для работы доступен широкий выбор активов ведущих российских и международных бирж

Отдельно стоит отметить высокое качество обучающих материалов, большого количества аналитики, которую используют в работе престижные информационные издания (Ведомости, РБК и т.д.). В интернете можно познакомиться с большим количеством отзывов о работе у брокера, как положительных, так и отрицательных. Несмотря на то, что пользователи отмечают достаточно преимуществ (выгодные тарифы, надежные терминалы и уникальные сервисы, качество тех.поддержки, обучающих материалов и аналитики, быстрый вывод средств и т.д.), негативных отзывов очень много. И, хотя в сети активно работает менеджер от лица компании, брокеру необходимо оптимизировать свой сервис.

Стоит ли считать БКС лохотроном и мошенником? Думаем, нет, т.к. брокер на протяжении более 10 лет успешно доказывает свои серьезные намерения занять прочную позицию на рынке, предложить пользователю максимум возможностей, функциональную торговлю ценными бумагами. И все-таки, чтобы избежать проблем в работе с компанией, советуем активно работать с персональным менеджером, уточняя у него полную информацию о правилах торговли, процедуре вывода средств, комиссиях брокера и т.д.

Как не прогореть, играя на бирже?

Деятельность брокера на бирже повсеместно сопряжена с рисками, поэтому промахи неизбежны.

Однако, чтобы сократить возможные потери и настроиться на долгосрочную работу, следует придерживаться некоторых правил.

Прочно закрепиться на фондовом рынке

На начальном этапе главной задачей брокера должно стать «выживание» и сохранение своих позиций, а отнюдь не получение прибыли.

По статистике, около 95 % агентов прекращают свою деятельность из-за потери вложенных денег, а потому закрывают счета в первые полгода работы.

Поэтому изначально необходимо избавиться от страха потерпеть поражение и хладнокровно пережить первые колебания конъюнктуры.

Сохранять спокойствие и трезвость мышления

Более сильные и опытные игроки рынка могут создавать новичкам дополнительные неблагоприятные условия для работы.

Чтобы избежать паники и принятия необдуманных решений, важно придерживаться выбранной линии поведения и сохранять свои позиции. Анализировать и проверять поступающую информацию

Анализировать и проверять поступающую информацию

Фондовый рынок наполнен конкурентами и структурами, которым выгодно вносить дезинформацию и откровенно врать.

В качестве распространителей противоречивых, недостоверных или искаженных данных могут выступать различные аналитические и информационные агентства, действующие в интересах третьих лиц.

Поэтому жизненно важно подвергать сомнению и анализу любую поступающую информацию. Оценивать баланс сил, задействованных на фондовом рынке

Оценивать баланс сил, задействованных на фондовом рынке

Успешным может стать только брокер, осознающий реальное положение дел на фондовом рынке и понимающий интересы всех его участников.

Необходимо избавиться от иллюзий и уповать не на удачу, а на собственные умственные способности, подкрепленные инсайдерской информацией.

Оценивать возможности своего рабочего капитала

Размер имеющегося капитала (именующегося «плечом») напрямую влияет на возможности брокера чем он больше, тем шире потенциал и крепче позиции.

Крупные инвестиции всегда нейтрализуют мелких игроков, поэтому любой сделке должна предшествовать оценка своих сил.

Для новичков рекомендуемое соотношение суммы инвестиций к размеру потенциального контракта должно иметь показатели 1:3 или 1:5.

При этом первые сделки лучше всего вообще проводить без маржинальной торговли.

Контролировать свои действия

Азарт и неумение вовремя остановиться могут стоить брокеру карьеры. В основе успеха всегда лежит рациональное управление рисками и трезвый расчет.

Лучше научиться получать небольшую прибыль за счет правильно выбранной тактики и верной оценки ситуации, нежели один раз рискнуть и все потерять.

Работать на ликвидных фондовых рынках

Следует тщательно выбирать место для ведения торгов, отдавая предпочтение регулируемым и ликвидным рынкам, например, NASDAQ, DB, NYSE, LSE и др.

Изучить инструменты, законы и проблемы фондового рынка

Чтобы стать профессионалом своего дела, одной интуиции и азарта мало. Необходимо знать теорию и уметь делать правильные выводы. Залогом благополучной брокерской деятельности могут стать знания из области психологии, юриспруденции, бухгалтерского учета и маркетинга.

Однако самым главным параметром успеха остается опыт. Только практические навыки и собственные ошибки способны научить специалиста принимать верные решения и отделять главное от второстепенного.

Перед тем, как начать самостоятельную деятельность, целесообразно пройти стажировку в организации, предоставляющей брокерские услуги. Это поможет получить первый опыт и выявить слабые места. Кроме того, полезно провести несколько торгов в качестве трейдера.

Однозначно, брокер профессия не для всех. Эта специальность требует ясного и трезвого мышления, понимания механизмов рынка, а также железного характера.

Поэтому, прежде чем начинать работу, следует изучить теорию и беспристрастно оценить свои возможности, поскольку каждый раз, совершая сделку, брокер рискует не только репутацией, но и вложенными деньгами.

Схема работы

- Клиент обращается в компанию, которая является кредитным брокером.

- Менеджер приглашает клиента на встречу для обсуждения предмета кредитования и подписания договора о сотрудничестве. В договоре обязательно указывается размер комиссии от суммы кредита в пределах от 2—10 % (в редких и сложных случаях — до 20%), в зависимости от вида и сложности кредитной операции. Вознаграждение может быть и в виде фиксированной суммы.

- Кредитный брокер предоставляет квалифицированную консультацию по всем финансовым вопросам. Анализируя документы заёмщика и его финансовое состояние, кредитный брокер подбирает наиболее подходящую для данного клиента кредитную программу, помогает правильно заполнить анкеты, заявления и прочие документы.

- Собрав необходимый пакет документов, кредитный брокер подает его в банк(и), который(ые) был(и) заранее выбран(ы) при соглашении заёмщика. Банк, в свою очередь, рассматривает и обрабатывает пакет документов для вынесения предварительного решения о кредитовании заёмщика.

- В случае положительного решения банка, сотрудник банка готовит кредитный договор и договоры обеспечения кредитной сделки для подписания клиентом. С момента подписания кредитного договора, договоров обеспечения и страхования клиент вступает с банком в кредитные отношения, приобретает статус заёмщика и наделяется рядом гражданских прав и обязанностей.

- После подписания кредитного договора заёмщик получает сумму кредита в кассе банка или на пластиковую карточку. В соответствии с условиями кредитного договора, заемщик обязуется погашать кредит и начисленные проценты в соответствии с выбранным графиком платежей и в течение обусловленного срока.

Приложения для торговли

Ещё несколько лет назад самым популярным терминалом для индивидуальных инвесторов была платформа QUIK. Многие пользуются ей и сегодня, но всё большее распространение для совершения сделок на бирже получают мобильные приложения брокеров.

В идеальной ситуации у клиента есть максимальный выбор: он может торговать как через родное приложение брокера, так и через сторонние терминалы. При этом доступны как веб-версия, так и приложения для компьютера и мобильного телефона.

В таблице ниже я показываю, что дают в качестве программного обеспечения наши топовые брокеры своим клиентам.

| Брокер | Программное обеспечение |

| ФГ БКС | Quik, мобильная версия Quik,Metatrader 5, мобильная версия Metatrader 5, платформа TSlab, и т.п. |

| Открытие | XTick Extreme,MetaTrader 5, QUIK все виды |

| Финам | |

| Кит Финанс |

KIT Finance TWS (Trader Workstation) и мобильная версия Handy Trader Quik и мобильная версия |

| ООО “Алор+ | Quik и его разновидности,Trading View, Алор Трейд |

Вот здесь очень трудно кого-то выкинуть из списка на звание «лучший брокер России». Я торгую только в терминале Quik и мне не нужны никакие, даже мобильные версии Quik. Поэтому убрать из списка брокера, со скромным программным обеспечением, было бы не правильно.

Но для себя вы можете уже отметить, чем бы вы хотели пользоваться для своей торговли.

Как стать банковским брокером? С чего следует начать?

Для того чтобы начать свою профессиональную деятельность в банке, вам обязательно потребуется экономическое образование. Это самый важный аспект. Если у вас есть образование, но не экономическое, а, к примеру, юридическое или коммерческое, вы можете воспользоваться услугами специальных профессиональных курсов в нужной сфере. Благо подобных занятий сейчас огромное количество, и вам не составит труда их найти.

Второе, что вам понадобится – это знания и умения коммуникации и взаимодействия с людьми, в данной работе без этого просто не обойтись. Также вы можете записаться на специальные подготовительные тренинги психологического воздействия. На самом деле, этот аспект очень важен, пожалуй, в любом деле, а не только в банковской сфере.

Ну и последнее, что вам потребуется – это сам поиск подходящего заведения, где нуждаются в таких сотрудниках. Без хорошей работы тоже никуда не деться.

Какими бывают брокеры

Брокеров принято классифицировать по сегменту финансового рынка, на котором они работают.

Валютные

Это компании, которые позволяют трейдерам спекулировать на валютном рынке. Он еще называется Форекс – прочитайте в моей статье об особенностях этого молодого рыночного сегмента.

У этих брокеров очень много особенностей, например, они работают круглосуточно, закрываясь только на выходные дни, предоставляют трейдерам большие кредитные плечи, взимают спреды.

И мошенников среди них тоже очень много. Брокеров Форекса в России было несколько сотен, пока ЦБ не начал их проверять и лицензировать. Когда началось лицензирование, от этих сотен осталось всего 9 компаний, а на сегодняшний день лицензию сохранили только 3.

Читайте подробнее в статье о брокерах Форекс.

Фондовые

Это такие брокеры, которые позволяют торговать ценными бумагами. В первую очередь они открывают доступ к акциям и облигациям.

Некоторые из них позволяют спекулировать только к Московской бирже, где торгуются, в основном, акции российских компаний. Некоторые – на Санкт-Петербургской, где можно покупать ценные бумаги иностранных фирм.

Есть и такие, которые позволяют заниматься трейдингом и на Московской, и на Санкт-Петербургской бирже.

Товарно-сырьевые

Эти брокеры позволяют торговать так называемыми контрактами на сырье (commodities). То есть зарабатывать на изменениях цен нефти, кукурузы, кофе, чая, золота и прочих типов «сырья» (в широком смысле).

Чем отличается брокер от трейдера

Разница между определением трейдера и брокера сводится к тому, что первый зарабатывает благодаря колебанию цен, а второй только оказывает посреднические услуги. Клиент рискует оказаться в убытках при неправильной операции, а брокер всегда будет в выигрыше, поскольку получит свой процент за проведение сделки.

Брокер часто оказывается юрлицом (официальным представителем брокерской компании). А трейдеры в основном физлица, которые лишь получают прибыль при помощи торговли онлайн, покупая или перепродавая ценные бумаги. Как неопытные участники, они составляют соглашение с брокером, чтобы иметь открытый доступ к бирже, но иногда действуют по собственной инициативе.

Главное — понимать, что брокеры самостоятельно не торгуют, а просто предоставляют необходимые услуги остальным участникам и ищут новых клиентов. А трейдер играет роль альтернативного заказчика.

Как выбрать брокера

На что обратить внимание? И какой критерий отбора?

В принципе все лицензированные брокеры предоставляют практически одинаковый перечень основных услуг. Если это доступ к торгам на Московской бирже — то эта услуга есть у всех. Разница только в качестве обслуживания, удобстве для клиентов и тарифах. И конечно же надежности.

Это как открывать вклад в банке. Можно найти ну очень хорошие проценты по депозиту, но в каком нибудь банке «Рога и копыта». У которого сегодня-завтра могут отозвать лицензию.

Поэтому в первую очередь нужно смотреть на надежность. Можно рассмотреть список брокеров, являющиеся лидерами по торговому обороту клиентов. Логика проста. Если большинство работает с ними — значит доверяет.

На сайте Московской бирже всегда есть актуальный список брокеров-лидеров по торговому обороту его клиентов за прошедший месяц.

Второй пункт — сколько это будет вам стоить? Или размер торговых издержек или комиссий. Здесь придется провести некоторый анализ предложений брокеров. Нельзя однозначно сказать, что этот брокер самый выгодный. А другой слишком дорогой.

Линейка представленных тарифов у всех разная. Самая выгодная тарифная сетка для долгосрока может быть у одного брокера. А для активного трейдинга «выгодность» у другого. С большими капиталами лучше работать с третьим. А четвертый брокер разрешает открывать счета с маленькими суммами без минимальных ежемесячных платежей.

Третий пункт — удобство для вас. Сюда входит пополнение и вывод денег со счета (скорость ввода-вывода, комиссии за эти операции, какими способами можно пополнить счет и снять деньги). Открытие счета (онлайн или личное посещение офиса). Решение с брокером различных вопросов.

Перед началом выбора, желательно знать про тарифные ловушки и уловки брокеров.

Небольшие нюансы

Естественно, в пору глобального кризиса во всей стране часто происходят задержки по кредитным платежам, но важно понимать, что от этого и зависит показатель эффективности работы банковского брокера – сможет ли он с достоинством довести своего клиента от начала и до конца или нет. Принято считать, что опытный и профессиональный работник сможет изначально выстроить нужную тактику, выдать правильный кредит своему посетителю и добиться быстрой или своевременной выплаты без каких-либо проблем, даже если это непросто

В процессе переговоров важно умело выйти на определенный компромисс и добиться необходимого результата.

Что общего и чем отличаются

По плюсам и минусам, рассмотренным в предыдущей части статьи, уже можно выявить сходства и отличия двух счетов. Рассмотрим их подробнее.

Налоговые льготы

Они есть у обоих вариантов, только разные.

На ИИС это:

- Возврат части внесенных для инвестиций денег. Максимальная сумма для льготного налогообложения – 400 тыс. рублей, 13 % от нее, подлежащих возврату, – 52 тыс. рублей в год. Если вы внесли, например, 500 тыс. рублей, то получите от государства только 52 тыс. рублей. Возмещение можно оформлять каждый год.

- Освобождение от налогообложения доходов от операций с ценными бумагами, а это 13 % с прибыли. Правда, получить эту льготу можно только при закрытии ИИС.

На брокерском счете – это льгота на долгосрочное владение ценными бумагами (ЛДВ). Действует с 2015 года. От НДФЛ освобождаются доходы от операций с ценными бумагами, которые:

- обращаются на организованных торгах, в том числе льгота распространяется на паи открытых ПИФов;

- приобретены после 1.01.2014;

- находятся у инвестора 3 и более лет.

Максимальный доход, который не подлежит обложению НДФЛ, рассчитывается так:

Получается, что минимальная сумма, освобождаемая от налога, равна 9 млн рублей. Чем больше срок владения, тем выше доход, подпадающий под ЛДВ.

ЛДВ служит альтернативой типу “Б” по ИИС. Поэтому некоторые инвесторы, которые не могут или не хотят воспользоваться типом “А”, а владеть ценными бумагами собираются долго, вообще не открывают ИИС из-за существующих на нем ограничений.

Максимальная сумма

По этому параметру разница между инвестиционным и брокерским счетом существенная:

- на ИИС максимальная сумма, которую инвестор может внести в течение года, равна 1 млн рублей, но возместить налог получится только с 400 тыс. рублей;

- на брокерском счете никаких ограничений по максимальной сумме нет.

Не советую хранить у брокеров деньги. Как только перевели их на ИИС или брокерский счет, покупайте активы (акции, облигации, ETF)

Это мера предосторожности от возможного банкротства брокерской компании или банка

В США клиенты брокеров застрахованы до 500 000 $, в Европе – до 20 000 евро. В случае банкротства посредников инвестор получает свои деньги в пределах этих сумм. В России только банковские вклады участвуют в системе страхования до 1,4 млн рублей.

Но если вы на вложенные деньги приобрели ценные бумаги, то запись об этом будет храниться в специальной организации – депозитарии. Активы не пропадут. Вы спокойно перейдете к другому брокеру и продолжите пополнять свой инвестиционный портфель.

Количество счетов

На одного налогового резидента в нашей стране можно открыть только один ИИС. При подписании документов на открытие клиенты ставят “галочку” в соответствующей графе и удостоверяют, что не имеют другого инвестсчета или обязуются его закрыть в течение 30 дней после открытия нового. Как действует механизм закрытия и открытия, я расскажу в конце статьи.

В этом инвестсчет тоже отличается от брокерского, которых можно иметь сколь угодно много. Знаю немало опытных инвесторов, владеющих 4 – 5 счетами в разных банках и брокерских компаниях. Их активы исчисляются десятками миллионов рублей. Хотя банкротство брокеров для нашей страны – редкий случай, но оно возможно. Потребуется потратить время на перевод ценных бумаг, поэтому инвесторы и работают с несколькими посредниками, снижая риски.

Вывод денег

Вывод денег с ИИС возможен в двух случаях:

- При закрытии счета. Без потерь это можно сделать через 3 года после открытия. Если деньги понадобились раньше, их, конечно, тоже вернут. Но в этом случае вам придется вернуть государству полученное ранее возмещение подоходного налога и заплатить пени в размере 1/300 от ставки Центробанка за каждый день использования денег.

- Полученные от эмитентов купоны по облигациям и дивиденды по акциям можно вывести на свою банковскую карту. Но при выборе брокера уточните, дает ли он такую возможность. Например, Тинькофф, Открытие и некоторые другие это сделать не позволят. Купоны и дивиденды поступят на инвестсчет, и вы сможете просто купить на них дополнительные активы.

С обычного брокерского счета деньги выводятся в любое время.

Ограничения по ценным бумагам

Во-первых, на ИИС можно заводить только деньги и только рубли. На брокерский – деньги в любой валюте, ценные бумаги (акции, облигации).

Во-вторых, на инвестсчете действуют ограничения по инструментам. Например, нельзя торговать на Форекс, покупать народные облигации и иностранные акции, обращающиеся на иностранных биржах. Брокерский счет дает доступ (в зависимости от вашего тарифа) ко всем инвестиционным инструментам.