Что такое ликвидность и формулы расчета её показателей по балансу

Содержание:

Анализ ликвидности

Компании должны регулярно проводить анализ ликвидности для оценки собственной финансовой устойчивости и платёжеспособности. С этой целью производится расчёт коэффициентов текущей, быстрой и мгновенной ликвидности.

При проведении анализа каждая компания самостоятельно определяет нормативные значения данных показателей, которые позволяют ей благополучно существовать и своевременно рассчитываться с долгами. К примеру, если организация не пользуется заёмными средствами, то она может снизить значения коэффициентов ликвидности до минимально допустимого уровня.

Анализом ликвидности также занимаются и частные игроки фондового рынка. Доля высоко и низколиквидных активов в портфеле зависит от готовности инвестора к риску. Консервативная стратегия предполагает, что данное соотношение будет составлять 50/50.

Лучшие доходные карты 2021

ПОРА

УБРиР

Дебетовая карта

- 6% на остаток

- до 6% кэшбэка

- 0₽ за обслуживание

Подробнее

ВостОк

Восточный Банк

Дебетовая карта

- 5,5% на остаток

- до 7% кэшбэка

- 0₽ за обслуживание

Подробнее

Прибыль

Уралсиб

Дебетовая карта

- 5,25% на остаток

- до 3% кэшбэка

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

Коэффициенты и соотношения

Рассмотрим важнейшие коэффициенты расчета ликвидности и платежеспособности. Основных, наиболее часто используемых в анализе, коэффициентов ликвидности три: текущей, быстрой и абсолютной ликвидности. Рассчитываются они по балансу и представляют собой отношение активов разной быстроты ликвидности к текущим обязательствам.

Текущая ликвидность рассчитывается по всем оборотным активам, быстрая ликвидность – по ликвидным оборотным активам, абсолютная ликвидность – единственно по высоколиквидным активам, к которым относят денежные средства и краткосрочные финансовые активы.

Для расчета используют принятое разделение по балансу:

- А1 – деньги и краткосрочные вложения (инвестиции);

- А2 – дебиторская задолженность менее года;

- А3 – дебиторская задолженность более года, запасы, «незавершенка» НДС;

- А4 – внеоборотные активы;

- П1 – кредиторская задолженность;

- П2 – краткосрочные обязательства, в т.ч. кредиты банков;

- П3 – долгосрочные обязательства;

- П4 – собственный капитал.

Как видим, оно основано на разделении активов по скорости обращения в деньги, а пассивов — по срочности погашения.

Текущая ликвидность: (А1 + А2 + А3)/(П1 + П2), нормальное значение 2 и выше. Быстрая ликвидность: (А1 + А2)/(П1 + П2), нормальное значение 1 и выше.

Абсолютную ликвидность называют еще коэффициентом денежной ликвидности, показатель говорит о возможности фирмы продемонстрировать быстрейшую ликвидность. Формула: А1/(П1 + П2), нормальное значение (наиболее часто используется) 0,2 и выше.

При анализе платежеспособности можно использовать указанное разделение. Так, если сумма А1 и А2 больше суммарного значения П1 и П2, фирма платежеспособна в краткосрочной и среднесрочной перспективе. А3 больше П3 – фирма в долгосрочной перспективе может быть платежеспособна. При этом А4 П4) — имеем неликвидный баланс.

Для анализа платежеспособности наиболее часто используют отношение суммарные обязательства / суммарный актив. Суммарные обязательства при этом являются суммой долгосрочных и текущих обязательств. Показатель выявляет долю активов, финансируемых за счет заемных средств в целом, независимо от источника. Используются средние значения переменных в периоде. Максимально рекомендуемый коэффициент — 0,5, минимум – 0,2.

Ликвидность активов и баланса

Как уже говорилось выше, все активы компании можно расположить по степени снижения ликвидности в следующем порядке:

деньги на счетах и наличные;

банковские и государственные ценные бумаги, акции;

дебиторская задолженность и краткосрочные вложения;

готовая к реализации продукция, а также запасы;

материалы;

оборудование;

недвижимость.

Способность оборотных активов к обращению в наличные средства в короткие сроки обеспечивают платежеспособность предприятия.

изображение с сайта forexaw.com

Ликвидность баланса отражает соотношение имеющихся активов к существующим пассивам, а точнее, можно ли за деньги, которые выручат от продажи имеющегося имущества, рассчитаться по долгам в определенные сроки.

Для этой цели выделяется 4 группы активов:

А1 – способные быть проданными в кратчайшие сроки;

А2 – реализуемые в срок до 12 месяцев;

А3 – остальные оборотные активы;

А4 – необоротные.

Пассивы же при этом группируются в зависимости от сроков их погашения:

П1 –текущие обязательства перед кредиторами, сотрудниками, госбюджетом и т.д., требующие скорейшей выплаты;

П2 –кредиты и займы, сроком до 1 года;

П3 – финансовые обязательства, которые нет необходимости выполнять в текущем году;

П4 –собственный капитал.

Предприятие будет ликвидно при условии, что первые три пункта активов превышают первые три пассивов, а последняя наоборот.

Что такое ликвидность простыми словами?

В экономической теории существует не одно, а сразу несколько определений ликвидности. Мы рассмотрим, что это такое простыми словами, на примере только самых основных. Чаще всего под ликвидностью понимают возможность без затруднений и в кратчайшие сроки реализовать актив по рыночной цене.

Активом может выступать любая материальная или нематериальная ценность. В финансовой и бизнес-сфере таковыми являются ценные бумаги, денежные вклады, недвижимость, предприятия, продукция и пр.

Деньги, как универсальное средство платежа, обладают самой большой ликвидностью.

Иное значение термина ликвидность заключается в способности коммерческой организации, государства или любого лица отвечать по своим финансовым обязательствам. На такую способность влияет множество факторов, в том числе, экономическая ситуация в стране и мире, конъюнктура рынка, суммарная стоимость активов предприятия и т. д.

К примеру, банк будет являться ликвидным, когда в случае активного кредитования физических и юридических лиц, у него найдётся достаточно резервов для исполнения обязательств по возврату средств по вкладам. А ликвидность государства определяется его возможностью своевременно гасить задолженность перед другими странами, международными организациями или банками.

Анализ ликвидности

При определении ликвидности первоначально оценивают объекты, имеющие самые высокие показатели: деньги в кассе, на счетах, депозитах. Далее следует анализ ценных бумаг тех компаний, которые хорошо реализуемы на биржах.

Меньшей ликвидностью обладают запасы сырья, материалов, стоимость незаконченного производства. Определение показателя для бухгалтерского баланса осуществляется по принципу его увеличения. Наиболее важным для анализа выступает расчет абсолютной, быстрой и текущей ликвидности.

То есть оценивается ликвидность:

- вложений;

- активов.

Для долгосрочных инвестиций подойдут низко- и среднеликвидные активы: недвижимость, негосударственные облигации, акции. Надежным считается соотношение таких активов 50/50. Для агрессивных инвесторов (или биржевых игроков) рекомендуемая доля высоколиквидных объектов насчитывает 80 %. Их легко сбыть без потери стоимости.

Что касается внутренних активов предприятия, большинство из них тяжело обращаются в деньги. Поэтому анализ направлен на отслеживание количества товара в обороте и денег на счетах — высоколиквидных объектов.

Допустимый норматив рекомендуется рассматривать для каждого предприятия отдельно. Например, если у организации заемные средства задействованы минимально, приобретение материалов для работы не требует много затрат, предел ликвидности можно уменьшить.

Коэффициенты ликвидности

Еще одно существенное замечание, на которое прошу обратить свое внимание. В Сети часто встречаются противоречия, касающиеся формул расчета коэффициентов ликвидности

Поэтому постарайтесь больше понять суть коэффициента. Это поможет понять, почему эти формулы (приводимые в данной статье) более корректны.

Коэффициенты ликвидности — показатели, применяющиеся для оценки способности предприятия погашать свои обязательства за счет имеющихся в ее распоряжении активов.

Поскольку активы имеют разную степень ликвидности — то есть способности превращаться в денежные средства, точно также и пассивы имеют различные сроки исполнения обязательств предприятием. (Наши пассивы, кроме собственного капитала, это чьи-то активы). Таким образом, задача коэффициентов ликвидности — в числовом выражении оценить соотношение аналогичных по сроку исполнения обязательств/реализации активов и пассивов.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности – коэффициент покрытия (англ. Current ratio, CR) — финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции). Данный коэффициент рассчитывается по формуле:

Текущая ликвидность = Текущие активы/ Текущие обязательства

Рассмотрим, как оценить значение данного коэффициента. Если его значение больше единицы, то текущих активов больше, чем текущих обязательств. Таким образом, предприятие, теоретически, способно своевременно выполнять свои текущие обязательства и осуществлять операционную деятельность

Прошу обратить внимание, что само по себе значение коэффициента текущей ликвидности ни коим образом не гарантирует отсутствие у предприятия кассовых разрывов, дефицита денежных средств и т.д., поскольку в состав текущих активов входят кроме денежных средств товары, материалы, готовая продукция, дебиторская задолженность и т.д

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – (англ. Quick ratio, Acid test, QR) — финансовый коэффициент, равный отношению высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период времени, необходимый для изготовления и реализации одной партии продукции) в случае возникновения сложностей со сбытом товаров или готовой продукции.

Данный коэффициент рассчитывается по формуле:

Быстрая ликвидность = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Рассмотрим, как оценить этот коэффициент

В числителе мы принимаем во внимание только активы, способность обращаться которых в денежные средства не вызывает у нас сомнений. То есть непосредственно деньги, долги нам и финансовые вложения, которые тоже могут быть обращены в деньги в короткий промежуток времени

Полученную сумму соотносим с текущими обязательствами предприятия — то есть текущими пассивами, из которых исключены суммы, которые не являются конкретными обязательствами по уплате денежных средств. Таким образом, мы получаем значение, сколько предприятие может оплатить на каждую единицу денежных обязательств, если вдруг все кредиторы одновременно предъявят требования к оплате.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности – финансовый коэффициент, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Показывает возможность компании погасить текущую задолженность исключительно имеющимися в наличии денежными средствами или их эквивалентами на определенный момент времени.

Абсолютная ликвидность = (Денежные средства + Краткосрочные финансовые вложения) / (Краткосрочные пассивы — Доходы будущих периодов — Резервы предстоящих расходов)

Виды

Поскольку это достаточно ёмкое понятие, оно применимо в различных сферах экономики

Далее мы рассмотрим основные виды, чтобы стало более понятно, почему важно обращаться к расчетам коэффициента

Ликвидность предприятия

Всё больше россиян задумывается об открытие собственного дела. Желание работать исключительно на себя, а не на стороннего человека вызывает огромный энтузиазм, так как жизнь от зарплаты до зарплаты совершенно непривлекательна. Но построить с нуля и без опыта бизнес удаётся немногим. Тому виной низкий уровень понимания законов рынка, а так же важных аспектов, которые формирует правильную концепцию ведения предпринимательской деятельности.

Что собой представляет ликвидность предприятий? Один

из важнейших показателей, о которых стоит знать начинающему бизнесмену.

Ликвидность предприятия представляет собой возможность погашения задолженности

за счёт активов, принадлежащих к одной группе объектов. О чём идёт речь?

Дело в том, что любое коммерческое предприятие имеет активы, находящиеся в обороте (это получаемая денежная прибыль, сырьё, расходуемое в процессе производства товара и прочее), а так же активы долгосрочные (к ним относится помещение предприятия, ресурсы, товар, находящийся на складе). Так вот ликвидность предприятия будет выражаться в грамотном соотношении этих групп активов.

Соотношение доходов компании, и её расходов напрямую влияет на ликвидность. Чем больше активов находится в распоряжении компании, тем лучшее для неё самой, в этом выражается её востребованность

Организациям крайне важно не только производить расчеты коэффициента, но и внедрять курс на повышение. За счёт чего можно повысить ликвидность?

Применение инновационных технологий с последующей модернизацией производства существенно влияет на степень;

Политика, направленная на урезание стороннего инвестиционного вмешательства, так же повышает коэффициент;

Руководству предприятия важно формулировать долгосрочные цели и формировать стратегическое направление;

Налаживание механизма производственного процесса, а так же финансовой и дисциплинарной отрасли влечёт за собой повышение ликвидности.

Ликвидность рынка

Рыночный вид заключается в поддержании уровня цен, в процессе купли-продажи. Её суть заключается в том, чтобы при смене спроса и предложения не происходили сильные перегибы и колебания на рынке.

Эксперты

считают, что ликвидность рынка напрямую связана с притоком новых покупателей.

О каком рынке можно судить, что он ликвиден? Здесь

происходит огромное количество сделок купли и продажи, и в нём обязательно

должны фигурировать высоколиквидные активы. Можно смело утверждать, что какими

бы ни были объёмы покупок и операций по продаже активов, они не способны в

значительной степени повлиять на колебание курса.

Общепринятая единица ликвидности для рынка получила название «чёрн», и любой ликвидный рынок стартует с отметки в 15 единиц.

Ликвидность бумаг

В отличие от рынка, где количество сделок по купле-продаже значительно не влияет на колебание общих процессов, фондовый рынок зависим от количества совершённых сделок.

Ликвидность ценных документов выражается в большом количестве сделок при минимальной разнице между предельной стоимостью заявок на приобретение активов и стартовой ценой заявок на их реализацию.

Ликвидность денежных средств

Пожалуй, именно такой объект как деньги считается наиболее ликвидным. Когда мы говорим о деньгах, мы подразумеваем сохранение их номинальной стоимости, а так же возможности осуществления платежей. Однако не стоит полагать, что деньги в любом случае всегда будут успешно обменяны на любой товар. На их оборот внутри конкретной системы и даже отдельной страны влияют Центральные банки. Они имеют полномочия уменьшать или увеличивать количество средств, находящихся в резерве.

Ликвидность банка

Ещё один пример, который необходимо рассмотреть касается банка.

В СМИ всё чаще можно узнать, что какой-то из популярных банков теряет свою ликвидность, что существенно отражается на его престиже. Каким образом происходит процесс понижения ликвидности банковских организаций?

Всё дело в том, что любой банк начинает свою работу, имея определённую сумму денег. Далее эта по частям сумма выдаётся заёмщикам под проценты. Как только очередной клиент берёт взаймы у банка, его депозит уменьшается. Так вот в том случае, если количество денег в хранилище банка существенно уменьшилось, есть вероятность того, что банк не сможет вернуть средства владельцам депозитов. Чтобы стабилизировать ситуацию, руководство банка имеет право обратиться в Центральный банк, повысив, таким образом, коэффициент.

Понятие

Понятие ликвидность в экономике – это обеспечение реализации материальных ресурсов за деньги по рыночной стоимости, а степенью ликвидности считается время, которое для этого необходимо. Это определение можно применить к различным группам, имеющим рыночную стоимость: балансу, сбережениям, ценным бумагам, бизнесу.

Активами являются недвижимость, кредитные учреждения, компании. Ликвидность является важным показателем, как для бизнесменов, так и для инвесторов. Для первых это критерий нормальной пропорции свободных денежных средств и пассивов компании, для вторых – способ оптимально вложить инвестиции.

Ликвидность состоит из следующего:

- платёжеспособности должника, его возможности в определённый срок погасить задолженность,

- способности извлечь наибольший эффект при обмене товаров и услуг на другие товары или денежные средства (без потерь в стоимости),

- способности имущества при минимуме затрат и в минимальный срок обратиться в деньги,

- характеристик рынка, которые отражают быстроту и эффективность сделок при наименьшей разнице в стоимости спроса и предложения,

- способности кредитных учреждений выплачивать обязательства по выданным кредитам в соответствии со своими внутренними резервами,

- денежности,

- легкореализуемости.

Избыточная ликвидность означает, что основная часть капитала вложена в плохие проекты. В случае, если компания не платит по своим обязательствам, инвесторы избавляются от бесполезных активов. Это приводит к падению цены этих средств, так как их стараются быстрее продать, пока цена на них совсем не упала.

Ограниченной ликвидностью называется противоположность избытку ликвидности. Это означает, что:

- имеется недостаток больших доступных денежных средств,

- активы слишком дорогие,

- процентные ставки очень высокие.

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Актив баланса – всё то, что при управлении способно зарабатывать деньги и приносить прибыль. Это ресурсы, материальные ценности, технологии. Могут быть низко-, средне- и высоколиквидные.

Пассив баланса – это источники денежных и производственных ресурсов предприятия. Это собственный капитал предприятия, кредиты, резервные фонды и т.п. Пассивы также классифицируются по степени ликвидности – что-то нужно отдать срочно, а что-то может подождать.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Виды

В предыдущем разделе мы, по сути, разобрали ликвидность товара. Если продолжить эту классификацию, то различают еще несколько видов ликвидности.

Ликвидность предприятия

Ликвидность предприятия – это способность активов, которыми владеет предприятие, быстро превращаться в деньги в случае необходимости. При этом цена их продажи должна быть приближена к рыночной. Любая компания заинтересована в том, чтобы на ее балансе числились исключительно высоколиквидные активы. Но это идеальная картинка, которая редко соответствует действительности.

Например, устаревшие морально и физически станки быстро реализуются только на металлолом. То же самое можно сказать о корпусах цехов, которые последний раз ремонтировались в прошлом веке. Все это низколиквидные активы, которые ухудшают состояние финансово-хозяйственной деятельности предприятия.

Для предприятия важно понимать, в каком состоянии оно находится сейчас и что случится, если кредиторы потребуют рассчитаться по долгам. Анализ ликвидности позволяет построить финансовые потоки компании на среднесрочную и долгосрочную перспективы без образования задолженности

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Отдельно мы более подробно рассмотрим методику расчета показателей ликвидности.

Ликвидность банка

Банк, который активно выдает кредиты населению и предприятиям, должен обладать и свободным капиталом на случай преждевременного погашения обязательств перед своими вкладчиками. Насколько быстро он сможет это сделать, будет показателем ликвидности банка.

Для оценки ликвидности анализируют:

- денежные средства в кассе и на счетах;

- наличие высоколиквидных активов (например, ценных бумаг);

- возможность получения межбанковских кредитов и кредитов Центробанка;

- качество привлекаемых средств.

Центробанк следит за ликвидностью коммерческих банков. Он устанавливает специальные нормативы:

- Н2 – норматив мгновенной ликвидности (более 15 %).

- Н3 – норматив текущей ликвидности (более 50 %).

- Н4 – норматив долгосрочной ликвидности (менее 120 %).

Ликвидность ценных бумаг

Означает, как быстро на фондовом рынке можно продать ценные бумаги по рыночной цене. Оценивают по объему торгов и величине спреда.

Спред – разница между максимальной ценой спроса на конкретную акцию/облигацию и минимальной ценой предложения. Чем меньше это значение и больше сделок на бирже в единицу времени, тем ликвиднее будет актив.

Данные по спреду удобнее смотреть в биржевом стакане вашего брокера. Объемы торгов – на Московской или Санкт-Петербургской бирже.

Например, спред на обыкновенные акции Сбербанка по состоянию на 8.06.2020 составляет всего 0,07 руб.

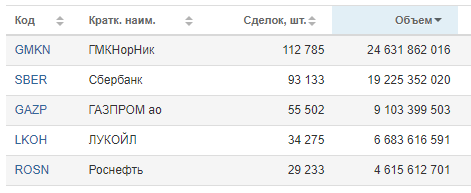

А вот так выглядят итоги торгов от 5.06.2020:

Как видите, Сбербанк на второй строчке по объему торгов. Это значит, что инвестор может быстро продать свои активы по рыночной цене. На бирже есть достаточное количество заявок на покупку.

Вложения в высоколиквидные активы позволят чувствовать себя в относительной безопасности. Их в любое время можно быстро превратить в деньги и вернуть вложенные средства. Некоторые сознательно или по незнанию вкладывают в низколиквидные акции, которые обещают высокую доходность. Но при неблагоприятном развитии рынка их не удастся продать даже по той цене, по которой покупали.

Ликвидность недвижимости

Недвижимость – любимый актив россиян. Они охотно вкладывают в нее деньги и надеются на высокую отдачу. Но эффективность вложения в недвижимость зависит от ее ликвидности, т. е. способности быстро превратиться в деньги.

Рассмотрим два примера:

- Однокомнатная квартира в мегаполисе с обычным ремонтом, хорошей транспортной доступностью, рядом находится целый ряд вузов, школа, детский сад и торговые центры.

- Пятикомнатное элитное жилье с дизайнерским ремонтом в экологически чистом районе небольшого провинциального города. Общественный транспорт еще на стадии проектирования. Ближайшая школа, поликлиника и детский сад в нескольких километрах поездки на машине.

Какой из двух вариантов является более ликвидным? При таких исходных данных очевидно, что первый. На ликвидность недвижимости влияет много факторов: местоположение, состояние объекта, инфраструктура, ближайшее окружение и пр

Поэтому так важно все их учитывать при инвестировании с целью сдачи в аренду, дальнейшей перепродажи или в качестве долгосрочного вложения средств

Основные задачи анализа ликвидности

Методика базируется на расчёте трёх коэффициентов, которые позволяют оценить ликвидность конкретного предприятия. Не стоит путать с понятием платёжеспособности, т.к. это немного разные вещи. Платёжеспособность – это скорее способность компании оплачивать текущие счета по мере их поступления, тогда как ликвидность характеризует способность активов оборачиваться в деньги.

Но на самом деле эти понятия действительно родственные, поскольку анализ ликвидности проводится с целью выяснить, насколько организация способна погасить все свои обязательства за счёт реализации своих активов.

Коэффициент ликвидности активов рассчитывается в трёх вариантах:

- абсолютной ликвидности – отношение А1 ко всем текущим обязательствам;

- быстрой ликвидности – отношение А1 А2 ко всем текущим обязательствам;

- текущей ликвидности – отношение всех оборотных активов к текущим обязательствам.

Платежеспособность компании можно узнать по бухгалтерскому балансу. Ликвидность баланса означает ликвидность предприятия. Когда надо оценить, может ли предприятие вовремя рассчитываться по всем обязательствам, — оценивают баланс.

Исследование ликвидности имеет приоритетное значение при определении финансового состояния организации. Чаще всего это необходимо оценить для выяснения кредитоспособности (платежеспособности) фирмы – степени потенциальной финансовой ответственности.

При необходимости более детального анализа применяют точный расчет, включающий вычисление коэффициентов ликвидности. Он подразумевает сравнение активов организации с ее пассивами, расположенными по степени ликвидности.