11 самых популярных вопросов про облигации

Содержание:

- Понятие и виды

- Акции и облигации: сходство и различия

- Основные риски при покупке облигаций

- Способ второй: ОФЗ через брокера

- Облигации по виду эмитента

- Стоимость

- Классификация

- Что такое НКД по облигациям и как его рассчитать

- Экономическая сущность

- Что такое облигация и как она работает

- Как расшифровываются аббревиатуры в конце названия облигации

- Определение облигации в российском законодательстве

- Выбор брокера и заключение договора

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Акции и облигации: сходство и различия

Обыкновенная акция дает возможность инвестору стать владельцем части бизнеса. При этом доход – то есть выплата дивидендов – не гарантирован и зависит от усмотрения совета директоров. А в случае ликвидации компании выплаты по обыкновенным акциям происходят в последнюю очередь, после погашения задолженности по кредитам, облигациям и привилегированным ценным бумагам.

Покупка облигаций сродни кредиту, который инвестор предоставляет эмитенту под процент. При этом доход владельца облигации зафиксирован в самой ценной бумаге заранее. Также заранее известна и дата погашения облигации – день, когда эмитент выкупит у держателя актив по его номинальной стоимости. Более того, в случае невыплаты положенных денег в срок держатель облигации имеет право обратиться в суд.

Номинальная стоимость большей части облигаций на Московской бирже составляет 1 тысячу рублей. Рыночная же цена облигации зависит от многих факторов и почти всегда не совпадает с номиналом.

Стоимость облигации на рынке в момент погашения может быть больше или меньше номинала, а доход складываться из процента, а также дисконтной прибыли или убытка. Ставка по купону также может быть не фиксированной, а привязанной к различным финансовым индикаторам (например, ключевой ставке).

Вам также может быть интересно: Как работает Московская биржа?

Основные риски при покупке облигаций

Существуют несколько основных рисков при приобретении облигаций:

Дефолт эмитента. Компания (или даже государство) может оказаться не в состоянии платить по своим долгам и объявить дефолт. В таком случае ей предстоит пройти процедуру банкротства

Для того чтобы следить за этим риском, следует обращать внимание на изменения рейтинга эмитента. Если рейтинговые агентства начинают понижать рейтинги, то дела компании развиваются не в лучшую сторону

Снижение рейтинга отразится на цене облигации — она пойдет вниз. Верно и обратное — повышение рейтинга приведет к росту цены облигации.

Изменение процентных ставок. Цена облигаций изменяется в зависимости от процентных ставок на рынке. Если облигация предлагает более высокую ставку, чем та, которая сложилась на рынке для похожих инструментов, то инвесторы будут покупать такие бумаги, толкая цену вверх. В этом случае вы можете выручить за облигацию большую сумму, чем та, за которую вы ее купили. Верно и обратное — если ставки на рынке идут вверх, ваша облигация с более низкой ставкой начнет терять в стоимости. Если вы решите ее продать, то получите меньше, чем за нее заплатили.

Инфляция. Покупательная способность как номинала облигации, так и купонного дохода может снизиться, если уровень цен в экономике начнет сильно расти. Например, если вы приобрели облигацию с доходностью на уровне 6%, а годовая инфляция превышает 10%, то вы теряете деньги. Особенно заметными такие потери становятся для долгосрочных облигаций при условии, что инфляция в экономике находится на высоких уровнях в течение ряда лет.

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 5%, но может достигать и до 18% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Облигации по виду эмитента

По виду эмитента облигации делятся на государственные и корпоративные.

Государственные облигации размещаются государством или от его лица, а корпоративные облигации выпускаются коммерческими организациями различных видов.

Государственные облигации – это форма существования государственного долга. Выпуск в обращение государственных облигаций может использоваться для решения следующих основных задач:

-

финансирование дефицита государственного бюджета;

-

финансирование целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.;

-

регулирование экономической активности: денежной массы в обращении, воздействие на цены, инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и т.д.

Стоимость

Основные виды стоимости облигаций, которые вам следует знать:

Номинальная стоимость — отражает ее денежный эквивалент (в России — от 1000 рублей).

Эмиссионная стоимость — цена размещения. Как правило, соответствует номиналу (могут быть исключения, например, для дисконтных бумаг).

Стоимость погашения. Как правило, соответствует номиналу (могут быть исключения, например, для бумаг с премией).

Рыночная стоимость — средневзвешенная цена сделок на вторичном фондовом рынке, указывается в деньгах и в процентном выражении от номинала.

Купонный доход (КД) — процентный доход, выплачиваемый с определенной периодичностью (в денежном и процентном выражении)

Внимание. Помните, что номинальная величина и купонная доходность могут возвращаться к инвестору в виде товаров, имущества или иных активов, имеющих денежную оценку (если это оговорено условиями)

Поскольку сроки и размер доходов по облигациям в большинстве случаев известны заранее, объективная курсовая стоимость калькулируется по формуле дисконтирования:

Ц = ∑ КД / (1 + R)i + Н / (1 + R)ⁿ, где (1)

Ц — текущая биржевая стоимость;

КД — купонный доход за каждый период;

Н — номинал;

R — ставка дисконтирования (минимальный процент рентабельности, требуемый инвестором);

n — число периодов.

Пример. Принимается решение о покупке бумаги номиналом 1000 руб. Купон — 10% (раз в год). Оставшийся период до погашения — 5 лет. Исходя из рыночной конъюнктуры и анализа собственного портфеля, инвестор рассчитывает заработать не меньше 15% годовых. Тогда он купит облигацию только в том случае, если ее текущая цена не превысит 832,4 руб. или 83,2% от номинала: Ц = (87,0+75,6+65,8+57,2+49,7) + 497,2 = 832,4.

Наиболее близкий финансовый актив по критериям рисков и доходности — банковский вклад. Поэтому цена облигаций на рынке в значительной степени зависит:

- От колебаний банковского рынка. Депозитные ставки падают — цена облигаций растет — рентабельность при покупке уменьшается. Депозитные ставки растут — цена падает — рентабельность при покупке увеличивается.

- От количества дней до погашения. Чем скорее наступит дата погашения — тем выше цена.

- От накопленного купонного дохода. Чем больше НКД — тем выше цена. В день выплаты купона величина НКД полностью исчезает.

Рыночная стоимость дисконтных бумаг — как правило, всегда ниже номинала, процентных — выше или ниже номинала.

Цена покупки или продажи бумаги оказывает прямое влияние на доходность, а, значит, существуют риски:

- риск ликвидности, обусловленный снижением цены за счет неблагоприятной рыночной конъюнктуры;

- валютный риск;

- риск неверной оценки стоимости в момент покупки, связанный со сложностью их структуры.

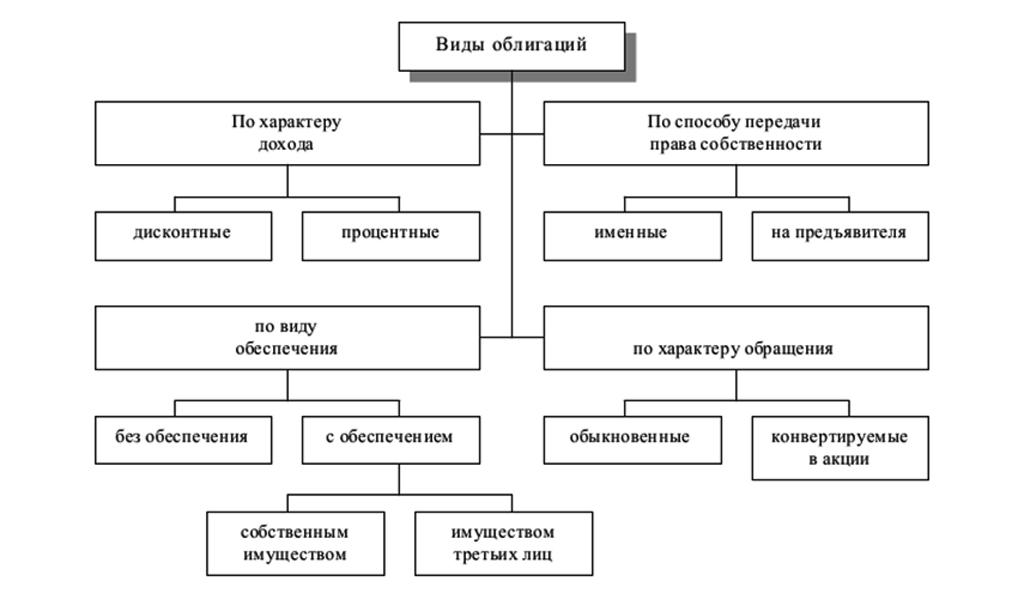

Классификация

Облигации можно классифицировать следующим образом:

По эмитенту

В данном случае имеется ввиду, кто выпускает ту или иную ценную бумагу. То есть, это могут быть как компании, так и Государство или муниципальные образования.

По виду валюты

В данном случае можно выделить два вида: стандартный (рублевый) и еврооблигации (валютный). Валютные бумаги принято называть Евробондами. И выпускаются они вовсе не зарубежными компаниями, как можно было подумать. Эти бумаги также выпускаются российскими эмитентами, но рассчитанными на займ в валюте.

Доходность стандартных облигаций составляет в среднем 7-12% годовых. А доходность евробондов в среднем может составлять 5-7%. На первый взгляд кажется, что это менее выгодно. Но стоит учесть, что доходность идет в валюте, что повышает ее ценность и делает даже выше рублевой. Вспомните банковские депозиты. Даже там валютный депозит составляет всего 2-3%.

Правда есть некоторый нюанс. Если номинал одной рублевой облигации составляет в среднем 1000 рублей, то цена одного евробонда — 1000 долларов. Поэтому, понятно, что еврооблигации сможет позволить себе не каждый начинающий инвестор, в отличие от стандартных рублевых. Тем не менее с евробондами можно работать даже начинающим инвесторам с небольшим капиталом. В этом нам могут помочь ETF-фонды. Но об этом я расскажу в другой статье.

По сроку обращения

Здесь все зависит, на какой срок рассчитана та или иная облигация. То есть, через какое время эмитент обязуется нам выплатить всё что полагается по этой бумаге.

- Краткосрочные — до 1 года;

- Среднесрочные — от 1 ло 5 лет;

- Долгосрочные — выше 5 лет;

- Бессрочные.

Рекомендуется пользоваться именно краткосрочными и среднесрочными облигациями.

По виду оферты

Безотзывная оферта — дает возможность погасить владельцу имеющубся ценную бумагу у эмитента. Но делать этого он не обязан.

Отзывная оферта. Эмитент, выпустивший облигацию, имеет право досрочно погасить облигацию без согласия владельца, и тем самым полностью закрыть свой долг.

По виду обеспечения

В данном случае имеется ввиду следующее:

- Обеспеченная облигация. Здесь в роли гаранта выступают определенные активы.

- Необеспеченная облигация. Никаких гарантов в виде активов нет.

Но не стоит пугаться необеспеченных ценных бумаг, так как существует достаточное количество проверенных крупных компаний, за которые особо можно не волноваться. Процент тех облигаций, по которым допускается дефолт очень невысок.

По выплате дохода

Здесь можно проводить классификацию следующим образом:

- Купонные облигации с постоянными (ПД), переменными (ПК) и фиксированными купонами (ФПС).

- Бескупонные (дисконтные) облигации.

- С амортизацией долга (АД).

- С индексируемым номиналом (ИН).

Давайте разберемся, как это все работает.

Что же такое купонный доход? Купоны — это отчисления эмитента, которые поступают вам в качестве платы за займ. Как правило купонный доход выплачивается 2-4 раза в год. Говоря простыми словами, если вы вы дали соседу в долг на год 1000 рублей под 10% годовых. Если периодичность выплат по купону составит 2 раза в год, то это значит, что через каждые полгода вы будете получать по 50 рублей. А в конце срока вам вернут вашу 1000 рублей.

Чтобы рассчитать купонную доходность, можно обратиться к следующему примеру:

Бескупонные облигации предполагают, что вы купили акции с дисконтом (например за 900 рублей), а в конце срока у вас их выкупят по 1000 рублей. Но никаких купонов уже, соответственно, не будет.

Ну а что касается амортизации долга, то здесь выплата долга по номиналу происходит не в конце срока, а на протяжении всего времени обращения.

Что такое НКД по облигациям и как его рассчитать

Аббревиатура НКД расшифровывается как «накопленный купонный доход». Если кратко, это особенность учета процентов, положенных инвестору.

Так как выплаты осуществляются с установленной периодичностью, при продаже облигаций инвестору не достается очередной платеж. Он теряет прибыль, причитавшуюся за этот временной отрезок.

Однако сразу после получения купона ценная бумага становится неликвидной. Эту дилемму и решают с помощью НКД.

В стоимость закладывается величина процента, который скопился за прошедший отрезок времени. Он рассчитывается с последней выплаты. Одинаковая величина надбавки автоматически рассчитывается во всех сделках. Эту надбавку и называют НКД. Это тот доход, который вы могли бы получать, если бы не стали продавать облигацию.

Чтобы рассчитать НКД, необходимо использовать значения длительности купона и его размера. Самостоятельно делать это необязательно, так как биржа рассчитывает НКД каждый день, начисляя его владельцу после закрытия торгов. Текущий НКД можно посмотреть в терминале Quik.

Экономическая сущность

Облигация — ценная бумага, подтверждающая факт того, что один участник (инвестор) предоставил другому участнику (эмитенту, выпустившему облигацию) заем на определенный срок. В роли заемщика может выступать любая коммерческая организация, государственная структура или целое государство. В роли инвестора — любой человек или компания.

Простыми словами, облигация — это свидетельство о долге. Именно поэтому она называется долговой ценной бумагой (происходит от латинского obligatio — обязательство). Но если это всего лишь форма долга, то чем ценная бумага отличается от обычного кредита или займа? Тем, что образовавшийся долг может быть в любой момент продан владельцем третьему лицу, поскольку облигации свободно торгуются на рынке. Их можно не только продать, но и подарить, передать по наследству, оставить в залог и т. д.

Если говорить строгим научным языком, облигации гарантируют права покупателя на получение у эмитента их номинальной стоимости и предусмотренных условиями эмиссии доходов (купонов).

Немного истории. Облигация — один из самых старых и проверенных временем финансовых инструментов (старше акции).

- Корпоративные бумаги зародились во Франции в XVI веке и помогли решить конфликт ортодоксальной церкви и ростовщиков. Инициативу подхватили коммерсанты Голландии.

- В XVII веке в Англии появились первые гособлигации (для покрытия бюджетного дефицита).

- В 1809 году были эмитированы и гособлигации России (когда Екатерина II завоевала Крым, но залезла в долги). В СССР выпускались различные виды государственных облигаций: «выигрышного займа», «военного займа» и даже «хлебного займа» 1923 года, который погашался натурой.

Облигация внутреннего выигрышного займа России 1000 рублей, 1992 года

Чем облигации отличаются от банковских вкладов с позиции инвестора?

- Ликвидность бумаг выше банковских депозитов. Они представляют интерес для портфельных инвесторов и финансовых спекулянтов, а, значит, формируют вторичный рынок.

- Инвестиции в облигации не участвуют в системе страхования вкладов. С одной стороны, это существенный минус, а с другой, основные виды облигаций (например, государственные) — менее рисковый финансовый инструмент, чем банковские вклады. Дефолт может наступить только при банкротстве страны. При текущем уровне госдолга и размере резервных фондов вероятность этого события минимальна. При выборе корпоративных бумаг подходите к выбору эмитента с полной ответственностью, взвешивайте на разных чашах весов потенциальную прибыль и риск дефолта.

- Видов облигаций существует великое множество, а, значит, инвестор может подобрать оптимальный по степени риска и доходности инвестиционный инструмент.

- Наконец, доходность большинства корпоративных бумаг — выше банковских ставок.

Чем они отличаются от акций?

- Облигации — форма заемного капитала, акции — собственного. По этой причине в случае банкротства заемщика покупатели облигаций встанут в очередь на возврат денег первыми. По этой же причине права голоса они не имеют.

- Возврат долга и выплата доходов по облигациям эмитентом гарантирована в жестко закрепленные сроки. Прибыльность вложений в акции никем не гарантирована и определяется только их стоимостью на фондовом рынке.

- Акции эмитируются только АО, облигации — любыми частными и государственными структурами.

Последний пункт мог бы вызвать вопросы относительно рисков. Но облигация — эмиссионная бумага, что существенно снижает риски инвестора, поскольку:

- компании со сроком «жизни» до трех лет не могут провести эмиссию;

- стоимость всех эмитированных долговых бумаг ограничена размером УК и величиной обеспечения третьих лиц (в случае эмиссии обеспеченных облигаций);

- запрещен выпуск для пополнения уставного фонда, а также для покрытия убытков;

- обязательна регистрация проспекта эмиссии в ЦБ РФ (размещение на практике обычно происходит в один день).

Что такое облигация и как она работает

Во-первых, это ценная бумага. Много лет облигации выпускались именно «на бумаге», печатались особым образом, с указанием всей финансовой информации. Сейчас такой необходимости нет, большая часть облигаций продается и покупается в электронном виде.

Эта бумага называется «ценной», потому что она стоит денег. Стоимость облигации называется ее «номиналом». Номинал равен той сумме денег, которую вы должны отдать за эту облигацию. Например, если номинал равен тысяче рублей, то вы отдаете тысячу, а взамен получаете облигацию.

Тот, кто выпустил облигацию, называется эмитентом. Эмитент – это лицо, которое производит «эмиссию» – то есть как раз выпускает разные типы ценных бумаг.

Процент, который получает человек, купивший облигацию, называется купоном. Например, если я приобрел чью-нибудь облигацию на 1 000 рублей и получил еще 100 рублей (10 %) в качестве «вознаграждения» за свою инвестицию – эти сто рублей и будут «купоном».

Погашение облигации – это момент, когда эмитент возвращает свои деньги тому человеку, который покупал облигацию. Если я купил десять облигаций по 1 000 рублей каждая и через год получил свои 10 000 обратно – произошло погашение моих ценных бумаг. Больше я с нее ничего не получу.

Обобщаем:

- Эмитент – тот, кто выпустил облигацию. Тот, кому нужны деньги.

- Номинал – стоимость облигации.

- Купон – процент прибыли, который получает инвестор.

- Погашение – ситуация, когда эмитент возвращает инвестору его деньги.

Как расшифровываются аббревиатуры в конце названия облигации

А теперь поговорим о том, что такое все эти странные ПД, ПК, АД, об, боб и другие аббревиатуры после наименования бонда. Это не что иное, как обозначение типа облигации, чтобы инвесторам было проще с первого взгляда понять, с какой бумагой они имеют дело.

Итак, поехали.

Облигации с постоянной купонной доходностью имеют на конце названия аббревиатуру ПД, например, ОФЗ-26214-ПД. Что такое постоянный купон, я уже писал. Эмитент выплачивает оговоренную сумму раз в год, полгода или квартал. Например, выплата составляет 15% годовых. Номинал облигации – 1000 рублей. Значит, инвестор, владеющий облигацией на дату выплаты купона, получит 150 рублей. Если выплата раз в полгода, то за один раз он получит 75 рублей.

Облигации с переменной купонной доходностью имеет на конце названия обозначение ПД. Ставка не постоянная, а зависит от некоторых показателей, например, ставки рефинансирования ЦБ. Допустим, доходность купона определяется как +3 процентных пункта к ставке рефинансирования. Сейчас значение ставки 7,75%. Следовательно, купонная выплата составит 10,75%.

Облигация с амортизацией долга имеет на конце названия аббревиатуру АД, например, ОФЗ-46022-АД. Это означает, что эмитент будет постепенно погашать облигацию, чтобы полная выплата не легла на его нежный капитал тяжким бременем. Чаще всего погашают равными пропорциями – например, по 10% от начального номинала. К примеру, если номинал облигации составляет 1000 рублей, а срок погашения – 10 лет, то каждый год компания будет платить купон и еще по 100 рублей, уменьшая номинал ценной бумаги

Обратите внимание, что при уменьшении номинала снижается и купонная выплата!

Обыкновенная облигация – на конце названия ставится сокращение «об». Это стандартная корпоративная облигация с постоянным купонным доходом.

Биржевая облигация – на конце названия находится сокращение «боб». Биржевая облигация считается более надежной, чем обыкновенная, так как ее погашение гарантируется биржей, а не только эмитентом.

Определение облигации в российском законодательстве

В российском законодательстве имеется несколько определений облигации:

• В ст. 816 ГК РФ: облигация — это ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Облигация предоставляет ее держателю также право на получение фиксированного в ней процента от номинальной стоимости облигации или иные имущественные права.

• В ст. 2 Федерального закона «О рынке ценных бумаг»: облигация — это эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

• в ст. 33 Федерального закона «Об акционерных обществах»: облигация удостоверяет право ее владельца требовать погашения облигации (выплату номинальной стоимости или номинальной стоимости и процентов) в установленные сроки.

Как следует из приведенных формулировок, второе определение облигации представляет собой уточнение первого определения облигации в отношении указания на форму выпуска облигации — путем эмиссии и на виды дохода по облигации — процент и дисконт, а третье определение облигации может рассматриваться просто как краткое определение облигации.

Выбор брокера и заключение договора

Брокер или управляющая компания – посредник и постоянный партнер, который исполняет заявки на покупку и продажу облигаций от имени инвестора.

Поэтому к выбору нужно подходить с полной ответственностью, остановившись на одной из крупнейших компаний.

К таковым сегодня можно отнести ВТБ, Сбербанк, Финам, БКС, Открытие Брокер, Альфа-Капитал и ряд других организаций с многолетним опытом и безупречной репутацией.

На что обратить внимание при выборе подходящего партнера

Наличие обслуживающего офиса в вашем населенном пункте и круглосуточной технической поддержки.

Условия в части тарифов

Нередко за одни и те же операции у различных компаний наблюдается большая разница в размерах комиссий.

Возможность открыть счет и управлять активами в режиме онлайн.

Доступные площадки, это особенно важно, если инвестор открывает необычный брокерский счет, а ИИС.. Когда выбор сделан, нужно перейти к заключению договора

Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн

Когда выбор сделан, нужно перейти к заключению договора. Когда брокерские услуги оказываются на базе банковских учреждений, к онлайн-банкингу которых есть доступ, открытие счета проводится онлайн.

Все документы подписываются вводом кодов из СМС, по аналогии с простой электронной подписью.

Посещение офиса брокерской компании

Если что-то не получается сделать онлайн, можно лично посетить офис брокерской компании или отделения банка, предоставляющего подобные услуги.

Во время визита специалист помогает заполнить все необходимые документы и предоставит исчерпывающую консультацию по тарифам и нюансам сотрудничества.

На данном этапе не стоит пренебрегать информацией, нужно задавать все интересующие вопросы.

Что должно быть у вас на руках, после окончания оформления

- Вторые экземпляры заявлений и договора.

- Выписка с реквизитами личного брокерского счета.

- Входные данные для доступа к счету.

Далее, чтобы купить долговые бумаги, счет необходимо пополнить на любую сумму. Если клиент обращается в управляющую компанию и выбирает стратегию доверительного управления активами, минимальная сумма может быть ограничена.

Так, Альфа-Капитал обозначил входной порог в размере 10 000 рублей. При самостоятельном управлении стартовать на бирже можно с одной тысячи рублей – такова стоимость одного лота облигаций.

Способов пополнений, как правило, несколько:

- наличными или картой через кассу;

- внутрибанковским или межбанковским переводом.

Про выбор брокера и покупку облигаций простым языком – видео