Доходность офз для населения

Содержание:

- Способ второй: ОФЗ через брокера

- Корпоративные новости »

- Где купить ОФЗ физлицу?

- Переменный купон и доходность

- От чего зависят рыночная цена и доходность ОФЗ

- Что такое народные облигации

- Процедура покупки ОФЗ

- Плюсы и минусы ОФЗ

- Риски при покупке долговых бондов

- Понятие и виды

- Как посчитать доход по облигациям ОФЗ

- Параметры ОФЗ-н

- Приятный бонус для владельцев облигаций

- Заключение

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 5%, но может достигать и до 18% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Корпоративные новости »

Peloton: плохие новости и растущая конкуренция

Эксперты обсудят краудфандинг на Форуме Инвесторов InvestCommunity – 2021

Новикомбанк формирует «Бессмертный полк»

Собрание акционеров BELUGA GROUP утвердило размер дивидендов за 2020 год

Воронежское отделение СоюзМаш России провело отчетно-выборную конференцию

ПСБ + BSS = виртуальный ассистент и омниканальная система обслуживания клиентов

«Сбербанк страхование жизни» в I квартале выплатила более 1 млрд рублей по дожитию по договорам НСЖ

Alteryx: отличные перспективы Big Data на 2021 год

Новикомбанк и Государственный Фонд развития промышленности Рязанской области заключили соглашение о сотрудничестве

Жителям Санкт-Петербурга необходимо 1,7 млн рублей, чтобы чувствовать себя уверенно

МКБ внедрил речевую аналитику в своем контактном центре

Руководитель АФД выступил на финансовом онлайн-марафоне «Новые инструменты для частных инвесторов»

20-22 апреля пройдет онлайн-марафон «Новые инструменты для частных инвесторов»

В СберБанк Онлайн появилось «Сберкаско 2.0» с 30-процентной скидкой для аккуратных водителей

Новикомбанк финансирует инвестиционные проекты в сфере микроэлектроники

Где купить ОФЗ физлицу?

В России действует первичный и вторичный рынок облигаций. Первичный рынок ― это выпуск и размещения Минфина РФ, которые реализуются через аукционы банкам-агентам, инвестиционным холдингам и другим крупным участникам. Частные лица ограничены к участию на аукционе из-за порога вхождения в аукцион.

Вторичный рынок в России ― Московская биржа, где между собой торгуют банки, брокерские конторы и другие маркетмейкеры. Именно цены на бирже отображают реальную ситуацию по доходности ОФЗ. На сегодня в обращении около 160 выпусков различных облигаций с суммарным покрытием около 170 трлн руб. Это корпоративные, муниципальные и государственные облигации различного срока действия с фиксированным или плавающим доходом.

Посмотреть актуальные данные по облигациям на момент покупки можно на сайте информационных агентств Cbonds или Rusbonds, либо на сайте МосБиржи.

Переменный купон и доходность

Доходность от облигаций включает в себя две составляющие:

- Купонный доход – для ОФЗ-ПК выплачивается раз в полгода. Этот доход не облагается налогами.

- Доход от продажи или погашения – рассчитывается, как разница между ценой покупки и продажи. В этом случае предусмотрены налоги по общим правилам.

Доход от продажи или погашения ОФЗ-ПК имеет свои риски. Во-первых, при покупке бумаги ее можно неправильно оценить, но это больше случается с бумагами, обладающими сложной структурой (такие как ОФЗ-АД или ОФЗ-ИН). Во-вторых, есть риск ликвидности. А, в-третьих, финансовые потери могут возникнуть за счет падения рыночной цены на облигации.

Получать купонный доход можно раз в полгода. Купоны таких облигаций привязываются к плавающей процентной ставке (например, RUONIA — представляет ставку по однодневным кредитам между банками, данные берутся по 28 крупнейшим из них) или размеру официальной инфляции. Купонный доход в этом случае рассчитывается, как ставка RUONIA +определенный процент. Поэтому по этим облигациям известна величина только текущего купона, а следующие доходы будут зависеть от ставок RUONIA или уровня инфляции.

Процентная ставка таких облигаций может составлять от 4 до 8% . Есть возможность реивестировать эти проценты, благодаря этому доходность будет немного выше, но получить прибыль можно только по окончании срока с основной суммой.

Справка. Средняя ставка по банковским депозитам на срок 3 года составляет примерно 3.5%. Вложения в государственные облигации являются хорошей альтернативой банковским вкладам. К тому же надежность ОФЗ значительно выше.

Многих инвесторов отпугивают ОФЗ-ПК своей невозможностью посчитать точную доходность. Из-за переменного купона, мы можем только предположить, как поменяется его величина в будущем. Тем не менее, мы можем опираться на историю изменения уже выплаченных купонов и пытаться прогнозировать рынок, исходя из алгоритма подсчета купона.

Примерную годовую доходность для ОФЗ-ПК можно посмотреть и в таблице облигаций в терминале QUIK, также как и для других гособлигаций. Но она опирается на текущий купон, так что смысла в этом может быть не много.

ОФЗ-ПК в таблица облигаций в QUIK

ОФЗ-ПК в таблица облигаций в QUIK

Не стоит также забывать про все параметры для подсчета доходности, по аналогии с другими облигациями. Смотрим на рыночную цену, накопленный купонный доход (НКД), думаем о сроке инвестиций и считаем сколько мы сможем получить примерно прибыли в нужный срок.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Что такое народные облигации

Есть еще один вид гособлигаций – народные.

Сейчас в обращении 4-й выпуск: № 53004RMFS. ОФЗ-Н можно купить до 25.02.2020. Рассмотрим особенности народных облигаций:

- Цена бумаги фиксированная. Информация о ней размещена на официальном сайте Минфина. На момент написания статьи (24.12.2019) цена – 1 028,6 руб. (102,86 % от номинала), накопленный купонный доход – 20,3 руб. и доходность к погашению – 6,01 %. Процент чуть выше среднего процента по депозитам (вклад в банке сейчас принесет примерно 4 – 5 %).

- Минимальное количество покупки – 10 штук, максимальное – 15 000 штук.

- ОФЗ-Н вы не купите на ИИС, но сможете передать по наследству.

- Облигации можно продать в любое время, но не выше, чем за номинальную стоимость, т. е. 1 000 руб.

- Выплата купонов осуществляется 2 раза в год, а погашение – в день, обозначенный Минфином, через 3 года после выпуска, а именно 31.08.2022.

- Комиссии с покупателя за покупку и продажу народных гособлигаций банками не взимаются.

Размер и даты выплаты купонов:

| Дата выплаты | Купонный доход, % | Купонный доход, руб. |

| 4.03.2020 | 6,5 % | 32,77 |

| 2.09.2020 | 7 % | 34,9 |

| 3.03.2021 | 7,05 % | 35,15 |

| 1.09.2020 | 7,1 % | 35,40 |

| 2.03.2022 | 7,25 % | 36,15 |

| 31.08.2022 | 7,35 % | 36,65 |

Однозначного мнения экспертов, стоит ли покупать ОФЗ-Н, нет. Выскажу свое. Открыть брокерский счет сегодня не сложнее, чем депозит в банке. Пополнить можно онлайн. Необязательно осваивать сложные торговые терминалы по типу Quik, чтобы торговать на бирже. Почти все крупные брокеры выпустили собственные мобильные приложения и программы для компьютера. Они простые и понятные в использовании. Один раз совершите покупку любой ценной бумаги, и больше не возникнет вопросов, как это делать.

Имея собственный брокерский счет, а еще лучше – ИИС, вы получите доступ ко всем облигациям и акциям, которые торгуются на бирже. Выбор большой, в том числе и по ОФЗ. Можно подобрать бумаги с намного более привлекательными условиями, чем Минфин разработал для народных облигаций. Я для выбора и анализа пользуюсь сервисом rusbonds.ru.

Процедура покупки ОФЗ

Покупка ОФЗ является достаточно простой процедурой, которая может быть осуществлена с помощью брокера, инвестиционной компании или крупного банка. Самостоятельное участие физлица в торгах на бирже не предусмотрено.

При обращении в банк можно дополнительно получить первичную консультацию о целесообразности вложений в тот или иной вид облигации. В свою очередь, брокер, также как и инвестиционная компания, прикрепляет персонального менеджера для каждого клиента. В его обязанности входит взаимодействие с теми покупателями, которых он «ведет», в процессе покупки и в период владения облигациями.

Вне зависимости от вида организации, которая выступает в роли агента при приобретении данной ценной бумаги, физическому лицу необходимо разбираться в существующих видах облигаций, преимуществах и недостатках их покупки.

Приобретение описываемого в данной статье вида ценных бумаг осуществляется следующим образом:

Оформляется заявка для регистрации на сайте организации, которая будет выступать посредником при покупке – необходимо указывать ФИО, возраст, телефон и адрес электронной почты.

Оформляется договор на оказание услуг – для этого брокер отправляет документы клиенту, которые нужно заполнить, распечатать, поставить подпись и отправить на адрес компании

Через некоторое время клиент получает пакет документации, подписанный представителем компании.

Осуществляется открытие инвестиционного или торгового счета.

На счет вносятся деньги (важно учитывать, что они поступают на него только на следующий день).

Устанавливается необходимое программное обеспечение. Для этого сотрудники организации, выступающей посредником для физлиц, желающих приобрести ОФЗ, отправляют нужные ссылки, инструкции и ключи.

Осуществляется покупка облигации посредством формирования заявки.

После приобретения деньги списываются, а физическому лицу зачисляются облигации.

Все вышеперечисленные шаги можно выполнить онлайн. Что касается стоимости одной ценной бумаги, она составляет одну тысячу рублей вне зависимости от ставки и срока погашения.

Важным преимуществом обращения к посредникам при покупке является тот факт, что клиент может приобретать не только ОФЗ, но и другие типы бумаг, например акции Роснефти.

Таким образом, купить ОФЗ физлицу достаточно просто: достаточно обратиться в надежную брокерскую компанию, предоставляющую посреднические услуги. Чтобы повысить доходность, необходимо внимательно подходить к выбору вида ОФЗ. Он осуществляется в зависимости от цели покупки и состояния рынка. Так, если ставки на денежном рынке растут, следует отдавать предпочтение облигациям с переменным купоном. Если физическое лицо делает покупку с целью увеличения пенсионных накоплений, самым выгодным вариантом является облигация с амортизацией долга.

Плюсы и минусы ОФЗ

Как и любой другой финансовый инструмент, ОФЗ имеет свои плюсы и минусы. К несомненным преимуществам ОФЗ относятся:

- Практически полное отсутствие риска банкротства эмитента. Конечно, Россия в прошлом допускала дефолты, то сейчас явных предпосылок в ближайшие годы для этого нет. И если сравнивать с корпоративным сектором, то гособлигации по степени надежности – вне конкуренции.

- Возможность получения постоянного дохода. Сейчас, когда ключевая ставка снижается, можно зафиксировать неплохую доходность на длительный срок. Можно даже собрать ОФЗ для получения ежемесячного дохода.

- Возможность пристроить деньги на короткий срок с доходностью выше депозита. Например, если вы копите на квартиру. Или если хотите взять автомобиль. Или если ищите акции с хорошей доходностью, но пока не находите.

- Альтернатива депозиту. У вас есть возможность хранения в ОФЗ финансовой подушки безопасности. Для этого подойдут короткие облигации с дюрацией до года и низкой волатильностью. И да, здесь можно обойти ограничение АСВ в 1,4 млн рублей.

Еще один плюс – можно получить дополнительный доход, если покупать ОФЗ на ИИС. Вы можете применить налоговый вычет типа А и вернуть 13% от внесенной на ИИС суммы.

Но у ОФЗ есть и свои минусы, о которых забывать не нужно. Учитывайте следующие риски:

- Возможность дефолта. Она небольшая (даже по сравнению со Сбербанком или Газпромом), но она есть. Правда, если экономике станет совсем плохо, вы это поймете и будете покупать золото, а не облигации и акции

- Введение санкций. Доля нерезидентов в ОФЗ, как я отмечал, выше, 32%. Если введут очередные санкции против госдолга РФ, то они начнут стремительно избавляться от российских гособлигаций. А это чревато падением стоимости ОФЗ. С другой стороны, доходность инструмента вырастет, и российские инвесторы смогут скупить ОФЗ подешевле.

- Разгон инфляции. Если инфляция будет расти не как предрекает регулятор, то ключевая ставка будет повышена. Это приведет к тому, что текущие выпуски ОФЗ подешевеют, чтобы их доходность соответствовала новым выпускам, и вам будет сложнее выйти в кэш без потерь. Кроме того, рост инфляции чреват тем, что вы будете получать свою зафиксированную доходность, которая будет намного ниже рыночной.

Подробнее о прочих недостатках и рисках ОФЗ. Если вы готовы принять эти риски – ОФЗ созданы для вас

Риски при покупке долговых бондов

Риски облигаций – дефолт эмитента или, другими словами, его неспособность выплачивать купонные выплаты и номинальную стоимость в установленный срок.

Наибольший риск несут корпоративные бонды, так как при банкротстве компании вложенные деньги не возвращаются.

Истории известны случаи, когда дефолт настигал эмитентов, на первый взгляд внушающих доверие. Так, многие помнят падение бондов «Татфондбанка» в конце 2016 года и многочисленные дефолты всех выпусков «Домашние деньги».

Из этого следует, что выбор корпоративных облигаций должен строиться на веских факторах, таких как объем основных средств компании, финансовое положение на текущий момент.

Для этого опытные инвесторы изучают информацию из открытых источников, наводят справки по собственным каналам.

Новичкам стоит остановиться на более надежных вариантах – компаниях, банкротство которых возможно только в теории.

К этой категории относятся все «голубые фишки», данная группа предприятий регулярно выпускает облигации в рублях или валюте.

К дополнительным рисковым факторам относят:

- внешнеполитические конфликты;

- мошеннические действия со стороны брокерской компании;

- глобальные технические неполадки, вызванные атаками хакеров.

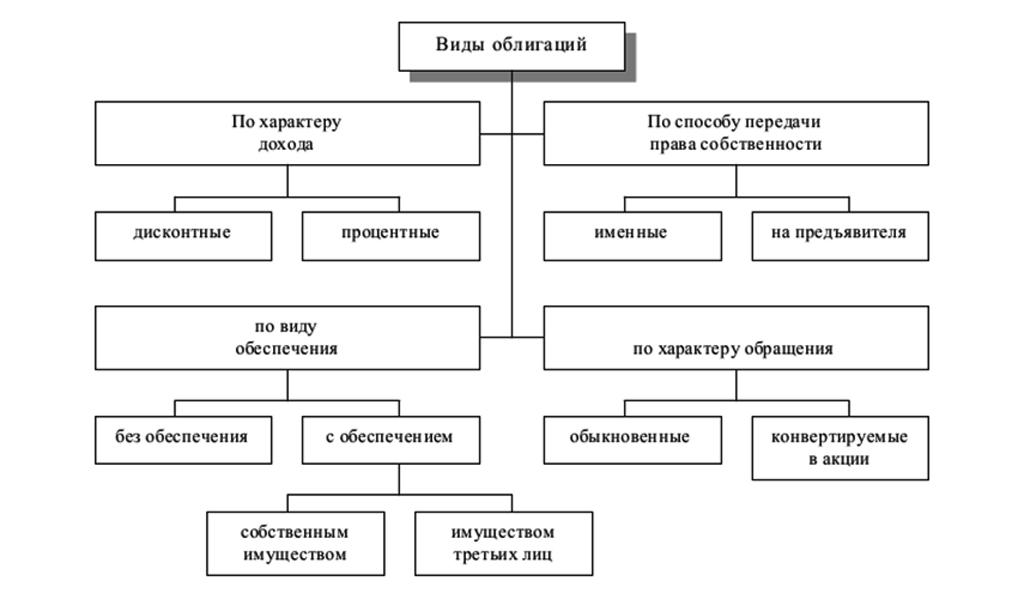

Понятие и виды

Напомню, что облигация – это долговая ценная бумага, которая фиксирует долг компании (организации), ее выпустившей, перед покупателем. Эмитентами могут быть коммерческие предприятия из всех сфер экономики, банки, региональные правительства и даже государство. Именно последнее в лице Минфина и выпускает ОФЗ.

Почему гособлигации считаются низкорискованным инструментом? Потому что вариант неполучения инвестором вложенных денег и купонов может быть только в случае дефолта эмитента, т. е. государства. Конечно, и такое может случиться, но это крайняя мера для любой страны. Сегодня экономика в России стоит намного крепче на ногах, чем в конце прошлого века.

У любого долгосрочного инвестора в портфеле есть ОФЗ. В первую очередь в качестве защитного механизма от качелей на фондовом рынке, когда котировки акций могут сильно упасть. Какую долю от общего капитала они должны составлять, каждый для себя определяет самостоятельно. Но общая рекомендация – чем короче срок инвестирования, тем выше должна быть эта доля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, вы копите на пенсию. Когда до нее 15 – 20 лет, то вы смело можете рисковать и вкладывать деньги в акции, корпоративные облигации. Еще есть время отыграться. Но когда остается всего 5 – 10 лет, вы не можете рисковать деньгами. В этом случае лучше увеличить долю низкорискованных активов в портфеле, например, с помощью ОФЗ.

На рынке сейчас обращаются следующие виды гособлигаций.

С постоянным купонным доходом (ПД) – самый распространенный вид на Московской бирже

Вы заранее знаете, какой купон вам выплатят. Например, ОФЗ-26212-ПД. По ней вы будете получать каждые полгода 35,15 руб. по ставке 7,05 % годовых. И так до самого срока погашения, до 19 января 2028 года. Достоинством облигаций с постоянным купоном является их предсказуемость, инвестор заранее знает размер прибыли и доходность своих ценных бумаг. Можно так подобрать ценные бумаги в свой портфель, чтобы каждый месяц получать купоны. Вот вам и пассивный доход.

С переменным или плавающим купонным доходом (ПК)

Размер купона меняется в зависимости от ставки RUONIA. Главный недостаток – невозможность рассчитать прибыль заранее. Преимущество – защита от резких колебаний (волатильности) ключевой ставки Центробанка. Этот процесс влияет на доходность ОФЗ.

Рассмотрим на примере ОФЗ-29006-ПК. Последний известный купон выплатят 5.02.2020 в размере 8,73 % годовых или 43,53 руб. Например, 10.02.2016 он был равен 14,48 % или 72,2 руб. Купоны определяются как средняя за 6 месяцев RUONIA + 1,2 %.

С амортизацией долга

Инвестор не получает купонных выплат в течение срока обращения ценной бумаги. Минфин постепенно погашает номинал ОФЗ. Тоже все вполне предсказуемо. Например, по ОФЗ-46011-АД амортизация выглядит так:

С индексацией номинала (ИН)

По облигации выплачивают небольшие купоны (2,5 %), но ежегодно увеличивают номинал на величину инфляции. На МосБирже по состоянию на декабрь 2019 года обращается всего два выпуска: ОФЗ-52001-ИН с погашением в августе 2023 года и ОФЗ-52002-ИН с погашением в феврале 2028 года. Вот так выглядят купонные выплаты:

Как посчитать доход по облигациям ОФЗ

Как вы знаете, облигации ОФЗ представляют собой ценные бумаги, приобретая которые, вы одалживаете России какую-то сумму. А государство спустя заранее оговоренный срок возвращает вам ее с процентом, который называется купонным доходом или просто купоном.

Однако одним купоном доходность не ограничивается, поскольку вы можете купить облигации дешевле, а продать дороже. Это рыночная (текущая) доходность. Таким способом можно воспользоваться, если вы желаете купить ценные бумаги на короткий срок и погасить их досрочно, когда сложится наиболее благоприятная ситуация.

Таким образом, доход складывается из купона и разницы между ценами продажи и покупки. Разумеется, из полученного значения нужно отнять еще и комиссию брокера (обычно она небольшая, около 1%), а также налоги: с купона НДФЛ никогда не удерживается, а с текущей доходности его взимают.

Параметры ОФЗ-н

Теперь конкретнее об особенностях ОФЗ-н третьего выпуска под номером 53003.

Доходность

Если вы хотели купить самые дешевые ОФЗ-н, то вы уже опоздали. Дело в том, что они размещаются уже с 15 марта 2018 года. И Минфин потихоньку повышает котировки.

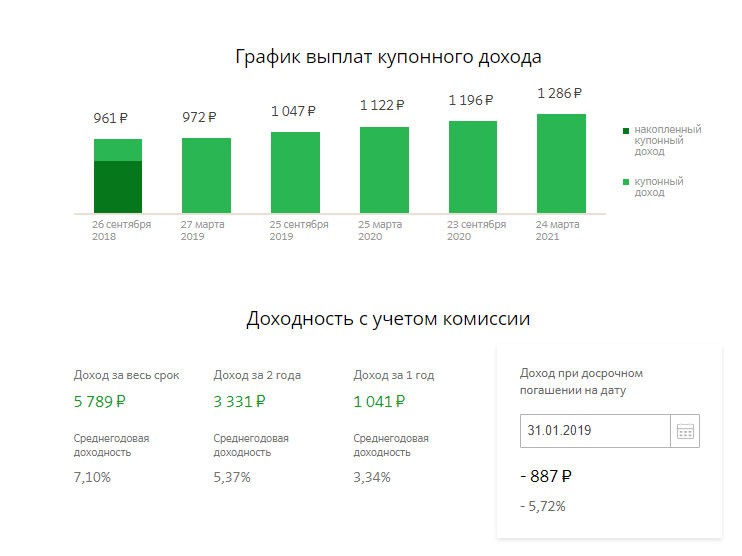

Что касается купонного дохода по ОФЗ-н, то тут всё сложнее. Дело в том, что доходность ОФЗ-н является прогрессивной, т.е. процентные ставки растут каждые полгода. В итоге производится повышение купонного дохода от 6% до 8,6% годовых (в среднем 7,1%). Это видно в таблице.

Всего инвестор получит с одной облигации 219,53 рубля через три года. И это не считая разницы между ценой покупкой и номиналом.

Я сделал расчет по минимальному порог вхождения – «купил» 30 ОФЗ-н на 30744 рубля с учетом всех расходов. Итоговый доход за три года составил 5789 рублей.

Много или мало – считайте сами. Если положите деньги на срочный вклад Сохраняй онлайн в том же Сбере, выручите 3868 рублей. Пруф – ниже.

Стоимость

Как я уже говорил, номинал ОФЗ-н составляет 1000 рублей, при этом непосредственно продажная цена ОФЗ-н будет меньше или больше. Она зависит:

- от установки Минфина – он как хочет, как и подкручивает ее, стимулируя спрос;

- от накопленного купонного дохода.

Если инвестор выплатит при покупке ОФЗ-н накопленный купонный доход, то получит за отчетный период купон. Если нет – приобретет ОФЗ-н по стоимости, указанной Минфином, но потеряет право на получение купона в этом полугодии.

Естественно, лучше выбирать первый вариант. Выплата по купону компенсирует расходы по НКД, да и вообще все нормальные инвесторы только так и делают.

Порог входа

Минимальная стоимость покупки – 30 облигаций. То есть примерно 30 тысяч рублей. Это придумал Минфин, банки и брокеры не при чем.

Докупать, соответственно, можно только по 30 штук ОФЗ-н.

Приятный бонус для владельцев облигаций

Для тех кто еще сомневается, а стоит ли вкладывать деньги в облигации есть небольшой бонус. А именно, главное различие между банковскими вкладами и облигациями. Это ликвидность и сохранность начисленной прибыли (купонного дохода).

Ведь как происходит в банке, если вы открываете депозит на длительный срок, но потом, в силу ряда причин (допустим срочно нужны деньги), вам необходимо изъять часть средств или вообще закрыть вклад? Вы теряете все начисленные проценты за прошедший период. Ну может быть, банк накинет вам пару рублей по смехотворной ставке в 2-3% годовых (за счет досрочного закрытия вклада).

В облигациях немного по другому действует механизм начисления прибыли. Есть заранее известный купонный доход (аналог банковской ставки по вкладу). Этот купон начисляется ежедневно на саму стоимость облигации. И если вы захотите продать облигации, то вы получите весь начисленный купонный доход пропорционально периоду, в течение которого вы являлись владельцем этих облигаций.

Поясню на примере.

Второй бонус для владельцев облигаций — это освобождение от уплаты налога на прибыль. Открывая банковский вклад, с вас возьмут налог на прибыль в размере 35% с разницы между текущей банковской ставки и ставкой рефинансирования +5%.

Конечно, не ахти какие деньги, но все равно неприятно, когда у тебя забирают часть прибыли.

ОФЗ, как было описано выше не облагаются подобным налогом.

Заключение

Инвестируя в облигации, главное помнить, что прибыль складывается из двух частей. Это купонные платежи и доход от разницы цен продажи и покупки. И если первая часть прогнозируема, то относительно второй у участников рынка бывает значительная неопределенность. Однако, несмотря на это, у инвестиций такого рода есть неоспоримые преимущества, например, ставка определена заранее и не меняется. Нет риска отзыва лицензии, как в банках. Их можно вернуть в любой момент.

Останавливая выбор на ОФЗ-ПД, лучше правильно выбрать момент приобретения, чтобы выиграть не только на купонах, но и последующей продаже

Но если у вас долгосрочное инвестирование, то это не так важно. Удачной торговли!

35166 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.810 /

5

(21 голос)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях